Hat der Markt schon zu viel korrigiert?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Der Bärenmarkt ist noch nicht beendet. Ob gerechtfertigt oder nicht, solange es nicht Licht am Ende des geldpolitischen Tunnels gibt, wird kaum ein neuer Bullenmarkt beginnen. Dabei hat der Aktienmarkt eigentlich schon zu viel korrigiert, wenn man die aktuelle wirtschaftliche Lage betrachtet.

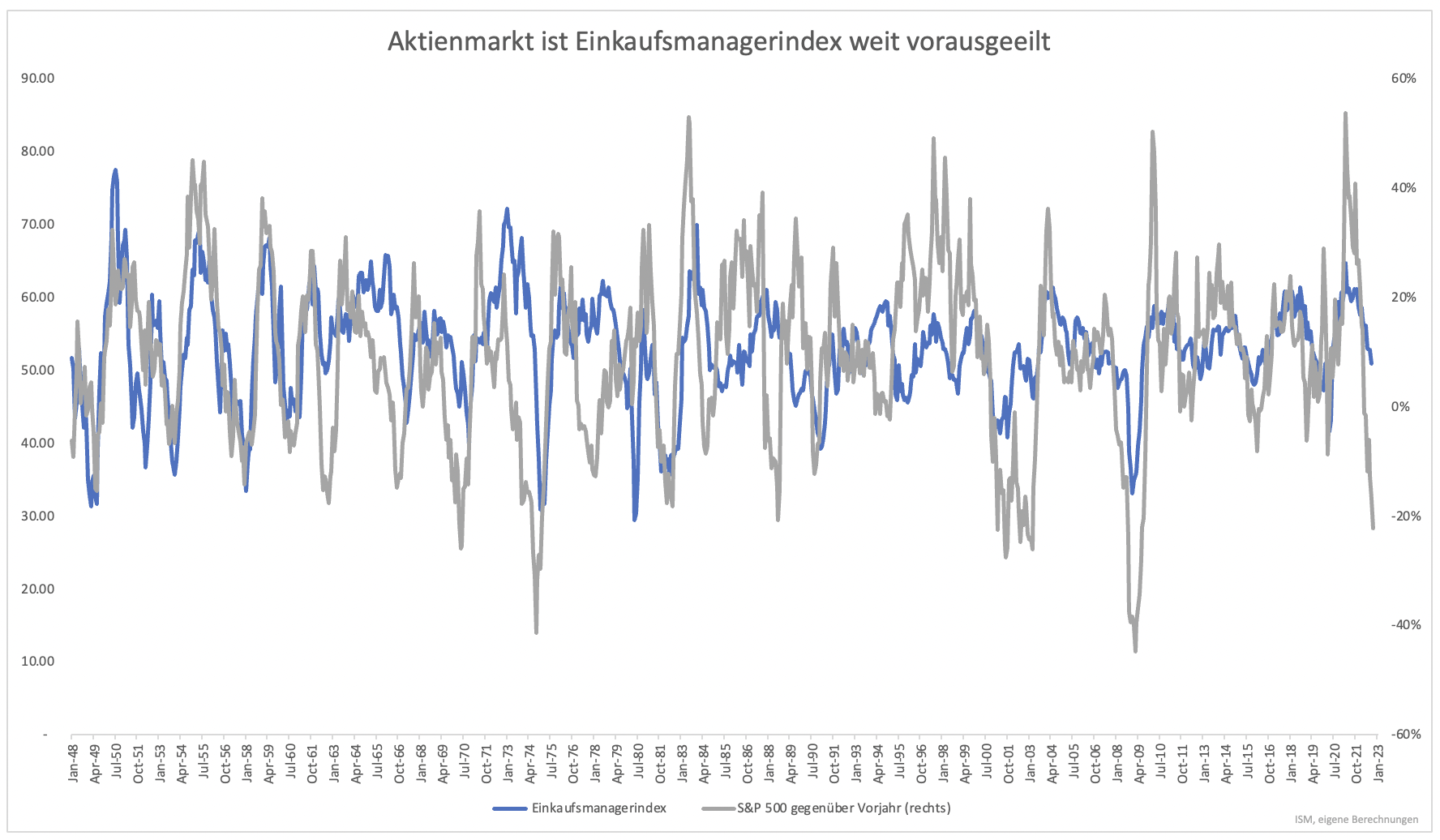

Die Lage und der nahe Ausblick wird durch den Einkaufsmanagerindex beschrieben. Dieser befindet sich nur noch knapp über der Marke von 50 Punkten. Noch wächst die Wirtschaft, aber nur noch knapp. Es ist auch absehbar, dass der Index weiter fällt. Die Zinspolitik hinterlässt Bremsspuren in der Wirtschaft.

Selbst wenn der Einkaufsmanagerindex weiter fällt, z.B. auf 45 Punkte, hat der S&P 500 bereits ausreichend korrigiert (Grafik 1). Der Aktienmarkt übertreibt gerne in beide Richtungen und derzeit erscheint der Kursrückgang übertrieben. Das gilt nicht nur für die aktuelle Lage, sondern auch, wenn sich das Wachstum zukünftig weiter verlangsamt oder die Wirtschaft leicht schrumpft.

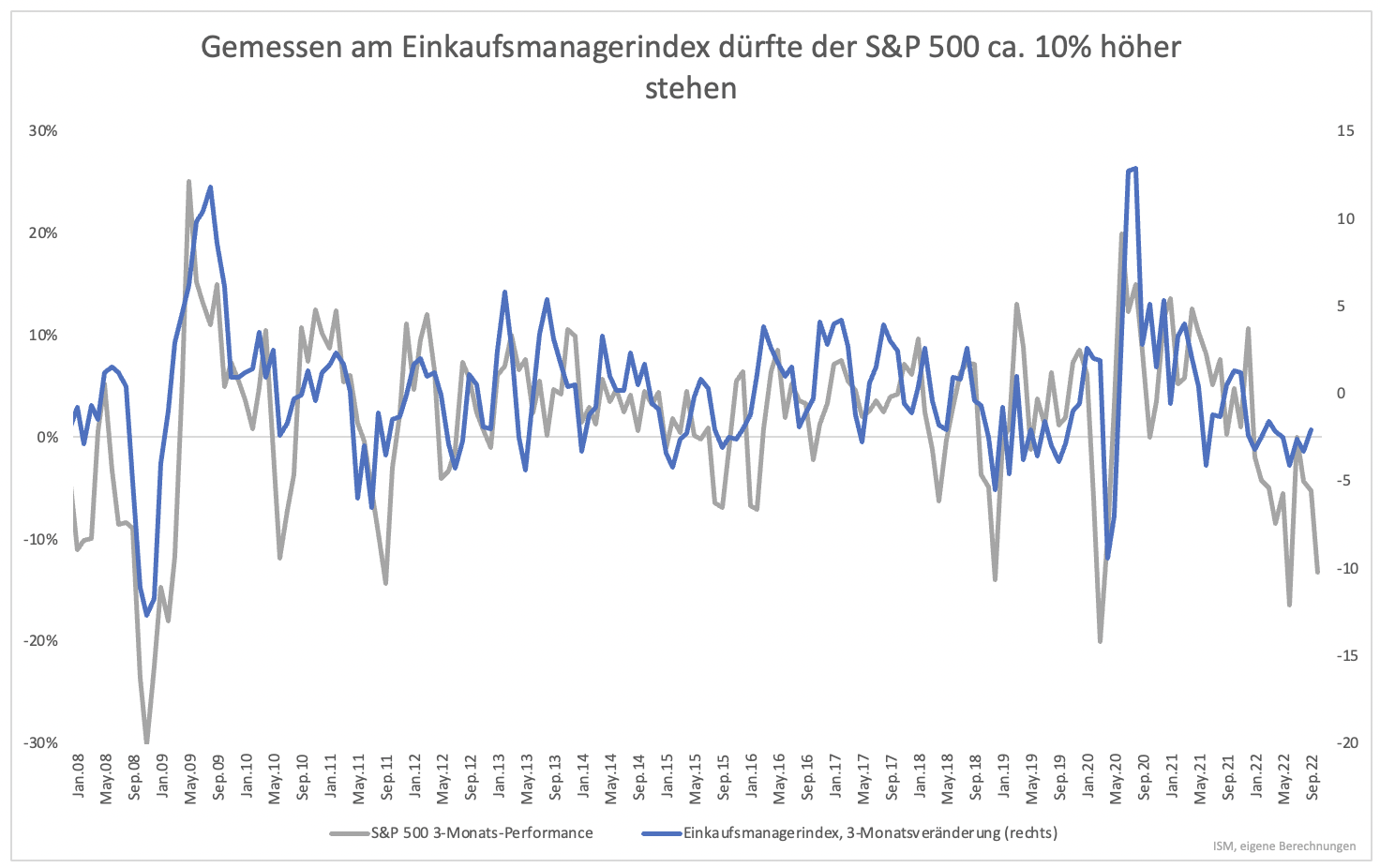

Was der Einkaufsmanagerindex allein nicht verrät, ist der die Geschwindigkeit des Abschwungs. Hier hilft ein Blick auf die Veränderungsrate über einen Zeitraum von einem Quartal. Der Rückgang verlangsamt sich. Im Normalfall sollten Aktien unter diesen Umständen steigen, nicht fallen (Grafik 2).

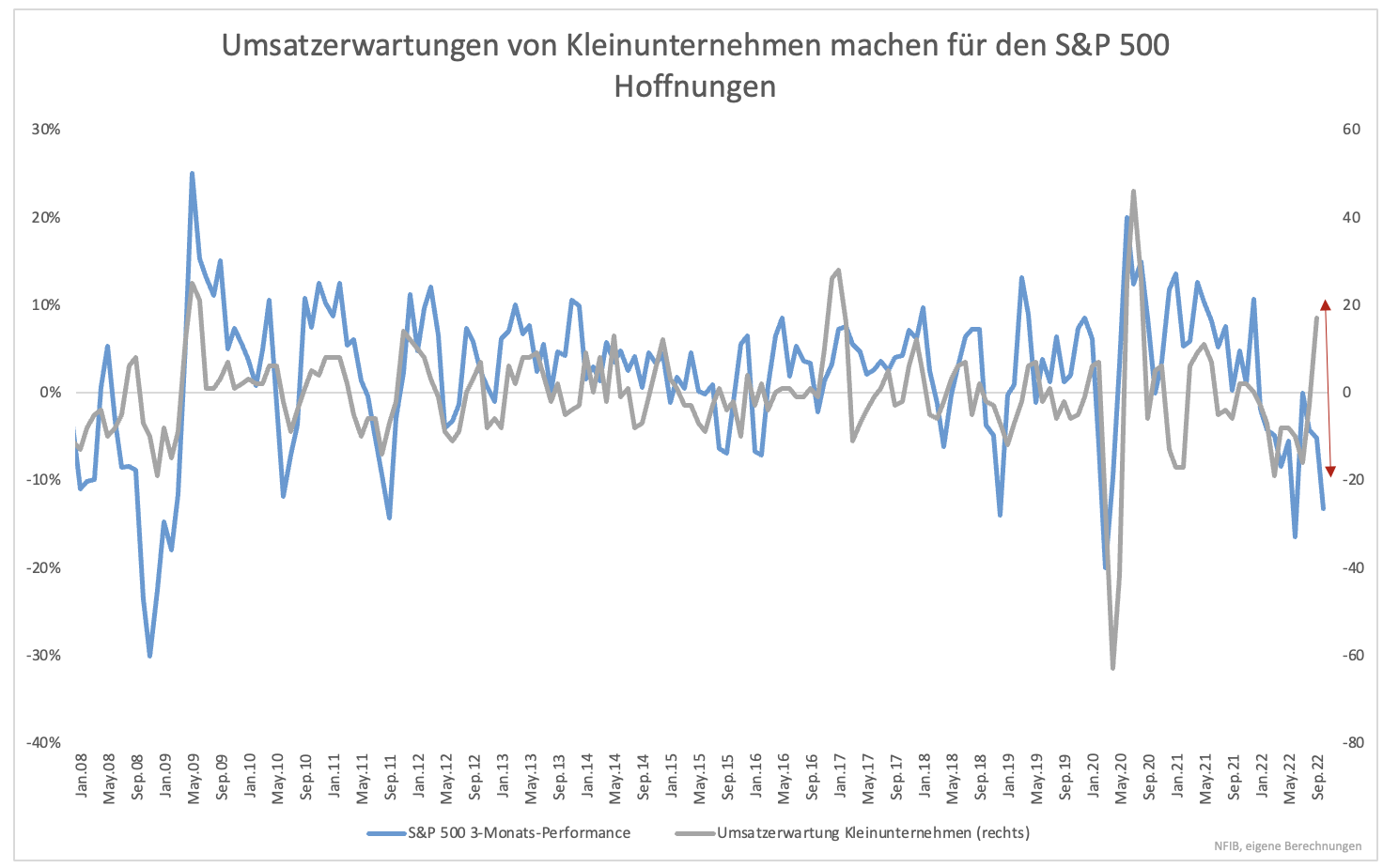

Das gilt nicht nur, wenn man den Einkaufsmanagerindex betrachtet. Auch die Stimmung unter Kleinunternehmen hellt sich auf. Die Umsatzerwartungen haben sich in den vergangenen drei Monaten deutlich aufgehellt. Umsatz ist am Ende das, was den Gewinn und die Bewertung bestimmt. Anstatt zu steigen, fallen Aktienkurse jedoch weiter (Grafik 3).

Die jüngste Umfrage unter Kleinunternehmen ist auch über die Umsatzerwartung hinaus bemerkenswert. Obwohl die Arbeitslosigkeit niedrig ist, planen Unternehmen geringere Lohnsteigerungen. Hohes Lohnwachstum machte der Notenbank bisher zu schaffen. Je schneller Löhne steigen, desto schwieriger ist es, die Inflationsrate zu drücken.

Inflation macht sich bemerkbar, wenn Produkte und Dienstleistungen mehr kosten. Bei Dienstleistungen sind Löhne der wesentliche Kostentreiber. Bei zukünftig geringerem Lohnwachstum sollte sich die Dienstleistungsinflation abschwächen.

Bei Dienstleistungen und Gütern planen Unternehmen zukünftig geringere Aufschläge. Die Inflationsrate sollte entsprechend zurückgehen. Damit ist das Ziel der Notenbank zwar noch nicht erreicht, aber immerhin muss man sich nicht um permanent hohe Inflation von 6 % und mehr sorgen. Bei den Preisplänen der Unternehmen ist das unwahrscheinlich.

So zeigt sich aktuell ein „Goldilocks“ Bild. Der Preisdruck nimmt ab, ebenso wie der wirtschaftliche Abschwung an Fahrt verliert. Bleibt es dabei, stagniert die US-Wirtschaft lediglich für kurze Zeit, während sich das Inflationsproblem langsam auflöst. Unter diesem Szenario haben Aktien deutlich zu viel korrigiert.

Die Wahrscheinlichkeit, dass das Goldilocks Szenario wirklich eintritt, ist moderat. Vor wenigen Wochen hätte ich es für unmöglich gehalten. Jetzt gibt es erstmals relevante Anhaltspunkte dafür, dass die Wahrscheinlichkeit dafür größer Null ist.

Davon zu unterscheiden ist die aktuelle Rally. Der Markt war stark überverkauft. Es ist eine natürliche Gegenreaktion auf den vorherigen Abverkauf, die Eindeckung von Shortpositionen und Freude darüber, dass Großbritannien zur fiskalischen Vernunft zurückkehrt. Den übergeordneten Trend beeinflusst es nicht.

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.