So wäre man reich geworden...

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Es war am 6. März 2009, also vor genau 10 Jahren, als der US-Aktienindex S&P 500 auf den tiefsten Stand während der Finanzkrise fiel. Auf Intraday-Basis verbilligte sich der Index zeitweise bis auf 666,79 Punkte. Heute steht der Index, der ein reiner Kursindex ist und Dividenden unberücksichtigt lässt, bei rund 2.780 Zählern. Wer damals, auf dem Höhepunkt der Panik, in den S&P 500 investiert hätte, zum Beispiel über einen ETF, hätte sein Vermögen bis heute mehr als vervierfacht. Dabei sind die in der Zwischenzeit kassierten Dividenden noch gar nicht berücksichtigt.

Will man verstehen, warum die Aktienmärkte seit damals so stark gestiegen sind, sollte man sich gedanklich einmal in die damalige Situation zurückversetzen. Panik griff um sich. In den Talkrunden im Fernsehen wurde darüber debattiert, wann und ob das Finanzsystem kollabieren würden. Die Menschen bereiteten sich emotional schon einmal darauf vor, dass aus den Geldautomaten bald kein Geld mehr kommen würde. Nahrungsmittel und Medikamente wurden gehortet, weil Menschen Angst hatten, dass die Lieferketten zusammenberechen könnten. Anleger hatten Angst, alles zu verlieren und warfen ihre Aktien panisch auf den Markt.

Wer sich damals von der Panik nicht anstecken ließ, war der große Gewinner der Krise. Denn der konnte zu Schleuderpreisen in den Aktienmarkt einsteigen. So wie Warren Buffett, der ausgerechnet auf dem Höhepunkt der Krise billig Aktien einsammelte. Am 16. Oktober 2018 schrieb Buffett, dass er Aktien amerikanischer Unternehmen kaufe. "Eine einfache Regel bestimmt meine Käufe: Sei ängstlich, wenn andere gierig sind, und sei gierig, wenn andere Angst haben", schrieb Buffett in einem Gastbeitrag für die New York Times. Privatanleger machten überwiegend das Gegenteil: Sie warfen ihre Aktien auf den Markt, als die Kurse am billigsten waren. Und wollten anschließend für Jahre von Aktien nichts mehr wissen.

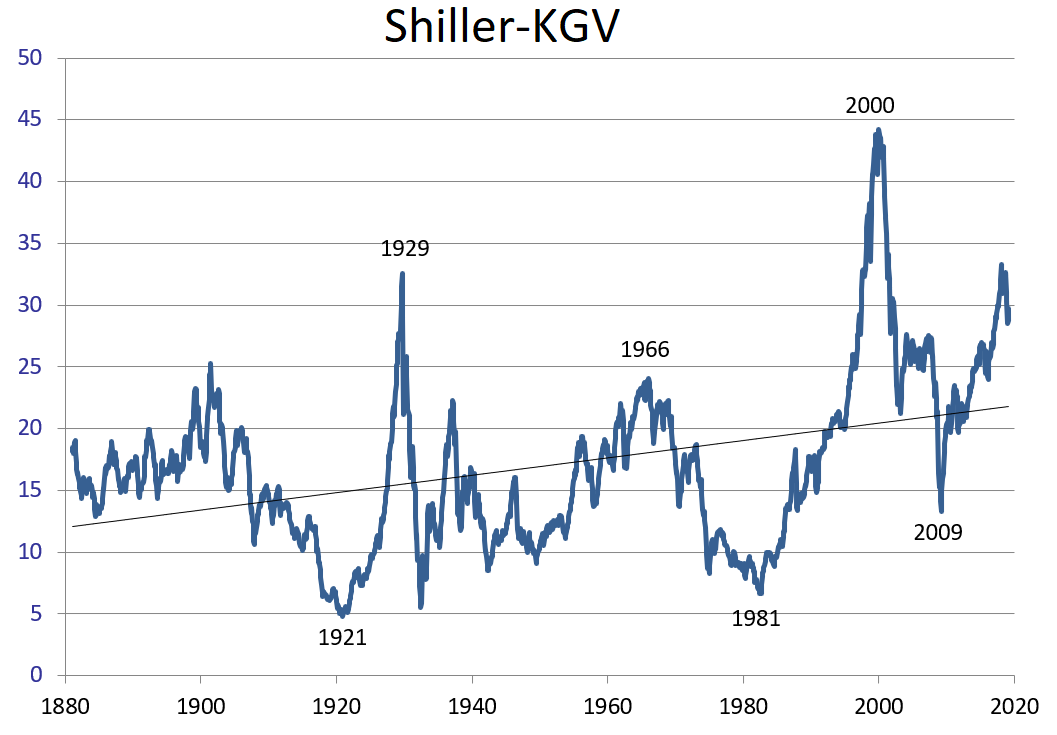

Dabei ist es keineswegs so, dass erst im Rückblick klar ist, dass 2009 ein guter Zeitpunkt zum Aktienkauf war. Das zeigt zum Beispiel ein Blick auf das sogenannte Shiller-KGV. Beim Shiller-KGV werden die Aktienkurse der im S&P 500 enthaltenen Aktien ins Verhältnis zu den auf Sicht der letzten 10 Jahren erzielten (inflationsbereinigten) Gewinnen gesetzt. Durch die Glättung über 10 Jahre werden starke Schwankungen bei den Gewinnen, etwa durch den Konjunkturzyklus, ausgeglichen. Ein hoher Wert beim Shiller-KGV bedeutet, dass Aktien im Verhältnis zum Ertragsniveau der Unternehmen aktuell "teuer" sind, ein niedriger Wert, dass Aktien billig sind. Im März 2009 betrug das Shiller-KGV 13,3. Damit war das Shiller-KGV damals so niedrig wie seit 23 Jahren nicht mehr. Anleger hätten also durchaus wissen können, dass Aktien 2009 "billig" waren und sich zumindest langfristig wohl wieder erholen würden. Kurzfristige Prognosen ließen sich daraus aber tatsächlich nicht ableiten. Das Shiller-KGV hätte auch noch für etliche Monate oder Quartale weiter sinken können, etwa auf Werte von unter 10, wie in früheren Jahrzehnten.

Aber wer einen kühlen Kopf bewahrte und nicht mit schnellen Gewinnen rechnete, dem bot sich 2009 eine gute Einstiegsgelegenheit in den Aktienmarkt, so wie etwa Warren Buffett. Dabei ist es natürlich unrealistisch, dass man für den Einstieg ausgerechnet den billigsten Kurs erwischt hätte. Um gar nicht erst in Versuchung zu geraten, unbedingt den günstigen Kurs erwischen zu wollen, empfiehlt es sich, in Tranchen zu kaufen. Zunächst wird eine eher kleine Position eröffnet. Bleiben die Bewertungen niedrig oder sinken gar weiter, hat man noch genügend Geld in der Hinterhand, um nachlegen zu können.

Und was ist aktuell? Wie man an Bewertungskennzahlen wie dem Shiller-KGV ablesen kann, ist klar, dass aktuell im langfristigen Vergleich kein guter Zeitpunkt für den Aktienkauf ist. Das bedeutet aber natürlich nicht, dass man alle Aktien in Erwartung eines Crashs verkaufen sollte. Eher empfiehlt es sich, langsam aber stetig einen Cashbestand aufzubauen, wenn die Kurse steigen. Kommt dann irgendwann die nächste Krise, ist man gut gerüstet, um im großen Stil kaufen zu können. Genau so macht es auch Warren Buffett.

Lesen Sie auch: So funktioniert Warren Buffetts Goldregen-Strategie

Sie interessieren sich für spannende Anlagethemen? Folgen Sie mir kostenlos auf der Investment- und Analyseplattform Guidants, um keinen Artikel zu verpassen!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

man stelle sich mal vor, das internet hätte es schon im mittelalter gegeben. die wutbürger würden 99% der foren mit negativen news zumüllen.

Ich glaube nicht das deutsche Privatanleger ihre Aktien auf den Markt geschmissen haben.

Die sitzen heute noch auf den Kursleichen Telekom, Deutsche Bank, RWE und Konsorten.

jetzt nice evening

Ich muss dazu sagen, dass, nur weil ich nicht über Jahre halte, es nicht bedeutet, dass ich nicht wieder in die selben Papiere reingehe, wenn ich Signale habe.

t

Mit etwas Glück kann man ja ein bedeutendes Tief finden, aber wie lange bleibt man drin? Früher hatte ich Null Ahnung und bin viel zu früh raus, weil ich zufrieden mit der Performance war und man schaut dann schön den Kursen hinterher. Aber mit den Jahren sollte man lernen, wenn die Börse etwas ist, was einem Spaß macht. Klar geht viel Lehrgeld drauf, egal wieviel man investiert. Aber man hat keine Wahl, wenn man sich tatsächlich dafür entscheidet. Nur aufgeben sollte man dann nicht, sonst war alles umsonst und das Geld für immer weg.

Das Leben ist voller verrückter Wendungen und Sprünge....Das gilt noch deutlich mehr für die Börse und in einer Situation wie 2009 im Frühjahr sich dem Massengeist zu entziehen und echt antizyklisch einzusteigen, das haben imo nur die ganz abgebrühten Jungs durchgezogen.

Und wie stets wird zu früh zum Einstieg geblasen. Erinmnere gern an die Zeiten von 2001-2003 oder 2007-2009...bleibe im Übrigen dabei, dass Buffet schlicht Schwein hatte, in goldene Zeiten hineingeboren worden zu sein. Ein Günstling seiner Zeit (und natürlich: ein Rich Kid, was ihm unterdessen nicht anzulasten ist), dessen Depot im nächsten Jahrzehnt implodiert. Prognostiziere hier und jetzt das Debakel von Omaha...So ist das eben, wenn man selbstgefällig wird.

Die Fed hats bewirkt das ist doch bestens recherciert. Vorrangig musste BofA "gerettet" werden. Kurs vor megaPleite 2 USD.

Da Buffet intelligent genug ist um keine Sekunde mit "Charttechnik" zu verwenden dürfte er gewusst haben was Fed machen wird. Insiderwissen eben.