Griechisches Reformangebot als trojanisches Pferd?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

„Immer wieder sonntags…

…kommt die Erinnerung“ heißt es in einem deutschen Schlager der 70er-Jahre. Scheinbar auch immer wieder sonntags werden die Anleger daran erinnert, dass die griechische Finanzkrise noch nicht gelöst ist. Immerhin - so versprechen es die Euro-Politiker - soll der kommende Sonntag wirklich der finale Entscheidungstag sein. Jedoch liegen die Positionen der Gläubiger und der griechischen Regierung auseinander. Die Kreditgeber in Europa haben einerseits kein Interesse an einem Grexit, der die Gefahr einer griechischen Schuldenstreichung zulasten nationaler Steuerzahler heraufbeschwört. Andererseits ist in der wahlberechtigten Bevölkerung der Eurozone und in den Ländern der EU der Unmut über die griechische Verhandlungstaktik gleichzeitig so groß, dass ein Verbleib Griechenlands in der Eurozone um jeden Preis, d.h. über einen faulen Kompromiss, auf Widerstand stieße.

Griechisches Reformangebot als trojanisches Pferd?

Grundsätzlich kann der griechische Ministerpräsident Tsipras noch nicht einmal dem großzügigen Reformangebot der Euro-Gruppe vom 26. Juni zustimmen, da es die griechische Bevölkerung in einem Referendum mit übergroßer Mehrheit abgelehnt hat. Alles andere wäre innenpolitischer Selbstmord. Dennoch liegt jetzt ein neuer griechischer Reformvorschlag vor, der im Staatshaushalt über Steuer- und Rentenreformen, Einsparungen im Verteidigungsetat und Privatisierungen etwa 13 Mrd. Euro einsparen soll. Doch leider werden die wirklich heißen Eisen harter Strukturreformen, die über die Kernsanierung des maroden Verwaltungs- und Steuerwesens sowie die Bekämpfung der Korruption erst eine nachhaltige Verbesserung der griechischen Wirtschaftsverfassung ermöglichten, nur als lapidare Absichtsbekundungen formuliert.

Es lebe die Europäische Transferunion

Das Athener Angebot ist auf den zweiten Blick mit hohen Gegenforderungen gespickt. Die Ziele für den Primärüberschuss - d.h. der Haushaltsüberschuss ohne Zinszahlungen - will man reduzieren und der Militärhaushalt soll weniger als gefordert reduziert werden. Für die Einsparungen von 13 Mrd. Euro erwartet Athen ein neues Hilfsprogramm für drei Jahre über ca. 53 Mrd. Euro. Auch bleibt der Athener Wunsch nach einem Schuldenschnitt sehr lebendig. Mit Annahme dieses Athener Angebots würde sich die griechische Verschuldung erneut deutlich erhöhen, ohne eine Aussicht auf eine Steigerung der griechischen Wettbewerbsfähigkeit zu haben. Überhaupt, woher nimmt man den Optimismus, dass etwa 50 Mrd. Euro ausreichen, wenn sich die letzten zwei Hilfspakete jeweils deutlich auf über 100 Mrd. Euro beliefen? Insgesamt würden sich das Kreditausfallrisiko der Gläubiger und damit auch das Systemrisiko der Euro-Finanzwelt noch weiter erhöhen. Vor allem darf die fatale Signalwirkung auf andere Euro-Länder nicht unterschätzt werden. Die Büchse der Instabilitäts-Pandora würde geöffnet. Jeder Deal für Griechenland wird im Herbst bei den Parlamentswahlen in Spanien und Portugal eine große Rolle spielen. In den Wahlkämpfen werden die aktuellen Oppositionsparteien dieselbe Großzügigkeit einfordern.

Grexit und Umschuldung als Königsweg?

Grundsätzlich müsste es bei einem Grexit nicht zu einem klassischen Schuldenschnitt von z.B. 30 Prozent kommen. Dieser wird in Berlin konsequent abgelehnt. Alternativ wären über eine Stundung, Umschuldung und Umstrukturierung der griechischen Staatsschulden die Gläubigerforderungen nicht sofort verloren, sie würden in die sicherlich sehr weite Zukunft verschoben. Dann könnten die Euro-Politiker argumentieren, Griechenland würde über die Abwertung der Drachme zum Euro an künstlicher Wettbewerbsfähigkeit gewinnen und könnte, befreit von der unmittelbaren Schuldenlast, den Weg harter Strukturreformen leichter beschreiten. Und nach Abschluss der Standortverbesserung und Wiedereintritt in den Gemeinschaftswährungsraum würde Griechenland schließlich beginnen, seine Schulden abzuzahlen.

Der ökonomischen Vernunft gehorchend könnte Griechenland also austreten, ohne dass die nationalen Regierungen der Geberländer ihren Wählern Steuerverschwendung über Schuldenstreichung erklären müssten. Ob Griechenland seine Schulden wirklich jemals zurückzahlen kann oder will, wäre für Politiker zunächst eine irrelevante Frage. Grundsätzlich sind öffentliche Kreditgeber immer geduldiger als private. Der politische Zeitgewinn bis möglichst nach der Bundestagswahl 2017 wäre sicherlich nach dem Berliner Geschmack.

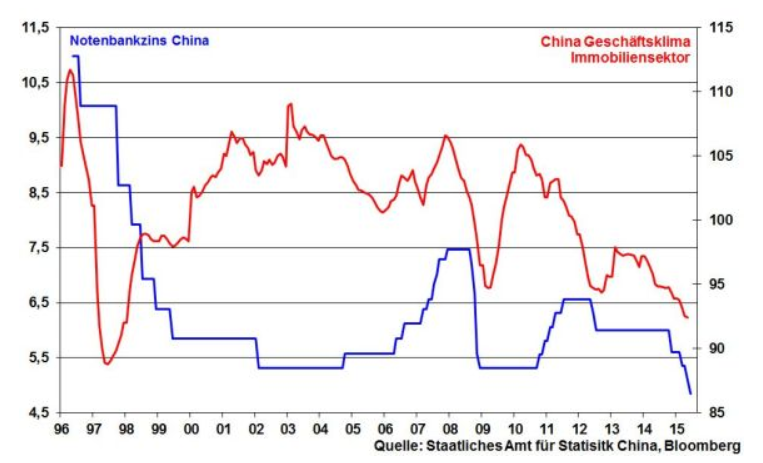

Bleibt die US-Zinswende eine Fata Morgana?

Laut Protokoll der letzten US-Notenbanksitzung ist zwar weiterhin mit einer ersten Zinserhöhung im September zu rechnen. Doch nimmt eine auch der Weltkonjunktur verpflichtete Fed die Risiken eines Grexit und vor allem einer deutlichen Konjunkturverlangsamung in China sehr ernst. (Eine Einschätzung der Situation der chinesischen Finanzmärkte finden sie unter „Halvers Woche“ am Ende dieses Produkts.)

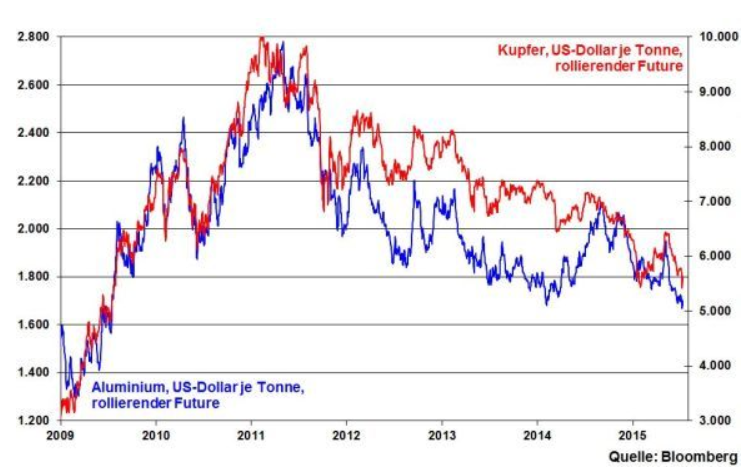

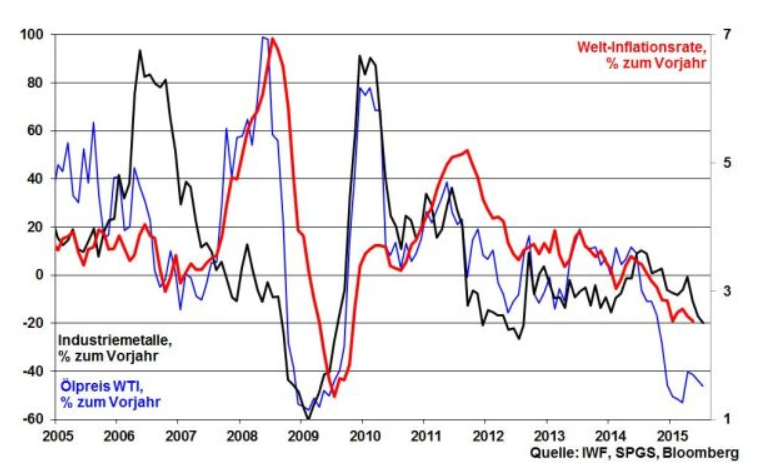

Im Ernstfall wird die US-Notenbank ihre Zinswende auf Dezember oder sogar Anfang 2016 verschieben. Denn eine verfrühte US-Leitzinswende und ein damit weiter aufwertender US-Dollar könnten zu einer beschleunigten Vermögensrepatriierung großer US-Investoren führen. Über eine binnenwirtschaftliche Abkühlung würde dieser Prozess schließlich auch die amerikanische Exportkonjunktur empfindlich treffen. Darüber hinaus fürchtet die Fed die verstärkende Wirkung konjunkturell sinkender Energierohstoffpreise auf eine aktuell ohnehin wieder Deflationstendenzen zeigende Weltwirtschaft. Denn Wohl und Wehe der Industriemetalle hängen nicht zuletzt von China ab. Die Industriemetalle Aluminium und Kupfer notieren bereits jeweils auf dem niedrigsten Niveau seit sechs Jahren.

Grundsätzlich ist der Zusammenhang von Rohstoffen - auch Rohöl zeigt sich von einer schwachen Seite - und weltweiter Preisentwicklung hoch.

Aktuelle Marktlage und Anlegerstimmung: Zunächst alle Augen auf Griechenland

Nach der kurzfristigen Stabilisierung des Finanzmarkts in China mit planwirtschaftlichen Methoden - z.B. Verkaufsverbot für Aktien - hat sich die Panik wieder entspannt. China ist gezwungen, selbst mit den größten marktwirtschaftlichen Sünden ein Platzen seiner Blasen und damit Kollateralschäden für die Weltkonjunktur zu verhindern. Grundsätzlich wird China zukünftig von Investoren kritischer beäugt werden.

Zunächst bleibt Griechenland tonangebend. Der Non-Grexit wäre für die Renten- und Aktienmärkte kurzfristig zwar positiv. Denn mögliche Kollateralschäden für andere Euro-Länder blieben zunächst aus. Da damit aber unumkehrbar der Weg in die Europäische Transferunion mit all ihren wirtschaftshemmenden Effekten beschritten würde, werden die Euro-Aktienmärkte langfristig gegenüber denen in Amerika und Asien unterdurchschnittlich performen.

Umgekehrt wäre ein Grexit kurzfristig zwar irritierend, längerfristig aber eine Düngung der Stabilitätsunion und ein „Nai“ - ein Ja - für den Wirtschaftsstandort Europa. Der Grexit lieferte insofern Kaufargumente.

Charttechnik DAX und Euro Stoxx 50: Starke Unterstützungen

Aus charttechnischer Sicht liegen im DAX im Falle einer fortgesetzten Korrektur die ersten Unterstützungen an der Barriere zwischen 10.950 und 11.000 Punkten. Die nächsten Haltelinien liegen bei 10.800 und darunter bei 10.653 Punkten. Kommt es zu größeren Verwerfungen, bietet die Unterstützungszone zwischen 10.050 und 9.927 Punkten Halt. Auf der Oberseite bietet die obere Begrenzung des Abwärtstrendkanals bei 11.429 und die Marke bei 11.600 Punkten Widerstand.

Im Euro Stoxx 50 wartet eine relativ starke Auffangzone zwischen 3.325 und 3.290 Punkten. Darunter verlaufen die nächsten wichtigen Unterstützungen bei 3.192 und bei 2.970 Zählern. Sollte der Index dagegen die noch steigende 200-Tage-Linie zurückerobern, warten die nächsten Widerstände bei 3.417 und darüber im Bereich um 3.450 Zähler. Darüber verlaufen weitere Hürden 3.550 und am Abwärtstrend bei zurzeit 3.563 Zählern.

Und was passiert in der KW 29?

Im Rahmen der US-Berichtsaison für das II. Quartal 2015 werden die Ergebnisse der Banken JPMorgan, Goldman Sachs, Bank of America, Citigroup und Wells Fargo grundsätzlich stabil ausfallen. Yahoo dürfte weiter unter dem Preisdruck bei Online-Werbung leiden, während Konkurrent Google von seinem Fokus auf Smartphone-Apps profitieren dürfte. In den Ergebnissen von Intel und General Electric wird sich der nach wie vor starke US-Dollar niedergeschlagen haben. Insgesamt wird sich aufgrund der im Vorfeld bereits gestutzten US-Gewinnerwartungen das Enttäuschungspotenzial aber in Grenzen halten.

Auf Makroebene dürften die chinesischen BIP-Zahlen für das II. Quartal erneut schwächer ausfallen und das von der Regierung ausgegebene Wachstumsziel von 7 Prozent verfehlen. In den USA fallen der Konjunkturbericht der Fed (Beige Book) als auch der Einkaufsmanagerindex der Philadelphia Fed stabil aus.

Auf ihrer Sitzung sieht sich die EZB aufgrund der weiterhin schwachen Inflation in ihren Anleiheaufkäufen bestätigt. In Deutschland setzt sich die konjunkturelle Stimmungseintrübung gemäß der ZEW Konjunkturerwartungen leicht fort.

Grundsätzlich gilt der Fokus der Finanzmärkte aber den finalen Verhandlungen der Gläubiger mit Griechenland.

HALVERS WOCHE

Im Vergleich zum Platzen der chinesischen Aktienblase wäre das Bersten der Immobilienblase 2008 wie wenn in China ein Sack Reis umfällt

Die erdrückende mediale Dominanz der griechischen Schuldenkrise verdeckt ein viel größeres Risiko für die globale Wirtschaft und die Finanzwelt. Es geht um die chinesischen Anlageblasen, konkret um die Gefahr ihres Platzens.

Börsenprospekte statt Mao-Bibeln

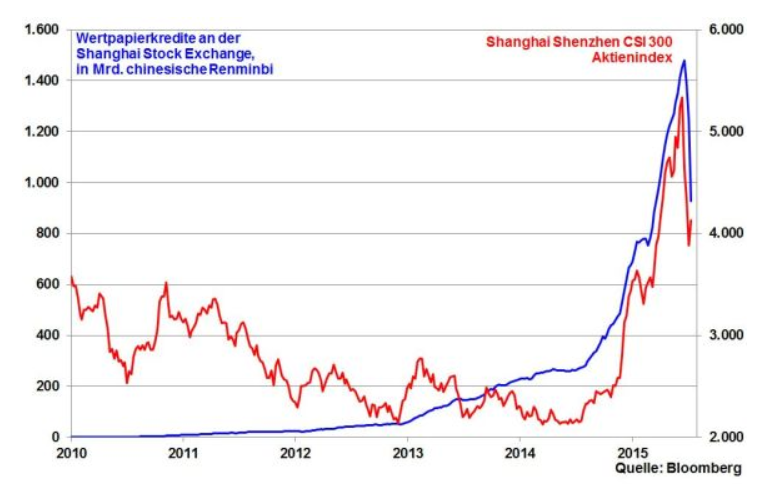

Diesen negativen Vermögenseffekt nahm die chinesische Regierung sehr ernst. Als alternativer Quell der vermögensbildenden Erquickung wurde die Aktie entdeckt. Mit quasi-kommunistisch geprägter Propaganda wurde der Aktienbesitz geradezu als patriotische Pflicht eines jeden Chinesen deklariert. Diese staatliche Aktienpropaganda wurde durch wertpapiertechnische Deregulierungen und Krediterleichterungen noch weiter unterstützt. Dass es Peking aber auch darum ging, die dramatische Verschuldung der chinesischen Unternehmen in Höhe von weltrekordverdächtigen 170 Prozent der Wirtschaftsleistungen in den Griff zu bekommen, verschweigen die volksrepublikanischen Aktienparolen leider. Denn immerhin lassen sich bei steigenden Aktienkursen über Börsengänge bzw. Kapitalerhöhungen Überschuldungen smart und günstig abbauen. Nicht mehr die sich im Kreditvergaberausch befindlichen chinesischen (Schatten-)Banken, sondern die in Aktien verliebten Kleinanleger sollten die Firmen - ähnlich wie damals in Japan - finanzieren. Damit wurde das Kreditproblem aber weiter potenziert: Jetzt bauten auch noch die Privaten Wertpapierkredite bis Oberkante Unterlippe auf.

Ähnlichkeiten mit dem Neuen Markt sind nicht rein zufällig

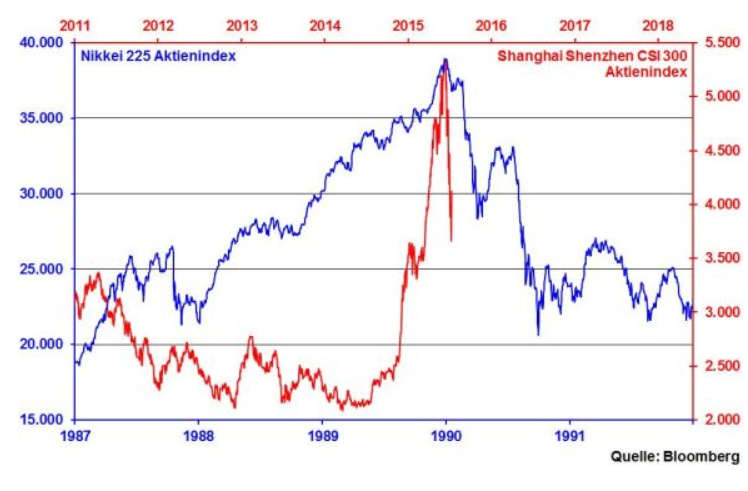

Und so nahm das chinesische Aktien-Schicksal seinen Lauf. Die Aktienhausse eines Neuen Markts oder die Happy Hour japanischer Aktien in den 80er-Jahren feierte auch in China große Erfolge. Welcher Kleinanleger dachte mit Blick auf die überdurchschnittlich hohen chinesischen Wachstumsraten schon daran, dass Aktienkurse keine Einbahnstraßen nach oben sind? Fundamental lief doch alles gut. Und wenn schon der unbeliebte Nachbar oder die knubbelige Verwandtschaft von Kursverdopplern sprachen, dann wollte man selbst auch dabei sein: Was die können, kann ich schon lange, oder? Auch aufgrund einer Vervierfachung der chinesischen Wertpapierkreditblase - dagegen sind selbst kreditverliebte amerikanische Anleger Waisenkinder - hatte der „rotchinesische“ Shanghai Shenzhen CSI 300 Aktienindex von März 2014 bis Juni 2015 um fast 160 Prozent zugelegt. In der Spitze waren diese Aktien mehr als dreimal so hoch bewertet wie irgendeiner der zehn wichtigsten Aktienmärkte der Welt. Chinas Marktkapitalisierung entsprach im Juni 2015 rund 40 Prozent des US-Aktienmarkts. Vor einem Jahr waren es lediglich 14 Prozent.

Historisch betrachtet folgte auf Gier immer Panik

Unter normalen Bedingungen neigen Anlageblasen, die fundamental über zu wenig Substanz verfügen, dazu, zu platzen. Die Finanzgeschichte ist voll mit Beispielen: Z.B. Dotcom-Blase, Nippons Aktienblase, Immobilienblase. Und tatsächlich, eine für chinesische Verhältnisse schwächelnde Konjunktur, kaum mehr steigende Unternehmensgewinne und finanzatmosphärische Störungen in Griechenland haben seit dem chinesischen Aktienhöchststand einen markanten Kursverlust von gut 20 Prozent - nach klassischer Definition ist das ein Bärenmarkt - ausgelöst. Der Turmbau zu Babel wurde also auch in China nicht fertiggestellt.

Nicht wenige Marktteilnehmer sehen diesen Kurseinbruch als Anfang vom Ende der chinesischen Aktienhausse. Ich will mir gar nicht erst vorstellen, welche Folgen dies hätte. Im Extremfall wären die Konsequenzen der Insolvenz von Lehman Brothers 2008 ähnlich unbedeutend wie ein Kindergeburtstag. In China käme es zu einem finanziellen Teufelskreis: Die Aktienschwäche führte zu einem Bersten der Wertpapierkreditblase und eine umfängliche Liquiditätspräferenz nährte die Aktienbaisse immer weiter. Mit einem Aktiencrash würde auch der kreditfinanzierte Immobiliensektor in die ewigen Finanz-Jagdgründe geschickt.

In der Realwirtschaft käme es zu einem binnenwirtschaftlich schädlichen Angstsparen. Gemeinsam mit einer einbrechenden Investitionsbereitschaft der Unternehmen stellten sich rezessive Tendenzen ein, die schließlich auch soziale und politische Krisen nach sich zögen. Der Vertrauensverlust in die Lösungsfähigkeit des allmächtigen Zentralkomitees wäre gewaltig.

Überhaupt, als zweitgrößte Volkswirtschaft ist China „systemrelevant“ für die Weltkonjunktur. Bekommt China einen wirtschaftlichen Schnupfen, bekommen Exportnationen wie Deutschland oder Japan zwar keine Grippe, aber mindestens eine ordentliche Lungenentzündung. Bei einem chinesischen Wirtschaftscrash sorgten Deflationsgefahren - auch über die Rohstoffseite - für einen Virenbefall der ohnehin nicht wirklich rund laufenden Weltkonjunktur.

China will mit Planwirtschaft die Marktwirtschaft retten

Zur Stützung des chinesischen Aktienmarkts öffnet die Regierung den bislang rein national geprägten Aktienmarkt - außerhalb von Hong Kong - zunehmend für ausländische Investoren. Die Türöffnung für ihre Mittelzuflüsse soll die Aktienstimmung Chinas nachhaltig stabilisieren. Zudem will Peking unbedingt, dass auch „Rotchinas“ Aktien in internationalen Indizes, z.B. MSCI, Aufnahme finden. Global anlegende Investoren kämen dann an chinesischen Aktien so wenig vorbei wie Schnäppchenjäger am Sommerschlussverkauf. Diese eher langfristige Vision ist jedoch kurzfristig nicht geeignet, Ungemach vom chinesischen Aktienmarkt abzuhalten.

Vor diesem Hintergrund ist es jedoch kontraproduktiv, wenn zur planwirtschaftlichen Marktstützung ca. die Hälfte aller im Shanghai Shenzhen CSI 300 Aktienindex vertretenen Aktien zuletzt vom Handel ausgesetzt wurden. Dass Großaktionäre im Laufe der nächsten sechs Monate keine Aktien verkaufen können, hat mit Marktwirtschaft auch so wenig zu tun wie die aktuelle griechische Wirtschafts- und Finanzpolitik. Grundsätzlich ist das Risiko groß, dass es bei Verbotsaufhebung zu einem massiven Verkaufsdruck kommt, der ein erneutes Verkaufsverbot nötig macht. Genau das haben wir in Deutschland bei Wiederöffnung von so manchen Immobilien-Publikumsfonds gesehen.

Weder marktwirtschaftlich noch längerfristig erfolgversprechend ist ebenso Pekings Versuch, mit Käufen staatlicher Finanzfirmen den Aktienausverkauf einzuschränken. 21 Brokerhäuser haben umgerechnet knapp 20 Mrd. Euro in Aktien investiert. Auch 25 Investmentfonds sagten zu, Aktien zu kaufen und mindestens ein Jahr zu halten. Dies erinnert an die gescheiterte Aktion von fünf großen Wall Street-Banken im Oktober 1929, den Aktiencrash aufzuhalten. Auch das hastig gestrickte Konjunkturpaket, das wie ein Scheunenbrand ohnehin nur für kurzfristigen, künstlichen Erfolg sorgt, hat es schwer, einer Marktstimmung im Panikmodus entgegenzuwirken. Umso mehr, wenn internationale Investoren das Setzen auf weiter fallende Aktienkurse in China bereits als nächste große Finanzmarktwette bezeichnen. Gegen einen Orkan kann man nur schwerlich anpusten.

Wenn es sein muss, wird Chinas Notenbank Fed und EZB noch überholen

Oder etwa doch? Zur konsequenten Abhilfe muss man einfach das ganz große Gebläse aus dem geldpolitischen Werkzeugkasten holen. Ist nicht ohnehin jedes Mittel probat, ein Platzen der chinesischen Aktienblase und die hiermit verbundenen Kollateralschäden zu verhindern? Immerhin - so könnte die chinesische Regierung argumentieren - geht es ja nicht nur um das Wohl von urbi (China), sondern auch von orbi (Weltwirtschaft). Hat also die Notenbank in China nicht die heilige weltwirtschaftliche Pflicht, im Falle eines Falles indirekt über die Geschäftsbanken Aktien aufzukaufen? Eine rhetorische Frage, oder?

In punkto Geldpolitik wäre China damit kein Schwellenland mehr. Im Gegenteil, das Land würde nicht nur die westliche und japanische Notenbankpolitik adaptieren, sondern deren Unkonventionalität über Aktienkäufe sogar weit in den Schatten stellen.

Das mag uns stabilitätspolitisch zwar süß-sauer aufstoßen. Aber wie auch immer, China wird mit dem gleichen Ehrgeiz an der Bewahrung seines Finanzsystems arbeiten wie früher am Bau der Chinesischen Mauer. Dem Schicksal einer jahrzehntelang deflationären Rezession wie im Nachbarland Japan will man definitiv entgehen.

Oder wie sagte einst Konfuzius: „Wer nicht an die Zukunft denkt, wird bald Sorgen haben.“

GRAFIK DER WOCHE

Nikkei 225 Aktienindex und Shanghai Shenzhen CSI 300 Aktienindex

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.