Griechenland vor der Nagelprobe

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Athen und die privaten Gläubiger sind uneins über die Behandlung von Investoren. Der angepeilte Schuldenschnitt von 50% wird nicht von allen Privatgläubigern akzeptiert. Teile von diesen Investoren weigern sich, die alten Wertpapiere in neue Wertpapiere umzutauschen. Andere Großinvestoren (z.B. chinesische Fonds) legen Wert darauf wie ein staatlicher Gläubiger behandelt zu werden. Dies wirft Probleme auf und bringt das gesamte Konstrukt in Gefahr. Hintergrund dieser ganzen Aktion ist, dass sich die griechische Regierung eine Einsparung von ca. 5,1 Milliarden Euro an Zinszahlungen erhofft. Mit jedem Privatgläubiger, der sich dieser Aktion verweigert, wird der positive Haushaltseffekt geringer. Auf welch wackeligen Füßen diese Absprache steht, wird insbesondere daran deutlich, dass niemand zuverlässig beantworten kann, was mit der im nächsten Jahr endfälligen 4,30%-igen Griechenlandanleihe passieren wird. Wir beobachten verstärkt Käufe in dieser Anleihe (A0T6US) unter spekulativen Gesichtspunkten. In welcher Form die Anleihe am 20.3.2012 zurückerstattet wird, ist völlig offen. Die Offerten belaufen sich momentan bei ca. 47,35% und dies entspricht einem zusätzlichen Abschlag gegenüber den 50% Haircut. Es passt also vieles nicht zusammen und Engagements in solchen Titeln sind hochspekulativ. Meines Erachtens muss zuerst die große Lösung für private Gläubiger stehen und dann wird man sich mit den vielen Kleinanlegern beschäftigen. Die Zeit läuft und Griechenland wird als Paradebeispiel für zukünftige Problemstaaten herhalten müssen.

Wer wirft den ersten Stein?

Leider haben die Beschlüsse des EU-Gipfels nicht zu der gewünschten Beruhigung der Märkte geführt. Die in der Vergangenheit als neutrale Gutachter fungierenden Ratingagenturen haben bereits schon wieder warnend den Finger gehoben. Zu wenig überzeugend waren die Beschlüsse und die sich abzeichnende Unstimmigkeit zwischen Euro- und Nicht-Euroländern führt dazu, dass die Ratingagenturen dieser Welt skeptisch bleiben. Zusammen mit den nicht bestandenen Banken-Stresstests und den daraus erwachsenden neuen Belastungen für die nationalen Haushalte steigt die Finanznot der Staaten, aber auch der Banken. Dies lässt nichts Gutes erwarten. Es fehlen die kurzfristigen Maßnahmen und niemand kann aktuell mit Bestimmtheit sagen, dass die langfristigen Maßnahmen überhaupt umgesetzt werden. Denn die Regierungen treffen auf einen erheblichen Widerstand in der Bevölkerung. Die Position für den kleinen Mann auf der Straße wird immer mehr von den Gewerkschaften vertreten. Generalstreiks sind die logische Konsequenz und dies schwächt zusätzlich die Wirtschaftskraft. Eine Spirale setzt sich in Gang und alle Politiker müssen darauf achten, das Sparen ausgewogen zu gestalten und damit soziale Unruhen zu vermeiden.

Es ist logisch, dass in solchen Zeiten die Zeugnisnoten für die Staaten und Banken nicht besonders gut ausfallen. Bereits in der Nacht wurden die ersten europäischen Banken abgestraft und in den nächsten Tagen werden weitere Herabstufungen folgen. Sollten die vermeintlichen Säulen Europas beschädigt werden, so wird das Geschrei wieder groß sein. Standard & Poor's und die anderen Bonitätsprüfer hatten angekündigt, zeitnah zu den Beschlüssen, Anpassungen bei den Ratings der Staaten vorzunehmen. Nun stellt sich nur noch die Frage: "Wer wirft den ersten Stein?"

Beachte: Solche Herabstufungen können Krisen sogar verschlimmern!

Kreditklemme II.

Die Notenbanken der führenden Industriestaaten haben sich auf ihre Fahnen geschrieben, die Leitzinsen über einen möglichst langen Zeitraum niedrig zu halten. Man verzichtet zwar auf zusätzliche Konjunkturprogramme, aber mittels der Billigpreise bei der Geldbeschaffung hofft man, die Wirtschaft zu stimulieren. Momentan wird der private Konsum aber in erster Linie von Ängsten vor Wertverlust befeuert. Viele Menschen geben ihr Geld lieber aus, als es zu horten. Dies ist die private Sicht der Dinge. Über den Konsum erhalten die Unternehmen zwar Geld, aber für notwendige Investitionen benötigen sie auch Kredite. Und hier entsteht nun immer mehr ein Problem. Die Banken werden immer risikoscheuer, haben Probleme beim Beschaffen der Kernkapitalquote und versorgen die heimische Wirtschaft nicht mehr ausreichend mit Krediten. Das führt dazu, dass sich die Unternehmen an den Kapitalmärkten Liquidität beschaffen müssen. Eine Materialknappheit bei Unternehmensanleihen ist also auch im neuen Jahr nicht zu befürchten.

Die Notenbanken versuchen, mittels Geldpolitik ihren Teil dazu beizutragen, aber da auch die Probleme bei der Staatsfinanzierung ungelöst sind, führt nur der Weg über vertrauensbildende Maßnahmen zurück zur Normalität. Die Notenbanken können nicht die Fehler der Politiker ausmerzen, sondern lediglich flankierend unterstützen beim Lösen der Probleme.

Aktuelle Marktentwicklung

Der richtungsweisende Euro-Bund-Future schloss am gestrigen Abend mit einem gehandelten Volumen von lediglich 0,505 Mio. Kontrakten bei 137,86% (Vw.: 135,80%). Die Tradingrange lag in der Berichtswoche zwischen 138,08% und 135,22% (Vw.: 136,21% und 133,50%).

Der Euro-Buxl-Future (Range: 127,48% und 121,22%) schloss bei 127,08% (Vw.: 122,42%), der Euro-Bobl-Future (Range: 124,56% und 123,34%) bei 124,47% (Vw.: 123,43%) und der Euro-Schatz-Future (Range: 110,205% und 109,995%) bei 110,165% (Vw.: 110.055%). Die Rendite der zehnjährigen Bundesanleihe (Bundesbankfixing) lag bei 2,027% (Vw.: 2,139%).

Zweijährige US-Treasuries rentierten bei 0,25% (Vw.: 0,25%), fünfjährige Anleihen bei 0,84% (Vw.: 0,90%), die richtungsweisenden zehnjährigen Anleihen bei 1,88% (Vw.: 2,04%) und Longbonds mit 30 Jahren Laufzeit bei 2,88% (Vw.: 3,06%).

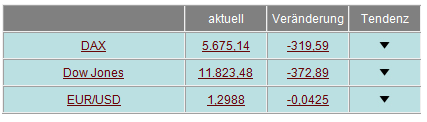

Am Aktien- und Devisenmarkt waren ggü. der letzten Ausgabe/Vorwoche folgende Änderungen zu registrieren:

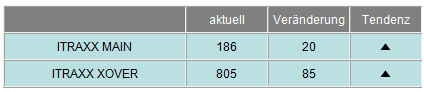

Die I-Traxx-Indizes, die die Bonität von Unternehmensanleihen widerspiegeln, sind im Wochenverlauf weiter spürbar gestiegen. So legte der I-Traxx Main für Unternehmensanleihen guter Bonität um 20 auf 186 Punkte zu, woran abzulesen ist, dass Investoren ihre Risiken im Vorwochenvergleich als erhöht einstufen. Der I-Traxx-Cross-over, der für spekulative Hochzinsanleihen steht, ist sprunghaft angestiegen - und zwar um 85 auf 805 Punkte. Die I-Traxx-Indizes bilden derivative Kreditausfallversicherungen (Credit Default Swaps, CDS) ab, mit denen sich Investoren den Ausfall von Unternehmensanleihen absichern.

I-Traxx Entwicklung seit der letzten Ausgabe/Vorwoche:

Französische Emittenten dominieren den Primärmarkt

Wie bereits in den vergangenen Wochen haben auch in dieser Woche die französischen Emittenten den Neuemissionsmarkt fast für sich alleine beansprucht.

So sammelte der französische Baukonzern Vinci 750 Millionen Euro frisches Kapital zu einem Kupon i.H.v 4,125% ein. Der Konzern zahlt seine Anleihe in 2017 zurück und wird mit Baa1/BBB+ bewertet.

Aber auch das Stahlunternehmen Vallourec S.A. begab nach langer Abwesenheit am Kapitalmarkt eine neue Schuldverschreibung über 650 Millionen Euro. Bei einem aktuellen Rating von BBB+ muss das Unternehmen bis 2017 einen jährlichen Kupon von 4,25% bezahlen.

Zusätzlich konnte der weltweit drittgrößte Satellitenbetreiber Eutelsat, der nach Einschätzung der Ratingagenturen als solider Schuldner (Baa2/BBB) gilt, 800 Millionen Euro refinanzieren. Die 2019 fällige Anleihe wird mit 5,00% p.a. verzinst.

Darüber hinaus konnte auch das holländische Chemieunternehmen Akzo Nobel 800 Millionen Euro erfolgreich am Kapitalmarkt platzieren. Der Bond wird in 2018 zurückbezahlt. Die laufende Verzinsung beträgt 4,00%.

Disclaimer

Die hier wiedergegebenen Publikationen, Kommentare oder sonstigen Beiträge wurden von den im Namen der Baader Bank AG Stellung nehmenden Autoren oder Kommentatoren sorgfältig zusammengestellt und beruhen zum Teil auf allgemein zugänglichen Quellen und Daten Dritter, für deren Richtigkeit und Vollständigkeit wir keine Gewähr übernehmen können. Sie stellen eine Übersicht und Zusammenfassung ausgewählter Meldungen und Zahlen dar. Die Informationen stellen keine Anlageberatung, keine Anlageempfehlung und keine Aufforderung zum Erwerb oder zur Veräußerung dar.

Die Informationen wurden einzig zu Informations- und Marketingzwecken zur Verwendung durch den Empfänger erstellt. Sie stellen keine Finanzanalyse i.S. des § 34b WpHG dar und genügen deshalb nicht allen gesetzlichen Anforderungen zur Gewährleistung der Unvoreingenommenheit von Finanzanalysen und unterliegen nicht dem Verbot des Handelns vor der Veröffentlichung von Finanzanalysen.

Es wird keine Gewähr für die Geeignetheit und Angemessenheit der dargestellten Finanzinstrumente sowie für die wirtschaftlichen und steuerlichen Konsequenzen einer Anlage in den dargestellten Finanzinstrumenten und für deren zukünftige Wertentwicklung übernommen. Die in der Vergangenheit erzielte Performance ist kein Indikator für zukünftige Wertentwicklungen. Bitte beachten Sie, dass Aussagen über zukünftige wirtschaftliche Entwicklungen grundsätzlich auf Annahmen und Einschätzungen basieren, die sich im Zeitablauf als nicht zutreffend erweisen können. Es wird daher dringend geraten, unabhängigen Rat von Anlage- und Steuerberatern einzuholen.

Durch das Zurverfügungstellen dieser Informationen wird der Empfänger weder zum Kunden der Baader Bank AG, noch entstehen der Baader Bank AG dadurch irgendwelche Verpflichtungen und Verantwortlichkeiten dem Empfänger gegenüber, insbesondere kommt kein Auskunftsvertrag zwischen der Baader Bank AG und dem Empfänger dieser Informationen zustande.

Es wird darauf hingewiesen, dass die Baader Bank an fünf deutschen Börsen als Skontroführer tätig ist und es möglich ist, dass das Institut in den beschriebenen Anlageinstrumenten eigene Positionen hält. Dieser Aspekt kann Einfluss auf die Informationen haben. Bitte beachten Sie auch die Ausführungen in dem Dokument "Umgang mit Interessenkonflikten bei der Baader Bank Aktiengesellschaft" das Sie unter www.baaderbank.de abrufen können.

Der Versand oder die Vervielfältigung dieses Dokuments ist ohne die vorherige schriftliche Zustimmung der Baader Bank AG nicht gestattet. Dieses Dokument enthält möglicherweise Links oder Hinweise auf die Webseiten von Dritten, welche von der Baader Bank AG nicht kontrolliert werden können und daher kann die Baader Bank AG keine Verantwortung für den Inhalt von solchen Webseiten Dritter oder darin enthaltenen weiteren Links übernehmen.

Copyright © 2011: Veröffentlicht von Baader Bank AG, Weihenstephaner Straße 4, 85716 Unterschleißheim, Deutschland.

Baader Bank AG ist eine Aktiengesellschaft nach dem Recht der Bundesrepublik Deutschland mit Hauptgeschäftssitz in München. Baader Bank AG ist beim Amtsgericht in München unter der Nummer HRB 121537 eingetragen und wird beaufsichtigt von der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin), Lurgiallee 12, 60439 Frankfurt am Main und Graurheindorfer Straße 108, 53117 Bonn. Die Umsatzsteueridentifikationsnummer von Baader Bank AG ist DE 114123893.

Der Vorsitzende des Aufsichtsrats ist Dr. Horst Schiessl. Die Mitglieder des Vorstands sind Uto Baader (Vorsitzender), Nico Baader, Dieter Brichmann und Dieter Silmen.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.