Griechenland: Diesmal wirklich?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die Griechenlandkrise nimmt einfach kein Ende. Auch jetzt, nach vielen Reformen, beginnt der ganze Circus wieder erneut. Dabei setzt Griechenland geforderte Reformen um, hadert dann aber auf den letzten Metern. Das führt zu endlosen Diskussionen mit den Geldgebern und hat bisher immer wieder zu einer neuen Zuspitzung der Krise geführt.

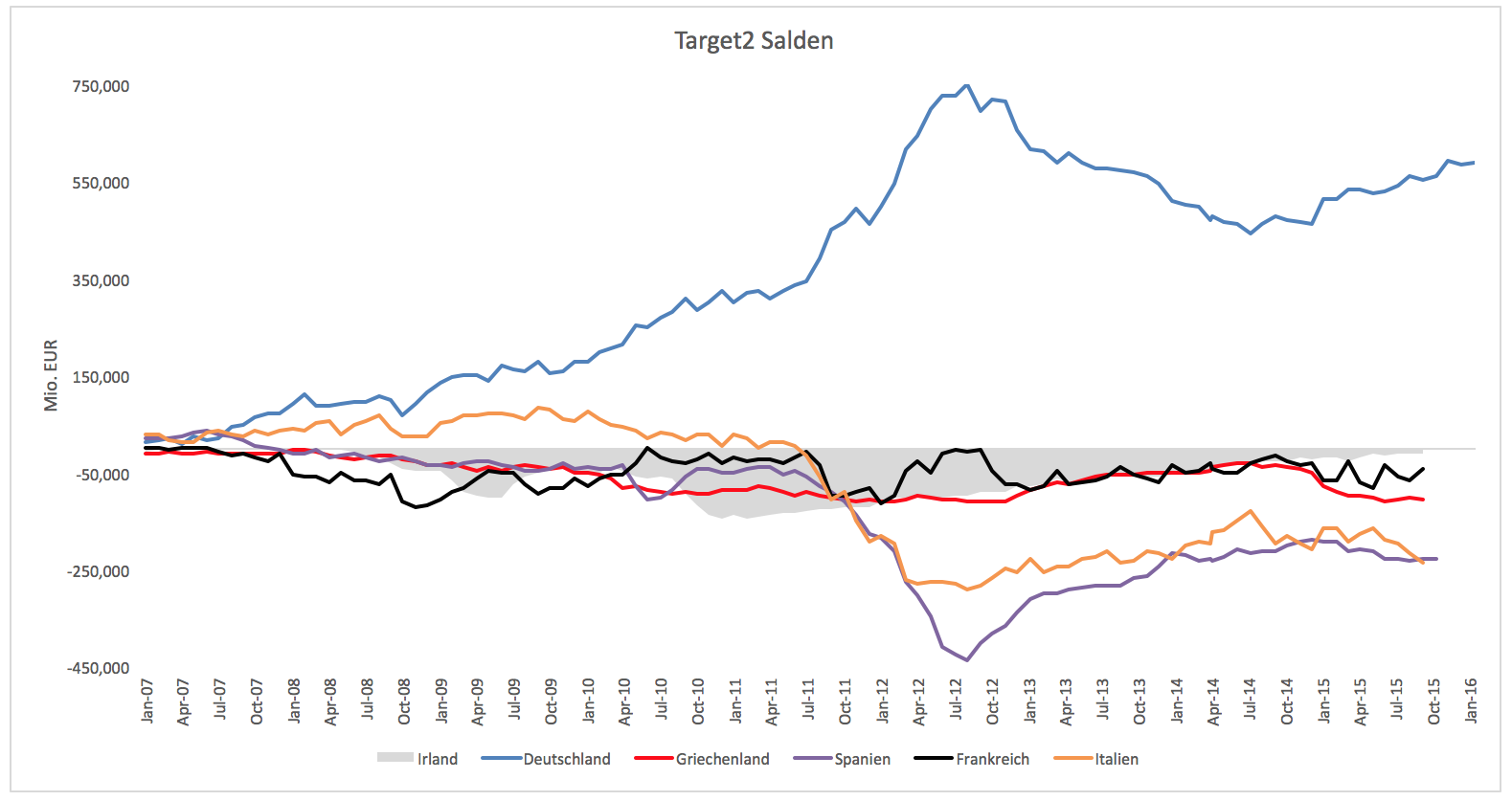

Ich maße mir nicht an die Hintergründe zu beurteilen. Man darf jedoch mit Recht fragen, ob es nicht besser wäre einmal einfach alle Reformen umzusetzen als den Prozess immer wieder zu unterbrechen und neu zu beginnen. Wie dem auch sei, die Griechenland- und Eurokrise ist noch lange nicht abgehakt. Das zeigen unter anderem die Target2 Salden. Target2 Salden sagen viel über den Zustand der Wirtschaft und das Fortschreiten der Krise aus.

Grafik 1 zeigt die Entwicklung der Salden für ausgewählte Länder seit Beginn der Krise. Deutschland hat einen hohen, positiven Saldo. Das bedeutet, dass die Deutsche Bundesbank gegenüber anderen Nationalbanken Forderungen hat. Die Notenbanken dieser Länder wiederum haben Verbindlichkeiten gegenüber der Deutschen Bundesbank.

Die Salden werden immer wieder diskutiert, da sie ein indirektes Risiko darstellen. Bricht die Eurozone auseinander, dann muss man sich zu Recht fragen, ob die Verbindlichkeiten jemals ausgeglichen werden. Nach aktuellem Stand stehen für Deutschland knapp 600 Mrd. Euro im Feuer.

Während ein Ende der Eurozone unwahrscheinlich ist, kann man nach wie vor nicht ausschließen, dass ein einzelnes Land aus der Währungsunion ausscheidet. Ein Kandidat ist Griechenland, welches Verbindlichkeiten von über 100 Mrd. angehäuft hat. Nachdem das griechische Bankensystem de facto insolvent ist, darf man an der Rückzahlungsfähigkeit zweifeln.

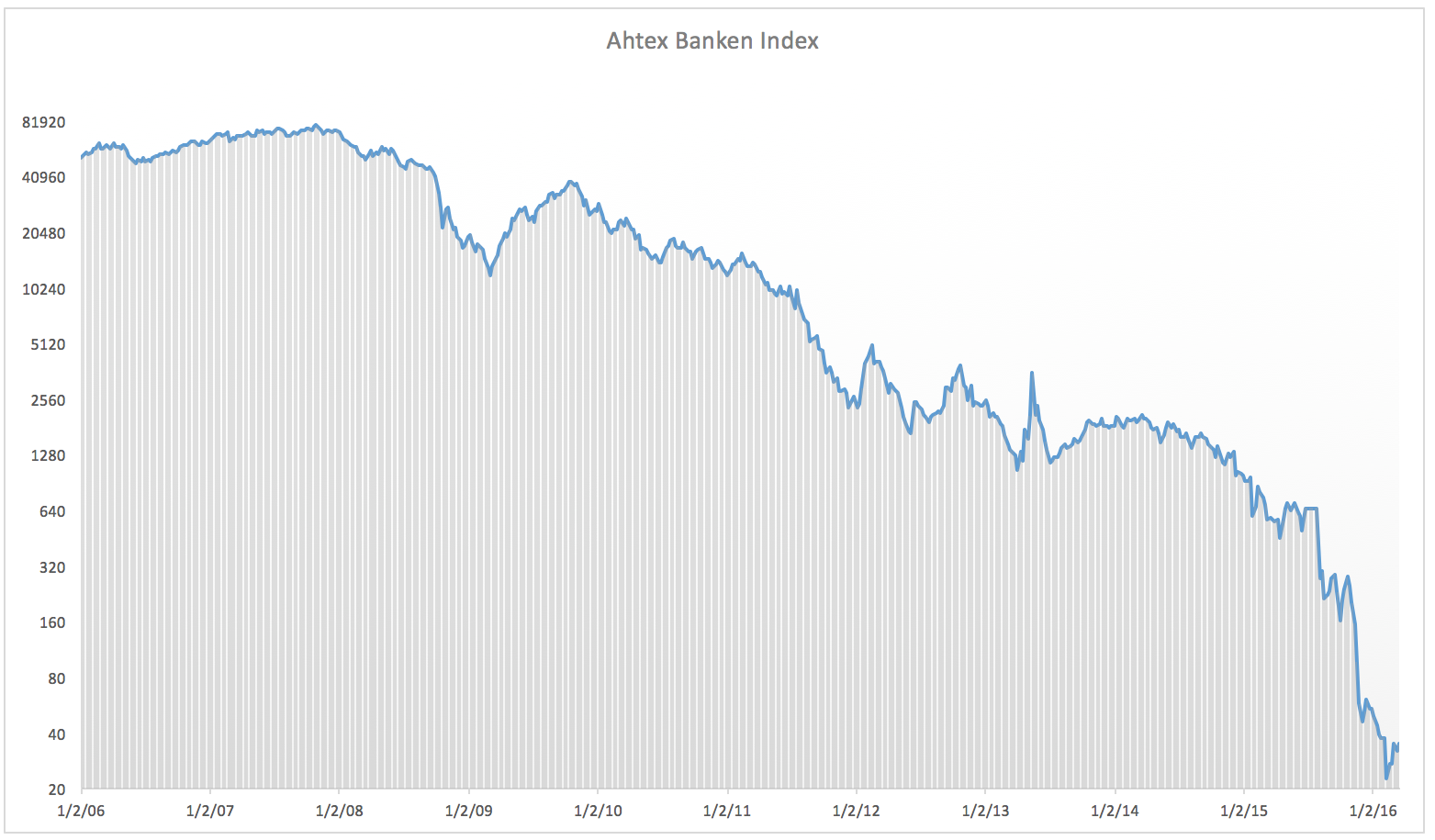

Wie es um den griechischen Bankensektor bestellt ist zeigt Grafik 2. Dargestellt ist der FTSE Athex Banken Index. Dieser verlor in der Spitze über 99,9 %. Obwohl Bankaktien seit den Tiefs im Februar schon wieder über 50 % zulegen konnten ist das Minus noch immer nahe 100 %. Für Anleger waren griechische Banken ein absolutes Fiasko. Das absurde an der Situation: der griechische Bankensektor ist an der Börse noch immer knapp 10 Mrd. Euro wert.

Es ist nicht so, dass griechische Banken vor der Krise die hundertfache Marktkapitalisierung hatten. In der Spitze lag die Kapitalisierung bei ca. 100 Mrd. Trotzdem sind die Kursverluste sehr viel größer als der Verlust der Marktkapitalisierung. Das liegt daran, dass am laufenden Band Kapitalerhöhungen durchgeführt wurden. Berücksichtigt man diese, dann hat der Wert der Banken an der Börse nicht 99,9 % nachgegeben, sondern „nur“ 90 %.

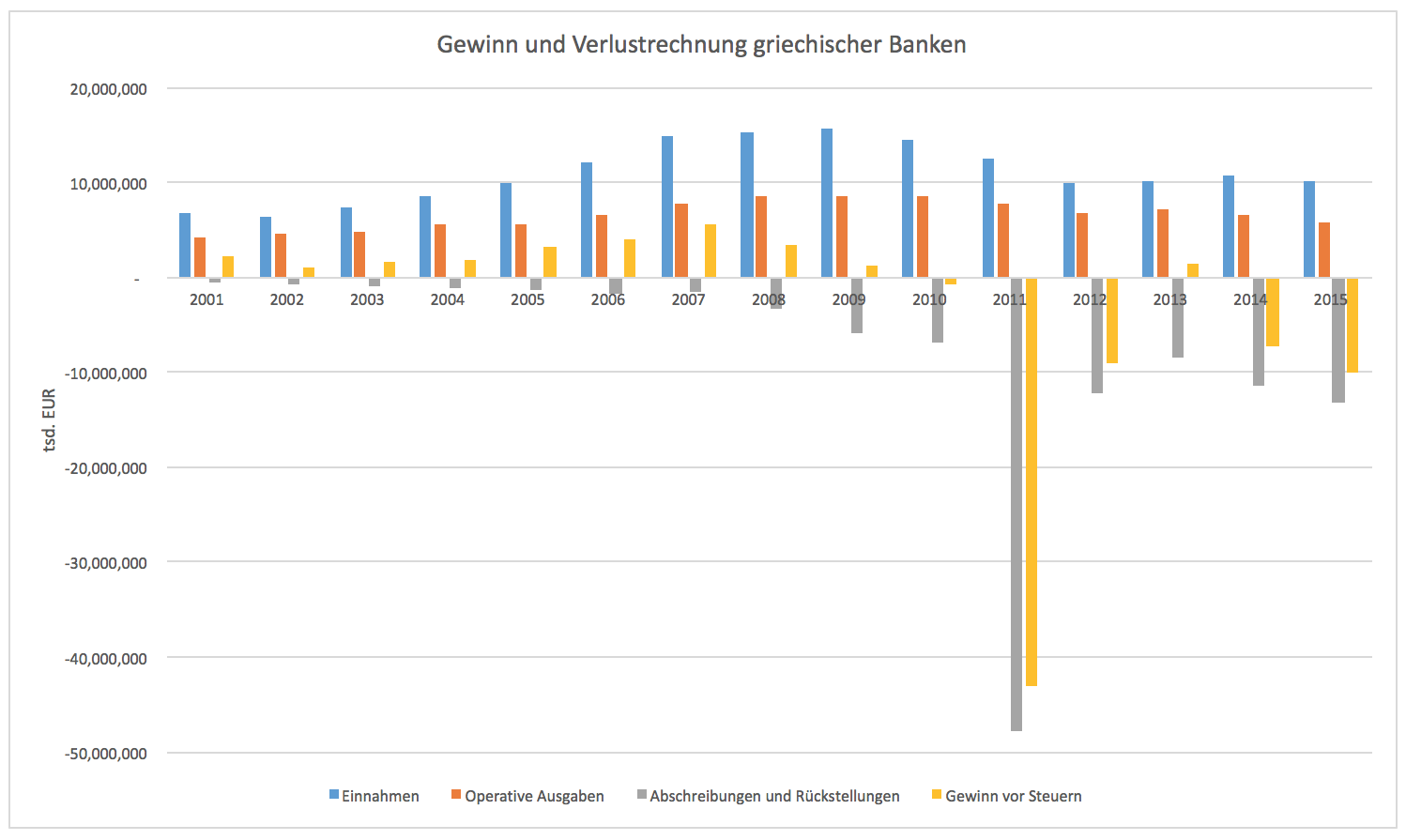

Das offensichtliche Problem an der Sache: Die Abschreibungen und Rückstellungen. Diese lagen 2015 bei knapp 10 Mrd. Euro. Banken mussten also genauso viel an Verlusten für ihr Kreditgeschäft verbuchen wie sie eingenommen haben. Seit Beginn der Krise wurden 100 Mrd. an solchen Verlusten verbucht. Bereits 2013 und 2014 bestand die Hoffnung, dass diese enormen Abschreibungen endlich ein Ende finden würden. Bisher ist es nicht eingetreten.

Unter Berücksichtigung dieser Verluste aus dem Kreditgeschäft haben Banken seit Krisenbeginn ein Defizit von 70 Mrd. angehäuft. Dieses Defizit war nur verkraftbar, weil Banken sich permanent neues Geld beschafft haben. Keiner weiß, ob die Kapitalerhöhungen der letzten Monate nun das Ende der Bankenkrise bedeuten oder nicht.

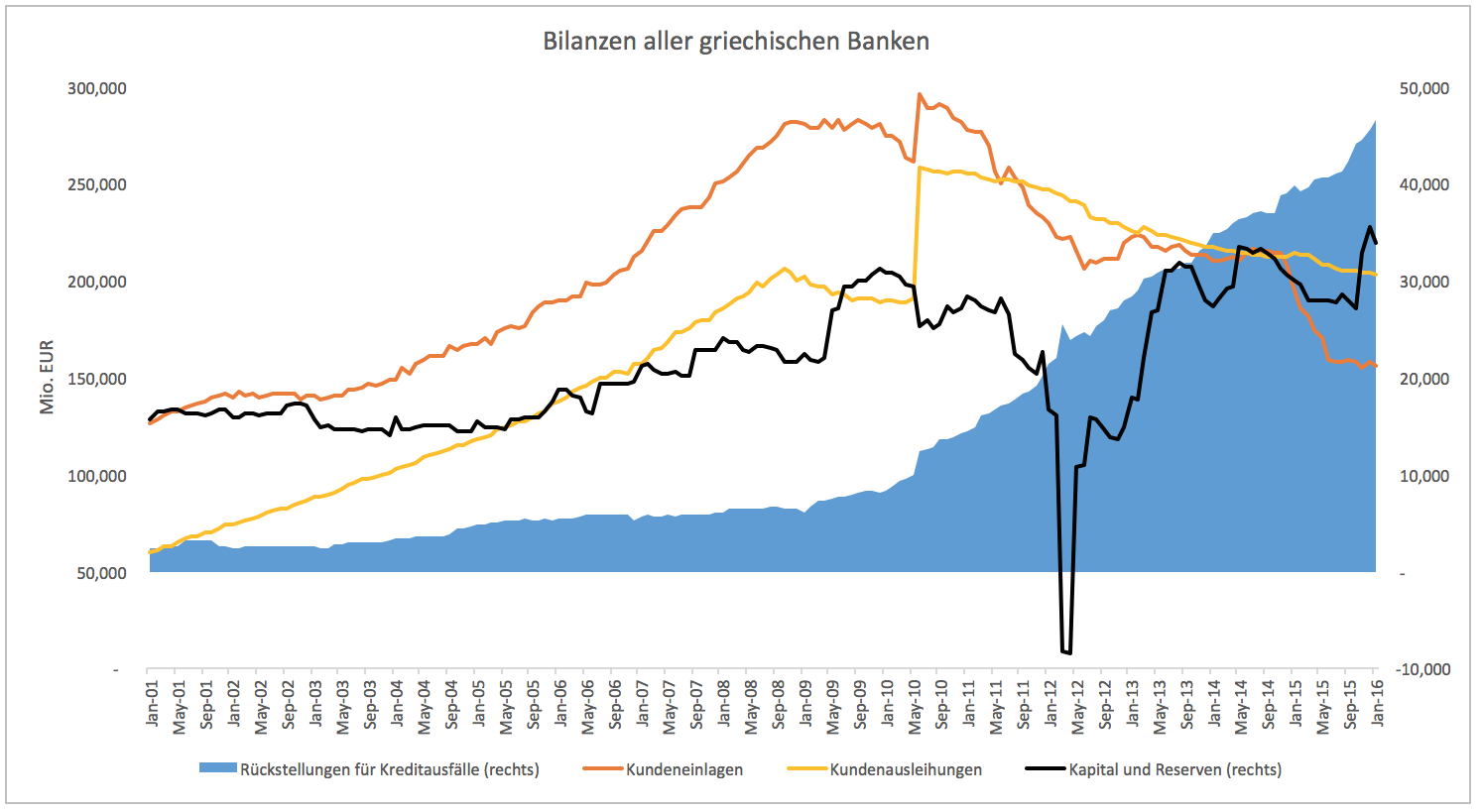

Grafik 4 zeigt die größten Bilanzpositionen der Banken. Die Kapitalausstattung ist nach der Rekapitalisierung so gut wie noch nie. Das Kapital liegt bei 34 Mrd. Euro. Das ist ein gutes Polster und entspricht einer harten Kernkapitalquote von 17 %. Andere europäische Banken können davon nur träumen. Die hohe Kapitalquote täuscht jedoch darüber hinweg, dass auch in Zukunft weitere Verluste aus dem Kreditgeschäft anfallen werden.

Griechische Banken haben 200 Mrd. an Krediten in ihren Büchern. Davon gilt fast die Hälfte als notleidend. Für die notleidenden Kredite wurden Rückstellungen von 46 Mrd. gebildet. Rein theoretisch – wenn alle Kredite als notleidend gelten würden – müssten Banken weitere 46 Mrd. zurückstellen. Das Eigenkapital von 34 Mrd. übersteigt das deutlich.

Man kann nicht ausschließen, dass weitere Kapitalerhöhungen notwendig werden. Nach aktuellem Stand sollte dies nicht notwendig sein, doch das dachte man auch schon vor 2 Jahren. Es ist ziemlich wahrscheinlich, dass Banken weitere Rückstellungen bilden müssen und die Kernkapitalquote in den kommenden Quartalen auf 10 % fällt.

Immerhin gibt es auch einige positive Nachrichten. Der Abzug von Kundengeldern ist gestoppt. Die Kapitalverkehrskontrollen haben ihren Beitrag dazu geleistet. Letztlich kann das Bankensystem aber nur gerettet werden, wenn die Wirtschaft wieder wächst. Finden wieder mehr Griechen Arbeit, dann können die Kredite wieder bedient werden und Banken müssen weniger Rückstellungen bilden. Das Bankensystem steht und fällt mit dem Wirtschaftswachstum.

Auch hier wurde oftmals geglaubt, dass ein Boden gefunden wurde. Bisher ist das nicht gelungen. Der Abwärtstrend hat sich immerhin verlangsamt und ein Boden ist in Sicht. Die Hinweise darauf verdichten sich immer mehr. Ebenso gelingt es der Regierung einen Primärüberschuss zu erzielen. Im Januar wurde ein Primärüberschuss (Überschuss vor Zinszahlungen) von 1,1 Mrd. erwirtschaftet. Es besteht also tatsächlich Grund für vorsichtigen Optimismus.

Die griechische Wirtschaft ist stark vom Tourismus abhängig. Das ist ein Aspekt, den man bei allem Optimismus nicht vergessen darf. Durch die Flüchtlingskrise könnte der Tourismus einen Einbruch erleiden. Dann kann man die Erholung in diesem Jahr schon wieder abschreiben.

Ein rückläufiger Tourismus ist der größte Risikofaktor für das Land. Gelder, die wegen der Flüchtlingskrise ins Land fließen, können das nicht annähernd ausgleichen.

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

GR war, ist und bleibt pleite - Dauerpatient auf der Intensivstation (lebenserhaltende Maßnahmen mit Geldinfusionen)- solange politisch gewollt ist, dass GR in der EU bleibt (und dass wird definitiv so sein), ändert sich da nichts...eigentlich ganz einfach...

Ich gehe davon aus, dass in hochkorrupten Staaten wie Gr oder It solche faulen Kredite vorsätzlich vergeben werden. Das kann genauso mit den EZB-Wohltaten geschehen. Man sollte das eigentlich in solchen Statistiken irgendwo sehen. Vermutlich in zwei Jahren.

Die Europathen die in Brüssel, Berlin, Paris und Frankfurt an den Schaltknöpfen der Macht sitzen, werden sich in den nächsten Jahren wünschen, Probleme in der Größenordnung der griechischen lösen zu dürfen. Das dicke Ende kommt zum Schluss und dann gibts richtig viel Verdruss.

Vergesst den GR-EXIT.

BR-EXTI wäre viel dramatischer.

Und außerdem wird hier gerne vergessen, dass die 8.größte Volkswirtschaft der Welt viel bedeutender ist für Deutschland als die Griechenland-Thema.

Die Italiensichen Banken sind vor dem Kollabieren.

Sie haben seit der Lehmann-Krise nichts gelernt und auch die Zeit NICHT genutzt.

Was meint ihr warum Mr. EZB an das Geld der deutschen Sparer von Sparkassen sowie Volks-/Raiffeienbanken will ?

Bail-In - schon mal was davon gehört ?

Also, das eigentliche Problem was auf uns zukommen wird, sind die kollabierenden itanliensichen Banken.

Was mich am meisten an Ihrem Artikel erschreckt, dass sind die TARGET - II - Salden Deutschlands gegenüber den anderen Euro-Ländern.

Hier sieht man doch ganz deutlich: Deutschland hat sich im Rahmen der Euro-Rettungspolitik gnadenlos über den Tisch ziehen lassen. Wenn es rumst - und das wird es - dann zahlt halt (wie immer in der EU) der deutsche Steuerzahler ...

Und wem haben wir das zu verdanken?

Richtig, der Frau, die gar nichts kann: Merkel, der Inkompetenz in Person ... - was sie anfasst, macht diese Frau zu Scheiße ... !!!

Hallo Herr Schmale, ich lese ihre Artikel immer überaus gerne. Kompliment. Sie sind zumeist überaus fundiert. Nun: Wenn man seitens der Gläubiger doch endlich auch einmal zu Kompromissen bereit wäre, die der griechischen Wirtschaft Impulse zu geben vermögen, würde dieses Land schneller auf die Beine kommen, als die meisten vermuten. Einen Grexit jetzt zu fordern, wäre töricht.

Na zur Zeit wird keine das Thema auf den Tisch bringen, solange die Griechen als Puffer dienen wird niemand ein Grexit fordern.... Also weiterhin ein Schrecken ohne Ende..... Leute Leute, so wie es aussieht wird es bald richtig rumsen in Europa... Da ist ein Brexit das geringste Übel.......