Griechenland: Buy and Hold?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die Geschehnisse in und um Griechenland sind dramatisch. Von Konsistenz kann keine Rede mehr sein und das Verhalten einzelner Politiker ist bestenfalls bedenklich. Seit mehr als einem Jahr eskaliert die Situation. Man fragt sich, wie lange sich die Dinge noch zuspitzen können. Der Bogen scheint nämlich kurz davor überspannt zu werden. Während 2011 ideologische Kämpfe und konträre Ansichten noch hinter geschlossenen Türen blieben, gibt es seit wenigen Wochen kein Halten mehr. Vielleicht erinnern Sie sich noch an die Worte Jean-Claude Junckers: „Wenn es ernst wird müssen wir lügen.“ Das hat vor einigen Monaten noch funktioniert, inzwischen lässt sich mit damit kein Preis mehr gewinnen.

Soviel zum Thema Dramatik und Farce. Eine Wiederholung der Details erspare ich Ihnen und mir. Zu den Fakten und Interpretationen wurde meiner Meinung nach schon alles gesagt. Zugegebenermaßen interessieren mich mittlerweile die Details auch gar nicht mehr. Neue Erkenntnisse ergeben sich wohl erst, wenn die Entscheidung über den Bankrott getroffen wurde. Das zunehmende Desinteresse war auch an den Märkten spürbar. Trotz stündlicher Wendungen wurde gekauft als gäbe es kein Morgen mehr. Die momentane Unsicherheit sollte daher nicht überbewertet werden. Aktienmärkte steigen eben nicht ununterbrochen. Ob aus dieser Korrektur tatsächliche mehr wird, bleibt abzuwarten. Ein Treiber ist sicherlich das zurückgekehrte Interesse an der Schuldenkrise. Die vergangenen Wochen konnte man beruhigt wegschauen, da klar war, dass Griechenland gerettet wird. Seit wenigen Tagen sind Zweifel daran wieder berechtigt. Wird dann der Bankrott offiziell verkündet, dürfte es in Europa und weltweit turbulent werden. Aber gilt das auch für Griechenland?

Das Land ist bereits im Chaos. Anarchistische Ansätze lassen sich kaum negieren. Das dürfte niemandem entgangen sein. Ebenso ist es kein Geheimnis, dass das BIP seit über drei Jahren schrumpft, die Industrieproduktion seit 2008 nicht mehr positiv war, die Arbeitslosigkeit irgendwo um 20% liegt usw. Mit anderen Worten: wer seine Schäfchen bis jetzt nicht ins Trockene gebracht hat, dem ist wohl nicht mehr zu helfen. Es ist also Zeit über ein antizyklisches Investment nachzudenken, da die Stimmung kaum noch tiefer sinken und es einfach nicht mehr viele Investoren geben kann, die noch nicht verkauft und ihr Kapital aus dem Land geschafft haben.

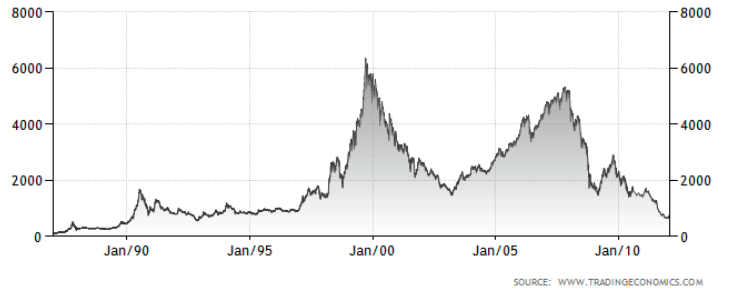

Der ATHEX Composite erreichte Anfang 2012 wieder das Niveau von 1992. Seit dem Vorkrisenhoch von 2008 haben sich die Verlust auf über 80% aufsummiert. Seit dem absoluten Hoch gar auf über 90% (s. Chart 1). Zum Vergleich: das BIP ist bis jetzt um 16% vom Hochpunkt gesunken. Das heutige BIP ist im Vergleich zum BIP von 1992 noch immer mehr als doppelt so hoch. Seriöserweise muss man dazu sagen, dass das reale BIP in den vergangenen 20 Jahren nur im mittleren zweistelligen Prozentbereich gewachsen ist. Das BIP Wachstum ist natürlich nicht der Indikator erster Wahl, wenn es um Kaufentscheidungen geht. Der Vergleich zeigt allerdings wie dramatisch der Ausverkauf in den vergangenen Jahren war.

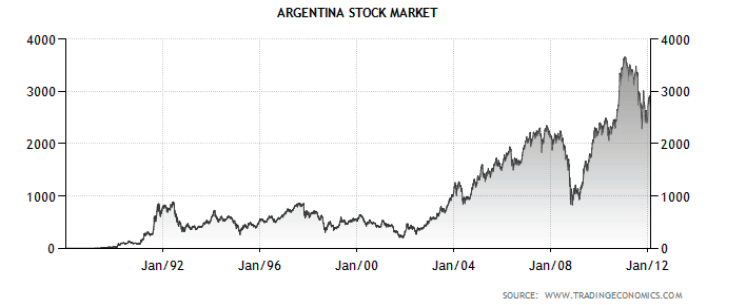

Eine Investitionsentscheidung geht freilich dennoch nicht leicht von der Hand. Obwohl Griechenland nicht das erste Land ist, das in die Pleite schlittert, fehlen die Erfahrungswerte. Aufschlussreich ist in diesem Zusammenhang der Fall Argentiniens. Die Parallelen sind bemerkenswert. Das BIP schrumpfte vier Jahre lang, insgesamt über 20%. Griechenland dürfte Ende 2012 diesen Wert erreichen. Der Aktienmarkt verlor parallel dazu ca. 80%. Die Arbeitslosigkeit erreichte im Jahr der Umschuldung ein Hoch bei 23%. Seitdem ist das Land quasi nicht mehr aufzuhalten. Die Arbeitslosigkeit ist auf 7% gesunken, das BIP steht trotz massiver Währungsabwertung 40% höher als 2002 und der Aktienmarkt explodierte bis 2011 um sagenhafte 1.800%. Das Wachstum geht dennoch munter weiter. Das BIP Wachstum steht dem der BRIC Staaten mit 6 bis 10% um nichts nach.

Auch was die Entwicklung der Verschuldung anbelangt, sind Ähnlichkeiten überdeutlich. Die Verschuldung Argentiniens stieg innerhalb von vier Jahren bis zum Bankrott um über 60%. Die gleiche Größenordnung kann Griechenland vorweisen. Nun sollen Gläubiger auf 70% ihrer Forderungen verzichten. Der gleiche Prozentsatz, der damals bei Argentinien verhandelt wurde. Neben diesem Zahlenvergleich ist auch eine Gegenüberstellung der Ursachen aufschlussreich. Ende der 80er bis Anfang der 90er Jahre geriet in Argentinien die Inflation außer Kontrolle. Die Teuerungsrate betrug viele hundert Prozent. So dramatisch war es in Griechenland vor der Euroeinführung nicht. Bis Mitte der 90er Jahre betrug die Inflationsrate dennoch stolze 10-25%. Argentinien brachte die Inflation durch die Bindung der Währung an den Dollar wieder in geordnete Bahnen. Bis 1996 blieb die Inflation über westlichem Niveau. Bei gleichzeitig fixem Wechselkurs zum Dollar verlor die argentinische Wirtschaft dadurch massiv an Wettbewerbsfähigkeit. Importe wurden vergleichsweise billig, sodass das Leistungsbilanzdefizit bis zum Bankrott über 10 Jahre hinweg zwischen -3 und -5% lag. In Griechenland ist das letztlich dasselbe. Bei ganz anderen wirtschaftlichen Voraussetzungen im Vergleich zu den mitteleuropäischen Ländern war die Einführung des Euro für das Land äquivalent zu einer Fixierung des Wechselkurses an ein Land höherer Wirtschaftskraft. Schon Mitte der 90er Jahre begann sich das Leistungsbilanzdefizit dramatisch auszuweiten. Von ca. 0% stieg das Defizit auf 16% 2009. Bei den Leitzinsen ergibt sich ein ähnliches Bild. Die absoluten Zahlen unterscheiden sich, die Tendenzen sind aber vergleichbar. Von der Kopplung des Währungskurses bis hin zur Umschuldung sanken die Zinsen nach anfänglichen Schwierigkeiten auf 6-8%. In Griechenland waren die Zinsen vor der Einführung des Euro mit 10-20% recht hoch.

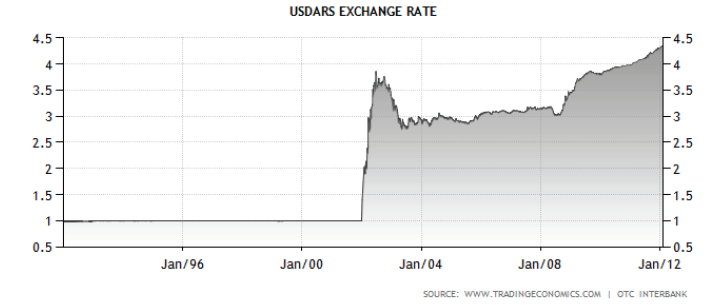

Letztlich hat es dazu geführt, dass die Importe immer günstiger wurden und die Wettbewerbsfähigkeit kontinuierlich sank. In beiden Ländern kam eine Steigerung der Wettbewerbsfähigkeit benachbarter Länder hinzu. Brasilien und Mexiko werteten ihre Währungen in den 90er Jahren ab. In Europa wuchsen in einigen Ländern die Reallöhne über Jahre hinweg kaum. 2000/01 begann das Vertrauen in die Finanzwirtschaft in Argentinien dramatisch zu sinken. Kapital floss aus dem Land, um es in Sicherheit zu bringen. Das erinnert stark an die Umstände, die wir in Griechenland seit Anfang 2010 sehen. Die CDS auf argentinische Anleihen stiegen bis 2002 auf 6.000 Punkte. In Griechenland sehen wir derzeit sogar noch höhere Werte. Ca. zwei Jahre vor dem Bankrott Argentiniens war das Land bereits auf den IWF angewiesen. Ende 2001 musste die Regierung bekennen, dass sie die Sparziele nicht würde einhalten können, woraufhin der Währungsfonds eine weitere Kredittranche nicht auszahlte. Begleitet wurde dieser endgültige Zusammenbruch von Demonstrationen, Ausschreitungen und einer politischen Krise. Nach dem Rücktritt des Präsidenten trat der Nachfolger innerhalb weniger Tage auch gleich wieder zurück. Ende 2001 wurde dann die Zahlungsunfähigkeit erklärt. Die Versuche die Währung geordnet abzuwerten scheiterten. Das Verhältnis zum Dollar schoss innerhalb kürzester Zeit von 1:1 auf 1:3,8 hinauf.

Das gibt in etwa einen Vorgeschmack auf das, was passieren könnte, wenn Griechenland aus dem Euro austritt. Eine solche Abwertung der eigenen Währung klingt gar nicht so schlecht bzw. ist eine so dramatische Abwertung kaum durch das Sparen und Senken von Löhnen möglich. Für Argentinien bedeuteten die Zahlungsunfähigkeit und der freie Wechselkurs zunächst einmal Chaos und den kompletten Zusammenbruch der Wirtschaft. Schön war das bestimmt nicht. Der massive Schock wurde aber relativ schnell überwunden. Ab Mitte 2002 war der Boden erreicht. Seitdem wächst das Land wieder rasant. Das sollte jedoch nicht darüber hinwegtäuschen, dass große Teile der Bevölkerung trotz guter makroökonomischer Zahlen massiv gelitten haben. Bankrott und Währungsreform würden Griechenland zwar einen Neuanfang gestatten, die Probleme sind damit aber nicht schlagartig gelöst. Es muss mit einem rasanten Anstieg der Armut gerechnet werden, ebenso wie mit einer Unterversorgung der Bevölkerung.

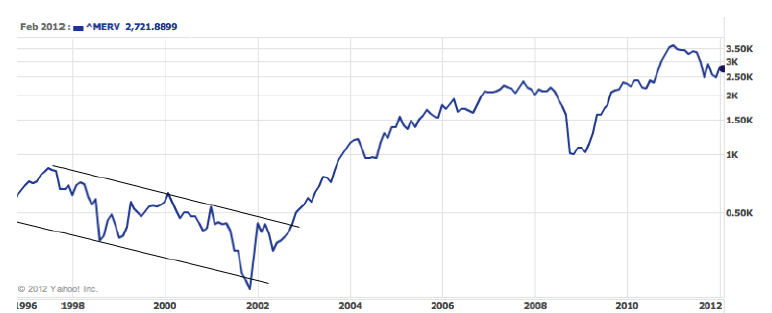

Der Fall Argentinien ist sicherlich nicht schön, zeigt aber auch Perspektiven. Für Anleger ergeben sich aus der Parallele interessante Möglichkeiten. Der argentinische Leitindex Merval verlor bis Ende 2001 80% an Wert. Die Trendumkehr kam kurz vor dem kompletten Zusammenbruch der Wirtschaft Anfang 2002. Bis dahin legte der Index über 100% zu. Als Anleger brauchte man in dieser Zeit dennoch sehr gute Nerven, da diesem ersten Impuls ein erneuter Einbruch um 40% folgte. Seitdem geht es eigentlich nur noch bergauf.

Im Falle Griechenlands wird das nicht anders sein. So dramatisch die Situation auch ist, die Welt wird nicht untergehen. Das hat Argentinien eindrucksvoll bewiesen. Ein Investment in den griechischen Aktienmarkt ist natürlich trotzdem hoch spekulativ. Es gibt Anzeichen, dass das Tief des ATHEX 20 zu Jahreswechsel bei 247 Punkten gesehen wurde. Seit diesem vorläufigen Tief hat der Index 40% zugelegt. Das ist also nichts für schwache Nerven. Tagesschwankungen von ±8% müssen immer einkalkuliert werden. Der optimale Einstiegspunkt beim argentinischen Index Merval war kurz vor der Pleite des Landes. Griechenland dürfte ebenfalls kurz davor stehen. Potential hätte der Index dann zunächst bis 750 Punkte. Der Weg dorthin kann auf zwei Wegen erfolgen: entweder direkt, wenn Griechenland endgültig „gerettet“ ist oder über einen erneuten Einbruch bei Staatsbankrott. Letzteres beinhaltet erneute Rückschläge von mindestens 30-50%.

An der Wertenwicklung des ATHEX 20 kann über Indexzertifikate partizipiert werden. Die Auswahl ist derzeit sehr begrenzt. Die Deutsche Bank bietet das Zertifikat DB0CFF an, die RBS ABN2B1 und die UBS UB76SG. Die Zertifikate sind nicht gehebelt, d.h. der Wert des Zertifikats folgt dem Index 1:1. Es handelt sich um open end Zertifikate, die allerdings von der Emittentin vorzeitig gekündigt werden können. Das UBS Zertifikat hat eine Kündigungsfrist von 13 Monaten.

Bitte beachten Sie unbedingt, dass ein Investment in den griechischen Aktienmarkt hochspekulativ ist. Sie sollten nicht mehr Kapital einsetzten als Sie zu verlieren gewillt sind. Neben dem Emittenten- und Kursrisiko besteht Unsicherheit in Bezug auf einen möglichen Austritt des Landes aus der Währungsunion. Die Zertifikate werden in Euro abgerechnet. Tritt Griechenland aus der Eurozone aus, kann die Währung wie im Falle Argentiniens problemlos 60% abwerten, was sich in einen entsprechenden Wertverlust für die Zertifikate umwandelt. In der Theorie wird dieser Verlust durch einen Anstieg des Basiswertes kompensiert, da die Berechnung in einer anderen Währung nicht zu einem anderen Wert führt. Im Falle einer Währungsreform dürfte diese Anpassung aber chaotisch und ungenau sein, sodass zunächst mit hohen Verlusten gerechnet werden müsste. Mittel- bis langfristig hat der griechische Aktienmarkt das Potential zum Investment des Jahrzehnts zu werden. Praktisch gilt der Grundsatz: je höher der mögliche Ertrag, desto höher das Risiko.

Viel Erfolg

Clemens Schmale - Technischer Analyst und Trader bei GodmodeTrader.de

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.