Gold und Silber: Die Jagdsaison ist eröffnet

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

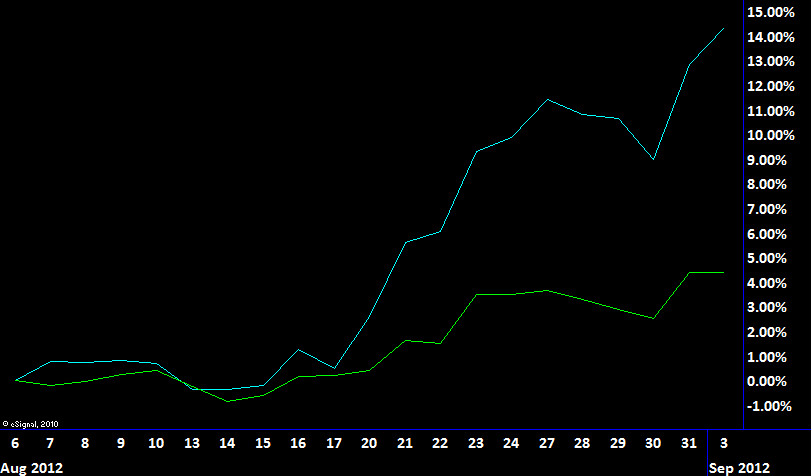

Jackson Hole, das Tal im US-Bundesstaat Wyoming, das eigentlich nur für seinen Cowboy-Tourismus und die fast elchgroßen Wapiti-Hirsche bekannt ist, war in der vergangenen Woche das Epizentrum, das die Edelmetallmärkte in Wallung versetzte. Dort, in der kleinen Ortschaft Jackson, sprach US-Notenbankchef Ben Bernanke und äußerte sich gegenüber einem weiteren Programm zur geldpolitischen Lockerung offener, als bislang. Besonders wurde seine Aussage beachtet, wonach es nötig sei, am Arbeitsmarkt weitere Fortschritte zu erzielen. "Bei Bedarf" werde das Fed dann neue Maßnahmen präsentieren, um die Konjunktur zu stützen. Auf Monatsfrist notiert Gold nun knapp über 4% im Plus, Silber liegt sogar mit knapp über 14% vorne.

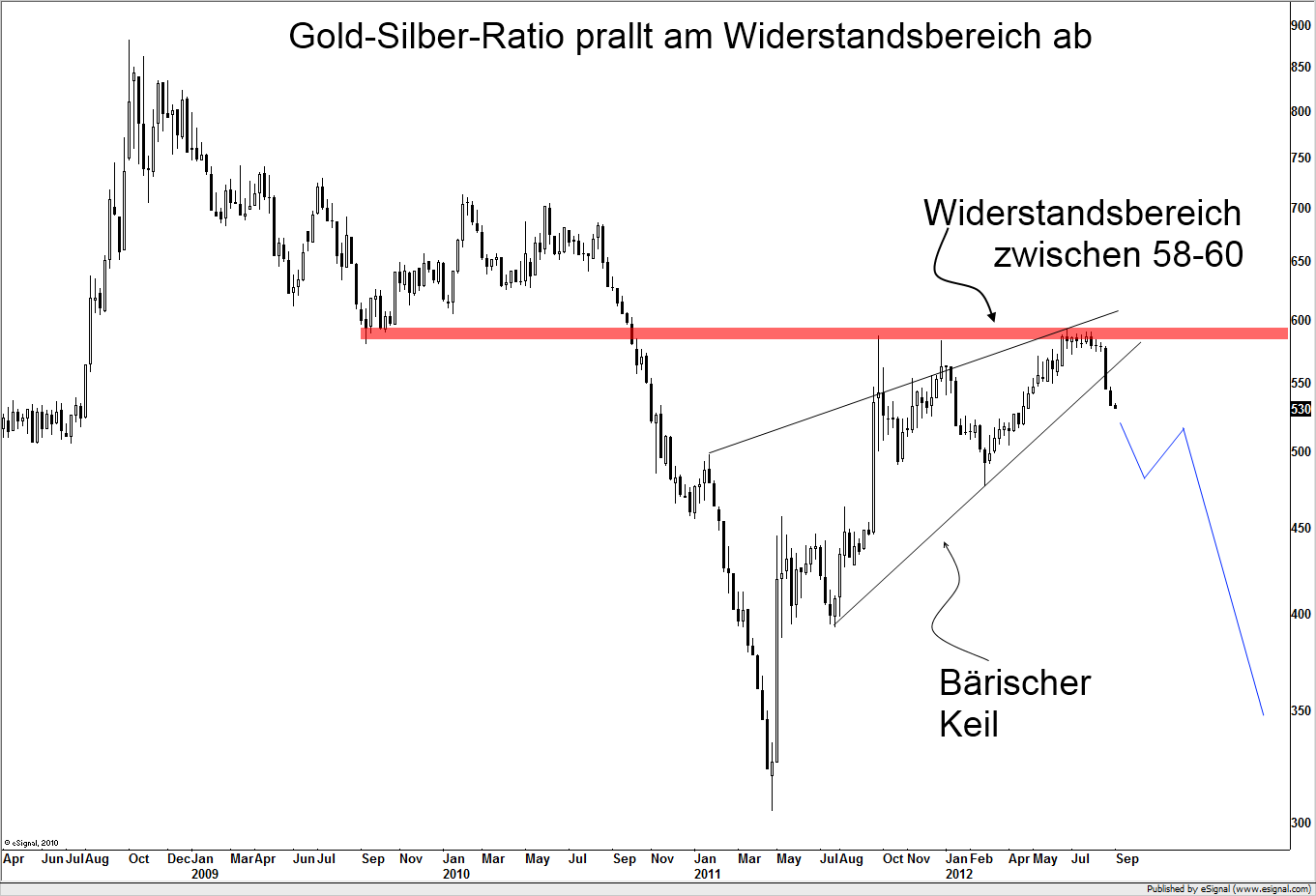

Die Gold-Silber-Ratio, die vor zwei Wochen noch bei 57,8 notierte, rutscht nun dynamisch nach unten. Das eng mit dem Risikoappetit der Anleger korrelierte Silber profitiert also überdurchschnittlich. Das ist für miche in Indiz dafür, dass die Märkte zunehmend einen gütlichen Ausgang der Euroschuldenkrise eskomptieren (siehe Video-Erklärung). Eine Unze Gold kostet jetzt nur noch 53 Unzen Silber. Bei der Gold-Silber-Ratio ist im Bereich zwischen 58-60 der charttechnische Deckel drauf (ich habe darauf mehrmals hingewiesen). Nun ist es möglich, dass die Ratio wieder bis auf 30-35 fallen wird, möglicherweise sogar tiefer. Das wiederum lässt es wahrscheinlich werden dass Silber sich von nun an besser als Gold entwickeln wird und dass die Phase der Underperformance des Silbers relativ zum Gold beendet ist.

Ob ein QE3 allerdings sinnvoll ist, darüber scheiden sich die Geister. Alle Spekulanten werden sicherlich davon profitieren, denn die Kurse dürften nach oben gehen. Ob die US-Wirtschaft, die zu zwei Dritteln abhängig ist vom Konsum, davon nachhaltig profitiert, ist allerdings fraglich. Der US-Verbraucher, der das Wachstum erzeugen soll, ist mit seinen Hypotheken mit vier Billionen USD unter Wasser (Häuserpreise niedriger als Beleihungswerte!), und die fiskalische Klippe könnte eine flache Rezession im ersten Quartal 2013 in der US-Wirtschaft auslösen. Um mehr dazu zu erfahren, sehen Sie sich einfach folgendes Video an:

--> Hier das Video starten <--

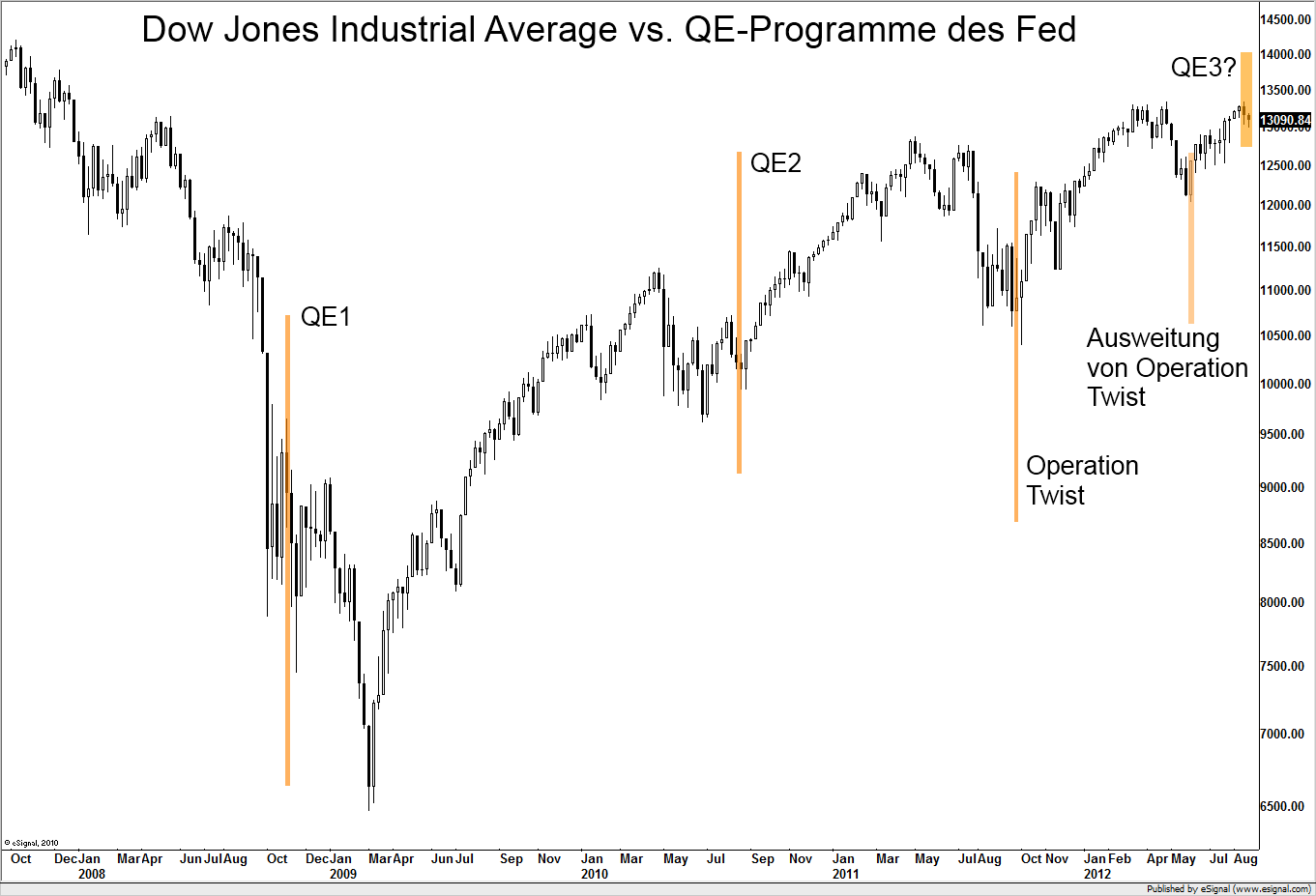

Würde man die Kursgewinne des Dow Jones als Indiz für die Effektivität geldpolitischer Lockerungsprogramme heranziehen, so müsste man von einem abnehmenden Grenznutzen von einem zum anderen Programm ausgehen. Nach QE1 bis zum folgenden lokalen Hoch betrug der Kurszuwachs des Dow Jones knapp 30%, nach QE2 waren es nur noch 25% und nach Operation Twist 21%.

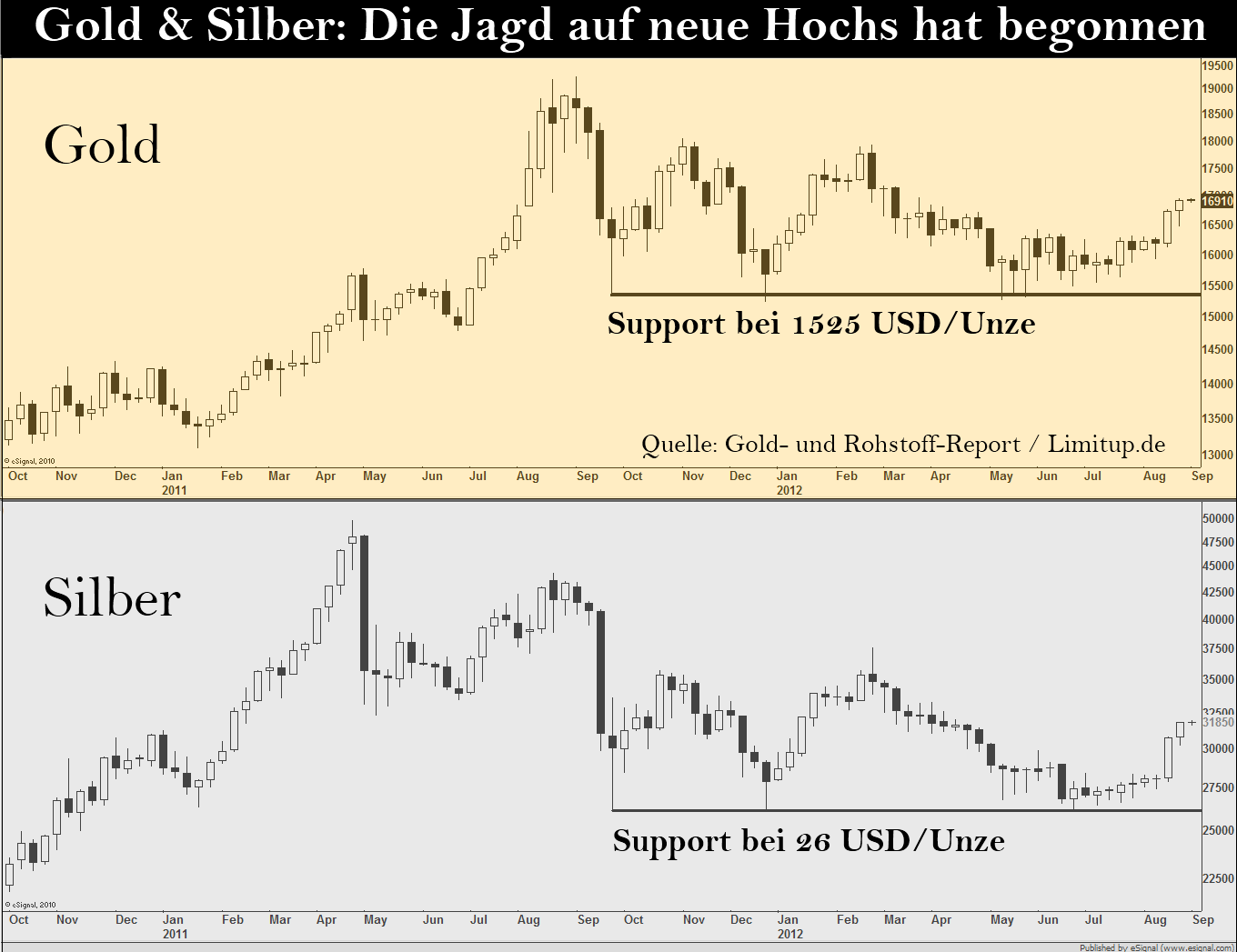

Dennoch steigen Gold und Silber in Erwartung neuer geldpolitischer Maßnahmen an. Dabei spielt nicht nur die Hoffnung auf neues Geld der US-Notenbank eine Rolle, sondern auch und stärkerem Maße die Erwartungshaltung, dass Mario Draghi seinen Worten Taten folgen lassen wird. Er sagte bereits alles tun zu wollen, um den Euro zu retten. Es gibt zwei Möglichkeiten: Würde der permanente europäische Rettungsschirm ESM durch das Verfassungsgericht am 12. September durchgewunken, wäre es nach der öffentlich in der Politik geführten Debatte der vergangenen Wochen wahrscheinlich, dass dieser mit einer Banklizenz ausgestattet und somit quasi unlimitiert Staatsanleihen der europäischen Peripheriestaaten kaufen würde. Damit wäre Mario Draghi fein raus. Würde der ESM für verfassungswidrig erklärt werden wäre es wahrscheinlich, dass die Statute neu erarbeitet werden müssten. In der Zwischenzeit müsste dann Mario Draghi dafür sorgen, dass die Regierungen Italiens, Griechenlands, Spaniens und Portugals sich auch weiterhin zu einigermaßen erschwinglichen Renditen finanzieren können. Es scheint, als würde in jedem der beiden Szenarien neues Geld fließen. Die Marktteilnehmer scheinen dieses dieses Szenario zu antizipieren. Gold ist am 25. Juli über seinen seit September 2011 andauernden Abwärtstrend ausgebrochen. Das war der Tag, als Ewald Nowotny, ein Ratsmitglied innerhalb der Europäischen Zentralbank, die Banklizenz für den ESM ins Spiel brachte. Damit war der Abwärtstrend beim Gold, der seit September 2011 anhielt, beendet und ein Seitwärtstrend wurde wahrscheinlich. Mit dem Ausbruch über den Widerstand von 1644,50 USD/Unze legt Gold den nächsten Gang ein: Nun hat ein neuer Aufwärtstrend begonnen.

Ganz kurzfristig konnte man sich noch einmal günstig einkaufen. Der Goldpreis hat mein im letzten Webinar vom 29. August vorgestelltes Abwärtsziel von 1648 USD/Unze erreicht und prallte davon ausgehend dynamisch nach oben ab. Letzter Kurs: 1688 USD/Unze. Ich habe das Ziel bei 1648 USD/Unze als gute Möglichkeit genannt, um Gold noch zu kaufen. Ich rechne damit, dass beim Gold nun die Jagd nach der 2000-USD-Marke eröffnet ist. Den Mitschnitt des Webinars können Sie hier abrufen.

Die Schonzeiten für Gold und Silber sind vorüber. Die Jagd auf neue Hochs hat begonnen. Die nächste Haltemarke liegt beim Gold bei 1800 USD/Unze, beim Silber bei 37,50 USD/Unze. Ein Durchbrechen dieser Haltemarken würde einen Sprung im Silber bis auf 50 USD/Unze und beim Gold bis auf 2000 USD/Unze auslösen.

Autor: Jochen Stanzl

► STANZL AUF Youtube: [Link "http://www.youtube.de/jochenstanzl" auf www.youtube.de/... nicht mehr verfügbar]◄

► STANZL AUF GOOGLE+: https://plus.google.com/u/0/116409276458120898339◄

► STANZL AUF TWITTER: [Link "https://twitter.com/jochenstanzl" auf twitter.com/... nicht mehr verfügbar] ◄

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.