Gold und Bovespa: 2 Short-Chancen!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Gold - WKN: 965515 - ISIN: XC0009655157 - Kurs: 1.191,03 $/Unze (Deutsche Bank Indikation)

- Bovespa - WKN: A0JZEM - ISIN: BRIBOVINDM18 - Kurs: 52.798,01 Punkte (Indikation)

Die Flucht aus Brasilien und allen anderen Emerging Markets ist nichts Neues. Genau das gleiche haben wir bereits 2013 erlebt. Als im Mai 2013 Bernanke erstmals vom QE Ausstieg sprach traten Anleger eine Verkaufswelle los von der sich einige Indizes noch immer nicht erholt haben. In Brasilien ging es innerhalb eines Monats um 20% nach unten.

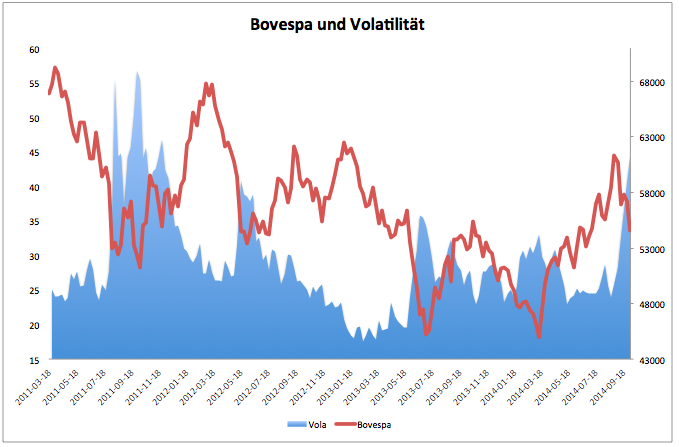

2014 war bisher eigentlich ein gutes Jahr für Schwellenländeraktien. Die US Notenbank bekräftigte mehrmals die Politik des billigen Geldes. Vor drei Wochen ist die (verbale) Wende bei der Fed eingetreten. Seitdem werden Schwellenländeraktien fallengelassen. In Brasilien hat das den Leitindex Bovespa schon wieder um 15% abstürzen lassen. Ein so heftiger Kursrutsch bleibt nicht ohne Folgen. Vor allem nicht für die Volatilität. Die erste Grafik zeigt den Verlauf des Bovespa und des Volatilitätsindex auf brasilianische Aktien (ähnlich zum US VIX oder VDax). Die Vola schoss zwischenzeitlich auf über 50 Punkte hinauf. Emerging Markets sind zwar generell etwas volatiler als z.B. der S&P 500, aber 50 Punkte sieht man auch hier wirklich selten.

Zuletzt stand die Volatilität 2011 höher. Damals hatten die Börsen weltweit im Sommercrash zwischen 20 und 40% verloren. Intraday erreichte die Volatilität einen Wert von 80. Von dieser sehr kurzfristigen Spitze abgesehen lag die Vola auf Wochenbasis bei 60 Punkten, also gar nicht so viel höher als jetzt.

Ein so hohes Vola Niveau sieht man in Emerging Markets alle 3 bis 4 Jahre. Es ist also wirklich außergewöhnlich. Hier liebäugle ich mit einem Short auf die Volatilität. Diese lässt sich direkt über Futures handeln (Kürzel: VXEWZ). Der Oktoberfuture steht bei 44 Punkten. Der Novemberfuture liegt bei 28 Punkten. Charttechnisch hat der Bovespa die Chance, eine kleine Pause einzulegen und zu steigen. Die Volatilität sollte dann rasch sinken. Ich denke, der Oktoberfuture kann innerhalb von 2 Wochen um 30% sinken. Für 2 Wochen ist das eine ziemlich ordentliche Chance.

Hauptthema für einen solchen Trade ist die Liquidität der Futures. Die ist leider nicht besonders hoch. Je nach Volumen und morgigen (Montag) Verlauf des US Handels werde ich hier einen Einstieg versuchen.

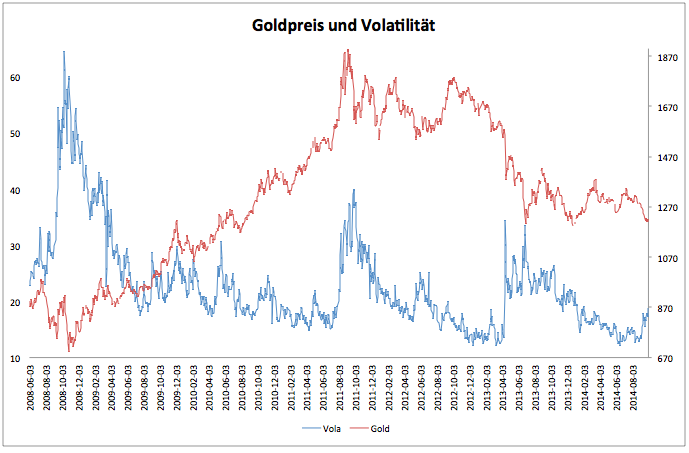

Bei Gold sieht die Situation momentan sehr ähnlich aus. Der größte Anstieg der Volatilität dürfte allerdings noch vor uns liegen. Fällt Gold unter 1.190, dann besteht die Chance auf weitere Abgaben bis in Bereiche um 1.000 USD. Das kann sehr schnell gehen. Die letzten beiden Abverkäufe im Jahr 2011 und 2013 haben den Vola Index auf 35 bis 45 ansteigen lassen. Momentan stehen wir bei knapp 20 Punkten. Bricht Gold nach unten weg, dann gibt es auf Sicht von Tagen einen enormen Volaanstieg. Bei Werten über 30 lohnt sich ein Short.

Auch hier lässt sich die Vola nur direkt über Futures handeln (Kürzel GVZ).

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

1 Kommentar

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.