Gold, Silber, Schulden: eine Performancegarantie?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die Welt geht in Schulden unter – und Gold und Silber gehen mit. Wie passt das zusammen? Gerade die massiven Schuldenberge dienten bis jetzt als Argument, dass Gold und Silber weiter steigen müssen. Während die europäische Schuldenkrise weiter eskaliert und inzwischen offen und munter über den offiziellen Bankrott Griechenlands diskutiert wird, holen die Edelmetalle den Augustcrash der Aktienmärkte nach. Viele denken es, einige sind weniger bescheiden und posaunen es laut hinaus: „Ich habe es gewusst und vor einer Blase gewarnt.“ Andere sind der Meinung: „Der Aufwärtstrend ist intakt, das ist die längst überfällige, gesunde Korrektur.“ Möglicherweise ist beides falsch. Während die einen nur die Blase gesehen haben, konzentrierten sich die anderen auf die Schuldenkrise als einziges Argument. Gold und Silber sind allerdings einer Vielzahl von Einflüssen ausgesetzt. Eine Minderheit von Analysten greift weitere Argumente auf, wie etwa das Verhältnis von Gold und Silber, Marginerhöhungen, US Dollar Index und Korrelationen.

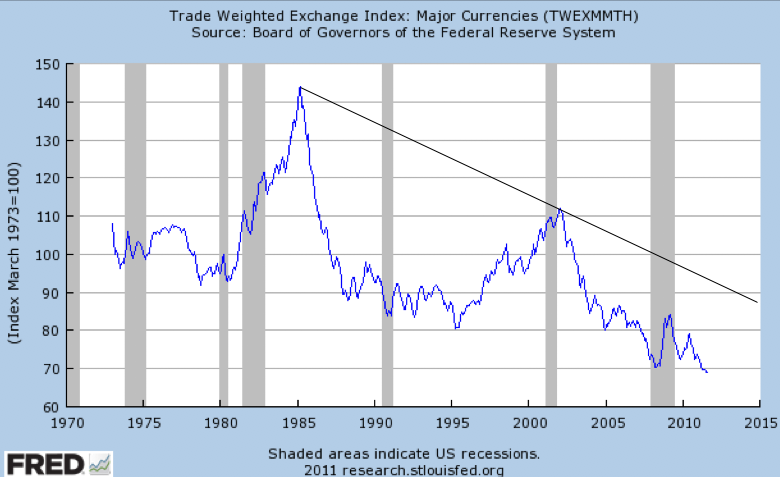

Zunächst eine Analyse der Beziehung von Gold und Dollarstärke bzw. Schwäche. Bis Ende August hat sich der US Dollar relativ schwach gezeigt. Vom ebenfalls schwachen Euro abgesehen, markierte der Dollar gegenüber anderen Währungen immer neue Tiefststände. Diese Entwicklung zeigt der US Dollar Index eindrucksvoll. Mit der steigenden Unsicherheit setzte allerdings eine Flucht in den Dollar ein, zumal der Krimi um die Schuldenobergrenze in den USA ein gutes Ende gefunden hat. Der Ausbruch bei 74 eröffnet zunächst Potential bis 82, langfristig bis ca. 90. So lange der Dollar an Stärke gewinnt, bleibt auch der Druck auf die Rohstoffe erhalten. Es ist aber auch klar, dass der derzeitige Kursrutsch bei Gold und Silber nicht allein auf die Dollar Stärke zurückzuführen ist. Ganz zu unterschätzen ist diese Wirkung allerdings nicht. Während der Dollar gegenüber dem Währungskorb 7,5% zulegte, verlor Gold ca. 15%.

Langfristig befindet sich der Dollar Index jedoch nach wie vor in einem Abwärtstrend. Der Langfristchart zeigt die Entwicklung seit Anfang der 70er Jahre. Von den Höchstständen im Bereich 150 ist der Index weit entfernt und wird so schnell auch nicht wieder dorthin zurückkehren. Das höchste der Gefühle ist ein Anstieg in den Bereich von 90. Spätestens dort sollte der Dollar seinen Abwärtstrend wieder aufnehmen. Die Korrelation von Gold und Dollar Index ist bemerkenswert. Beide historischen Charts zeigen den Zusammenhang. Während der Dollar Index von 1980 bis 1985 um über 60% gestiegen ist, verlor Gold in der gleichen Größenordnung an Wert. Bei Silber findet sich eine ähnliche, negative Korrelation, allerdings bei weitem nicht so deutlich bzw. nur Phasenweise. Der Zusammenhang von Gold und Geld ist historisch bedingt enger, als jener von Silber und Geld. Silber zeigt sich zudem weitaus volatiler. Auch wenn Silber und Gold 1980 Höchststände markierten, brach Gold in der Folge „nur“ 60% ein, während es bei Silber 90% waren (von ungefähr 45 auf 4 Dollar). Bis zu den Hochs 1980 vervierundzwanzigfachte sich der Silberpreis, während sich Gold lediglich versechsfachte. Die Korrelation von Dollarwert und Gold ist also aussagekräftiger als jene von Silber und Dollar. Dies zeigt auch die Phase von 1995 bis 1998. Der Dollar Index stieg, Silber zog mit. Kurz- und mittelfristig ergeben sich immer wieder attraktive Korrelationen, allerdings zeigt die Historie, dass es keine gute Anlagestrategie ist, sich allein darauf zu verlassen. Bei Gold ist das anders. Gemessen an dem upside Potential vom Dollar, könnte Gold von seinen Hochs bei über 1.900 USD problemlos bis in den Bereich 1.350-1.450 nachgeben.

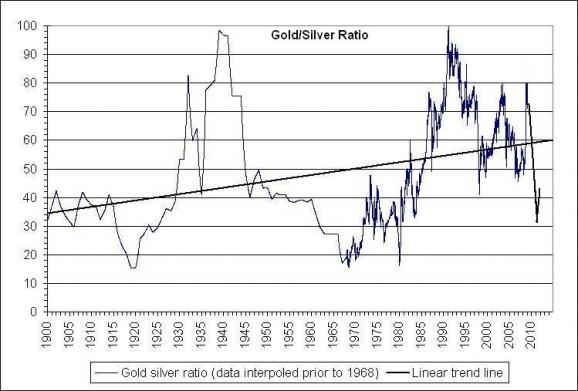

Eine andere, oft bemühte Korrelation ist jene von Silber zu Gold und das Verhältnis von Gold zu Silber. Während Gold und Silber in der Tendenz gleichzeitig steigen und fallen ist das Ausmaß dieser Bewegungen sehr unterschiedlich. Seit 2000 legte Silber bis zu seinem Hoch bei knapp 50 Dollar um 1100% zu, Gold nur etwa die Hälfte davon. Absolut gesehen konnte Gold jedoch sein Hoch von 1980 um 140% übersteigen, während Silber das 50 Dollar Hoch so gerade erreichte. Im historischen Vergleich drängt sich also die Frage auf, bei welchem der beiden Edelmetalle die größere Blase zu vermuten ist. Generell kann die Korrelation kaum angezweifelt werden, das Ausmaß der Volatilität jedoch lässt Bedenken an der Bedeutung der Gold/Silber Ratio zu.

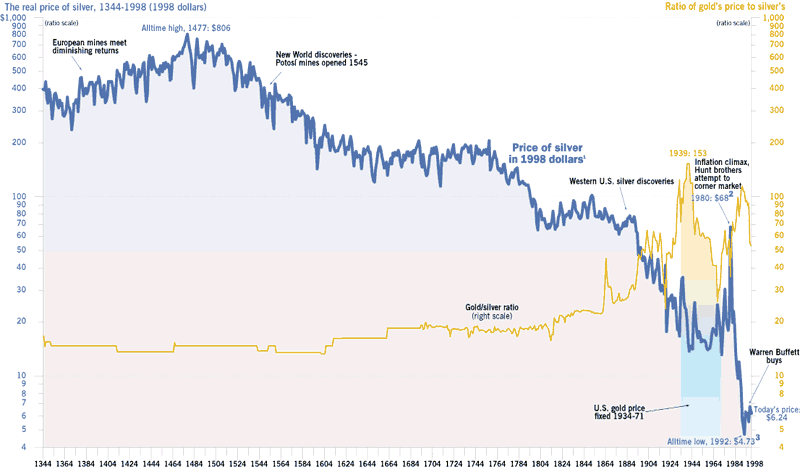

Das Verhältnis von Silber zu Gold auf dem Langfristchart zeigt auf den ersten Blick eigentlich wenig (nächster Chart). In letzter Zeit wird immer häufige darauf hingewiesen, dass das Verhältnis unverhältnismäßig sei. Ratios von 20:1 oder sogar 16:1 werden als angemessen angegeben, da dies ein historischer Mittelwert sei. Ein Blick auf den Chart genügt, um sich die Frage zu stellen, aus welcher Epoche dieser Durchschnittswert stammt. Das vergangene Jahrhundert war es jedenfalls nicht. Das Verhältnis war und ist sehr volatil und schwankte zwischen 16:1 und 100:1 über die letzten 100 Jahre. Werte unter 30 können also bereits als Extremwerte angesehen werden. Der Fairness halber muss hinzugefügt werden, dass das Verhältnis 16:1 nicht ganz absurd ist. Immerhin wurde 1792 im „American Act for Establishing a Mint“ eine Ratio von 15:1 festgelegt (Angeblich soll ca. 300 vor Christus das Verhältnis sogar bei 1:1 gelegen haben). Der zweite Chart zeigt die Ratio über mehrere Jahrhunderte. Es ist also sachlich korrekt zu behaupten, das historische Verhältnis betrage ca. 16:1. Die Frage, wie zuverlässig dieser Durchschnitt aus den Jahrhunderten vor 1860 ist, sei dahingestellt. Seriöser ist wohl die Feststellung, dass Silber etwa 16 Mal so häufig vorkommt wie Gold. Was nützen diese Verbindungen aber in der Realität? Unterm Strich wenig. Es ist zwar nicht auszuschließen, dass das 16:1 Verhältnis aus der Zeit vor dem 20. Jahrhundert wieder erreicht wird, ist aber eher unwahrscheinlich. Wie erwähnt ist der Bezug von Gold zu Geld und Silber zu Geld ein anderer. Die Gold/Silber Ratio macht also nur Sinn, wenn unterstellt wird, Silber habe den gleichen Bezug zu Geld wie Gold. Die Daten deuten darauf hin, dass dies nicht der Fall ist. Mit etwas Phantasie kann das Verhältnis charttechnisch ausgewertet werden. Auf dem Langfristchart sind die Feinheiten zwar nicht zu erkennen, im Bereich 40-45 befindet sich jedoch eine tragfähige Unterstützung. Darunter ist Platz bis 32, über 50 bis in den Bereich von 60. Das Problem darin liegt, dass bekannt sein muss, wie sich der Goldpreis entwickeln wird, um aus der Bewegung von Verhältnissen Kapital zu schlagen.

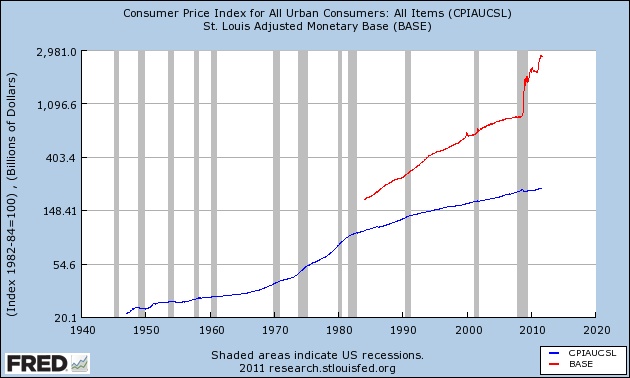

Unter der berechtigten Annahme, dass Silber als Geld wenig Aussagekraft besitzt – siehe auch Wertverfall von Silber von 95% im vergangenen Jahrhundert im letzten Chart – bleibt der Zusammenhang von Gold und Geld. Gold als Inflationsschutz ist eine der häufigsten „Anwendungen“ von Gold (denn zu anderem ist es ja nicht wirklich zu gebrauchen, von Schmuck abgesehen). Seit einiger Zeit werden die Märkte mit Liquidität überschwemmt und „Geld gedruckt“. Das verleitet zu der Annahme, die Inflation müsse steigen. Im Prinzip ist dieser Zusammenhang auch richtig bzw. logisch begründbar. Der nächste Chart zeigt die US Inflation und die Ausweitung der Fed Bilanz. Nach dem, was wir dort sehen, stehen wir seit Ende 2008 vor einem massiven, inflationären Schock. Dieser ist bisher nicht eingetreten und wird noch auf sich warten lassen. Zwischen vorhandenem Geld und Inflation gibt es einen Zusammenhang. Wichtig ist jedoch vor allem die Geldumlaufgeschwindigkeit. Wenn also Banken, andere Unternehmen und Konsumenten Liquidität bzw. Geld horten, kann die Geldmenge steigen, ohne per se Inflationsdruck zu erzeugen. Nachdem die Welt vor einem Wirtschaftsabschwung steht, ist nicht davon auszugehen, dass sich die Umlaufgeschwindigkeit erhöht. Der Inflationsdruck sollte also moderat bleiben. Erst mit sich beschleunigendem Wachstum wird höhere Inflation wieder ein Thema.

Die Inflation sollte mäßig bleiben. Das beantwortet allerdings noch nicht, ob Gold mit der Inflation steigt und fällt. Zwischen 1980 und 1990 hat der Goldpreis über 60% an Wert verloren. In der gleichen Zeit ist der CPI in den USA um 50% gestiegen. In dieser Dekade gab es also eine negative Korrelation. Langfristig gibt es zweifellos eine positive Korrelation, allerdings wird diese eindeutig überbewertet. Interessant ist auch die Gold/CPI Ratio, also der Goldpreis dividiert durch den CPI. Dieser Wert schwankte in den vergangenen 50 Jahren zwischen 0,78 und 12. Wären Gold und Inflation perfekt korreliert bzw. gäbe es einen kausalen Zusammenhang, müsste der Wert über die Jahre konstant sein. Das Gegenteil ist der Fall. In Preisen von 1998 schwankte der Goldpreis zwischen 180 und 1960 Dollar. Konstanz sieht anders aus. Ganz aufgeben muss man den Mythos von Gold als Inflationshedge allerdings nicht. Der Goldpreis korreliert ein klein bisschen mehr und konstanter mit Inflationserwartungen als mit der tatsächlichen Inflation, zumindest in normalen Marktphasen. So gesehen spiegelt der Gold und Silber Crash die Angst vor Stagnation oder sogar Deflation wider. In Zeiten von Hyperinflation gilt eine sehr hohe positive Korrelation. Allerdings sind wir von einer Hyperinflation noch weit entfernt.

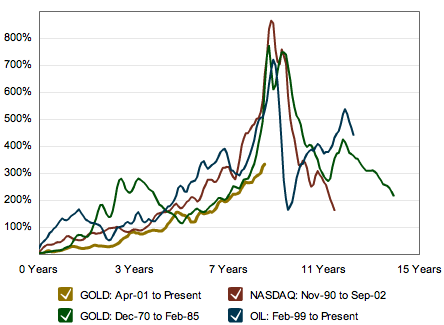

Insgesamt war und bleibt Gold ein Spekulationsobjekt. Silber hingegen hat einen industriellen Wert. Mit sehr hoher Volatilität bewegt sich der Silberpreis mit den Konjunkturzyklen. Das Ausmaß der Schwankungsbreite ist allerdings so extrem, dass der Nutzen dieses Zusammenhangs zweifelhaft ist. Es scheint gar so, als würde sich bei Gold und Silber die Geschichte von 1980 wiederholen. Auf den Langfristcharts ist die Blase von 1980 gut zu erkennen. Sei Monaten wiederholt sich bei Silber das Chartmuster beinahe 1:1. Bedenkt man die leicht verschiedenen Ausgangslagen, ergibt sich für den Silberpreis Abwärtspotential bis 25 mit darauf folgender „Erholungschance“ von ca. 50%. Wird die 25 Dollarmarke gebrochen, kann es schnell Richtung 15 Dollar gehen. Bei Gold sieht es ähnlich aus. 1.000 Dollar wäre die Zielmarke, von der eine ca. 40% Rally starten könnte, bevor es Richtung 750 Dollar geht. Dass diese ideale Projektion so eintritt, ist eher unwahrscheinlich. Die Frage, wie es mit der Blase weitergeht bleibt bestehen. Der folgende Graph zeigt die Goldblase von Anfang 1980, die Ölblase von 2007/8, den Nasdaq und den heutigen Goldpreis. Bei allen Verläufen ist ein kontinuierlicher Anstieg über ca. 7 Jahre zu beobachten, bevor eine maximal zweijährige Exzessphase folgt. Der heutige Goldpreis in dem Chart wurde um die Inflation korrigiert. Nominell hat er sich bei seinem Hoch knapp unter der 700% Marke befunden. Den meisten Blasen ist gemein, dass sie kurz vor dem Kollaps ein markantes Doppeltop ausbilden. Für Gold hieße das ausgehend von ca. 1.400 Dollar eine Rally von 20-25%.

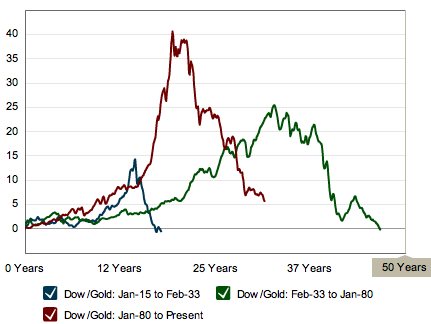

Ein anderer interessanter Aspekt ist die Relation von Gold und Dow Jones. Die beiden Werte scheinen sich in regelmäßigen Zyklen zueinander zu bewegen. Die Relation zeigt, wie viele Unzen Gold in Dollar dem Dow Jones in Punkten entsprechen. Der erste Zyklus ist leider nicht sonderlich aussagekräftig, da der Goldpreis in Dollar konstant war. Er ist also allein auf den Anstieg des DJIA zurückzuführen. Anders war es in der Zeit von 1933 bis 1980. Nach der Aufhebung des Gold-Standards bildete Gold eine massive Blase aus. Im jetzigen Zyklus wurde der Hochpunkt der Ratio um die Jahrtausendwende ausgebildet, als es mehr als 40 Unzen Gold brauchte um den DJIA widerzuspiegeln. Das spannende an diesen Zyklen ist die Frage, was derzeit überbewertet ist, Aktien oder Gold. Glaubt man an diese Zyklen, muss entweder der Dow Jones massiv an Wert verlieren oder Gold noch einmal deutlich zulegen.

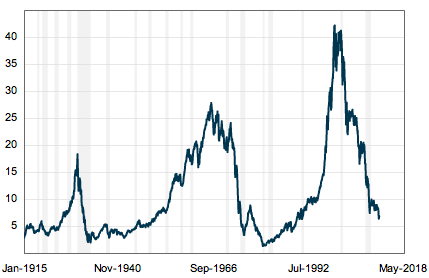

Die letzte Grafik zu diesem Thema zeigt noch einmal dieselben Zyklen wie der vorhergehende Chart, allerdings diesmal als durchgehenden Kursverlauf von 1915 bis 2011. Bemerkenswert ist, dass die Zyklen immer höhere Hochs hervorbringen, aber nicht notwendigerweise neue Tiefs. Die negative Korrelation ist erstaunlich. Der bisherige Extremwert für diesen Zyklus liegt bei unter 6. Gut möglich, dass wir das Tief also gerade beobachten konnten. Leider ist die Korrelation gerade bei Umkehrpunkten mittelmäßig, sodass aus dem potentiellen Tief nicht geschlossen werden kann, dass entweder der Dow steigen oder Gold massiv fallen muss. Es ist wahrscheinlich, dass beide Werte an den Umkehrpunkten in ungleichen Verhältnissen parallel entweder fallen oder steigen. Diese Empirie deckt sich mehr oder minder mit dem, was wir derzeit sehen.

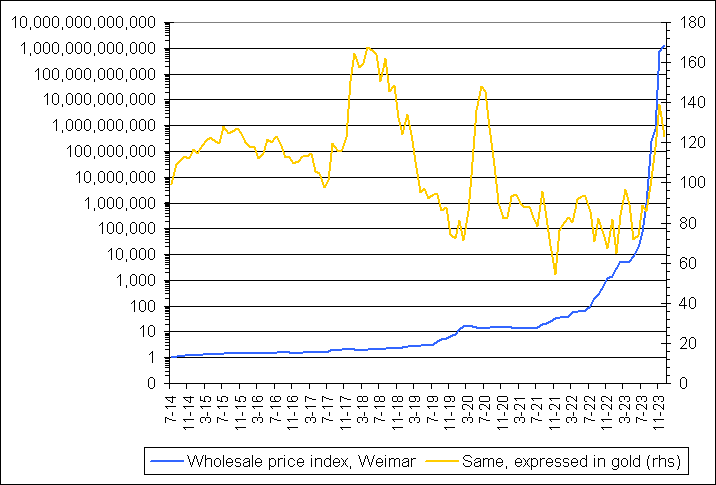

Zusammenfassend ergeben sich für Gold und Silber folgende Beobachtungen: negative Korrelation zum US Dollar Index und Fed Fund Rate (hier nicht besprochen), eine phasenweise positive Korrelation zu Inflation, keine Korrelation zur Geldmenge, „regelmäßige“ Blasenbildung (3 Mal in 100 Jahren), geringe Aussagekraft der absoluten Gold/Silber Ratio (relativ kann sie unverhältnismäßig starke, relative Kursbewegungen aufdecken) und derzeitiges Toppingmuster bei Gold (Silber hat es bereits hinter sich). Viele der genannten Punkte sprechen dafür, dass es mit Gold und Silber weiter abwärts gehen kann, aber nicht muss. Hohe wirtschaftliche Unsicherheit kann, muss aber nicht zu steigenden Preisen führen. Ein wesentlicher, aber schwer kalkulierbarer Aspekt der Preise bleiben die Marginerhöhungen. Setzen sich diese fort, kann es immer wieder zu heftigen Kursschwankungen bei Gold und Silber kommen. Noch ein Wort zur Inflation: Solange wir keine Inflation im oder über dem Bereich von 10% sehen, ist Inflation als Indikator für den Goldpreis wenig brauchbar. Woher die starke Überzeugung kommt, Gold sei ein Inflationshedge, zeigt die folgende Grafik. Hyperinflation ist für das, was wir dort sehen aber eher noch ein Euphemismus.

Für eine ausführliche, aktuelle Analyse von Gold und Silber verweise ich auf die ausgezeichnete Analyse von Jochen Stanzl unter http://www.godmode-trader.de/nachricht/Silber-Das-sind-Kaufkurse-Videos-CoT-UPDATE,a2654085.html. Die Marken, die nicht durchbrochen werden sollten sind 24,80 Dollar bei Silber und 1.300 bei Gold. Bezüglich Silber ist abzuwarten, ob sich der Preis oberhalb des langfristigen Aufwärtstrends etablieren kann (siehe blauer Pfeil im Chart). Sollte dies gelingen, können Stay High Optionsscheine eine attraktive Rendite bieten. Der Schein DE000SG1XKH5 hat ein KO bei 23 USD und läuft bis 9.12.11. Konservativer ist der Schein DE000SG1XKJ1mit KO 19. Ein Kauf lohnt sich beim Abprallen des Kurses an der Aufwärtstrendlinie. Aufgrund der Hebelwirkung ermöglichen die Scheine eine überproportionale Partizipation an Kurssteigerungen, allerdings auch an Kursverlusten. Absolute Bedingung ist also das Halten des Aufwärtstrends. Ein Durchbrechen sollte unbedingt zum Verkauf veranlassen. Prallt Silber ab, sollte die Haltedauer nur wenige Tage bis zwei Wochen betragen, mit Renditezielen zwischen 35% beim ersten Schein und 15% beim zweiten. Gold ist es bereits gelungen an seinem Aufwärtstrend wieder nach oben abzudrehen. Fällt Gold allerdings darunter, gibt es mehrere Szenarien. Entweder es gelingt dann eine Stabilisierung oberhalb von 1.450 oder es geht bis 1.300 Dollar. Wird auch diese Marke durchbrochen, geht es Richtung 1.000-1.100. Gelingt eine Stabilisierung oberhalb von 1.450 bietet sich der Power Optionsschein DE000TB9MTQ7 mit Laufzeit 14.12.11, Basispreis 1.300 und Cap 1.400 an. Fällt Gold bis Laufzeitende unter den Basispreis, verfällt der Schein wertlos. Schließt Gold über dem Cap, wird der Maximalbetrag von 100 Dollar/Schein ausbezahlt. Dazwischen berechnet sich der Kurs durch ((Schlusskurs-1.300)*0,1)2. Fällt Gold bis 1.300, ist der Schein DE000TB9MTP9 bei Laufzeit ebenfalls bis zum 14.12.11, Basispreis 1.200 und Cap bei 1.300. Unter der Bedingung, dass die Szenarien so eintreten, bieten die Scheine eine Rendite von 20-30%. Die Scheine werden in Euro gehandelt, aber zu Laufzeitende in Dollar ausbezahlt. Es besteht also ein Währungsrisiko.

Bitte beachten Sie wie immer das Emittentenrisiko und die Möglichkeit eines Totalverlusts. Die hier vorgestellten Investmenszenarien können Ihre persönliche Einschätzung und eine Beratung nicht ersetzen.

Viel Erfolg

Clemens Schmale

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.