GOLD - Konsolidierung setzt ein

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

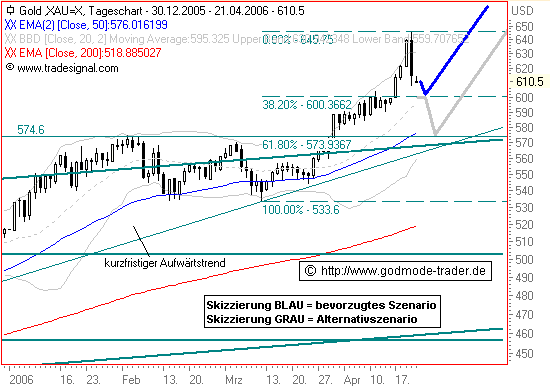

Gold - 610,5$ pro Feinunze

Aktueller Tageschart (log) seit 30.12.2005 (1 Kerze = 1 Tag)

Rückblick: GOLD befindet sich in einer übergeordneten Rallyebewegung, deren langfristige Potenzial noch lange nicht ausgereizt ist, da Kursziele bei 711$, 800$ und 850$ noch offen sind. Im gestrigen Handel erreichte GOLD nach einer steilen Rallye seit 10.03.2006 ein Hoch bei 645,75$. In dieser Rallye legte GOLD in gut einem Monat 112,15$ zu. Im gestrigen Handel kam es dann zu deutlichen Abgaben, so dass ein Bearish Engulfing Pattern und somit ein kurzfristiges Verkaufssignal in den Candlesticks entstand. Dieses Signal sollte nun eine kurzfristige Konsolidierung einleiten.

Charttechnischer Ausblick: In den nächsten Tagen sollte GOLD noch etwas zurückfallen. Mindestziel ist 600,32$. Ein Rückfall bis 574,60-573,94$ wäre das Ausdehnungsziel. Beide Konsolidierungsvarianten würde aber die langfristige Aufwärtsbewegung nicht gefährden.

Chart erstellt mit Tradesignal

GOLD - Neue gewaltige Ausbruchbewegung gestartet

18.04.2006 00:37

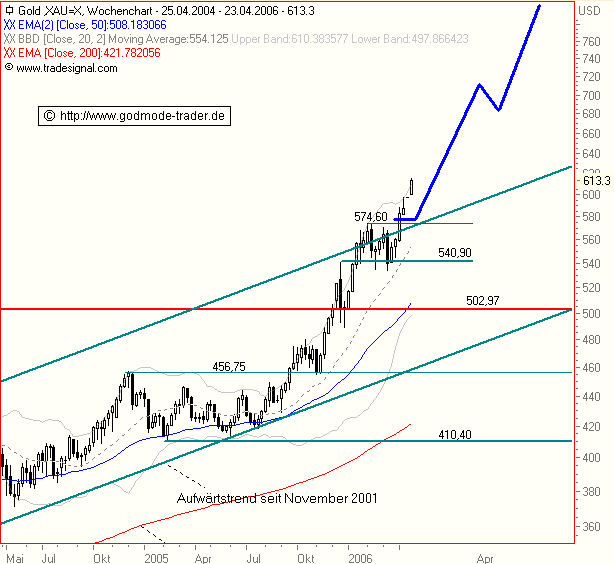

Gold: 613,30 US-$ pro Feinunze

Aktueller Wochenchart (log) seit 25.04.2004 (1 Kerze = 1 Woche).

Rückblick: Seit Anfang 2001 lief der Goldpreis in einem stabilen Aufwärtstrendkanal. Mitte Januar 2006 stieg Gold innerhalb dieses Trendkanals an die obere Begrenzung an. Diese obere Begrenzung dient als steigende Widerstandslinie, die dazu dient kurzfristige Überhitzungsphasen abzufedern. Seit Januar bildete sich jedoch oberhalb von 540 $ eine relativ angeordnete Doppelbodenformation aus, die einen direkten Ausbruch über die Trendkanaloberkante ankündigte. Entscheidend war der Ausbruch über 574,60 $ pro Feinunze. Damit wurde eine neue gewaltige Ausbruchbewegung eingeleitet. Der Kursanstieg dürfte sich auf mittelfristige Sicht nun deutlich beschleunigen! Treibsatz ist der relative Doppelboden und der Ausbruch aus dem dominanten Aufwärtstrendkanal.

Charttechnischer Ausblick: Eine neue gewaltige Ausbruchbewegung wurde in den vergangenen Wochen gestartet. Mittelfristig ist mit einer Verschärfung des Preisanstiegs bei Gold zu rechnen. Die Zielmarken liegen bei 625 $, 711 $, 800 $ und 850 $. Grundlage ist der von uns ausgewertete nicht inflationsbereinigte Chart, der im Rahmen der technischen Analyse als übergeordnet anzusehen ist.

Die Niveaus von 574,60 und 540,90 $ dienen ab jetzt als solide charttechnische Unterstützungen. D.h., das eingestreute Konsolidierungen hier gestoppt werden dürften. Für mittelfristig aktive Marktteilnehmer ist das 540er $ Niveau als maßgeblich anzusehen. Solange dieses hält, ist die Welt aus charttechnische Sicht in Ordnung. Ein Unterschreiten der Marke von 540 $ auf Wochenschlußkursbasis hingegen würde eine Trendwende, sprich eine größere Korrektur, einleiten.

Harald Weygand - Head of Trading von Godmode-Trader.de

Die Methode: Was ist charttechnische Analyse ?

Im Rahmen der charttechnischen Analyse wird der Kursverlauf (die Preisentwicklung) und die Volumenentwicklung eines Basiswerts analysiert und ausgewertet. Bei einem Basiswert kann es sich um eine Aktie, einen Index, ein Devisenpaar, einen Rohstoff oder jegliches gehandelte Produkt mit Preisentwicklung handeln. Der Kursverlauf wird wie ein Buch gelesen, wobei dieses Buch fortlaufend weitergeschrieben wird und sich die Bedeutung der einzelnen Worte von Kapitel zu Kapitel verändern kann. Der Kursverlauf muß gleichsam wie eine Sprache verstanden werden. Wie ist die übergeordnete Kursverlaufsrichtung, also die Trendrichtung? Welche Candlestickmuster liegen vor? Welche Chartformationen bilden sich aus und wie werden sie aufgelöst? Wo verlaufen Trendlinien? Auf welchen Kursniveaus kreuzen Chartstrukturen den Weg des Kursverlaufs? Welche Chartstruktur ist wirklich markant und kursbewegend? Welche Chartstruktur sticht welche Chartstruktur in ihrer Wirkung aus? Die anspruchsvolle Aufgabe des charttechnischen Analysten ist die, dieses Buch zu lesen, die Sprache zu verstehen, das Gelesene zu übersetzen und dabei den Bedeutungswechsel der Worte, sprich Signale, möglichst schnell zu erkennen. Man nennt diese analytische Vorgehensweise auch „Chart reading“. Die charttechnische Analysemethode basiert auf der Annahme, dass alle relevanten Informationen im Kurs enthalten, eingepreist, eskomptiert sind. Informationen wie beispielweise die Terroranschläge vom 11. September 2001 können unmöglich im Vorfeld bekannt sein. In solchen Fällen erfolgt die Kursanpassung jedoch innerhalb kürzester Zeit. Der Markt crasht. Neben der Preisdimension wird zusätzlich auch die Zeitdimension ausgewertet. In einigen Märkten wie beispielsweise bei den Rohstoffen spielen Saisonalitäten und Zyklen eine wichtige Rolle. Der Begriff „Technische Analyse“ wird als Überbegriff verwendet. Die charttechnische Analyse gehört hierzu, aber auch die Indikatorenanalyse und die Sentimentanalyse. Auf GodmodeTrader.de verwenden wir die Begrifflichkeiten „Charttechnische Analyse“ und „Technische Analyse“ synonym.

-

Welche Vorteile bietet charttechnische Analyse?

Charttechnische Analyse ist eine enorm effektive Analysemethode, die für das kurzfristige Trading, das mittelfristige Investieren, das Erkennen von übergeordneten Trends und für das Erstellen von Marktprognosen mit Kurszielen sehr hilfreich sein kann. Die charttechnische Analyse liefert präzise Antworten auf die folgenden Fragen: Fließt Kapital in einen Basiswert beispielweise eine Aktie hinein oder heraus? Wo liegen potenzielle Einstiegsniveaus? Auf welchem Kursniveau kann nachgekauft werden? Auf welchem Kursniveau sollte ein Investor sein Stopp setzen, um auf der einen Seite weiter im übergeordneten Trend einer Aktie investiert zu bleiben, auf der anderen Seite aber bei einem Bärenmarkt rechtzeitig ausgestoppt zu werden? Wo liegen potenzielle Verkaufsmarken? Auf welchen Kursniveaus liegen größere Trendwendepunkte? Und wo liegen charttechnische Kursziele? Wie weit können DAX und DOW Jones in diesem Jahr noch steigen? Auf welchen Kursniveaus dürften in den Indizes eingestreute Konsolidierungen und Korrekturen beginnen? Haben Solaraktien ihr Potenzial kurstechnisch ausgereizt? Wohin bewegt sich der Rentenmarkt? Wie sieht es konkret mit der Aufwertung des Euro aus? Auf welchem Kursniveau haben andere Marktteilnehmer möglicherweise ihre Stopps platziert? Auf welchem Kursniveau könnte eine durch Stopps ausgelöste Verkaufslawine wieder aufgefangen werden? Lohnt es sich noch auf laufende Trends aufzuspringen? Wenn ja, auf welchem Niveau? Und wie weit könnte sich der Trend noch weiter entwickeln? Welche Aktien, welche Indizes, welche Rohstoffe, welche Devisen sind besonders aussichtsreich? In welche Regionen, in welche Sektoren, in welche Branchen fließt das Kapital? Basierend auf der charttechnischen Analyse werden auf GodmodeTrader.de forciert und präzise formulierte Kurszielprognosen getätigt. Es gibt aber auch Situationen und Phasen, in denen sich lediglich eingrenzende Aussagen machen lassen. In solchen Phasen wird dies in den Kommentierungen klar herausgestellt.

-

Was kann man im Chart sehen?

Die Aussagen der folgenden Ausführungen sollten Sie sich genau zu Gemüte führen und auf sich wirken lassen. Im Kursverlauf, im Chart lassen sich die Aktivitäten aller Marktteilnehmer sehen. Seien es die der Institutionellen, Fonds, Market Maker, seien es die der Kleinanleger. Der Kursverlauf, der Chart spiegelt die Einschätzungen aller Marktteilnehmer wider. Dabei können die Einschätzungen auf unterschiedlichsten methodischen Fundamenten stehen. Der eine Anleger ist aufgrund der Nachrichtenlage investiert, der andere aufgrund der Ergebnisse fundamentaler Analyse, der andere wegen der charttechnischen Situation, wieder ein anderer aus reiner Intuition. Der eine Anleger hat lange tiefgreifendes Research betrieben, der andere wiederum hat einfach nur einen Tipp des Nachbarn aufgeschnappt und umgesetzt. Der eine Anleger ist gehebelt im Markt investiert, der andere hedged bestehende Positionen ab. Der eine Anleger stößt eine größere Aktienposition ab, deren Verkauf aufgrund der Größe mehrere Wochen in Anspruch nimmt, der andere Anleger drückt lediglich kurz auf den Verkaufsknopf seiner Tradingsoftware und ist in Sekundenschnelle mit seiner Position wieder aus dem Markt heraus. Der eine Fonds verkauft eine Aktienposition und leitet damit fallende Kurse ein, obwohl die fundamentalen Aussichten zu dem zugrunde liegenden Unternehmen weiter ausgezeichnet sind, der eine oder andere Kleinanleger, wird durch diese Konsolidierung aus der betreffenden Aktie ausgestoppt. In bestimmten Marktphasen spielt das Stimmungsbild der Marktteilnehmer eine entscheidende Rolle für Trading- und Investmententscheidungen. Der eine Marktteilnehmer kauft, weil er bereits gute Gewinne gemacht hat und in ihm die Gier geweckt wurde, der andere Marktteilnehmer kauft sogar auf Kredit, weil er noch mehr Gewinne machen möchte. Nicht selten gibt es Kursbewegungen, die auf kurzfristige Zwangslagen bestimmter Marktteilnehmer hinweisen. Sie sehen, es herrscht ein Kommen und gehen. Und zwar ein sehr komplexes Kommen und gehen. Im Kursverlauf, im Chart sehen Sie also gleichermaßen die kumulierte Gesamtmeinung und die kumulierte Gesamtaktivität zu dem betreffenden Basiswert. Dies ist ein zentraler Punkt, den Sie sich unbedingt vergegenwärtigen sollten, wenn Sie am Markt aktiv sind. Der Markt hat immer recht. Es mag hart klingen, aber nicht Ihre Meinung zu dem betreffenden Basiswert zählt, sondern eben diese kumulierte Gesamtmeinung. Ihre Meinung und Ihre darauf basierende Trading- und Investmentaktivität ist lediglich ein kleiner Teil der Gesamtmeinung und Gesamtaktivität und „somit irrelevant“. Diese provokante Aussage richtet sich an den Kleinanleger, der meint, sich ein umfassendes Bild zu seiner Telekomaktie gemacht zu haben, ebenso wie an den Fondsmanager, der sicherlich eine deutlich gründlichere fundamentale Einschätzung zu einem Basiswert besitzt. Nicht Sie als Individuum bewegen die Kurse maßgeblich in eine Richtung, sondern die Masse mit ihrer Gesamtmeinung. Innerhalb der Masse haben allerdings die kapitalstarken Marktakteure kursbewegendere Macht. Deshalb gilt es mit diesen "großen Fischen" zu schwimmen, die in der Regel die großen übergeordneten Trends wesentlich bestimmen. Man spricht im Traderfachjargon auch vom "Smart Money" oder den "Big Boys". Mittels charttechnischer Analyse wird die Gesamtmeinung und die Gesamtaktivität ausgewertet, quantifiziert und in eine Prognose umgemünzt. Das Team der Trader und Charttechniker von GodmodeTrader.de bildet sich demzufolge seine Meinung und Einschätzung durch Auswertung der Gesamtmeinung. Wir geben das wider, was wir als übergeordnete Gesamtmeinung und –aktivität meinen sondiert zu haben.

[Link "Kurze Einführung - Wie liest man einen Chart? - Bitte hier klicken!" auf www.godmode-trader.de/... nicht mehr verfügbar]

-

Gegensätze zwischen fundamentaler und charttechnischer Analyse?

Charttechnische Analyse und fundamentale Analyse stellen keine Gegensätze dar. Im Gegenteil. Sie ergänzen sich hervorragend. Zu den Kunden von GodmodeTrader.de gehören professionelle Marktteilnehmer und Kleinanleger. Fondsmanager und Vermögensverwalter sind erstgenannter Gruppe zuzuordnen. Gerade für mittelfristig und langfristig ausgerichtete Investoren ist tiefgreifendes fundamentales Research unabdingbare Basis. Im Zentrum des Investmentprozesses steht das Research. Es geht darum, sich ein klares umfassendes Bild über die fundamentale Situation eines Unternehmens, einer Branche, einer Region zu machen. Nach erfolgtem Fundamentalresearch kommt die charttechnische Analyse zum Einsatz. Nämlich dann, wenn es um den konkreten Einstieg in den Markt geht. Wenn es darum geht, Pläne für das Risikomanagement ("Wo setze ich mein protektives Stopp zur Verlustbegrenzung?") und Money Management ("Wieviel Kapital setze ich pro Position ein?") zu entwickeln. Eine Aktie kann über längere Phasen weit unter oder über ihrem Buchwert notieren. Überhaupt gilt es festzuhalten, dass der Aktienkurs meistens eben nicht im Bereich des fundamental ermittelten Werts notiert. Betrachtet man die Märkte Ende der 90er Jahre, so lagen hier über Jahre hinweg fundamentale Überbewertungen vor. 2000 begann die Internetblase zu platzen und es kam zum größten Einbruch der Märkte seit dem legendären Crash 1929. Im Rahmen des letzten SELL Offs des Bärenmarkts lagen dann bei zahlreichen DAX Aktien nachweislich sogar fundamentale Unterbewertungen vor. Der Markt war von einem Extrem ins andere Extrem gewechselt. Je nach Marktphase hat die Stimmung der Marktteilnehmer einen weit größeren Anteil an der Kursbewegung eines Basiswerts als die tatsächlichen zugrundeliegenden fundamentalen Fakten. Und genau hier setzt die charttechnische Analyse an. Egal in welcher Marktphase, egal in welchem Markt, die charttechnische Analyse ist nahezu immer hochgradig effektiv. Zur Zeit des Neuen Markts mit seinen Intershops, EM.TVs und Mobilcoms war die euphorische Stimmung der Marktteilnehmer ganz maßgeblicher kursbestimmender Faktor. Es entwickelte sich eine regelrechte Massenpsychose. Mit angemessener fundamentaler Bewertung hatte das Kursgeschehen nichts mehr zu tun. In dem einen oder anderen Gespräch, äußerte sich so mancher Vermögensverwalter und Fondsmanager mit Entsetzen "Was sich hier abspielt, ist der absolute Wahnsinn. Die Märkte haben sich komplett von den eigentlichen fundamental herleitbaren Bewertungen abgekoppelt". Dazu sei aus Sicht des Traders und charttechnischen Analysten folgendes angemerkt. Es mag sein, dass die Märkte nach fundamentalen Kriterien maßlos überbewertet waren. War dies aber ein Grund nicht von den Kursbewegungen zu profitieren? Wenn man die Möglichkeit hatte, jederzeit schnell aus dem Markt auszusteigen, definitiv nicht. Es war gut zu wissen, dass fundamentale Überbewertungen vorlagen, um sich der Risiken bewusst zu werden. Aber solange der Markt stieg, stieg er. Es gab somit einen Grund mit von der Partie zu sein. Die Kunst ist und bleibt die, rechtzeitig abzuspringen. Hierfür hat sich die charttechnische Analyse als wertvolles Instrumentarium erwiesen. Bei Fonds und größeren verwalteten Vermögen sind Marktphasen mit erheblichen Verwerfungen im Bereich fundamentaler Bewertungen selbstverständlich sehr wohl ein Grund, Positionensbestände zu bewegen. Ganz einfach deswegen, weil deutlich längere Spielräume für die Transaktionsmaßnahmen erforderlich sind. Bestes Beispiel sind die großen Versicherer, die während des Bärenmarkts 2000 bis 2002 in Deutschland in Zwangslage geraten waren. Um Ihren Verpflichtungen gegenüber den Versicherten nachzukommen, mussten die Aktienquoten drastisch reduziert werden. Der Abverkauf dauerte mehrere Monate. Dennoch können und sollten auch diese Marktteilnehmer die technische Analyse heranziehen, um zu ermitteln, wie weit sich ein laufender Trend noch entfalten kann und ob sich größere Trendwenden abzeichnen.

Chart erstellt mit Tradesignal

29.03.2005 - 23:00 - GOLD (USD/Unze) - Was sagt das BIG PICTURE?

GOLD: 426,15 $ pro Feinunze - Anbei eine langfristige Monatschartdarstellung (log) seit 31.12.1976 (1 Kerze = 1 Monat).

Wie sehen die übergeordneten Kursmuster, die übergeordneten Trends, die übergeordneten Zyklen bei GOLD aus?

- Am 21.01.1980 bildete GOLD sein Alltimehigh bei 850,00 $ aus. Januar 1980 bis Mai 1981 bildete sich ein "schnelles" fallendes Dreieck (Failure Swing) mit maßgeblichem SELL Trigger (Nackenlinie) bei 481,50 $ aus. Es handelt sich hierbei um eine hochgradig bärische Formationslage. Juni 1981 durchbrach das Edelmetall den SELL Trigger und löste damit ein starkes mittel- bis langfristiges Verkaufssignal aus. Das charttechnische Korrekturziel von 280,00 $ wurde nicht ganz erreicht, aber immerhin tendenziell. Ende Juni 1982 wurde ein erstes Korrekturtief bei 296,75 $ gesetzt.

- Der Kursverlauf von Juni 1981 bis Januar 1983 zeigt eine inverse SKS Bodenformation, mit der GOLD gegen den Widerstand bei 481,50 $ hebelte. Februar 2002 gab es einen Ausbruchversuch, der sehr schnell unterbunden wurde. Eine gewaltige Umkehrmonatskerze bildete sich aus. Die inverse SKS als Zeichen einer mittelfristigen bullischen Erwartungshaltung scheiterte schlagartig. Das muß 1983 ebenso schlagartig zu einem gewaltigen übergeordneten Sentimentwechsel bzgl. des Edelmetalls geführt haben. Von bullisch auf bärisch. Durch den Fehlausbruch wurde der Grundstein für eine charttechnische Widerstandszone gelegt, die sich von 481,50 bis 509,25 $ erstreckt und das Kursgeschehen seit 1983 bis heute ganz maßgeblich bestimmt. Sie sehen, Dezember 1987 gab es eine zweite umfassende Attacke auf die Widerstandszone. Auch sie scheiterte.

- Aktueller Bezug zum derzeit übergeordneten Kursmuster und Trend: Von Juli 1999 bis März 2001 konnte sich eine gewaltige Doppelbodenformation ausbilden. Deren BUY Trigger (Nackenlinie) verläuft bei 325,00 $. Dieser Doppelboden hebelt GOLD seit 2001 in einem dominanten Aufwärtstrend nach oben. Im Chart erkennen Sie eine starke Widerstandslinie bei 405,60 $. Im September 2004 konnte diese signifikant nach oben durchstoßen werden. Der Bereich von 400,00- 405,00 $ dient ab jetzt als starke Unterstützung. Korrekturansätze sollten in diesem Bereich auf Gegenwehr der übergeordneten Bullen stoßen. Sie sehen, dass sich der seit 2001 bestehende dominante Aufwärtstrend der mehrfach erwähnten zentralen Widerstandszone bei 481,50-509,25 $ annähert. Im Bereich dieses Widerstands ist mit sehr hoher Wahrscheinlichkeit mit dem Übergang in eine Korrektur zu rechnen, wobei diese Korrektur nicht zwingend eine größere Trendwende nach unten bedeuten muß! Ähnlich wie im langfristigen Chart von GOLD in EURO ist eine zähe volatile breite Seitwärtskorrektur etwa in einem Korridor zwischen 400,00 und 510,00 $ möglich. Der dominante Aufwärtstrend seit 2001 in GOLD ist intakt. Die 510,00 $ Marke dient GOLD als mittel-/langfristige BUY Triggermarke. Gelingt der signifikante Anstieg auf Monatsschlußkursbasis mit bullischem Pattern im Wochenchart, dann löst dies ein gewaltiges Kaufsignal aus. Kursziele würden dann bei 700,00 und 800,00 $ liegen. Entscheidend für ein solches Scenario ist aber der signifikante Bruch der 510,00er $ Marke und das kann wirklich dauern ... Der Fokus liegt für die kommenden Monate in dem Kurskorridor zwischen 400,00 und 510,00 $. Beachten Sie unser charttechnisches Coverage der Tages- und Wochenchartdaten. Mit diesen charttechnischen Kommentierungen hangeln wir uns an den Signalen im kurz- und mittelfristigen Zeitfenster entlang.

- Abschließend der Hinweis, dass dies eine charttechnische Besprechung der übergeordneten mittel- bis langfristigen Aussichten ist. Die voraussichtlichen Kursbewegungen kurz- bis mittelfristig sind nicht Thema dieser Analyse.

Harald Weygand - Head of Trading von Godmode-Trader.de

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.