Globalisierung: Wirtschaftliche Freiheit führt zu Ungleichheit

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Der Abbau von Beschränkungen im Handel und Kapitalverkehr war mehrere Jahrzehnte lang das Kernprogramm des Internationalen Währungsfonds und vieler Regierungen. Brauchten Staaten Hilfskredite vom IWF, dann gab es diese für gewöhnlich nur, wenn die entsprechenden Länder eine Rosskur durchführten. Zu dieser Rosskur gehörte vor allem die Liberalisierung des Kapitalverkehrs.

Relativ freier Kapitalverkehr ist heute eine Selbstverständlichkeit. In der Eurozone und der EU gilt das ohnehin, aber auch darüber hinaus gibt es nur wenige Beschränkungen. Investoren können heutzutage Assets fast überall auf der Welt problemlos kaufen und verkaufen. Das war nicht immer so.

Der freie Kapitalverkehr ist eine ziemlich neue Errungenschaft. In Europa machte Großbritannien Ende der 70er Jahre den Anfang. Bis zu diesem Zeitpunkt war es für Briten so gut wie unmöglich, im Ausland Assets zu erwerben. Ebenso war es für ausländische Unternehmen schwierig, in Großbritannien zu investieren. Selbst wenn investiert werden konnte, war nicht garantiert, dass Unternehmen ihr Kapital auch wieder ins Heimatland zurückholen konnten.

In den meisten Ländern sind diese Hindernisse nun Geschichte. In den 80er und 90er Jahren fand eine Liberalisierungswelle statt. Hatten Staaten zuvor eine geschlossene Kapitalbilanz, wurde diese geöffnet. Bei einer liberalisierten Kapitalbilanz ist es Inländern wie Ausländern möglich, Kapital frei über die Grenzen hinweg zu bewegen. Konkret bedeutet dies, dass Unternehmen investieren und Investoren Assets kaufen und verkaufen können.

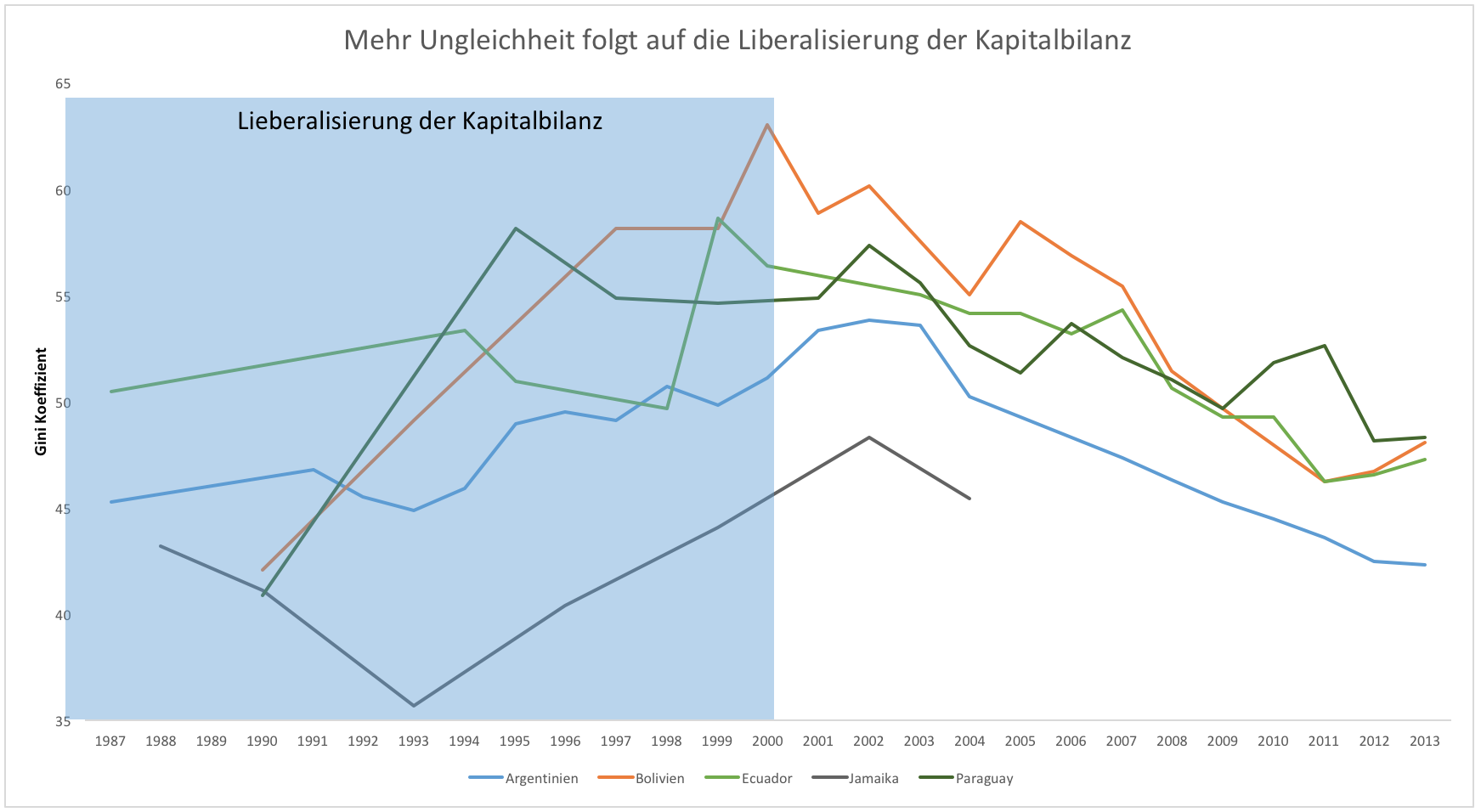

Der Grund für die Liberalisierung war klar. Alle erhofften sich durch diesen Schritt mehr Wohlstand und Wachstum. In einigen Ländern erfüllte sich diese Hoffnung, in anderen nicht. In vielen Ländern kam es sogar zu einem vollkommen unerwarteten Effekt: die Ungleichheit stieg, die Schere zwischen Arm und Reich ging also schnell auseinander.

Die Einkommensverteilung wird durch den Gini-Koeffizient gemessen. Es handelt sich dabei um einen Index, der Werte zwischen 0 und 100 annehmen kann. Ein Wert von 0 bedeutet, dass Einkommen absolut gleich verteilt sind. Ein Wert von 100 bedeutet, dass lediglich eine einzige Person sämtliches Einkommen erhält.

Die Entwicklung des Gini-Koeffizienten ist oftmals ähnlich zur Wechselkursentwicklung. Grafik 2 zeigt den Wechselkurs des brasilianischen Real zum US-Dollar. Die Entwicklung ist repräsentativ für die meisten südamerikanischen Länder. Es folgte eine starke Abwertung bis 2002, dann eine langanhaltende Aufwertung bis 2011 und wieder eine radikale Abwertung.

Wertet die Währung ab, dann steigt die Inflation, weil Importe in lokaler Währung teurer werden. Das trifft vor allem ärmere Bevölkerungsschichten. Starke Wechselkursschwankungen aufgrund von unkontrollierten Kapitalströmen benachteiligen die Armen.

Beginnen ausländische Investoren ihr Kapital abzuziehen, wie es in vielen Emering Markets bis zuletzt der Fall war, kommt es zu Krisen. Brasilien hat eine hohe Inflationsrate und die schwerste Rezession seit Jahrzehnten. Freie Kapitalströme führen tendenziell zu einer höheren Volatilität in der wirtschaftlichen Entwicklung.

Ungleichheit wird auch gefördert, da vor allem jene, die etwas besitzen, Zugang zu den Vorteilen einer freien Kapitalbilanz haben. Sie können den internationalen Finanzmarkt nutzen und in Zeiten der Währungsabwertung ihr Geld im Ausland in Sicherheit bringen. Dem Durchschnittsbürger ist das nicht möglich.

Es sind nicht nur Entwicklungsländer, die von einer freien Kapitalbilanz negativ betroffen sein können. In entwickelten Ländern kommt es zu einer Verschiebung der Gewichtung von Kapital und Arbeit zugunsten des Kapitals. Kapital erwirtschaftet mehr und mehr vom Gesamteinkommen. Das liegt unter anderem daran, dass Unternehmen mehr Druck auf Arbeitnehmer ausüben können. Wenn die Lage (Löhne, Regulation, Steuern etc.) nicht passt, dann können sie einen Teil ihrer Aktivitäten inkl. der Arbeitsplätze ins Ausland verlegen.

Eine freie Kapitalbilanz ist nicht nur negativ. Die negativen Seiten wurden jedoch viele Jahre lang einfach ignoriert. Inzwischen wird erkannt, dass nicht jede zusätzliche Freiheit auch automatisch gut sein muss. Der IWF kann sich sogar vorstellen eine Entliberalisierung unter bestimmten Umständen zu unterstützen. Das ist ein klarer Bruch mit der früheren Politik.

Beginnt die Entliberalisierung erst einmal ist es schwer das richtige Maß zu finden. Es kann schnell zu einer zu strikten Beschränkung kommen. Derzeit sehen wir weltweit sowohl beim Handel als auch beim Kapital vermehrt protektionistische Bemühungen. Es ist gut möglich, dass nach Jahrzehnten der Öffnung die Globalisierung wieder ein Stück zurückgenommen wird.

Clemens Schmale

Sie interessieren sich für Makrothemen und Trading in exotischen Basiswerten? Dann folgen Sie mir unbedingt auf Guidants!

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Hat die als negativ dem freien Kapitalverkehr zugeschriebene Seite nicht eher was mit der Politik der jeweiligen Länder zu tun, die negativ betroffen sind, als mit der Liberalisierung?

Beispiel: Fließt aus Deutschland Kapital in ein Entwicklungsland, so ermöglicht das den Menschen im Entwicklungsland ihre Armut zu überwinden. Es entstehen dort neue Arbeitsplätze, diese entstehen dort, weil so Güter zu geringeren Kosten produziert werden können. Die Preise für diese Güter sinken, was auch den Wohlstand in Deutschland erhöht, weil sich die Menschen hier mehr dieser Güter - die ja importiert werden - leisten können. Nun wird als negativ gesehen, dass hier Arbeitsplätze weg fallen. Dies liegt aber daran, weil es in Deutschland aufgrund staatlicher Restriktionen es sehr schwer ist neue Unternehmen, mit neuen Produkten zu gründen. Gäbe es in Deutschland vollkommene wirtschaftliche Freiheit, könnten hier neue Unternehmen mit neuen Produkten den Abbau von Arbeitsplätzen verhindern, denn die Menschen hier haben ja mehr Geld übrig, wenn bestehende Güter billiger werden und könnten sich zusätzliche neue Produkte leisten.

Hier kommt übrigens noch ein weiterer Hemmschuh ins Spiel, nämlich die steigende Steuer und Abgabenlast der Bürger, die das übrig gebliebenen Geld abschöpft und in Projekte leitet, die kaum oder zu wenig Ertrag bringen.

Auch ist die Umverteilung von unten nach oben durch das staatliche Geldsystem (Geldschöpfung durch Kreditvergabe) und die Geldpolitik der Zentralbanken nicht zu vernachlässigen, wodurch auch die Produktivitätsgewinne durch die Geldschöpfung aus dem Nichts zunichte macht werden.

Das zeigt: Es ist zu einfach, die jetzigen Probleme auf die Liberalisierung zurück zu führen, denn von einer wirklichen Liberalisierung sind wir noch weit entfernt.

da fragt man sich, warum die Linkspartei nicht haushoch die wahlen gewinnt. das Volk scheint tatsächlich verblödet.

Dann wartet mal bis der zukünftige Möchtegern Us Präsident 28 Millionen neue Jobs geschaffen hat.....

Aber die Frage wäre nur, Wird das Einkommen an dem zu versteuerndem Einkommen gemessen, oder am Besitz (auch der welcher im Ausland verbleibt) ?

Hallo Herr Schmale, ein guter Beitrag! Globalisierung ist eine gute Idee, wenn sie ihren Focus auf die Menschen setzt. Die Globalisierung, welche jedoch über die Wirtschaft gefördert wird, setzt auf Gewinnmaximierung einzelner. Das ist seit der Gründung der Ost-Indian-Company so. Nun kann man natürlich nochmal 200 Jahre hoffen, dass sich die Ungleichheiten irgentwann regulieren.