Gewitterwolken über Euroland

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Seit diesem Wochenende ziehen wieder dunkle Wolken über Euroland. War das Wahlergebnis in Frankreich wie erwartet ausgefallen, so ist das Ergebnis aus Athen Wasser auf die Mühlen der Euroskeptiker. Es ist aber Fakt, dass durch die jetzigen Mehrheitsverhältnisse keine politische Stabilität erreicht werden kann und alles auf erneute Neuwahlen hindeutet. Nur auch bei der nächsten Volksbefragung, die auch wieder Unsummen an Geld verschlingen wird, dürfte das Ergebnis nicht wesentlich anders ausfallen. Es herrschen Chaos-Tage in Griechenland und es ist kein Ende in Sicht! Einerseits ist es verständlich, dass nach solch tiefen Einschnitten die Stimmung innerhalb der Bevölkerung weiter kippt und sie kein Vertrauen mehr in die bisher politisch handelnden Personen hat. Andererseits macht es aber auch keinen Sinn, heute seitens der EU 5,2 Mrd. € an ein Land zu überweisen, dessen zwischenzeitlich mit der Regierungsbildung beauftragter Chef der linksradikalen Syriza-Partei vollmundig die Aufkündigung der Sparzusagen vertritt. Das ist für keinen Staatsbürger in Euroland nachvollziehbar! Dabei tröstet auch nicht der Gedanke, dass mit diesen Geldern unter Umständen die heimischen Banken stabilisiert werden. Es ist generell ein falsches Zeichen und ein mehr als unglücklich gewählter Auszahlungstermin. Ohne diese Tranche wäre Griechenland wohl bankrott, aber dennoch wird kurzfristig darüber zu entscheiden sein, ob diese Auszahlung verschoben werden muss. Die Angst vor einer ungeordneten Insolvenz Griechenlands wird uns noch lange erhalten bleiben. Am 15. Mai steht ein Floater im Volumen von 450 Mio. € zur Rückzahlung an. Das könnte ein erstes Zeichen Athens pro oder contra der Eurotreue sein. Noch ist keine neue Regierung bestellt und somit das angekündigte "Rückzahlungsmoratorium" nicht in Kraft. Dennoch ist die Zukunft Eurolands wieder völlig offen und sowohl Italien, Portugal als auch Spanien sind unverzüglich in Sippenhaft genommen worden.

Österreichische ALPINE mit 6,04% Rendite

Auch nach den Wahlen in Griechenland und Frankreich blieb der Markt für Neuemissionen nahezu geschlossen. Verstärkt wurde dies noch durch den „Bank Holiday“ in England, der den Börsianern zum Wochenauftakt mehr Zeit zur Analyse der Wahlergebnisse ließ.

Dennoch wagten zwei österreichische Bauunternehmen den Schritt an den Kapitalmarkt. Der österreichische Baukonzern Strabag AG emittierte eine Anleihe im Volumen von 100 Mio. €. Das Unternehmen wird von S&P mit BBB- bewertet. Innerhalb kürzester Zeit war die, wegen der kleinsten handelbaren Einheit von nominal 1.000 €, auch für Privatanleger interessante Anleihe 4-fach überzeichnet. Über die Laufzeit von sieben Jahren wird ein jährlicher Kupon i.H.v. 4,25% bezahlt.

Mit der ALPINE Holding GmbH begibt ein weiteres österreichisches Bauunternehmen eine Anleiheemission im Volumen von ebenfalls 100 Mio. €. Die ALPINE Gruppe ist Österreichs zweitgrößter Baukonzern mit einer Bauleistung (2011) von 3,6 Mrd. €, das operative Ergebnis lag bei 47,9 Mio. €. Die Holding ist zu 100% im Eigentum der spanischen FCC Gruppe S.A..

Den Investoren wird für fünf Jahre ein jährlicher Kupon von 6% geboten und der Ausgabekurs liegt bei 99,80%. Ab Freitag, den 11. Mai können Privatanleger im Rahmen des öffentlichen Angebots ab Börsenbeginn um 8 Uhr über die Börse München zeichnen. Es ist beabsichtigt, das Zeichnungsbuch bis zum 18.05.2012 offen zu halten, allerdings ist eine vorzeitige Schließung jederzeit möglich.

Die Baader Bank AG fungiert bei dieser Emission als Senior Co-Lead Manager und German Arranger.

Disclaimer

Diese Mitteilung stellt kein Angebot zum Kauf von Wertpapieren der ALPINE Holding GmbH dar und ersetzt keinen Wertpapierprospekt. Eine Investitionsentscheidung die Anleihe der ALPINE Holding GmbH betreffend muss ausschließlich auf der Basis des durch die Commission de Suvrveillance du Secteur Financier gebilligten Wertpapierprospekts erfolgen, der auf der Website des Unternehmens (www.alpine.at) veröffentlicht ist. Diese Mitteilung ist nicht zur Weitergabe oder Veröffentlichung in den Vereinigten Staaten von Amerika (USA ) und darf nicht an „U.S. persons“ (wie in Regulation S des U.S. Securities Act of 1933 in der geltenden Fassung definiert) sowie an Publikationen mit allgemeiner Verbreitung in den USA weiter gegeben oder verteilt werden.

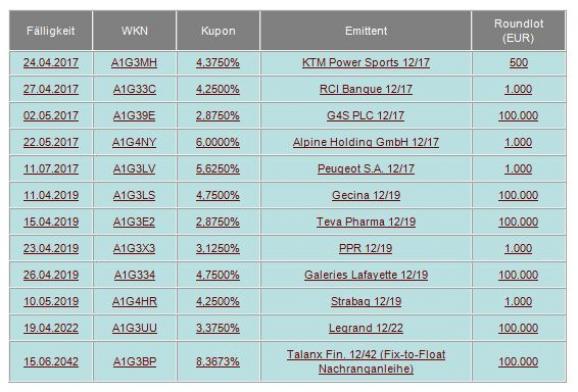

Neue Unternehmensanleihen

Hat Athen den Mut zum Inkasso?

Die Voraussetzungen für eine Stabilisierung Griechenlands sind denkbar ungünstig. Was Griechenland fehlt, ist ein klares Konzept einer neuen Riege von Politikern. Diese muss sich von den Vorgängern abgrenzen und der Bevölkerung klare Perspektiven aufzeigen. Ein Schuldenmoratorium ist nicht der richtige Weg. Arbeit muss sich wieder lohnen. Diese Krise wird nicht mit Geld anderer Eurostaaten besiegt, sondern mit Mut und Zuversicht der eigenen Bürgerinnen und Bürger. Griechenland ist sanierbar, aber dazu müssen die Sümpfe ausgetrocknet werden. Steuerehrliche Bürger braucht das Land. Für diejenigen Staatsbürger, die das nicht sein wollen, sind die bereits vorhandenen Gesetze ohne Rücksicht auf Verluste anzuwenden. Mit den geschuldeten Steuern wäre Griechenland fast schuldenfrei. Bisher scheuen sich die Politiker davor und man kann sich des Eindruckes nicht erwehren, dass dies aus Eigeninteresse erfolgt. Die Rettung Griechenlands erinnert immer mehr an die Rettung eines Ertrinkenden. Wenn dieser nicht bereit ist gerettet zu werden, wird er zur Gefahr für seine Retter! Diese Hängepartie ist eine Zumutung für alle Euroländer, denn alle Ideen, wie ein europäisches Protektorat oder die Begebung von Zweckanleihen (Vorreiter der ungeliebten Eurobonds), sind keine echten Lösungen der Probleme. Das Mutterland der Demokratie muss sich selbst finden und dazu ist auch der Austritt aus dem Euro in Erwägung gezogen werden. Es muss eine Entscheidung her!

Kompetenzübertragung nach Brüssel?

Die beiden Wahlen in Frankreich und Griechenland zeigten eine Verschiebung der politischen Kräfteverhältnisse nach links. Das Kreuz auf dem Wahlzettel war auch das Ja zu mehr Staatsverschuldung statt eines kompromisslosen Sparkurses. Wer glaubt, dass dies Einzelfälle waren, sieht sich durch die kommunalen Teilwahlen in Italien getäuscht. Etwa 9 Mio. Italiener, das entspricht etwa 20% der italienischen Wahlberechtigten, verschafften der Forza Italia, der Partei des ehemaligen Präsidenten Silvio Berlusconi und der rechtspopulistisch Lega Nord eine verheerende Niederlage. Dieser Wahl wird deswegen eine so hohe Bedeutung beigemessen, weil es die erste Wahl nach Silvio Berlusconis Rücktritt und dem Amtsantritt Mario Montis im November 2011 war. Nicht wenige Experten halten eine derartige Verschiebung nach links auch bei der nächsten Bundestagswahl in Deutschland für möglich. Allerdings wird die Bundeskanzlerin unter der Voraussetzung, dass es keine vorgezogenen Neuwahlen in Deutschland geben wird, erst 2013 an ihrer Politik der Krisenbewältigung gemessen. Bis zu diesem Zeitpunkt wird noch viel passieren und die Deutschen werden dann gefühlsmäßig darüber abstimmen, wie sie ihre Zukunft sehen. Rosarot oder pechschwarz? Allerdings kann jetzt schon konstatiert werden, dass das nationale Gedankengut immer mehr in den Vordergrund tritt. Diesem Trend wird eventuell seitens der Politik mittels einer Kompetenzübertragung an Brüssel entgegengewirkt. Ob ein solcher Schritt von allen Bürgern begrüßt werden würde, darf allerdings bezweifelt werden. Ein von oben per Gesetz verordnetes Zusammengehörigkeitsgefühl! Das kann nicht gut gehen.

Grossinvestoren reagieren verschnupft

Vor Fehlern sind auch große renommierte Investoren nicht gefeit. Zuletzt hat es den weltweit größten Staatsfonds, den norwegischen Ölfonds (Statens pensjonsfond), erwischt. Wie viele deutsche Privatanleger hat auch dieser mit Anleihen Griechenlands viel Geld verloren. Norwegen sprach sich sicherlich nicht zuletzt deshalb gegen einen "Hair Cut" aus. Aufgrund der rückwirkenden Collective-Action-Klauseln, die von den Griechen nachträglich eingebaut wurden, musste der Fonds bei seinen Hellas-Bonds im ersten Quartal 2012 Abschreibungen von rund 500 Mio. € hinnehmen. Diese nachträgliche Änderung hat aber auch viel Vertrauen in die Zuverlässigkeit europäischer Staaten zerstört und das wurde nun erstmals laut ausgesprochen. Aufgrund der Befürchtung, dass andere Problemstaaten dem griechischen Vorbild folgen werden, verkaufte der Fondsmanager Yngve Slyngstad den gesamten Bestand an portugiesischen und irischen Staatsbonds. Aber auch Staatspapiere anderer Staaten wie Spaniens und Italiens wurden massiv reduziert und Neuinvestitionen in Anleihen Brasiliens, Mexikos und Indiens getätigt. Politiker müssen endlich verstehen, dass ohne Investoren das ganze Kartenhaus in sich zusammenbricht. Auch Deutschland profitiert bei der negativen Realverzinsung von den Problemen der anderen Staaten. Ist Deutschland also nur der Einäugige unter den Blinden?

Euro-Bund-Future in neuen Sphären.

Die nachhaltige Unsicherheit über die Fortsetzung der vor zehn Jahren begonnenen „Erfolgstory Euro“ hat das „Sorgenbarometer“ Euro-Bund-Future in neue Höhen katapultiert. Mit 143,03% wurde knapp die psychologische Marke von 143,00% überschritten. Dieses Level entspricht einer Rendite für zehnjährige Bundesanleihen von ca. 1,5%. Somit könnte man sich jetzt zurücklehnen und sagen: „Ziel erreicht!“ Aber so einfach wird es nicht funktionieren. Die politische und wirtschaftliche Unsicherheit wird diesen Monat prägen und somit sind auch neue Fluchtbewegungen in deutsche Staatsanleihen vorstellbar. Daher richten sich die Blicke der Rentenhändler weiter nach oben und Rückschläge beim Euro-Bund-Future werden im Zweifelsfall für Zukäufe genutzt. Denn keiner weiß wie diese Krise enden wird, aber eines ist gewiss: Die Welt wird nie wieder wie früher sein. Den Euro-Bund-Future werden wir erst dann wieder bei 100% sehen, wenn auch Deutschland niemand mehr Geld leihen wird oder wir den Kupon mit einer Vorlaufzeit von neun Monaten massiv nach unten anpassen. So bereits vor vielen Jahren beim 30-jährigen Future geschehen.

In solchen Zeiten kann man lediglich die Charttechnik zu Rate ziehen. Nach unten sind die Hochs vom 23. und 27. April bei 141,37% als starke Unterstützung anzusehen und nach oben gibt es keine echten Widerstände mehr. Lediglich die zugrundeliegenden Renditen bilden solche Marken aus.

Aktuelle Marktentwicklung

Deutschland

Der richtungsweisende Euro-Bund-Future schloss am gestrigen Abend mit einem gehandelten Volumen von 0,719 Mio. Kontrakten bei 142,80% (Vw.: 141,73%).

Die Tradingrange lag in der Berichtswoche zwischen 143,03% und 141,26% (Vw.: 141,83% und 140,20%).

Der Euro-Buxl-Future (Range: 132,60% und 128,82%) schloss bei 132,28% (Vw.: 129,72%),

der Euro-Bobl-Future (Range: 125,99% und 125,17%) bei 125,90% (Vw.: 125,55%)

und der Euro-Schatz-Future (Range:110,65% und 110,53%) bei 110,625% (Vw.: 110,61%).

Die Rendite der zehnjährigen Bundesanleihe (Bundesbankfixing) lag bei 1,536% (Vw.: 1,635%).

USA

Zweijährige US-Treasuries rentieren bei 0,27% (Vw.: 0,27%),

fünfjährige Anleihen bei 0,77% (Vw.: 0,83%),

die richtungsweisenden zehnjährigen Anleihen bei 1,86% (Vw.: 1,93%)

und Longbonds mit 30 Jahren Laufzeit bei 3,04% (Vw.: 3,12%).

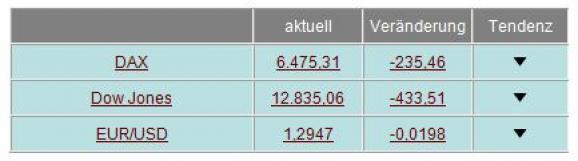

Am Aktien- und Devisenmarkt waren ggü. der vergangenen Woche folgende Änderungen zu registrieren:

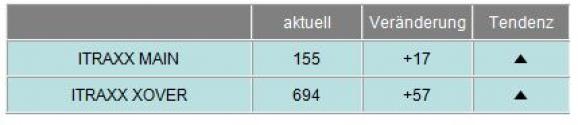

Die I-Traxx-Indizes, die die Bonität von Unternehmensanleihen widerspiegeln, sind im Wochenverlauf weiter spürbar gestiegen und reagierten u.a. auf die negative Entwicklung an den Aktienmärkten. So legte der I-Traxx Main für Unternehmensanleihen guter Bonität um 17 auf 155 Punkte zu, woran abzulesen ist, dass Investoren ihre Risiken im Vorwochenvergleich als erhöht einstufen. Der I-Traxx-Cross-over, der für spekulative Hochzinsanleihen steht, ist ebenfalls geklettert - und zwar um 57 auf 694 Punkte. Die I-Traxx-Indizes bilden derivative Kreditausfallversicherungen (Credit Default Swaps, CDS) ab, mit denen sich Investoren den Ausfall von Unternehmensanleihen absichern.

I-Traxx Entwicklung seit der vergangenen Woche:

Staatsanleihen und sonstige Neuemissionen

In dieser Woche hat die Europäische Zentralbank (EZB) im Rahmen eines siebentägigen Refinanzierungsgeschäfts dem Geldmarkt unverändert 214,0 Mrd. € entzogen. Dieser Betrag entspricht der Summe der -im Rahmen des Ankaufprogramms- abgewickelten Transaktionen. Die EZB ist die achte Woche in Folge nicht am Kapitalmarkt aktiv gewesen. Somit erhielt die EZB von 74 Instituten (Vw.: 58) Gebote über 441,270 Mrd. € (Vw.: 389,405 Mrd. €). Der gewogene Durchschnittssatz betrug unverändert 0,26%.

In den USA wurden in dieser Handelswoche den Investoren Wertpapiere mit unterschiedlichen Laufzeiten zum Kauf angeboten. Dabei handelte es sich um 30 Mrd. US-Dollar als 4-Wochen-, 30 Mrd. US-Dollar als 3-Monat-, 28 Mrd. US-Dollar als 6-Monat-T-Bills, sowie 32 Mrd. US-Dollar als 3-Jahre-, 24 Mrd. US-Dollar als 10-Jahre- und 16 Mrd. US-Dollar als 30-Jahre-T-Bonds.

Der EFSF konnte 2 Mrd. € als 3-Monats-Geldmarktpapier zu 0,1729% Rendite platzieren. Darüber hinaus wurden in dieser Handelswoche Altemissionen Österreichs (A1ASCX / 2017; A1GZRQ / 2022) und der Niederlande ( A1G0P3 / 2022 ) aufgestockt. In Deutschland wurde gemäß Emissionskalender die neue 5-jährige Bundesobligation Serie 163 (114163) den Anlegern im Tenderverfahren offeriert. Die mit einem Kupon von 0,50% ausgestattete Obligation wurde bei einer 1,4-fachen Überzeichnung mit einer Durchschnittsrendite von 0,56% zugeteilt. Im April lag diese noch bei 0,8%. Bei der Bondauktion konnte die Bundesrepublik Deutschland 4,032 Mrd. € einnehmen. Das Emissionsvolumen beträgt einschließlich der Marktpflegequote insgesamt 5 Mrd. €.

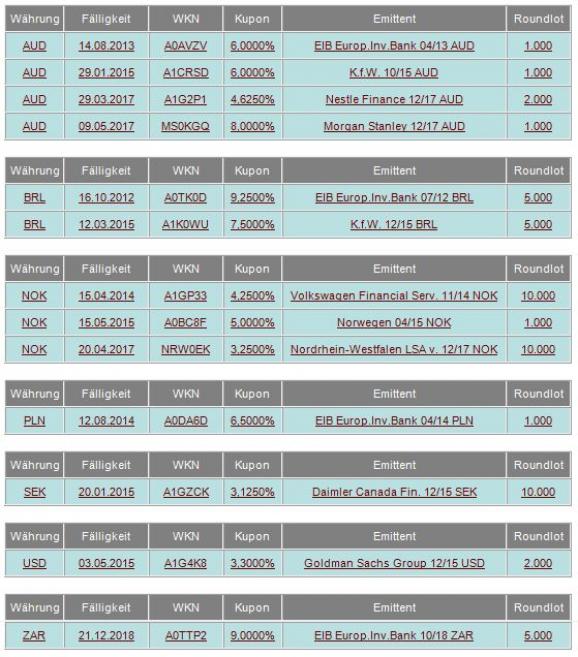

Währungsanleihen

Das Wahlergebnis in Frankreich ließ den Euro kalt. Was ihn allerdings ins Taumeln brachte, war das Ergebnis aus Athen. Gegenüber dem US-Dollar fiel der Euro unter die Marke von 1,30 und markierte mit 1,2910 ein neues 15-Wochen Tief. Aber im Vergleich zu anderen Alternativwährungen konnte die Gemeinschaftswährung sogar zulegen. Beispielsweise gegenüber dem südafrikanischen Rand wurde bei 10,4092 ein neues 3-Wochen-Hoch herausgebildet.

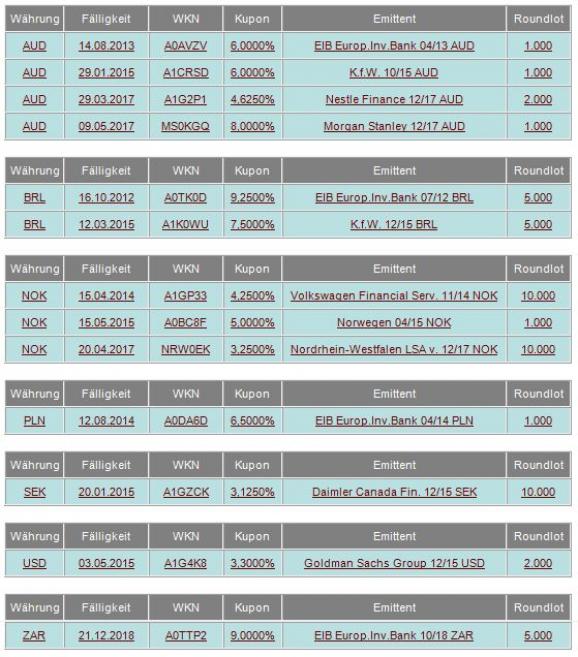

Im Euroland bleibt die Unsicherheit weiterhin bestehen. Um das davon ausgehende Risiko zu begrenzen greifen Privatanleger nach wie vor zu Bonds in Alternativwährungen. In dieser Handelswoche konnten wir in der Skontroführung vermehrt Nachfrage nach Anleihen auf australische Dollar und norwegische verzeichnen.

Weitere Währungsanleihen mit ausführlichen Informationen finden Sie im [Link "Bondboard" auf news.baaderbank.de/... nicht mehr verfügbar]

Wichtige Wirtschaftsdaten

Daten aus den USA:

Produktivität ohne Agrar 1.Q. -0,5% nach +1,2%

Erstanträge Arbeitslosenhilfe 365t nach 392t

Registrierte Arbeitslose 3.276t nach 3.329t

Änderung Erwerbstätige ohne Agrar April +115t nach +154t

Änderung Erwerbstätige (Privatsektor) April +130t nach +166t

Änderung Erwerbstätige prod. Gewerbe April +16t nach +41t

Arbeitslosenquote April 8,1% nach 8,2%

Konsumentenkredite März 21,355 Mrd. USD nach 9,267 Mrd. USD

JOLTs Offene Stellen März 3.737 nach 3.565

MBA Hypothekenanträge +1,7% nach +0,1%

Lagerbestände Großhandel März +0,3% nach +0,9%

Daten aus Euroland:

PPI März +0,5% nach 0,6% (MoM), +3,3% nach +3,6% (YoY)

PMI Composite April final 46,7 nach 47,4

PMI Dienste April final 46,9 nach 47,9

Einzelhandelsumsätze März +0,3% nach -0,2% (MoM), -0,2% nach -2,1% (YoY)

Sentix-Investorenvertrauen Mai -24,5 nach -14,7

Daten aus Deutschland

PMI Dienste April final 52,2 nach 52,6

Auftragseingang Industrie März +2,2% nach +0,6% sb (MoM), -1,3% nach -6,0% nsb (YoY)

Industrieproduktion März +2,8% nach -0,3% sb (MoM), +1,6% nach 0,0% nsb wda (YoY)

Exporte März +0,9% nach +1,5% sb (MoM)

Importe März +1,2% nach +3,6% sb (MoM)

Die hier wiedergegebenen Informationen wurden von uns sorgfältig zusammengestellt und beruhen zum Teil auf allgemein zugänglichen Quellen und Daten Dritter, für deren Richtigkeit und Vollständigkeit wir keine Gewähr übernehmen können. Sie stellen eine Übersicht und Zusammenfassung ausgewählter Meldungen und Zahlen dar. Die Informationen stellen keine Anlageberatung, keine Anlageempfehlung und keine Aufforderung zum Erwerb oder zur Veräußerung dar. Die Informationen wurden einzig zu Informations- und Marketingzwecken zur Verwendung durch den Empfänger erstellt. Sie stellen keine Finanzanalyse i.S. des § 34b WpHG dar und genügen deshalb nicht allen gesetzlichen Anforderungen zur Gewährleistung der Unvoreingenommenheit von Finanzanalysen und unterliegen nicht dem Verbot des Handelns vor der Veröffentlichung von Finanzanalysen. Es wird keine Gewähr für die Geeignetheit und Angemessenheit der dargestellten Finanzinstrumente sowie, für die wirtschaftlichen und steuerlichen Konsequenzen einer Anlage in den dargestellten Finanzinstrumente und für dessen zukünftige Wertentwicklung übernommen. Die in der Vergangenheit erzielte Performance ist kein Indikator für zukünftige Wertentwicklungen. Bitte beachten Sie, dass Aussagen über zukünftige wirtschaftliche Entwicklungen grundsätzlich auf Annahmen und Einschätzungen basieren, die sich im Zeitablauf als nicht zutreffend erweisen können. Es wird daher dringend geraten, unabhängigen Rat von Anlage- und Steuerberatern einzuholen. Durch das Zurverfügungstellen dieser Informationen wird der Empfänger weder zum Kunden der Baader Bank AG, noch entstehen der Baader Bank AG dadurch irgendwelche Verpflichtungen und Verantwortlichkeiten dem Empfänger gegenüber, insbesondere kommt kein Auskunftsvertrag zwischen der Baader Bank AG und dem Empfänger dieser Informationen zustande.

Es wird darauf hingewiesen, dass die Baader Bank an fünf deutschen Börsen als Skontroführer tätig ist und es möglich ist, dass das Institut in den beschriebenen Anlageinstrumenten eigene Positionen hält. Dieser Aspekt kann Einfluss auf die Informationen haben. Bitte beachten Sie auch die Ausführungen in dem Dokument "Umgang mit Interessenkonflikten bei der Baader Bank Aktiengesellschaft" das Sie unter www.baaderbank.de abrufen können. Für alle Hyperlinks gilt: Die Baader Bank erklärt ausdrücklich, keinerlei Einfluss auf die Gestaltung und die Inhalte der gelinkten Seiten zu haben. Daher distanziert sich die Baader Bank von den Inhalten der verlinkten Seiten und macht sich deren Inhalte ausdrücklich nicht zu Eigen. Diese Erklärung gilt für alle in den Seiten vorhandenen Hyperlinks, ob angezeigt oder verborgen, und für alle Inhalte der Seiten, zu denen diese Hyperlinks führen. Der Versand oder die Vervielfältigung dieses Dokuments ist ohne die vorherige schriftliche Zustimmung der Baader Bank AG nicht gestattet. Dieses Dokument enthält möglicherweise Links oder Hinweise auf die Webseiten von Dritten, welche von der Baader Bank AG nicht kontrolliert werden können und daher kann die Baader Bank AG keine Verantwortung für den Inhalt von solchen Webseiten Dritter oder darin enthaltener weiteren Links übernehmen.

Copyright © 2010: Veröffentlicht von Baader Bank AG, Weihenstephaner Straße 4, 85716 Unterschleißheim, Deutschland.

Baader Bank AG ist eine Aktiengesellschaft nach dem Recht der Bundesrepublik Deutschland mit Hauptgeschäftssitz in München. Baader Bank AG ist beim Amtsgericht in München unter der Nummer HRB 121537 eingetragen und wird beaufsichtigt von der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin), Lurgiallee 12, 60439 Frankfurt am Main und Graurheindorfer Straße 108, 53117 Bonn. Die Umsatzsteueridentifikationsnummer von Baader Bank AG ist DE 114123893. Der Vorsitzende des Aufsichtsrats ist Dr. Horst Schiessl. Die Mitglieder des Vorstands sind Uto Baader (Vorsitzender), Nico Baader, Dieter Brichmann und Dieter Silmen. Weitere Informationen über Baader Bank AG finden Sie auf der Website www.baaderbank.de. Wenn Sie Fragen zu diesem Newsletter haben, kontaktieren Sie uns bitte per E-Mail info@baaderbank.de, Telefon + 49 89 5150 0 oder Telefax + 49 5150 1111.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.