Genialer Shorttrade oder nicht?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

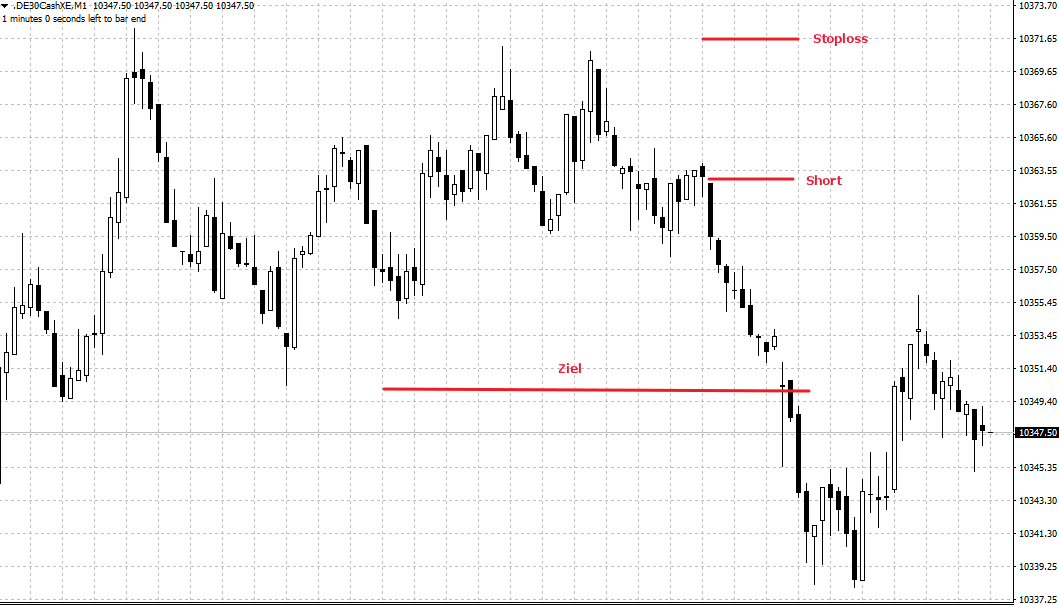

Damit es mit dem Erfolg an der Börse klappt, müssen einige Zahnrädchen ineinander greifen und nicht jedes dieser Zahnrädchen lässt sich unsererseits beeinflussen. Betrachten Sie hierzu einmal den folgenden Chart und die damit verbundene Tradingidee. Bewusst wurde auf eine Beschriftung verzichtet.

Die Idee, die sich mir beim Blick auf den Chart aufdrängte, war folgende: Nach einer ersten Verkaufswelle schleppt sich der Markt in einer Art Keil / Flagge nach oben. Hierbei schafft er es nicht, das bisherige Bullenmarkthoch heraus zunehmen und vollzieht eine kleine Toppbildung dicht unterhalb des Rallyhochs. In Erwartung einer weiteren Verkaufswelle wird eine Shortposition eröffnet. Das Ziel dessen liegt am ersten Korrekturtief, der Stoploss wird leicht über dem Hoch der Toppformation platziert. Ich gebe der Idee eine Chance über 50 %, sagen wir, 65 %. Das Chance-Risiko-Verhältnis ist 4,9 zu 3,3 Kästchen, um in die Neutralität zu wahren. Nun die entscheidende Frage:

Würden Sie diesen Trade durchführen?

Ich denke, viele von Ihnen werden pauschal mit ja antworten. Die Trefferquote passt und auch wenn das CRV nicht gigantisch ist, in Kombination mit der Trefferquote hat die Idee einen positiven Erwartungswert:

0,65 * 4,9 Kästchen – 0,35 * 3,3 = 2,03 Kästchen.

Der Erwartungswert sagt uns, dass wir jedes Mal, wenn wir diese Idee in der laufenden Konstellation durchführen würden, im Durchschnitt pro Trade 2,03 Kästchen verdienen würden. Da wir nur 3,3 Kästchen riskieren (Größe des Stoploss), eine schöne Ausbeute. Setzen wir den Erwartungswert ins Verhältnis zum Risiko, so handelt es sich um einen sehr guten Tradingansatz:

2,03 : 3,3 = 0,615 R (Risikoeinheiten).

Unabhängig davon, wie groß das Risiko in EUR, Punkten etc. ist, solange wir Trades mit gleichem CRV anvisieren, können wir einen durchschnittlichen Gewinn von 0,615 des eingegangenen Risikos erwarten. Wie schon geschrieben, ein sehr solider Erwartungswert.

Was hat das mit den Zahnrädchen zu tun?

Vielleicht wird sich der eine oder andere von Ihnen fragen, worauf ich eigentlich hinaus will? Wie geschrieben, müssen beim Trading einige Zahnrädchen ineinander greifen und zwar völlig losgelöst von Strategien und Muster. So spielen bspw. die Volatilität und die Handelskosten eine enorm wichtige Rolle.

Bevor wir das „Geheimnis“ lüften, sollten Sie die obige Rechnung und auch deren Kernaussage nachvollziehen können: Optisch bietet sich hier ein Trade mit einer guten Trefferquote und einem CRV von knapp 1,5 an, leider aber nur vor Kosten. Betrachten wir die Situation vollständig, dann ist die Frage, ob Sie diese Formation handeln würden, um einiges schwieriger zu beantworten.

So handelt es sich beim Beispieltrade um eine reale Idee, die mir vor einigen Minuten im DAX kam. Anbei sehen Sie den Chart noch einmal mit Beschriftung und auch mit dem weiteren Verlauf.

Es wäre schön, könnten wir kostenfrei handeln, aber dies wird wohl immer ein Traum bleiben. Mindestens der Spread ist zu bezahlen, der im DAX Future zwischen 0,5 und manchmal auch 2,5 Punkten liegt. Der Einfachheit halber nehmen wir aber ein Zertifikat oder ein CFD, die in der Regel einen festen Spread von einem Punkt haben. Hinzu kommen noch Brokergebühren und Slipage (man hat die Idee, geht Short, in der Zeit ist der Kurs aber schon ein Stückchen weiter gefallen), so dass wir in Summe von 2 Punkten Kosten ausgehen. Nun können wir unsere neutrale Kästchenwertung in echte Punkte umwandeln.

Einstieg Short: 10.362,70 Punkte

Stoploss Short: 10.373 Punkte (Spread und Gebühren inklusive)

Ziel Short: 10.351,40 Punkte (Spread und Gebühren inklusive)

Mit diesen Rahmendaten überprüfen wir die Leistungsfähigkeit unserer Idee noch einmal. Rechnen wir also nach:

Verlust im Stoploss-Fall: 10.362,70 – 10.373 = -10,30 Punkte

Gewinn im Ziel: 10.362,70 – 10.351,4 = 11,30 Punkte

Daraus ergibt sich bei erneut unterstellter Wahrscheinlichkeit von 65 % ein Erwartungswert von:

0,65 * 11,30 – 0,35 * 10,30 = 3,74 Punkten

Setzen wir diesen wie in unserer ersten Rechnung in Relation zum eingegangenen Risiko, beträgt unser Erwartungswert:

3,74 : 10,30 = 0,36 R (Risikoeinheiten)

Ganz schön viel Rechnerei!

Nun aber genug der Mathematik und ran an die Schlussfolgerungen. Vergleichen wir beide Ergebnisse (vor und nach Kosten) miteinander, ist ein deutlicher Rückgang bei der Profitabilität der Idee zu erkennen. Der Optimist wird sagen: was soll´s, ist doch immer noch positiv. Der Realist hingegen wird erkennen, welche dramatischen Folgen diese läppischen 2 Punkte Kosten besitzen. Die Profitabilität sinkt um fast 50 %!

Das ist keine Kleinigkeit. Der Markt bewegt sich wie immer und weist optisch eine gute Tradingchance auf. Sofern aber die Volatilität zu klein wird, lohnen sich selbst „gute“ Trades nicht mehr.

Gerade aktive Intradaytrader im DAX beispielsweise, dürften diesen Effekt jeden Tag zu spüren bekommen. Die Volatilität ist morgens am größten (in der Regel) und nimmt zum Nachmittag hin deutlich ab. Mit den oft um 14:30 Uhr anstehenden News oder der US Eröffnung kann es dann nochmals kleinen Schub geben. Die Muster während des Tages hingegen bleiben oft relativ gleich. Wir sehen immer noch Trends, Rangebewegungen, bestimmte Indiktatorkonstellationen und vieles mehr, nur eben bei einer deutlich geringeren Schwankungsbreite. Bei gleichbleibenden Kosten lässt dies die Profitabilität deutlich einbrechen. Die logische Konsequenz: Ja, der Markt bewegt sich auch über die Mittagszeit! Ja, der Markt zeigt immer noch die typischen Muster! Und trotzdem. Je nachdem wie Ihre Kostensituation ausschaut, machen Sie als Trader nichts! Sie müssen eigentlich interessante Tradingchancen ziehen lassen und das nur, weil der Markt nicht volatil genug ist.

Zusammenfassung

Dass die Kosten im Trading eine gewisse Rolle spielen, dürfte jedem klar sein. Sofern die Volatilität in dem von Ihnen gehandelten Markt stimmt, ist die Welt in Ordnung. Sollte diese in Relation zu den Kosten aber zu klein sein, ist es zunehmend schwerer, profitabel zu handeln. Selbst dann, wenn der Markt immer noch schöne Muster und gute Wahrscheinlichkeiten produziert. In solchen Zeiten nicht zu handeln, ist oftmals die bessere Alternative, auch wenn´s emotional vielleicht schwer fällt, einfach nur zuzuschauen. Unser reales Beispiel im DAX macht dies mehr als deutlich. Wenn die Profitabilität bereits rechnerisch um fast 50 % einbricht, darf sich ein Trader keine weiteren Fehler leisten. Man stelle sich nur vor, Sie verpassen den einen oder anderen Gewinner, weil Sie gerade am Telefonieren sind oder ihrer Arbeit nachgehen!

In diesem Sinne

Viel Erfolg

Ihr Rene Berteit

Na wenigstens sind Sie ehrlich.:-)

Aber der normalo könnte sich das nicht erlauben, da kann er aus sein Hobby gleich gezwungenermaßen sein neuen Hauptberuf machen.:-)

Wenn er`s dann auch noch könnte.:-)

Sorry, ein Trader der seiner Arbeit nach geht verpasst deshalb den einen oder anderen Gewinner????

Wie ich das zu verstehen?