GENERAL MOTORS wird zusammengefaltet

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

... und zwar feinsäuberlich.

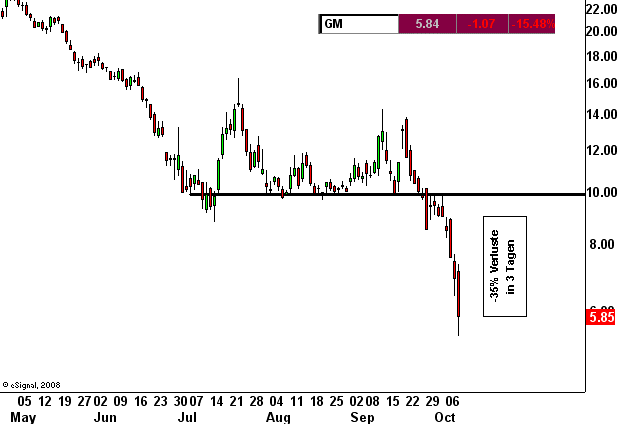

-15,48% Kursabgaben in der ersten Handelsstunde, -35% innerhalb von 3 Handelstagen. Maßgeblich war der Bruch der Unterstützung bei 10 $. Nachdem dieses Kursniveau aufgegeben wurde, brachen alle Dämme. Unterhalb der 10 $ Marke dürften nun sukzessive Stoplossabsicherungen mittel- und langfristig ausgerichteter Marktteilnehmer abgegriffen werden.

GENERAL MOTORS Aktie in eklatant prekärer Lage - Die Aktie hat weitere 45% Abwärtspotential

Datum 08.10.2008 - Uhrzeit 15:30

Charttechnisch imponiert diese Aktie durch ein desaströses Bild. Insofern paßt das Chartbild eindeutig zu den Nachrichten, wonach dem Autobauer immer weiter die Absatzzahlen einbrechen. In den vergangenen Tagen war bekannt geworden, dass sich das Unternehmen bei US Finanzminister Paulson um eine Kreditvergabe bemüht hatte. Dem Unternehmen machen die immer restriktiveren Kreditvergaben der angeschlagenen Bankhäuser zu schaffen. Und heute geht über die Nachrichtenticker, dass GM möglicherweise sogar einen Verkauf der Konzernzentrale in Detroit in Betracht ziehe. Schlechte Nachrichten und schlechte Fundamentals und schlechte Charttechnik.

General Motors - Kürzel: GM - ISIN: US3704421052

Börse: NYSE in USD / Kursstand: 7,56 $

Übergeordnet liegt ein mehrschieniger Abwärtstrend vor, der sich wieder zunehmend zu verschärfen beginnt. Jede Trendbewegung muß im Rahmen der charttechnischen Analyse auf Beständigkeit untersucht werden. Seit Juli dieses Jahres konnte sich der Aktienkurs von GM oberhalb des psychologisch wichtigen Kursniveaus von 10 $ halten.

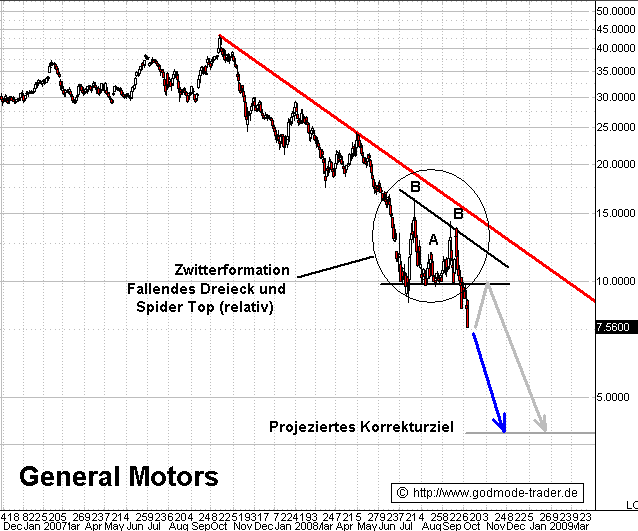

Allerdings läßt sich das Korrekturgeschehen oberhalb der 10 $-Marke eindeutig als bärisches Kursmuster klassifizieren. Es handelt sich um eine Zwitterformation zwischen einem fallenden, also bärischen Dreieck und einer relativ angeordneten Spider Top Formation.

Gestern brach der Aktienkurs um ca. 10% ein. Der maßgebliche Sell Trigger des bärischen Korrekturgeschehens seit Juli ist nachhaltig gebrochen; es liegt ein neues mittelfristiges Verkaufssignal vor mit einem projezierten Korrekturziel von ca. 4 $ pro Aktie. Ausgehend vom aktuellen Kursniveau wären das nochmals ca. 45% Abwärtspotential.

Als tradingausgerichteter Marktteilnehmer sollte eine Pullbackbewegung zurück an das 10 $-Niveau einkalkuliert werden! Aufgrund der Dynamik des Abverkaufs ist sie aber eher unwahrscheinlich, aber sie muß einkalkuliert werden.

Übrigens. Erst wenn die Aktie wieder nachhaltig über 15 $ ansteigen könnte, wäre der Abwärtstrend endlich aufgebrochen. Darunter bleibt die Aktie aus charttechnischer Sicht stark gefährdet.

Die Spider Top Trendwendeformation - Die Spinne bringt den Tod!

Bei der Spider Top Formation handelt es sich um eine hochgradig bärische Trendwendeformation. D.h., dass dieses Kursmuster unter klar definierten Bedingungen einen schnellen umfassenden Kursverfall einleitet. Die Formation habe ich ich selbst definiert; und zwar nicht um den "Definierenwillens", sondern weil sie mir in den verschiedensten Märkten in den verschiedensten Zeiteinstellungen als verläßlicher Signalgeber aufgefallen ist. Der Name des Musters wurde aufgrund des Aussehens gewählt. Das Muster ähnelt der Silhouette einer Spinne von vorne.

Definition:

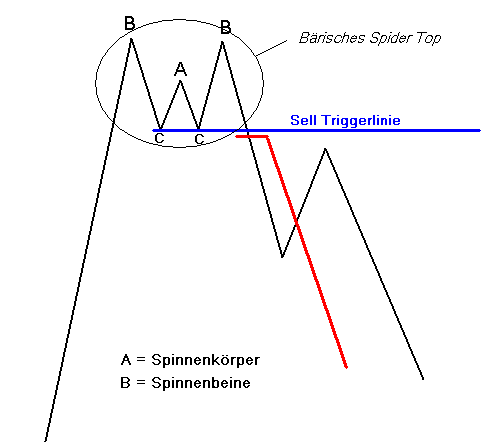

Zwischen 2 etwa gleichhoch gelegenen Hochs (B) liegt ein kleines Hoch (A). Hoch (A) quasi als Spinnenkörper, die beiden Hochs (B) als seitwärts herausragende Beine.

Von Hoch (B) zu Hoch (A) ensteht ein Zwischentief (C). Ein zweites Zwischentief (C) ensteht von Hoch (A) zum zweiten Hoch (B). Beide Zwischentiefs (C) sollten in etwa auf gleichem Niveau liegen. Dieses Niveau fungiert als SELL Triggerlinie (Nackenlinie) der Formation. Das Verkaufssignal entsteht dann, wenn der Kurs auf Schlußkursbasis des gewählten Chartintervalls unter diese SELL Triggerlinie fällt.

Im Tageschart ist also ein Tagesschluß unter der SELL Triggerlinie , im Wochenchart ein Wochenschlußkurs unter der SELL Triggerlinie erforderlich.

Im beigefügten Schema ist diese SELL Triggerlinie blau markiert. Fällt der Kurs unter die SELL Triggerlinie, löst dies ein Verkaufssignal.

In dem betreffenden Basiswert würde voraussichtlich eine Korrektur beginnen.

Insofern bietet es sich an, a) Longpositionen vorsichtshalber zu schließen und b) den Basiswert zu shorten. Mit Shorten meinen wir den Einsatz aller Investmentvehikel, die es dem Trader und Anleger erlaufen, an fallenden Kursen zu partizipieren. (Aktien, Futures, Devisen direkt shorten oder aber via Optionsscheine, Knock-Out Produkte).

Das Stopp für eine Shortposition sollte oberhalb der SELL Triggerlinie gesetzt werden. Zwingend muß das Stop über dem Hoch von Punkt B liegen. Denn ein Anstieg darüber würde mit sehr hoher Wahrscheinlichkeit das Verkaufssignal wieder drehen.

Das Spider Top wird deshalb als hochgradig bärisch klassifiziert, weil es sich aus einer gescheiterten bullischen Formation, einer so genannten relativen Doppelbodenformation, herleitet. Eine Doppelbodenformation muß nicht unbedingt am Beginn einer Aufwärtsbewegung liegen, sie kann auch mitten in der Aufwärtsbewegung als Fortsetzungsmuster zwischengeschaltet sein. Scheitert sie mitten im Aufwärtstrend, wird sie schlagartig zu einer Trendwendeformation . Eine klassische Trendwendeformation wie beispielsweise ein Doppeltop oder eine Kopf Schulter Formation sehen viele Marktteilnehmer, so dass sich eine negative Erwartungshaltung während der Ausbildung der Formation entwickeln kann. Den relativen Doppelboden sehen ebenfalls viele Marktteilnehmer. Der Punkt ist aber der, dass mit ihm während des Entstehungsprozesses jedoch eine positive Erwartungshaltung verbunden ist. Wenn der Kurs dann aber unter die SELL Triggerlinie abrutscht, schlägt das Sentiment schlagartig von bullisch auf bärisch um. Eine charttechnische Bullenfalle hat zugeschnappt. Der schnelle Sentimentwechsel führt in der Regel zu schnellen umfangreichen Kursabgaben.

Vom Doppeltop unterscheidet sich das Spider Top durch das zwischengeschaltete kleinere Hoch (A), das zwischen den beiden Hochs (B) liegt und durch ein zweites Zwischentief (C). Aufgrund der Morphologie und Herleitung lehne ich es ab, das Spider Top als eine Unterkategorie des Doppeltops zu klassifizieren.

Im Folgenden nun zahlreiche Beispiele für Spider Top Formationen.

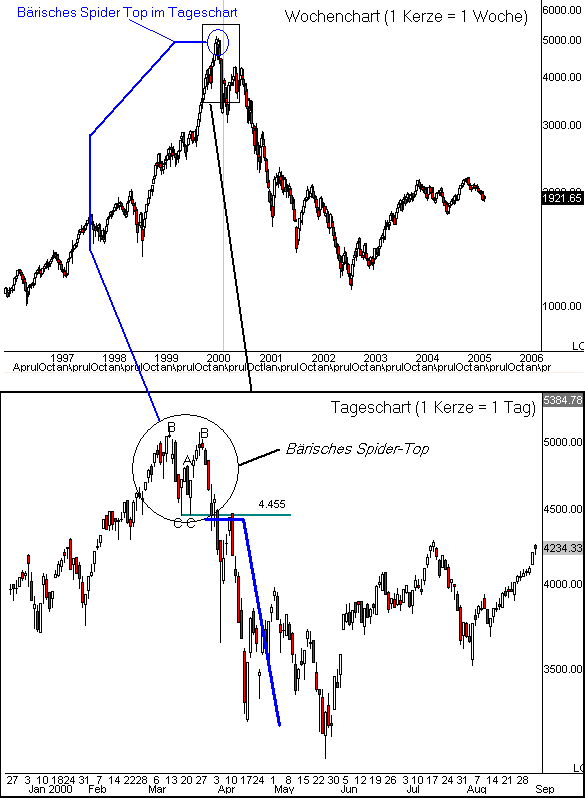

Anbei der mehrjährige Wochenchart (oben) (1 Kerze = 1 Woche) vom Nasdaq Composite mit Tageschart (unten) (1 Kerze = 1 Tag). Das Top im März 2000 stellte sich im Tageschart als eine typische Spider Top Formation heraus. Die SELL Trigger lag klar definiert bei 4.455 Punkten. Wohlgemerkt, man hätte den Nasdaq Composite also tatsächlich nahe seines Alltimehighs shorten können. Wie lange man den Short gehalten hätte, sei dahin gestellt. Wichtig ist, dass man als Charttechniker und Trader tatsächlich das Top sondieren konnte.

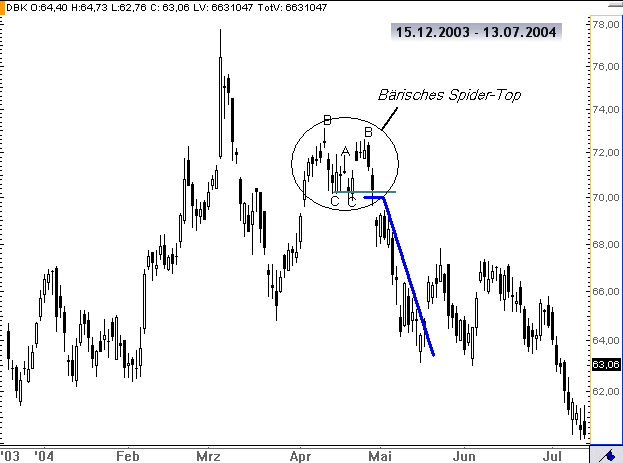

Anbei der Tageschart (1 Kerze = 1 Tag) von der Aktie der DEUTSCHEN BANK. Dargestellt ist der Zeitraum von 15.12.2003 bis 13.07.2004. Im April 2004 bildete sich ein Spider Top aus, das regelkonform durch schnelle Kursverluste aufgelöst wurde.

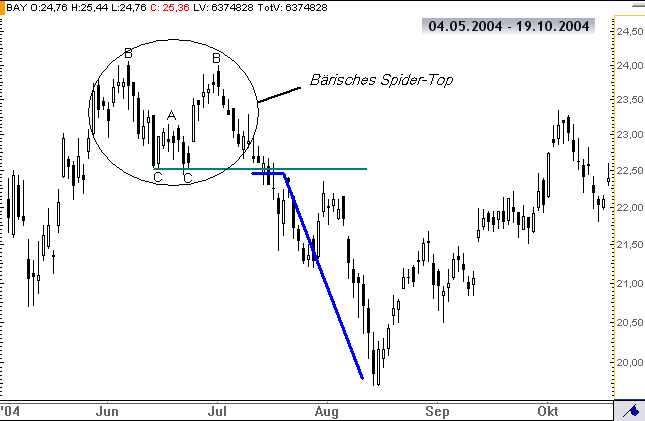

Anbei der Tageschart (log) von der BAYER Aktie. Dargestellt ist der Zeitraum von 04.05.2004 bis 19.10.2004. Juni/Juli 2004 auch hier eine Spider Top Formation als Vorbote mehrwöchiger Kursabschläge.

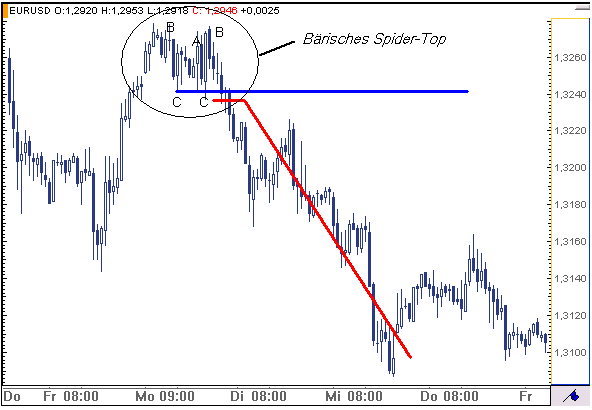

Als letztes Beispiel der 60 Minutenchart von EUR/USD ebenfalls mit einer Spider Top Formation Darstellung.

World of Trading 2024: Triff die stock3-Experten live vor Ort

Am 22. & 23.11. findet die World of Trading in Frankfurt statt & stock3 ist mit dabei. Wir laden Dich ein, uns & unsere Experten näher kennenzulernen. Mit dabei sind u.a. Bastian Galuschka, Sascha Gebhard u.v.m.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.