Ganz große Trendwende?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Eigentlich sind sich alle einig: der Dollar wertet weiter auf. Die Argumente, die dafür sprechen, sind zahlreich. In den USA steigen die kurzfristigen Zinsen – ganz im Gegensatz zur Eurozone und Japan. Im Gegensatz zum Rest der Welt, vor allem Entwicklungs- und Schwellenländern, die sich teils in schweren Rezessionen befinden (Brasilien, Russland), boomt die US-Wirtschaft. Da kann der Dollar doch nur aufwerten, oder?

Goldman Sachs ist sich seiner Sache sicher. Gegenüber dem Euro sehen sie nach wie vor die Parität und sogar Kurse darunter. Das hat sich bisher nicht materialisiert. Die Investmentbank hat ihren Zeitplan daher schon mehrfach nach hinten verschoben. Vielleicht behalten sie tatsächlich Recht. Persönlich glaube ich das nicht.

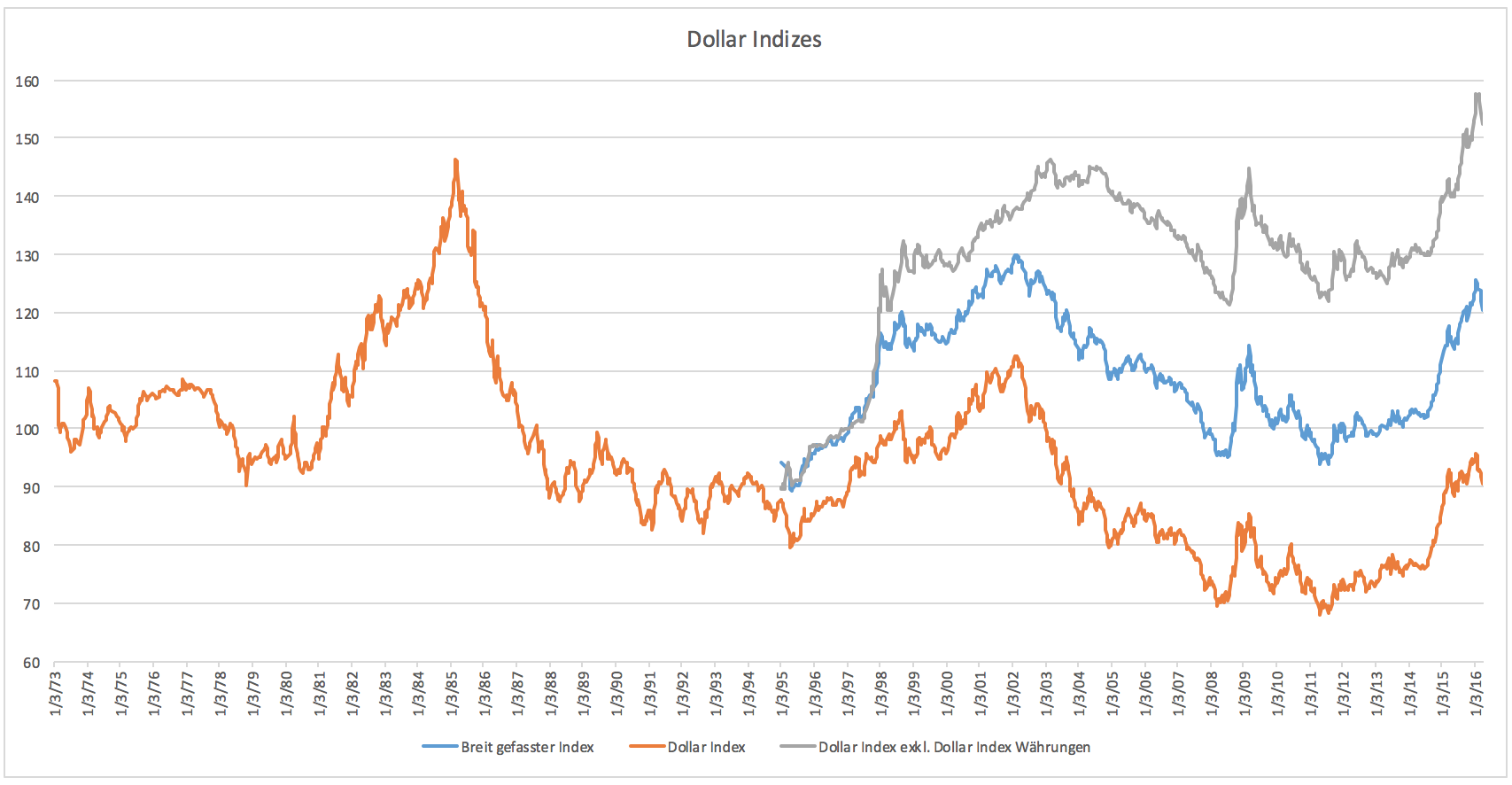

Grafik 1 zeigt den Dollar Index in drei Ausführungen. Der Dollar Index, den wir alle kennen, bildet seit Wochen ein Hoch aus. Es deutet sehr viel darauf hin, dass es sich hier tatsächlich um ein langfristiges Hoch handelt. Im breit gefassten Index sieht die Sache genauso aus. Der breit gefasste Index beinhaltet nicht nur die Hauptwährungen Euro, Yen, Pfund usw., sondern auch Währungen anderer Ländern wie z.B. Venezuela, Malaysia, Chile und Kolumbien. Der dritte Index beinhaltet Währungen aus Entwicklungs- und Schwellenländern, jedoch nicht die Hauptwährungen.

In allen drei Zeitreihen zeigt sich eine auffällige Tendenz. Der Dollar verliert an Stärke, obwohl die Wirtschaft boomt und die Zinsen – wenn auch sehr langsam – steigen. Das ist kein neues Phänomen. Bereits in früheren Zyklen tendierte der Dollar Index dazu zu steigen, wenn sich weit am Horizont die erste Zinserhöhung ankündigte. Sobald die Zinsen dann tatsächlich zu steigen beginnen, kehrt sich der Trend um.

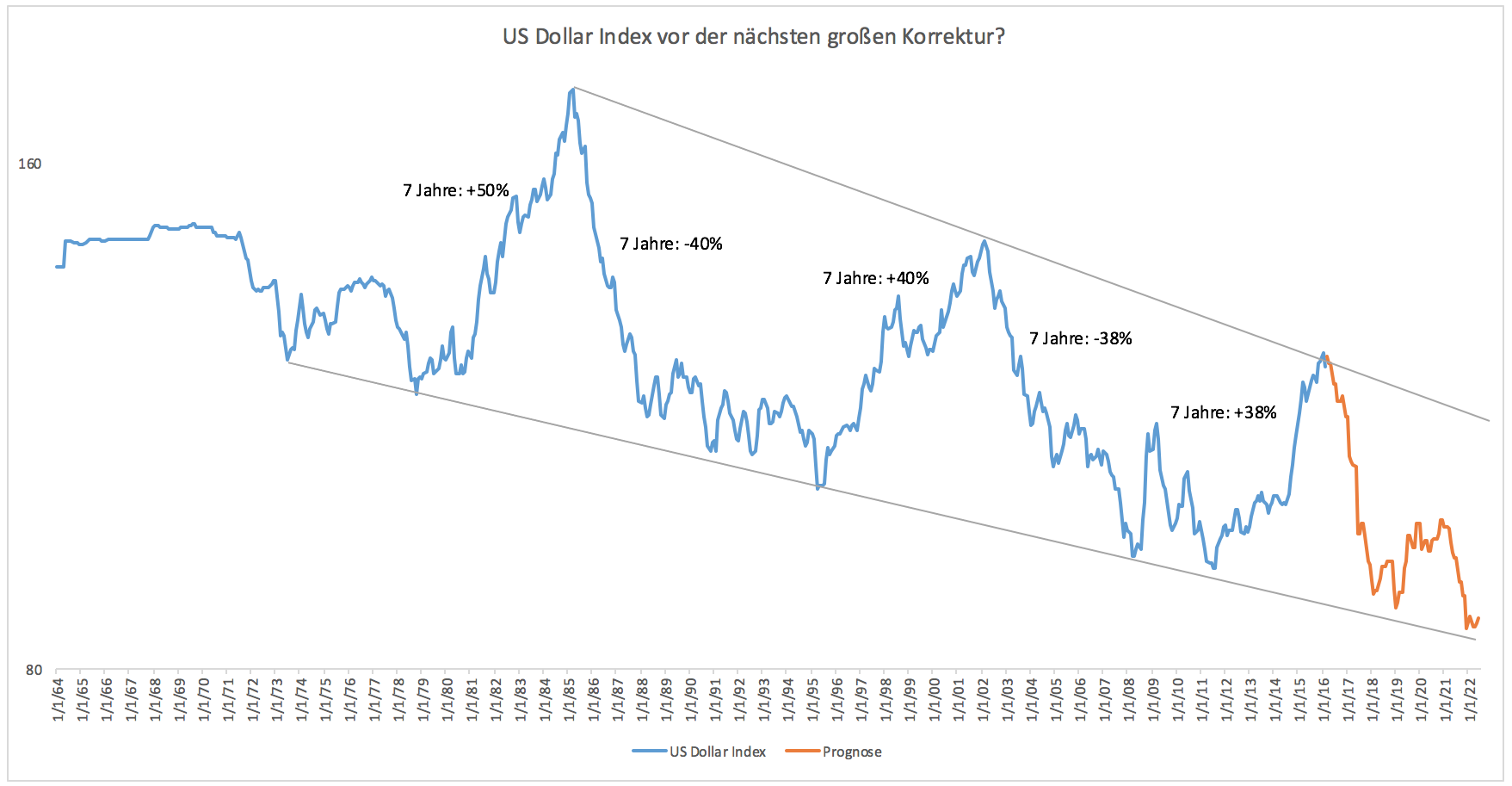

Die Voraussetzungen für eine Trendumkehr sind aus ökonomischer Sicht gegeben. Auch aus rein technischer Sicht macht eine Trendumkehr Sinn. Der Dollar tendiert dazu 7 Jahre lang aufzuwerten und danach 7 Jahre lang zu fallen. Das gilt seit dem Ende des Bretton Woods Systems.

Grafik 2 zeigt den langjährigen Dollar Trend. Charttechnisch sieht die Lage eindeutig aus. Auch in Hinblick auf die 7 Jahreszyklen wird es Zeit, dass sich der Dollar Index wieder normalisiert. Typisch wäre nun eine Abwertung zwischen 35 und 40 %.

Ob es wirklich zu einer so starken Abwertung kommt kann natürlich niemand mit Sicherheit sagen. Insbesondere die derzeitigen Sonderfaktoren beinhalten ein hohes Risiko. Keiner weiß, was die japanische Notenbank tun wird, um den Yen wieder zu schwächen. Nachdem der Yen ein wichtiger Bestandteil des Dollar Index ist kann das den Prozess kurzzeitig unterbrechen.

Am besten kann man von der Trendwende profitieren, indem man nicht währungsbesicherte Assets aus Entwicklungsländern kauft. Dazu zählen Aktien ebenso wie Anleihen oder auch die Währungen selbst, z.B. Longpositionen auf Dollar/Brasilianischen Real oder Rubel.

Selbst ein großer Makrotrend ist keine Einbahnstraße. Gerade Emerging Market Assets sind volatil. Anleger dürfen nicht verwundert sein, wenn die Anlagen innerhalb kurzer Zeit um 10 % steigen oder fallen. Wem das zu unsicher ist, kann auch auf etablierte Märkte wie Kanada und Australien setzen. Der kanadische und australische Dollar haben ein Aufwertungspotential von 30 %.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 50 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte 3 Monate stock3 Plus oder stock3 Tech gratis on top!

Ein nachgebender Doller sollte auch zu einer Hausse bei den Rohstoffen und Edelmetallen führen.

Hmmm.... und was ist wenn man Ihre Grafik zwei als "falling wedge" interpretiert die, wenn man es genauer üer die Tops zeichnet, sogar bereits verlassen und der Ausbruch gerade eben bestätigt wurde?

Und wenn ich mir den "Jahrescount" richtig anschaue dann kann man da auch alles interpretieren - danach könnte man auch feststellen dass ses noch bis 2018/19 weiter raufgehen müsste.

Kombiniert mit den massiven Spielchen der Zentralbanken finde ich Anlagetips in der Art mehr als gefährlich.

Wenn das nicht aufgeht und der Dollar stärker wird, werden Anleger in den Emerginmarkets durch die hohe Dollarverschuldung erdrückt...

Hallo,

vielleicht verstehe ich das auch nur falsch...aber mal zu der Aussage: "...bei einer Trendwende.., z.B. Longpositionen auf Dollar/Brasilianischen Real oder Rubel...."

Da profititiere ich bei einer "long position" doch nur vom steigenden Dollar!??

Kann diesen Artikel nur unterstützen, siehe USD basierende Werte, Xau, Eur, Nzd, Aud etc..

Alle zeigen einen korrektive Trend bzw Umkehr.

R. Kabelitz

Um ehrlich zu sein, ich finde Ihren Artikel etwas verwirrend. Soll der Dollar Ihrer Meinung nun steigen oder fallen langfristig?

Danke für diesen Artikel und den lamgfristigen Investmentansatz. Darauf muss man erstmal kommen. Stark!