Fundamentalausblick - Was bringt das Börsenjahr 2016?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- S&P 500Kursstand: 2.043,94 Pkt (Chicago Mercantile Exchange) - Zum Zeitpunkt der Veröffentlichung

- S&P 500 - WKN: A0AET0 - ISIN: US78378X1072 - Kurs: 2.043,94 Pkt (Chicago Mercantile Exchange)

Nicht selten beginnt das neue Jahr genau so, wie das alte geendet hat. Das dürfte 2015/2016 ganz besonders gelten. Viele der Themen aus dem alten Jahr werden auch im neuen Jahr eine gewichtige Rolle an den Börsen spielen. Die Zinswende in den USA ist eingeleitet, aber wie stark werden die Leitzinsen wirklich steigen? Und was macht das mit den Börsen?

Es folgen neun Fragen und Antworten zu den alles entscheidenden Themen im Börsenjahr 2016.

Geht die Liquiditätshausse an den Aktienmärkten zu Ende?

In den vergangenen Jahren wurden die Kurse an den weltweiten Aktienmärkten vor allem durch die lockere Geldpolitik der Notenbanken nach oben getrieben. Doch diese Entwicklung geht nun unweigerlich zu Ende. In den USA hat die Fed im Dezember den Leitzins zum ersten Mal seit der Finanzkrise wieder angehoben. In der Eurozone und in Japan werden die Notenbanken zwar ihre Anleihekaufprogramme (QE-Programme) auch im Jahr 2016 fortsetzen, doch die jüngste Ausweitung der Ankaufprogramme konnte die Märkte schon nicht mehr ganz überzeugen. Gut möglich, dass Europäische Zentralbank (EZB) und Bank of Japan auch im Jahr 2016 nicht ganz so expansiv sind, wie die Märkte sich das erhoffen.

Die Märkte befinden sich aktuell in der Abgewöhnungsphase, was die lockere Geldpolitik betrifft. Soll es 2016 weiter nach oben gehen an den Aktienmärkten, dann muss sich die Konjunktur deutlich besser entwickeln als es aktuell den Anschein hat. Wer auf Rückenwind von den Notenbanken hofft, wird wahrscheinlich enttäuscht werden.

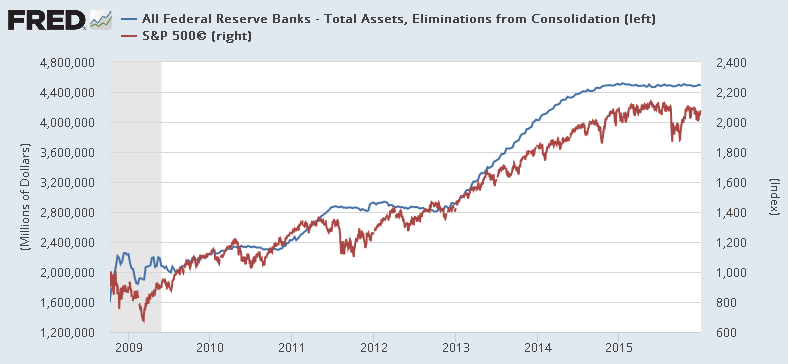

Wie stark der US-Aktienmarkt in den vergangenen Jahren von der lockeren Geldpolitik profitiert hat, zeigt die folgende Grafik. Der S&P 500 (rote Linie, rechte Skala) korrelierte offensichtlich sehr stark mit der Bilanzausweitung der US-Notenbank (blaue Linie, linke Skala). Die Bilanz der Fed wurde vor allem durch die verschiedenen QE-Programme aufgebläht.

Kommt es zu einer Erholung bei den Rohstoffen?

Viele Rohstoffpreise sind in den vergangenen anderthalb Jahren dramatisch eingebrochen. Der Ölpreis hat seit Sommer 2014 um zwei Drittel nachgegeben. Die Spekulation auf einen Turnaround bei Rohstoffen und bei Rohstoff-Unternehmen dürfte zu den großen Themen des kommenden Jahres gehören.

Zumindest beim Ölpreis werden die Aussichten auf eine Erholung im ersten Halbjahr schlecht stehen. Die OPEC dürfte frühestens im Sommer 2016 ihre Fördermenge einschränken, wenn überhaupt. Gleichzeitig wird der Iran nach dem Ende der Sanktionen seine Exporte deutlich ausweiten. In den USA geht die Ölproduktion bislang nur sehr langsam zurück.

Obwohl eine Erholung beim Ölpreis auf sich warten lassen wird, scheint ebenfalls klar, dass das aktuelle Preisniveau nicht nachhaltig sein kann. Beim aktuellen Ölpreis wirtschaften viele Ölförderer nicht mehr profitabel. Früher oder später werden vor allem die Frackingunternehmen in den USA ihre Produktion einstellen müssen, sollte das Preisniveau nicht steigen. In die Haushalte vieler traditioneller Ölförderländer reißt der niedrige Ölpreis riesige Löcher. So musste Saudi-Arabien 2015 ein Defizit von rund 100 Mrd. USD verbuchen. Auf Dauer können viele OPEC-Länder ebenso wie viele Nicht-OPEC-Länder das aktuelle Ölpreisniveau nicht tolerieren.

Wie stark steigen die Leitzinsen in den USA?

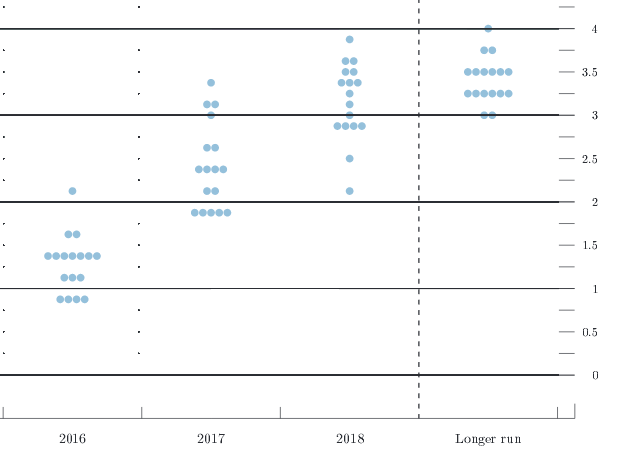

Auch wenn die US-Notenbank im Dezember die Zinswende eingeleitet hat, ist doch klar, dass die Zinsen auf absehbare Zeit nicht sehr stark steigen werden. Die folgende Grafik zeigt mit jeweils einem Punkt, wo die Mitglieder des Offenmarktausschusses der US-Notenbank den Leitzins jeweils am Ende des angegebenen Jahres sehen. Ende 2016 wird der Leitzins im Schnitt bei 1,375 Prozent erwartet. Dies würde bedeuten, dass die US-Notenbank im kommenden Jahr insgesamt vier Mal und damit bei jedem zweiten Zinsentscheid den Leitzins um jeweils 0,25 Prozentpunkte anheben dürfte.

Doch Überraschungen sind keinesfalls ausgeschlossen. Zieht die Inflation deutlich an, zum Beispiel weil sich der Ölpreis erholt, werden auch die Zinserhöhungen in schnellerem Tempo erfolgen müssen als das aktuell absehbar ist. Eine neue Krise wiederum könnte durchaus dazu führen, dass die Zinsen wieder gesenkt werden müssen.

Welchen Einfluss hat die US-Präsidentenwahl auf das Börsenjahr 2016?

Am 8. November 2016 wird ein neuer US-Präsident gewählt. Barack Obama darf nach seinen zwei Amtsperioden nicht mehr antreten. Die Kandidaten werden vor der eigentlichen Wahl in getrennten Vorwahlen der Demokraten und Republikaner bestimmt. Die besten Aussichten auf die Nominierung haben aktuell Donald Trump für die Republikaner und Hillary Clinton für die Demokraten, obwohl Trump im Establishment der Republikaner so gut wie überhaupt keine Unterstützung genießt.

Aber welche Rolle wird die Wahl an den Börsen spielen? Der Einfluss der Präsidentschaftswahl auf die Börsen könnte größer sein als in früheren Jahren. Denn längst hat auch die US-Politikprominenz gelernt, dass sich mit einem oberflächlichen Wall-Street-Bashing viele Stimmen gewinnen lassen. Bereits 2015 sorgte Hillary Clinton mit einem Tweet über zu stark steigende Medikamentenpreise kurzzeitig für empfindliche Kursverluste im Biotech-Sektor.

Hinzu kommen zahlreiche politische Risiken, sollte sich abzeichnen, dass Donald Trump tatsächlich die Wahl gewinnen könnte. In diesem Fall müsste wohl damit gerechnet werden, dass so einige Marktteilnehmer den Verkaufsbutton drücken. Trump im Weißen Haus? Das wollen sich viele lieber nicht vorstellen, der Reality-TV-Star und Selfmade-Milliardär wäre einfach zu unberechenbar, vor allem als Oberbefehlshaber des US-Militärs.

Bleibt noch der sogenannte Präsidentschaftszyklus, der einen Zusammenhang zwischen den einzelnen Jahren in der Amtszeit eines US-Präsidenten und der Börsenperformance herstellt. Statistisch ist dieser Effekt gut untermauert, auch wenn er in den vergangenen Wahlzyklen nicht mehr so gut funktionierte wie zu Beginn und in der Mitte des 20. Jahrhunderts. Nach der Theorie jedenfalls sind Jahre mit US-Präsidentschaftswahlen wie 2016 gleichzeitig gute Börsenjahre.

Bleibt der Dollar stark?

Bereits vor Einleitung der Zinswende hat der US-Dollar gegenüber zahlreichen anderen Währungen deutlich zugelegt. Besonders stark hat sich der Dollar gegenüber den Währungen verschiedener Schwellenländer entwickelt, in denen das Wachstum zuletzt schwächelte, sowie gegenüber Euro und Yen, wo die Notenbanken mit ihren QE-Programmen die Geldpolitik besonders locker halten.

Die geldpolitische Divergenz (Straffung in den USA, Lockerung in Europa und Japan) dürfte auch im kommenden Jahr Euro und Yen gegenüber dem Dollar schwach halten. Allerdings ist die Auseinanderentwicklung der Geldpolitik bereits seit längerer Zeit absehbar und damit zu einem großen Teil bereits in den Kursen enthalten. Trotzdem: Sich gegen die Notenbanken stellen und eine deutliche Aufwertung bei Euro oder Yen spekulieren sollten Trader wohl nicht.

Kommt es zu einer Erholung der Schwellenländer?

Die Schwellenländer haben sich 2015 sehr schwach entwickelt. Gleichzeitig scheinen die Kurseinbrüche vielfach ein wenig übertrieben, wachsen doch Schwellenländer wie China oder Indien noch immer deutlich schneller als die meisten „entwickelten“ Volkswirtschaften des Westens.

2016 könnte sich eine Zweiteilung ergeben: Schwellenländer mit einer starken Rohstoffabhängigkeit wie Russland und Brasilien dürften sich schwächer entwickeln als andere „Emerging Markets“.

Kommt es zu einer „weichen Landung“ in China?

Seit Jahren wird über eine Blase am chinesischen Immobilienmarkt spekuliert, aber so richtig geplatzt ist sie bisher noch nicht. Und trotz der Turbulenzen an den chinesischen Festlandsbörsen ging der Shanghai Composite nach einem zwischenzeitlichen Einbruch von 40% immer noch mit einem Plus von rund 9% aus dem alten Jahr und hat damit immer noch besser abgeschnitten als Dow Jones oder S&P 500.

Spekulationen über einen dramatischen Wachstumseinbruch in China dürften sich wahrscheinlich auch dieses Mal wieder als falsch erweisen. Und ganz unabhängig davon, ob die chinesische Wirtschaft um zwölf, sieben, oder nur fünfeinhalb Prozent wächst: Sie wächst mit Sicherheit schneller als jede Volkswirtschaft in Europa oder Nordamerika. Und das wird auf absehbare Zeit auch so bleiben.

Kommt eine neue Euro-Krise?

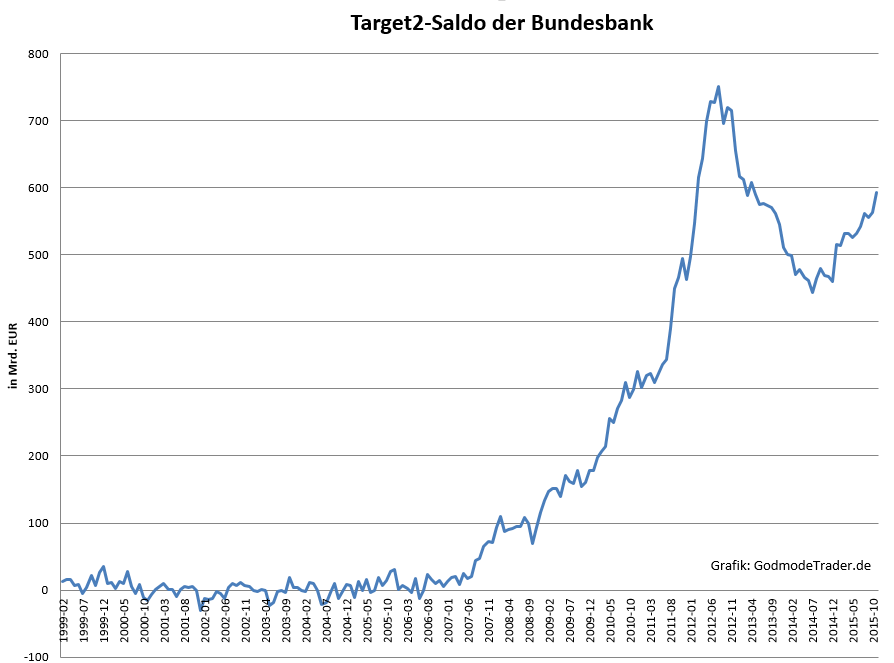

Auf den ersten Blick ist die Euro-Krise abgehakt. Auf den zweiten Blick sind die fundamentalen Faktoren, die zur Entstehung der Krise geführt haben, noch immer akut. Die Staatsverschuldung in den Ländern der Eurozone ist nicht nur weiterhin sehr hoch, sie ist in den vergangenen Jahren sogar weiter kräftig gestiegen. Die Target2-Salden der nationalen Notenbanken klettern wieder und signalisieren damit eine neuerliche Kapitalflucht aus den Krisenländern oder zumindest eine übermäßige Geldschöpfung in den Südländern.

Italien kämpft weiter mit einer Bankenkrise und in vielen Ländern bleibt die Arbeitslosigkeit sehr hoch, obwohl sie sich zuletzt rückläufig entwickelt hat. Die Rückkehr der Euro-Krise könnte die größte unangenehme Überraschung des Jahres 2016 werden.

Passiert etwas völlig Unvorhergesehenes?

Häufig weiß man am Ende des alten Jahres noch nicht, welches Thema im neuen Börsenjahr die alles entscheidende Rolle am Markt spielen wird. Das könnte auch jetzt wieder so sein. Das Börsenjahr 2016 wird sicher die eine oder andere Überraschung bereithalten. Manchmal ist es das Beste, sich einfach überraschen zu lassen.

Allen Lesern ein gutes, gesundes und erfolgreiches Jahr 2016!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Sorry,

Häufig weiß man am Ende des alten Jahres noch nicht, welches Thema im neuen Börsenjahr die alles entscheidende Rolle am Markt spielen wird. Das könnte auch jetzt wieder so sein. ...

Da kann ich helfen.

Das könnte muss mit wird ausgetauscht werden, denn ein unvorhergesehenes Ereignis hat die Eigenschaft, dass es niemand kennt und auch niemand vorhersehen kann.

Das ist ein Faktum und wird auch immer so bleiben. Gaaanz sicher.

In diesem Sinne, lassen wir uns überraschen, denn wenn man es kennt, ist die Überraschung kaputt.:-))

Ein Frohes Neues.

Guter Artikel.

aber ist eine Eskalation in Syrien/Naher Osten, Ukraine oder chin. See kein potentieller Event?