Frühes Ende der Bärenmarktrally am Aktienmarkt: Böses Omen?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

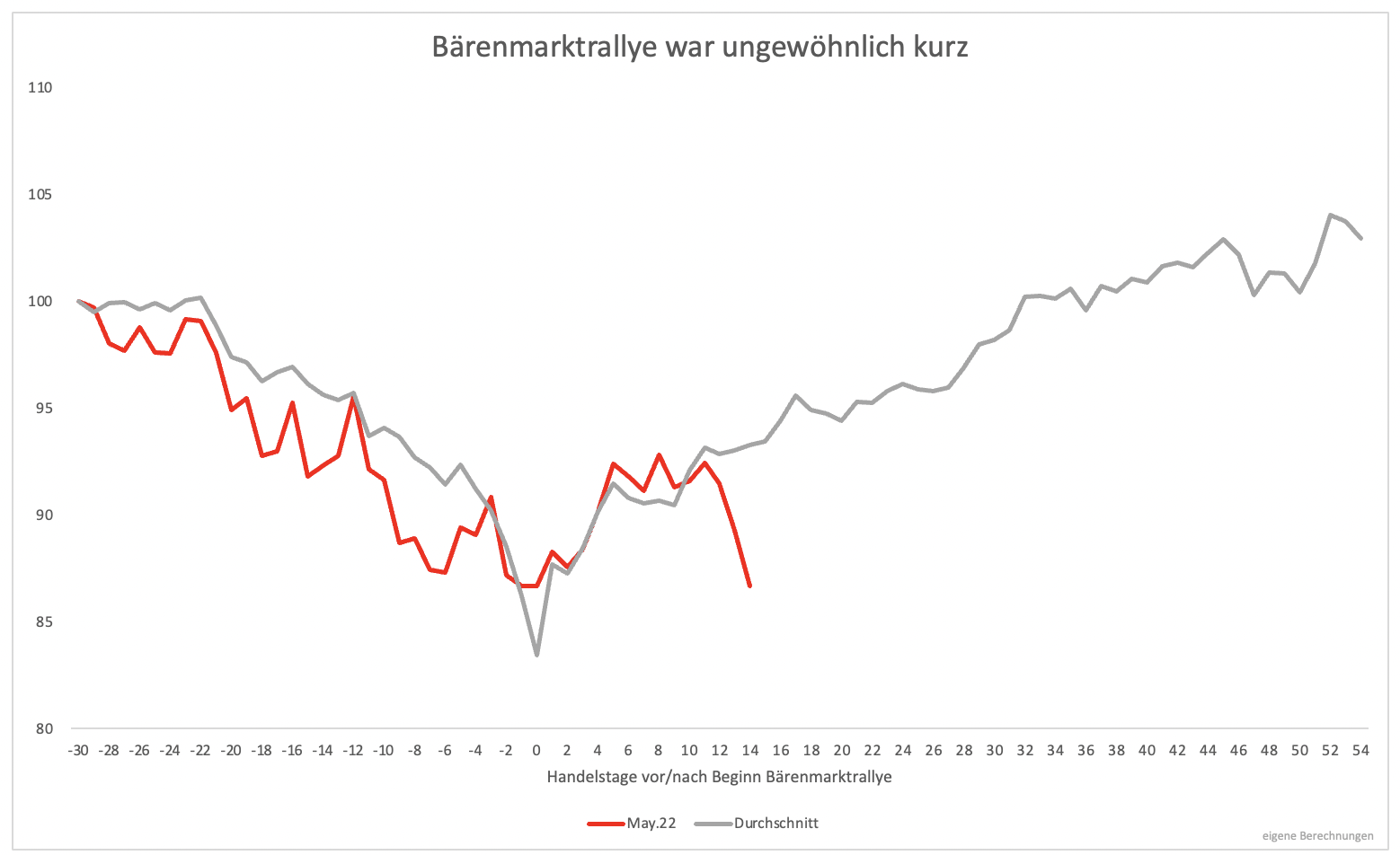

Bärenmarktrallys sind eigentlich etwas, auf das sich Anleger freuen können. Man kann durchatmen und die Erholung nutzen, um Positionen zu verkaufen. Im Normalfall haben Anleger dafür knapp zwei Monate Zeit. So lang dauert die durchschnittliche Bärenmarktrally. Dieses Mal war es anders. Zunächst gewann der S&P 500 innerhalb von sieben Handelstagen 10,33 %. Danach ging es weitere sieben Handelstage seitwärts und Ende vergangener Woche rasant bergab. Damit nimmt der Kurs, der bisher dem Durchschnitt nahekam, einen anderen Verlauf. Wenn eine Rally so früh endet, wirft das Fragen auf. Vor allem eine Vermutung steht im Vordergrund: Die Lage ist richtig ernst. Eine Gegenbewegung, die zu früh endet und der Rebound ungewöhnlich schwach ausfällt, zeigt, dass es wenig gibt, an das sich Anleger klammern können.

Jeder Bärenmarkt wird von Hoffnung unterbrochen. Die Hoffnung bis Ende letzter Woche beruhte auf der Annahme, dass die Inflationsrate ein Hoch erreicht hat und die Fed die Zinsen deswegen zukünftig langsamer anheben wird. Notenbanker selbst hatten die Hoffnung genährt, indem sie von einer möglichen Pause im September sprachen.

Nun ist klar: Die Inflation hat ihr Hoch noch nicht erreicht. Der Rückgang im April war ein Fehlsignal. Anleger sind jetzt mit einem neuen Szenario konfrontiert. Im besten Fall wird der ursprüngliche Plan aufgenommen. In diesem Fall erhöht die Notenbank den Leitzins bei den nächsten Entscheiden um je einen halben Prozentpunkt.

Im schlimmsten Fall wird die Zinswende beschleunigt. Bisher gab es eine vage Garantie, dass der Leitzins nicht um mehr als einen halben Prozentpunkt je Entscheid steigt. Nun müssen Anleger mit 0,75 Prozentpunkten rechnen. Die Ansätze von Panik am Freitag lassen sich also gut erklären. Bedeutet der Abverkauf und das frühe Ende der Erleichterungsrally jedoch, dass es jetzt nur noch schlimmer wird?

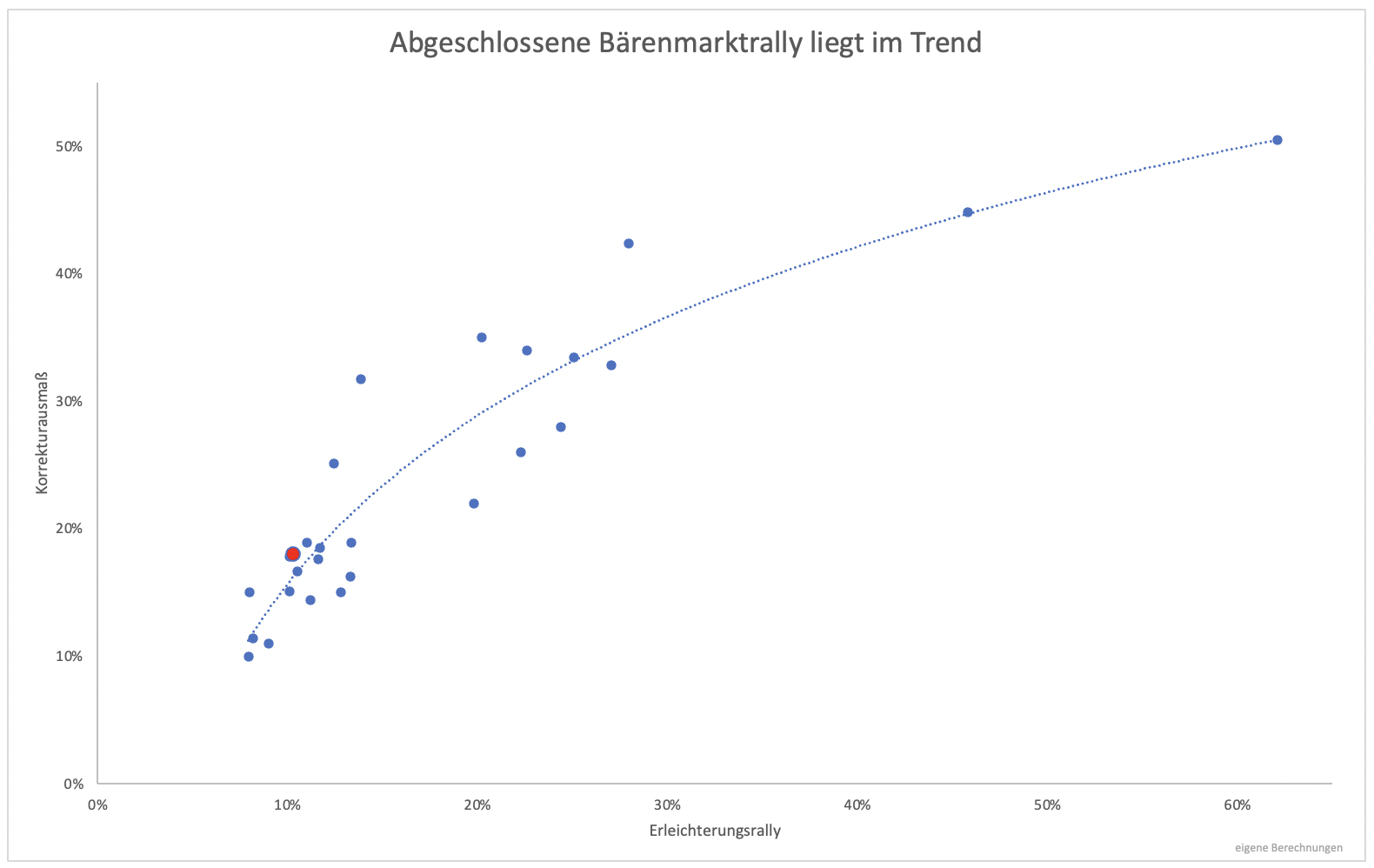

Genau diese Frage kam mir in den Sinn, als ich Grafik 1 betrachtete. Es kam mir aber doch komisch vor, dass diese Bärenmarktrally völlig anders gewesen sein soll als alle anderen. Stellt man das Ausmaß der Erleichterungsrally (10,33 %) mit dem vorherigen Kursverlust von knapp 18 % in Bezug, liegt die Rally fast genau auf Trend (Grafik 2, roter Punkt).

Der Unterschied zu Grafik 1 liegt in der zeitlichen Komponente. Die Rally war kurz, eigentlich viel zu kurz. Das prozentuale Ausmaß hingegen liegt im Trend. Der durchschnittliche Kursverlauf einer Bärenmarktrally zeigt das nicht. Wenn man in der aktuellen Lage also etwas Positives berichten will, dann kann man zumindest sagen, dass der Bärenmarkt mit seiner Erholungsrally nach Plan verläuft und weiterhin ein ganz gewöhnlicher Bärenmarkt ist.

Seit Jahresbeginn hatte ich immer wieder empfohlen, Erholung für Gewinnmitnahmen zu nutzen. Meine Investitionsquote habe ich so auf 50 % reduziert. Dort wird sie bleiben. Ab jetzt wird nach Einstiegspunkten gesucht. Das bedeutet nicht, dass gleich morgen gekauft wird. Geduld ist gefragt. Es kann unter Umständen Monate dauern, bis es zu einer Kaufgelegenheit kommt.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Zitat von oben:

"Seit Jahresbeginn hatte ich immer wieder empfohlen, Erholung für Gewinnmitnahmen zu nutzen. Meine Investitionsquote habe ich so auf 50 % reduziert. Dort wird sie bleiben. Ab jetzt wird nach Einstiegspunkten gesucht."

VERSUS

Aus Ihrem Artikel "Ist die Kaufpanik nachhaltig?" vom 09.03.2022:

"Persönlich war ich vor Beginn der Krise fast vollständig investiert und bin es immer noch. Wie ich mit hohen Barmitteln umgegangen wäre, habe ich beschrieben. Am 24. Februar hätte ich die erste und gestern die zweite Tranche gekauft, mit Platz für eine dritte. Das gilt immer noch."

Vielleicht liegt's an mir aber ich kriege Ihre Pläne nicht ganz übereinander.

Ich hatte den Eindruck, dass Sie bereits ab Anfang März gerne einen sukzessiv eingestiegen wären, Ihre nahezu vollständige Investitionsquote es aber nicht ermöglichte.