Fresenius trotzt der Primärmarktflaute

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Trotz Schuldenkrise, verhaltenen Konjunkturaussichten und schlechter Stimmung an den Kapitalmärkten, gelingt es Unternehmen mit guter Qualität, ohne Probleme, sich Geld über den Kapitalmarkt zu beschaffen.

Das Bad Homburger Unternehmen Fresenius Medical Care zapfte den Kapitalmarkt mit zwei Tranchen (Euro und US-Dollar) an und konnte sich trotz der derzeit schwierigen Lage relativ günstig refinanzieren. Der Kupon für beide Tranchen wurde mit 6,5% festgesetzt. Im Vergleich zu anderen Fresenius-Schuldverschreibungen wurden die beiden neuen Tranchen damit günstig gepreist. Das Rating befindet sich mit Ba2/BB im spekulativen Bereich. Bei den Kapitalmarktteilnehmern erfreut sich das Unternehmen trotzdem großer Beliebtheit. In den ersten drei Handelstagen konnte der Bond um über 3% zulegen und war somit sehr stark nachgefragt.

Das frische Kapital soll für Akquisitionen, Rückzahlung von Verbindlichkeiten und für allgemeine Geschäftszwecke eingesetzt werden.

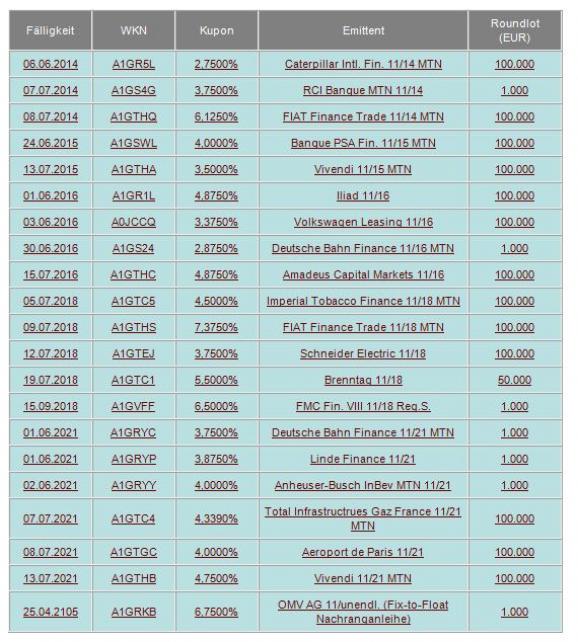

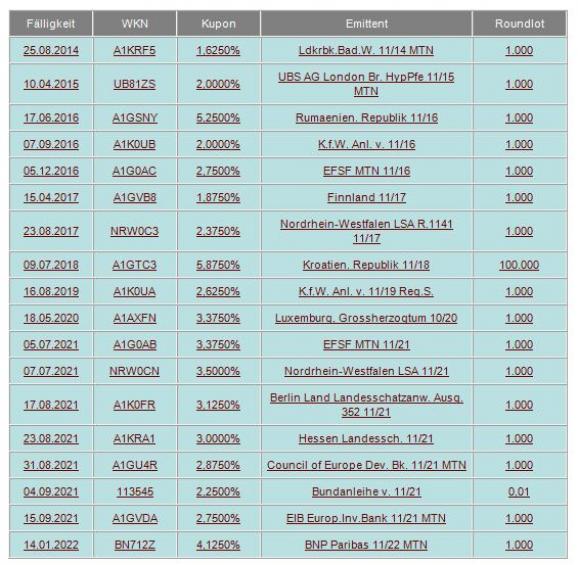

Ausgewählte Unternehmensanleihen

Euro-Bond-Neuemissionen

In dieser Woche hat die Europäische Zentralbank (EZB) im Rahmen eines siebentägigen Refinanzierungsgeschäfts dem Geldmarkt 143,0 Mrd. € (Vw.: 129,0 Mrd. €) entzogen. Dieser Betrag entspricht der Summe der -im Rahmen des Ankaufprogramms- bis zum 7. September abgewickelten Transaktionen. Somit wurden im Laufe der Handelswoche Staatsanleihen für 13,96 Mrd. € neu angekauft. Insgesamt erhielt die EZB Gebote von 104 Instituten (Vw.: 100) über 187,685 Mrd. € (Vw.: 173,575 Mrd. €).

In den USA wurden in dieser Handelswoche insgesamt 149 Mrd. US-Dollar interessierten Investoren zum Kauf angeboten. Dabei handelt es sich um 27 Mrd. US-Dollar als 4-Wochen-, 29 Mrd. US-Dollar als 3-Monat-, 27 Mrd. US-Dollar als 6-Monat-T-Bills, um 32 Mrd. US-Dollar als 3-jährige-, 21 Mrd. US-Dollars als 10-jährige- und 13 Mrd. US-Dollar als 30-jährige-T-Bonds.

In Euroland wurden diverse Altemissionen aufgestockt. Dabei handelt es sich um Anleihen Frankreichs (A1GRNJ / 2013 , A0AVZR / 2014 , A1GSTX / 2016), Italiens (A0TUT3 / 2018 , A1AVQ7 / 2020 , A0AXD4 / 2020), der Niederlande (A1GM6P / 2021) und Österreichs (A0G4X4 / 2037). In Spanien werden am heutigen Donnerstag die beiden 2020 fälligen Staatsanleihen (A1AY1D und A1ASF1) aufgestockt. Bereits am Dienstag dieser Woche hat sich Italien mit Schuldtitel für fast 6,5 Mrd. € refinanziert. Geplant war ein maximales Volumen von 7 Mrd. €, aber bei den Renditen musste die Regierung Roms wegen der anhaltenden Schuldenkrise deutlich erhöhte Konditionen akzeptieren. Die Emissionsrendite der fünfjährigen Anleihe betrug 5,6%. Noch im Juli waren lediglich 4,93% zu zahlen. Um die Platzierung nicht zu gefährden, musste die EZB Gerüchten zufolge sogar noch stützend in den Markt eingreifen.

In Deutschland hingegen mussten bei der Aufstockung der 0,75%-igen zweijährigen Bundesschatzanweisungen (2011 / 2013) lediglich 0,51% durchschnittlich gezahlt werden. Das bisherige Emissionsvolumen von 7 Mrd. € wurde um weitere 5 Mrd. € auf insgesamt 12 Mrd. € aufgestockt. Die Emission war 1,8-fach überzeichnet.

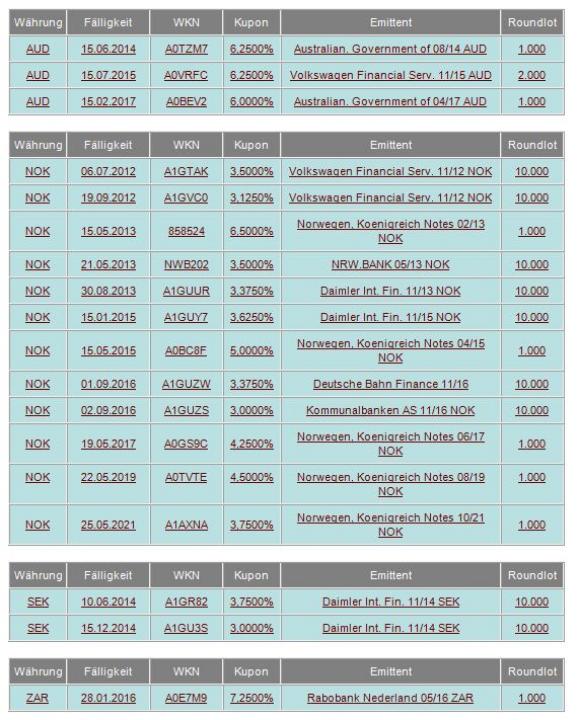

Ausgewählte Währungsanleihen

In dieser Handelswoche drehte sich die Diskussion ausschließlich um die Zukunftsfähigkeit des Euros. Infolge einer möglichen Insolvenz Griechenlands, dem Rücktritt des Falken Stark und der angedeuteten Ausarbeitung eines „Plan B“ kam der Euro sogar gegenüber dem US-Dollar kräftig unter die Räder. Kurz vor dem Beginn des Münchner Oktoberfests durften die Devisenhändler sich mittels einer Berg- und Talfahrt an den Devisenmärkten bereits mit den Fahrgeschäften anfreunden.

Die Verunsicherung der Anleger war allerdings weiterhin so groß, dass sich die Umsätze in den nordeuropäischen Währungsanleihen nochmals erhöhten. Weiterhin registrierten wir in Anleihen auf schwedische - und norwegische Kronen hohe Umsätze. Bei norwegischen Anleihen wurden allerdings teilweise auch Verkäufe getätigt, um entstandene Währungs- und Kursgewinne zu realisieren. Zusätzlich wurden aber auch ausgewählte Anleihen auf amerikanische, kanadische, australische und neuseeländische Dollar, sowie auf türkische Lira und südafrikanische Rand nachgefragt.

Euro-Bund-Future

Auch bei diesem Roll-Over bewahrheitete sich die Aussage: „Der neue Kontrakt schließt das Gap zum alten Kontrakt“. Somit konnte der Dezember-Kontrakt ein neues Rallyhoch bei 138,91% markieren. Der Aufwärtstrend ist ungebrochen und lediglich die charttechnische Analyse verdeutlicht noch Widerstands- und Unterstützungslinien. Die Unterstützung im Bereich 137,25% eröffnet wegen der ungeklärten Schuldenkrise die Möglichkeit eines zweiten Anlaufs auf 138,91%. Erst ein Durchbrechen der Marke 137,25% ermöglicht eine zweite Korrektur bis auf 136,50% und anschließend 134,70%. Das würde einen Rückgang von über vier Punkten bedeuten. In diesem Zusammenhang muss man sich aber ins Gedächnis rufen, dass wir seit April des Jahres ca. 20 Punkte zugelegt haben. Bei einem solch sprunghaften Anstieg des Rentenbarometers ist eine größere Korrektur immer möglich. Aber die Trendumkehr wird dann erst zu spät bemerkt.

Es bleibt also spannend und ist somit nichts für Börsianer mit schwachen Nerven!

Ausgewählte Wirtschaftsdaten

Daten aus den USA:

Handelsbilanz Juli -44,8 Mrd. USD nach -51,6 Mrd. USD

Erstanträge Arbeitslosenhilfe 414t nach 412t

Registrierte Arbeitslose 3.717t nach 3.747t

NFIB Optimismus mittelst. Untern. Aug. 88,1 nach 89,9

Importpreisindex Aug. -0,4% nach +0,3% (MoM), +13,0% nach +13,8% (YoY)

MHB Hypothekenanträge +6,3% nach -4,9%

Erzeugerpreisindex Aug. +0,0% nach +0,2% (MoM), +6,5% nach +7,2% (YoY)

PPI ohne Nahrung u. Energie Aug. +0,1% nach +0,4% (MoM), unv. +2,5% (YoY)

Erwarteter Einzelhandelsumsatz Aug. +0,0% nach +0,3%

Einzelhandelsumsatz ohne Autos Aug. +0,1% nach +0,3%

Lagerbestände Juli unv. +0,4%

Daten aus Euroland:

Ind.Prod. Juli +1,0% nach -0,8% (MoM) sb, +4,2% nach +2,6% (YoY) wda

Daten aus Deutschland:

Importe Juli -0,3% nach +0,3% (MoM) sb

Exporte Juli -1,8% nach -1,2% (MoM) sb

Leistungsbilanz Juli +7,5 Mrd. € nach +11,5 Mrd. €

Handelsbilanz Juli 10,4 Mrd. € nach 12,7 Mrd. €

VPI Aug. final +0,0% nach -0,1% (MoM), +2,4% nach +2,3% (YoY)

VPI – EU-harmonisiert Aug. final +0,0% nach -0,1% (MoM), +2,5% nach +2,4% (YoY)

Großhandelspreisindex Aug. +0,1% nach -0,6% (MoM), +6,5% nach +8,2% (YoY)

Klaus Stopp, stv. Leiter Rentenhandel der Baader Bank

Rechtliche Hinweise/Disclaimer und Grundsätze zum Umgang mit Interessenskonflikten der Baader Bank AG:

http://www.baaderbank.de/disclaimer-und-umgang-mit-interessenskonflikten/

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.