Forex-Strategie: Devisen systematisch handeln

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Strategien für den Devisenmarkt unterscheiden sich nicht systematisch von Strategien für andere Märkte. Entscheidend für den Erfolg sind klare Handelssignale und eine strikte Verlustbegrenzung. Dann können Trends genauso gehandelt werden wie Ausbrüche.

Forex-Strategien für Privatanleger basieren (meistens) auf der Technischen Analyse. Diese funktioniert bekanntlich in allen Märkten gleich, so dass keine spezifischen Anforderungen an Strategien für den Devisenhandel bestimmt werden müssen.

Vielmehr gelten die Anforderungen, die an jede Strategie zu stellen sind:

- Es braucht klare Regeln für Ein- und Ausstieg

- Verluste müssen konsequent begrenzt werden

Forex-Strategien können auf Algorithmen ebenso basieren wie auf der visuellen Chartanalyse. Dient letztere als Basis, können z. B. Widerstände und Unterstützungen gehandelt werden.

Grundsätzlich ist jedes vorangegangene Hoch ein Widerstand. Es ist allerdings nicht ratsam, jedes neue Hoch als Einstiegssignal zu definieren. Vielmehr bedarf es weiterer Filter. Diese können für eine Forex-Strategie z. B. lauten:

- Gehandelt werden nur signifikante Widerstände, an denen der Markt zuvor mindestens zweimal gescheitert ist

- Ausbrüche werden nur gehandelt, wenn die Handelsspanne am Ausbruchstag deutlich über der Spanne der vorangegangenen Tage liegt

- Der Schlusskurs am Ausbruchstag darf maximal ein Fünftel der Handelspanne unter dem Tageshoch notieren

- Eröffnet wird durch Stop Buy oberhalb des Tageshochs am Ausbruchstag

- Das Kurspotenzial bis zum nächsten Widerstand muss mindestens 75 Pips betragen

- Kurz unter dem Tagestief des Ausbruchstages wird ein Stop Loss platziert

Die Bedingungen verdeutlichen, worauf es bei der Konzeption von Handelsstrategien ankommt. Dass nur Widerstände mit einer gewissen Signifikanz gehandelt werden, grenzt die Anzahl der auftretenden Handelssignale ein. Es macht Sinn, einem Ausbruch eine gewisse Dynamik abzuverlangen: Fehlt diese ganz, ist das Risiko eines Fehlausbruchs bzw. einer Bullenfalle groß.

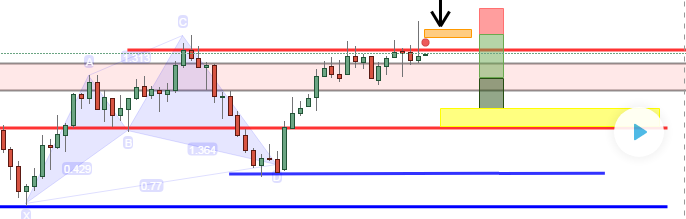

Screenshot: Ein Fehlausbruch wurde durch Filter "ausgesiebt"

Die Abbildung oben zeigt den Ausbruch über ein signifikantes Widerstandsniveau. Dieser entpuppt sich jedoch rasch als Fehlausbruch: Noch am Ausbruchstag fallen die Kurse wieder unter den Widerstand zurück. Durch die Filterregeln wurde ein verfrühter Einstieg in die fragile Ausbruchssituation vermieden.

Kehrt der Markt kurz nach dem Ausbruch zurück, fehlt es an Dynamik

Die dritte Bedingung berücksichtigt ein häufig zu beobachtendes Phänomen: Korrigiert der Markt noch am Tag des Ausbruchs wieder sehr deutlich in Richtung des ehemaligen Widerstands, begrenzt dies erfahrungsgemäß das kurzfristige Marktpotenzial. Das Prinzip ist z. B. von Kopf-Schulter-Formationen bekannt:

Bewegt sich der Markt nach dem Durchbruch der Nackenlinie sehr schnell wieder sehr nahe an diese heran, spricht dies gegen eine starke Dynamik.

Die vierte Bedingung baut auf der dritten auf. Kommt es nach dem Ausbruch nicht zu weiter steigenden Kursen, besteht auf dem neuen Kursniveau offenbar keine weitere Nachfrage. Diese ist aber Bedingung für weiter steigende Kurse. Es muss angemerkt werden, dass andere Ansätze die Rückkehrbewegung als Einstiegssignal definieren.

Ohne Verlustbegrenzung geht nichts

Wird über dem Hoch des Ausbruchstages gekauft, sollte der Markt noch ein gewisses charttechnisches Potenzial aufweisen. Die Position sollte deshalb nicht eröffnet werden, wenn sich nur wenige Pips über dem Einstiegsniveau der nächste, starke Widerstand befindet. Wie groß genau das charttechnische Potenzial sein sollte, bleibt der Willkür des Anwenders überlassen.

Ohne Verlustbegrenzung wird jeder Trade zum Risiko. Spätestens unter dem Tagestief des Ausbruchstages sollte deshalb ein Stop Loss platziert werden. Ist die Kerze am Ausbruchstag sehr lang, kann das SL auch auf ihrer Mitte platziert werden. Bei steigenden Kursen sollte das SL nachgezogen werden.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.