Finanzmarktanalyse KW35 - Es "bodend" immer eindeutiger

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

"Heilig's Bächle, was ist denn jetzt wieder los ?" wird sich der eine oder andere Anleger angesichts des Kursverlaufs der letzten Handelstage gefragt haben. Der DAX stand einige Handelstage unter kurzfristigen charttechnischen Gesichtspunkten in Höhe 5.850 Punkten am Abgrund. Anstatt nach unten durchzufallen, setzen wieder Käufe ein und der Index stieg mit einem Schlag direkt an den nächsten Widerstand bei 6.250 Punkten heran.

Das Kursgeschehen seit Mai dieses Jahres ist hochvolatil, es war lange Zeit ein Zeichen für die Richtungssuche der Märkte, die Indizes stolperten zwischen bullischen und bärischen Bildern hin und her. Zwischendurch waren wir mit unseren Analysen einmal auf forciert bärisch gewechselt, drehten aber sehr schnell wieder auf bullisch. Bis jetzt bereuen wir diese Entscheidung nicht. Auch oder gerade nach dem Kursverlauf dieser Woche läßt sich festhalten, dass sich in den Indizes immer deutlicher mittelfristige Bodenbildungstendenzen abzeichnen.

Folgerichtig wird mit diesem Update der Finanzmarktanalyse unsere übergeordnet bullische Grundhaltung bestätigt, wobei wiederholend darauf hingewiesen werden muß, dass die Indizes über ihre mehrfach genannten Buy Trigger Chartmarken ansteigen müssen, um tatsächlich die mittelfristigen Kaufsignale auszulösen. Zugegebenermaßen ein ziemlich geschlängelter Bandwurmsatz, die Bedingung wollte ich aber unbedingt in diesem einen Satz unterbringen.

Die zunehmende Stabilisierung der Indizes mag auch mit den von der US Notenbank FED und der US Administration angekündigten Maßnahmen zur Stützung der US Konjunktur zusammenhängen. So wie es aussieht, hat Obama ein neues Konjunkturprogramm in Planung. US Notenbankchef Bernanke rückt von seinen Versuchen den US Markt zu reflationieren nicht ab. Den Amerikanern graut vor einem Scenario vergleichbar mit Japan.

Werfen wir nun zum Ende der Kalenderwoche 35 einen charttechnischen Blick auf S&P 500 Index, DOW Jones, Nasdaq100, Russell 2000, S&P Homebuilding Index, DAX, MDAX, TecDAX, Nikkei 225 sowie Euro gegenüber US-Dollar (EUR/USD) und Goldpreis.

Während ich die Prognose bei den Indizes vom Überschreiten wichtiger Buy Triggermarken abhängig mache, geschieht dies bei Euro-Dollar nicht. Euro-Dollar hat ein Kaufsignal generiert und wir erwarten hier eine weitere erhebliche mittelfristige Aufwertungsphase.

Die Performance des Godmode US Indextrader Services mit Andre Tiedje im Verlauf der letzten Augustwoche. Exemplarisch für die Leistung, die seit Wochen innerhalb dieses Service abgespult wird.

Montag:

Summe + 1,93 R / + 37 PunkteMittwoch:

Short- Positionstrade: (+300 Punkte / +2,27 R

Dienstag:

Summe + 11 Punkte / +0,913 R

Donnerstag:

Summe: +14 Punkte / +1,076 R

Wochenergebnis:Summe: +362 Punkte / +6,189 R

Einfach 2 Wochen kostenlos auf Herz und Nieren testen und selbst überzeugen!

Detailinformationen und Anmeldung anbei : http://www.godmode-trader.de/Premium/Trading/US-Index-DayTrader

In der Detailbeschreibung steht übrigens nicht, dass zu dem Service auch der EW Tradingblog mit Tiedje gehört.

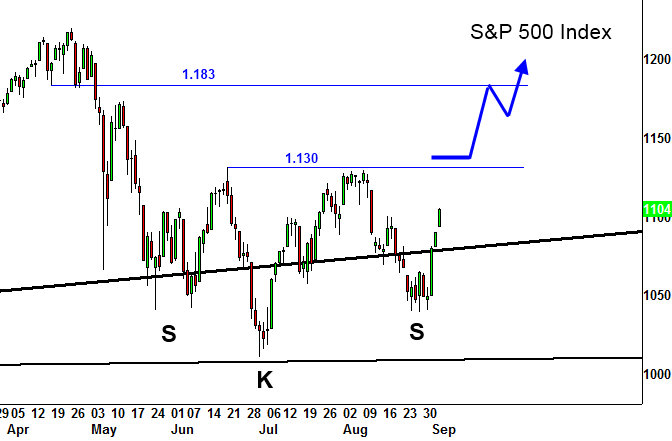

.S&P 500 Index : 1.104 Punkte

Seit April/Mai 2010 hat sich eine inverse SKS Bodenformation ausgebildet. Dieser Bodenbildungsprozess dürfte in den kommenden Wochen abgeschlossen werden. Die Nackenlinie der SKS verläuft bei 1.130 Punkten. Als Buy Trigger verwende ich aber wie schon zuletzt die Marke von 1.140 Punkten, weil dort eine wichtigere Chartstruktur verläuft.

Bezgl. der mittelfristigen Aussichten gilt nach wie vor: Steigt der S&P 500 Index auf Wochenschlußkursbasis über 1.140 Punkte an, ist dies gleichbedeutend mit einem mittelfristigen Kaufsignal mit Kurszielen von 1.183 Punkten, 1.200 Punkten und anschließend ca. 1.300 Punkten. Beachten Sie, dass die Kursnotierungen nach Anstieg über 1.140 Punkte und nach dem damit verbundenen Auslösen des mittelfristigen Kaufsignals nochmals erheblich zurückschwingen können. Letzteres würde das Kaufsignal nicht zurücknehmen!

Kurzfristig dürfte der Index kommende Woche von 1.104 Punkten bis 1.130 Punkten ansteigen können.

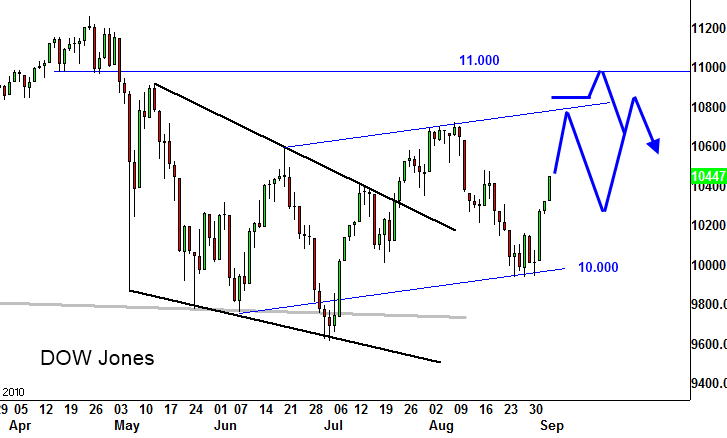

DOW Jones : 10.447 Punkte

Wie läßt sich der Kursverlauf seit April/Mai 2010 im DOW Jones formationstechnisch klassifizieren ? Eine solch schöne inverse SKS wie im S&P ist das definitiv nicht. Meines Erachtens handelt sich im DOW Jones um einen Rounding Bottom Prozess.

Kurzfristig dürfte sich der Index bis 10.800 Punkten erholen können. Im 10.800 Punktebereich ist die Wahrscheinlichkeit für einen Abpraller nach unten erhöht. Im Rahmen des charttechnischen Analyseprozesses geht es immer auch darum, mögliche allesentscheidende Trigger-Kursmarken zu ermitteln, deren Überwinden bzw. Unterschreiten größere mittelfristige Trendbewegungen initiieren kann. Eine solche Triggermarke liegt im S&P 500 Index wie soeben beschrieben bei 1.140 Punkten, eine solche Marke liegt im DAX derzeit bei 6.400 Punkten, eine solche liegt im MDAX bei 8.800 Punkten, etc. Im DOW Jones tue ich mich derzeit allerdings schwierig mit der Ermittlung einer solchen Marke. Deshalb gehe ich dergestalt vor, dass ich den großen Bruder, nämlich den S&P 500 Index als maßgeblich ansehe. Geht der S&P 500 Index über seinen maßgeblichen Buy Trigger von 1.140 Punkten, dürfte dies gleichzeitig für den DOW Jones ein großes mittelfristiges Kaufsignal generieren.

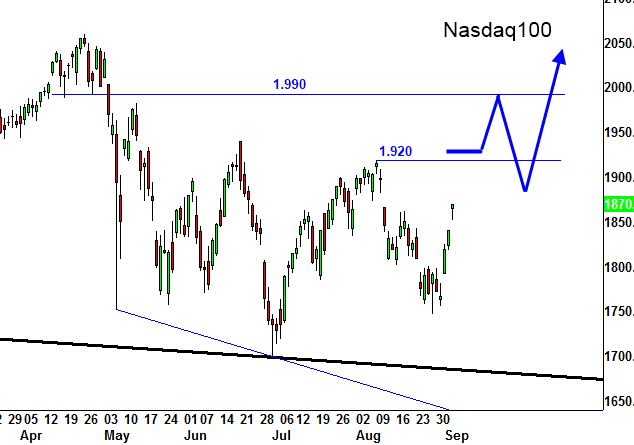

Nasdaq100 : 1.870 PunkteDer S&P 500 Index zeigt seit April/Mai 2010 einen schönen inversen SKS Bodenbildungsprozess, der DOW Jones zeigt analog dazu einen Rounding Bottom, der Nasdaq100 wartet ebenfalls mit einem bullischen Kursmuster auf; nämlich mit einer breiten bullischen Flaggenkorrektur.

Als neue übergeordnete Buy Triggermarke kann im Nasdaq100 die 1.920er Punktemarke angesehen werden. Kurzfristig dürfte der Index im Verlauf der kommenden Woche in Richtung dieser Chartmarke ansteigen können. Ein Anstieg über 1.920 Punkten auf Wochenschlußkursbasis generiert im Nasdaq100 ein mittelfristiges Kaufsignal mit Kursziel 1.990 Punkte, 2.200 und 2.300 Punkte. Beachten Sie, dass die Kursnotierungen nach Anstieg über 1.920 Punkte und nach dem damit verbundenen Auslösen des mittelfristigen Kaufsignals nochmals erheblich zurückschwingen können. Letzteres würde das Kaufsignal nicht zurücknehmen!

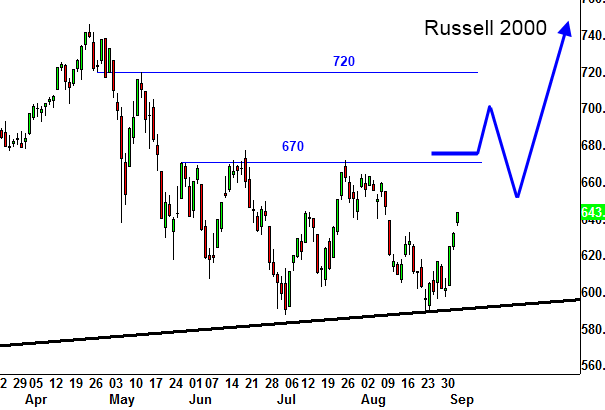

Russell 2000 : 643 Punkte

Der Index beinhaltet die US Small Cap Aktien. Wer Small Caps handelt, hebelt im Grunde genommen hochkapitalisierte Blue Chips. Der Index steigt stärker bzw. fällt stärker. Ein kurzer charttechnischer Blick auf den Russell 2000 zeigt einen inversen SKK(S) Bodenbildungsprozess. Die Nackenlinie, sprich Buy Triggerlinie verläuft in Höhe 670 Punkte. Dem Russell 2000 fehlt noch die rechte Schulter der erwarteten inversen SKKS Formation. Bei 670 Punkten ist die Wahrscheinlichkeit auf einben Rücksetzer also deutlich erhöht. Das wiederum gibt uns auch Anhaltspunkte darüber, ob der S&P 500 Index direkt über seine 1.140er Marke ausbrechen kann - wahrscheinlich nicht - zumindest im ersten Anlauf nicht nachhaltig.

Steigt der Russell 200 auf Wochenschlußkursbasis über 670 Punkte an, liegt ein mittelfristiges Kaufsignal vor. Auf Sicht von Monaen dürfte der Index dann tendenziell steigen. Unter 670 Punkte befindet sich der Index nach wie vor im Korrekturmodus!

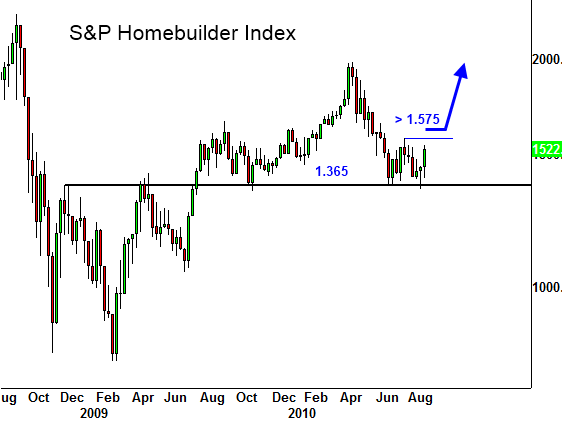

S&P Homebuilding Index : 1.522 Punkte

Die platzende US Immobilienblase ist Ursache der Finanzkrise. Ich stelle den S&P Homebuilding Index nur selten charttechnisch vor. Der Index hat jetzt auf einer zentralen Unterstützung bei 1.365 Punkten die Chance auf einen kleinen Doppelboden und demzufolge auf eine weitergehende Stabilisierung. Sie wissen, dass die Börse die Zukunft vorwegnimmt. Im tiefsten Tal der Tränen dürfte also auch der US Häusermarkt wieder anspringen. Ob dieses tefiste Tal schon erreicht wurde, sei dahingestellt. Eine Stabilisierung dieses Sektors ist aber wahrscheinlich! Das wiederum würde dem breiten Aktienmarkt Rückenwind geben.

[Link "http://tradingtour2010.de" auf tradingtour2010.de/... nicht mehr verfügbar] - Das Charttechnik & Derivate Ereignis 2010. Wer mich LIVE sehen will, kommt vorbei. Details, Termine, Programmablauf und kostenlose Anmeldung sowie umfassender Chartlehrgang (!) und Gräfes Godmode Knock Out Tradingservice einen Monat kostenlos dazu. Prädikat: Empfehlenswert!

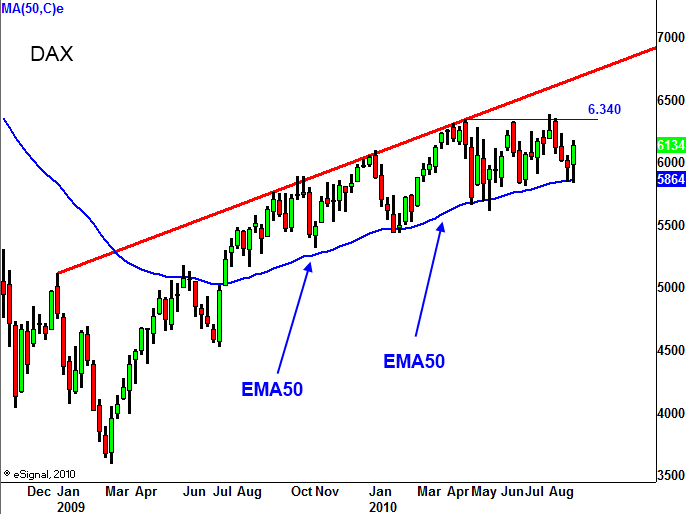

DAX : 5.864

BIAS-führende DAX Analysenserie: DAX im BIG PICTURE - Index ist bullisch und bärisch

Auch ein Chartlaie erkennt auf der folgenden Kursverlaufsdarstellung des DAX seit Dezember 2008 (1 Kerze = 1 Woche), dass der Index in den beiden zurückliegenden Woche erneut auf dem EMA50 (blaue Linie) in Höhe 5.850 Punkten nach oben abprallen konnte. Dieser gleitende Durchschnitt dient seit vergangenem Jahr als eine der maßgeblichen Unterstützungen. Der Abpraller nach oben ist als bullisch zu werten. Die Bullen halten ihre Linie! Dennoch kein Grund über die Maßen euphorisch zu werden.

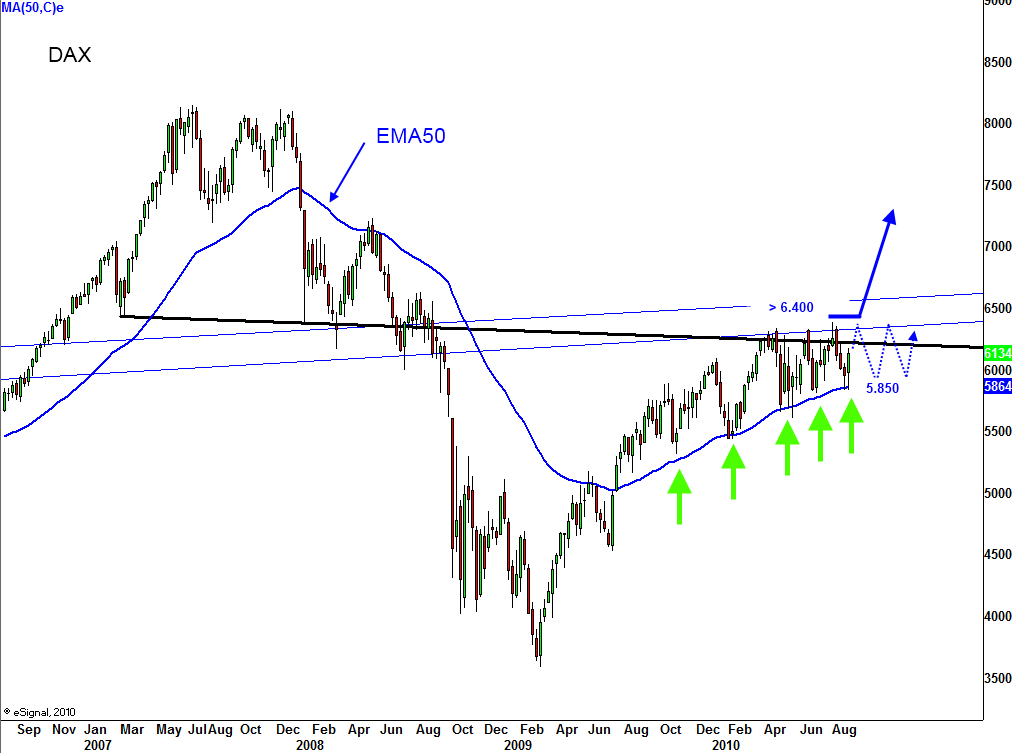

Nochmal der DAX, diesmal mit dem BIG PICTURE. Wie bei jeder Chartgrafik können Sie mitr der Maus auf den Chart klicken, um ihn in voller Größe anschauen zu können. Durch einen erneuten Klick klappen Sie den Chart wieder ein.

Dieser Chart zeigt sehr schön, wieso der Index im 6.400 Punktebereich seit Monaten nicht vorankommt. Er hadert mit der Nackenlinie (schwarze Linie) einer großen SKS Trendwende aus dem Jahr 2007. Der blaue gestrichelte Prognosepfeil zeigt an, dass der Index unterhalb von 6.400 Punkten im Korrekturmodus läuft. Hier könnte der Index theoretisch noch Monate seitwärts laufen.

Nach wie vor gilt: Steigt der DAX auf Wochenschlußkursbasis über 6.400 Punkte an, generiert dies ein Kaufsignal bis 6.700 Punkte. Bei 6.700 Punkten besteht die Möglichkeit eines Abprallers nach unten! Steigt der DAX dann auf Wochenschlußkursbasis über 6.750 Punkte, generiert dies ein mittelfristiges Kaufsignal mit Kursziel 7.300 Punkte zunächst.

Nach unten ist der DAX bei 6.600 und 6.850 Punkten durch zentrale Unterstützungen abgesichert. Solange der Index über 5.600 Punkten notiert, ist der übergeordnete Aufwärtstrend seit März 2009 intakt.

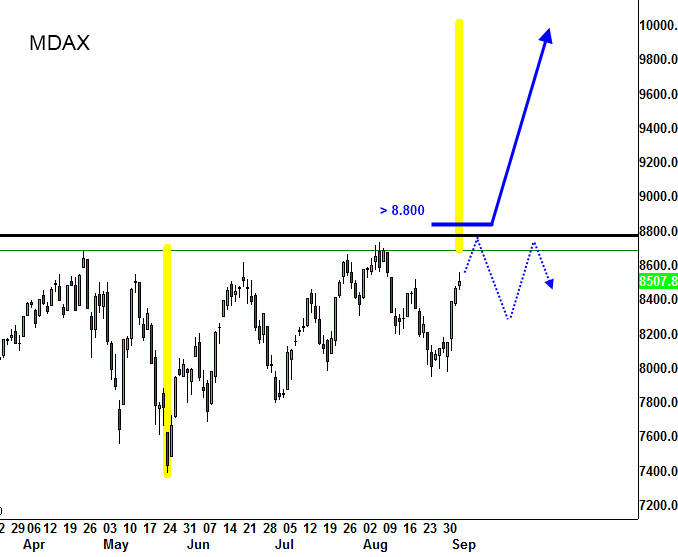

MDAX : 8.507 Punkte

Ich verlege den bisher genannten Buy Trigger von 8.680 Punkten auf 8.800 Punkte. Steigt der MDAX auf Wochenschlußkursbasis über 8.800 Punkte generiert dies ein mittelfristiges Kaufssignal bis 10.000 Punkte. Auch hier gilt, dass der Index kurzfristig in den kommenden Handelstagen noch ansteigen kann, aber bei 8.680-8.800 Punkten auf spürbaren Widerstand trifft; hier sind Abpraller nach unten möglich und wahrscheinlich.

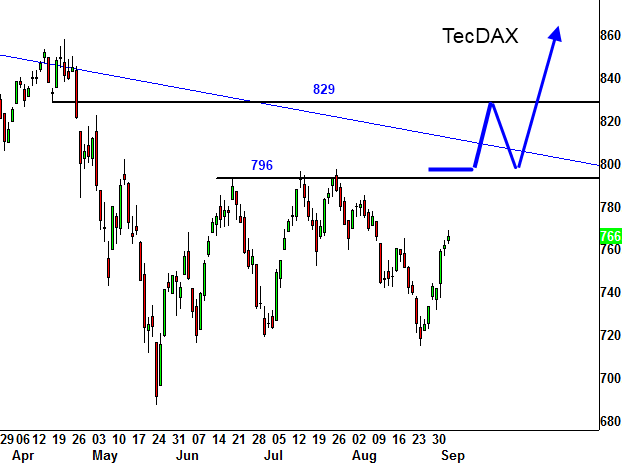

TecDAX : 766 Punkte

Mittelfristig liegt ein Variante des 1-2-3 Impulsmusters vor. Um ein neues mittelfristiges Kaufsignal auslösen zu können, muß der TecDAX über 796 Punkte ansteigen!

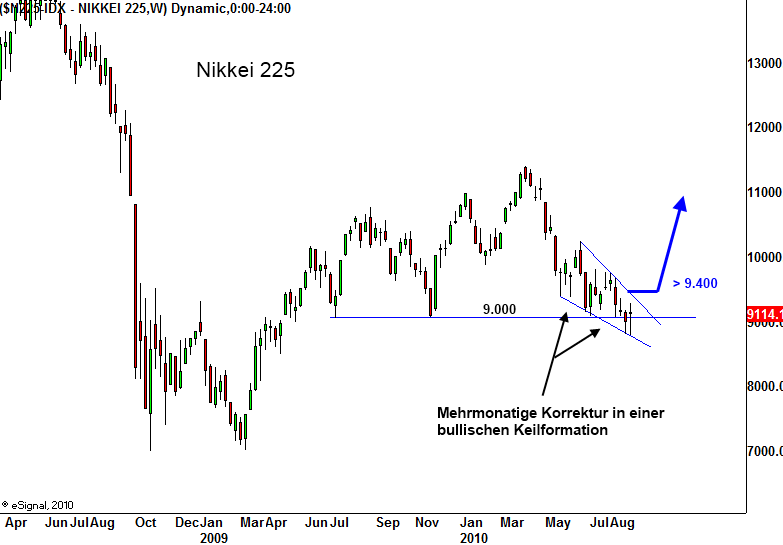

Nikkei 225 : 9.114 Punkte

Der Nikkei hadert seit Wochen mit einem zentralen Unterstützungsniveau bei 9.000 Punkten. Es wurde kurzzeitig sogar unterboten. Der Kursverlauf der letzten Monate zeigt aber, dass der Index mit einem bullischen Keil auf der 9.000 Punktemarke aufsitzt. Dieser bullische Keil besagt, dass der Verkaufsdruck abebbt. Steigt der Nikkei über 9.400 Punkte an, generiert dies ein Kaufsignal zunächst bis 11.000 Punkte. Ich kann mich nur nochmals wiederholen. Sollte der Anstieg über 9.400 Punkte gelingen, sollte also das mittelfristige Kaufsignal ausgelöst werden, sollte unbedingt ein nochmaliger zwischengeschalteter Rücklauf der Kursnotierungen einkalkuliert werden.

Euro gegenüber US-Dollar (EUR/USD) : 1,2895 USD

Seit Juli 2010 sind wir bekennende Euro-Bullen und das bleibt auch so.

EURO - Kommt jetzt die große Rally bis 1,5000 USD ?

Kurzfristig kann EUR/USD bis 1,3050 USD ansteigen. Dort wartet ein Kreuzwiderstand, der wieder einen Rücklauf einleiten kann. Steigt EUR/USD ab jetzt über 1,3100 USD an, liegt wieder ein Kaufsignal mit Kursziel 1,3450 USD vor. Mittelfristig auf Sicht von Monaten, möglicherweise bis in das nächste Jahr hinein, erwarten wir basierend auf charttechnischer Analyse eine Euro-Aufwertung gegenüber dem US-Dollar bis in den 1,5000 USD Bereich.

H. Weygand | Mittwoch, 1. September 2010 16:50

[Link "SILBER - Startet die phänomenale Explosion ?!" nicht mehr verfügbar]

Ob phänomenal, das sei dahingestellt. Der Silberpreis umspült derzeit ein Preisniveau, dessen Überwinden ein starkes mittelfristiges Kaufsignal mit Kurszielen von 23,00 $ und mittel- bis langfristig sogar bis zu 50,00 $ auslösen dürfte. Derzeit bei 19,37 $ notierend, wartet der maßgebliche Buy Trigger bei 19,55 $. Steigt Silber auf Wochenschlußkurs.. [Link "Weiter lesen..." nicht mehr verfügbar]

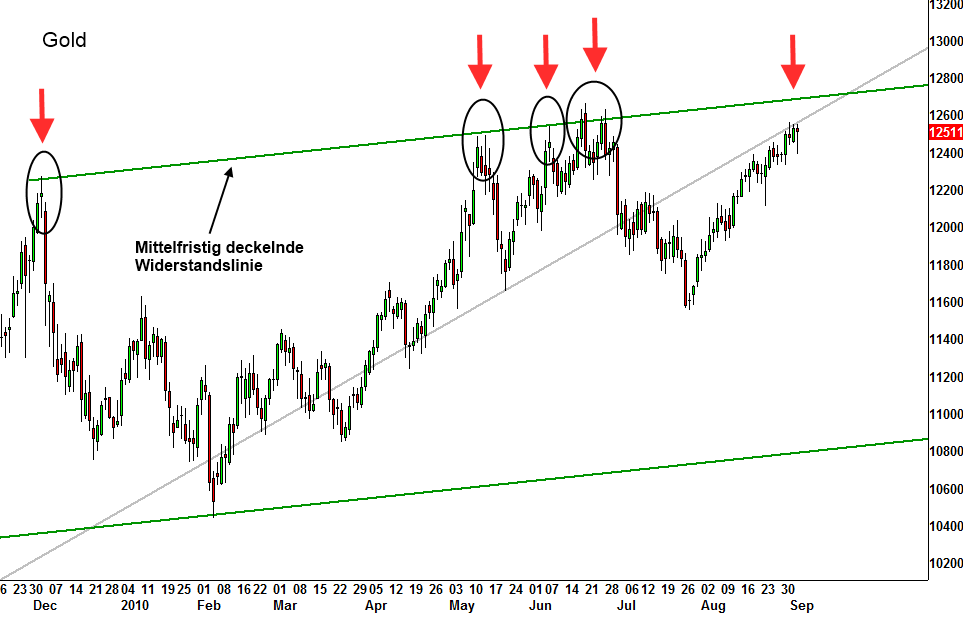

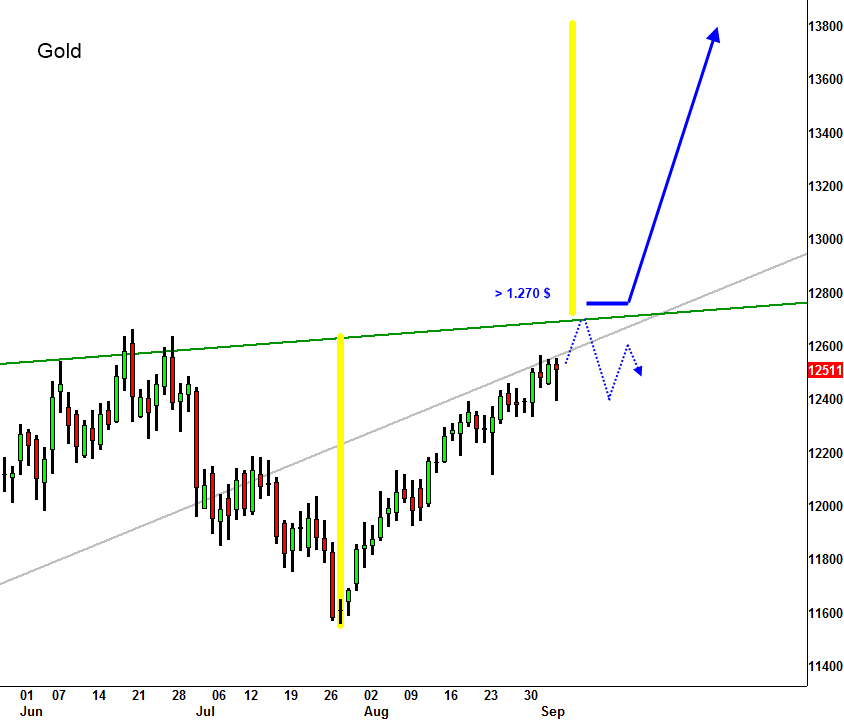

Goldpreis : 1.251 $ pro Feinunze

Der Preisanstieg der letzten Wochen nähert sich wieder der seit Dezember 2009 deckelnden Widerstandslinie in Höhe 1.270 $. Seit mehreren Monaten ist der Kursverlauf durch diese Trendlinie gedeckelt. Das Verhaltensmuster der Händler war dergestalt, dass immer bei Erreichen dieser Linie verkauft wurde. Die Gilde der Händler ist auf diese Trendlinie psychisch konditioniert. Insofern ist die Wahrscheinlichkeit erhöht, dass der Goldpreis im 1,270 $ Bereich wieder nach unten abprallen und möglicherweise sogar wieder in eine mehrwöchige Korrektur übergehen könnte.

Steigt der Goldpreis hingegen auf Wochenschlußkursbasis über 1.270 $ an, würde dies auf eine bevorstehende Verschärfung der Anstiegsphase hinweisen; und zwar minimal bis 1.380 $.

Herzlichst,

Ihr Harald Weygand - Head of Trading bei GodmodeTrader.de

World of Trading 2024: Triff die stock3-Experten live vor Ort

Am 22. & 23.11. findet die World of Trading in Frankfurt statt & stock3 ist mit dabei. Wir laden Dich ein, uns & unsere Experten näher kennenzulernen. Mit dabei sind u.a. Bastian Galuschka, Sascha Gebhard u.v.m.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.