Fed spielt weiter auf Zeit

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Auch auf der 6. Notenbanksitzung in diesem Jahr hat sich in Bezug auf die Leitzinsen nichts geändert. Yanet Yellen spielt weiter auf Zeit und mit einer Zinserhöhung ist wohl frühestens auf der Sitzung im Dezember zu rechnen. Im Vorfeld der Fed-Sitzung hatte die Aussicht auf weiterhin billiges Geld den US-Aktienbörsen zu Kursgewinnen verholfen. Investoren rechneten nach den jüngsten durchwachsenen Konjunkturdaten offenbar nicht damit, dass die US-Notenbank am Mittwoch den Leitzins anheben würde. Und damit behielten sie Recht.

Nie zuvor war das Zinsniveau in den USA so lange so niedrig. Nach der Finanzkrise im Jahr 2008 lag der Leitzins der US-Notenbank erst jahrelang knapp über 0 %. Seit Ende vergangenen Jahres bewegt er sich zwischen 0,25 und 0,5 %. Eigentlich waren längst weitere Zinsschritte erwartet worden, aber seit Dezember ist nichts mehr passiert. Und auch für diese Sitzung war in den Tagen zuvor nicht mit einem weiteren Zinsschritt gerechnet worden.

Dabei hat der Wahlkampf in den USA die Situation für Fed-Chefin Janet Yellen nicht leichter gemacht. Je näher die Präsidentschaftswahl rückt, desto schwieriger wird es für die Fed, die Zinsen zu erhöhen. Es verwundert nicht, dass der krawallige republikanische Präsidentschaftskandidat Donald Trump die Geldpolitik der Notenbank massiv attackiert und Yellen persönlich angegriffen hat. Die Fed solle die Wirtschaft ankurbeln und würde somit die Demokratin Hillary Clinton unterstützen. Donald Trump würde ohnehin eine Ablösung Yellen‘s bevorzugen, sollte er Präsident werden. Für die bietet sich am 2. November nochmals die Möglichkeit, vor den Präsidentschaftswahlen zu handeln. Dann wird es aber zeitlich eng, denn der künftige US-Präsident wird sechs Tage später, am 8. November, gewählt. Daher ist wohl frühestens auf der letzten Sitzung in diesem Jahr am 14.12.2016 mit einem Zinsschritt zu rechnen.

Indessen hat sich die japanische Notenbank (BoJ) mehr Spielraum bei der Ausweitung der Geldmenge verschafft. Grundsätzlich soll diese weiter um jährlich 80 Billionen Yen (rund 700 Mrd. €) steigen. Aber die BoJ will dabei nicht mehr starr an dieser Marke festhalten, sondern kurzfristig auch flexibel sein können. Dies soll dazu beitragen, dass die Renditen bei den Staatsanleihen mit längeren Laufzeiten nicht noch weiter absacken. Unter anderem wurde das Ziel gesteckt, die Rendite für 10-jährige Staatspapiere nicht mehr unter 0 % sinken zu lassen.

Deutsche Bank und VW unter besonderer Beobachtung

Zwar gibt sich Deutschlands größtes Bankhaus zuversichtlich, die Forderungen, die die US-Justiz an es heranträgt, drücken zu können. Dennoch hängen drohende Strafzahlungen in Höhe von 14 Mrd. $ wie ein Damoklesschwert über der Deutschen Bank. So viel fordert das US-Justizministerium im Streit um krumme Hypotheken-Geschäfte in den Jahren vor der großen Finanzkrise. Kein Wunder, dass die Titel der Deutschen Bank auch am Bondmarkt unter besonderer Beobachtung der Anleger stehen.

So gaben die Kurse auch eher nach, bevor sie sich im Anschluss wieder leicht erholen konnten. Im fünfjährigen Bereich notiert eine Medium-Term-Note des Bankhauses (DB7XJB) bei rund 101,46 % und rentiert damit mit ca. 0,94 %. Noch am 7. September hatte der Bond mit 102,828 % sein Jahreshoch erreicht. Im langfristigen Bereich stand ein Titel (DB7XJP) im Blickpunkt, der im März 2025 fällig wird und bei einem Kurs von ca. 97,15 % eine Rendite von 1,48 % aufweist. Sein 12-Monats-Hoch hatte dieser Bond ebenfalls am 7. September mit 99,632 % erreicht.

Ein Jahr nach Bekanntwerden der Abgasmanipulationen kämpft Volkswagen immer noch an vielen Fronten. Die bisher eingereichten Schadenersatzklagen von rund 1400 Investoren belaufen sich mittlerweile auf ca. 8,2 Mrd. Euro. Doch operativ sieht es immerhin besser aus als von vielen befürchtet. So bleiben auch die Kurse der VW-Corporates nahe ihrer Jahreshöchststände. Ein bis 10/2021 laufender Titel der VW Financial Services (780516) etwa notiert mit 101,89 % knapp unter dem 12-Monats-Hoch von 102,29 % am 11. August. Ein im Januar 2024 fällig werdender Bond der VW Leasing (A0JCCZ) liegt bei ca. 112,50 %. Dies bedeutet eine Rendite von rund 0,85 %. Das Jahreshoch wurde hier mit 113,14 % am 10. August erreicht.

Aufmerksamkeit generierten auch die Corporates von Bayer, nachdem bekannt geworden ist, dass der Leverkusener Pharma- und Chemiekonzern gemeinsam mit dem Hamburger Biotechnologie-Unternehmen Evotec neue Therapien für die Behandlung von Nierenerkrankungen entwickeln will. Ein Titel von Bayer (A1ZSAC) mit Laufzeit bis 11/2023 tendiert mit 106,15 % wieder in Richtung 12-Monats-Hoch (107,16 %) und wirft damit eine Rendite von ca. 0,34 % ab.

Kritik an der EZB und Kritik von der EZB

Es war eine Woche, in der ausgerechnet Bundesbank-Chef Jens Weidmann die Europäische Zentralbank (EZB) gegen Kritik in Schutz nahm, und umgekehrt die EZB in Person ihres Chefvolkswirts die Exportausrichtung der deutschen Wirtschaft anprangerte.

Als ungerecht hatte der Mannheimer Professor Klaus Adam in einer Studie die Niedrigzinspolitik der EZB gebrandmarkt, weil sie kleine Sparer enteigne und wohlhabende Aktienbesitzer begünstige. Damit würde die Vermögensungleichheit verschärft. Noch bevor die EZB reagieren konnte, sprang ihr ausgerechnet Jens Weidmann bei, der ansonsten selbst ein vehementer Kritiker der EZB-Geldpolitik ist. Eine solche Schlussfolgerung sei voreilig, so der Bundesbank-Chef. Die EZB-Politik schlage sich nicht nur in einem Anstieg der Vermögenspreise nieder, sondern auch in mehr Wachstum und Arbeitsplätzen, was dann auch wieder den unteren Bevölkerungsschichten nutze. Man weiß nicht, warum sich Weidmann zu dieser Reaktion bemüßigt fühlte, hatte doch ausgerechnet eine Mitarbeiterin des hauseigenen Bundesbank-Forschungszentrums an der Studie des Professors mitgeschrieben.

Indessen haben die starke deutsche Exportindustrie und der damit verbundene Exportüberschuss immer wieder Kritiker auf den Plan gerufen. In dieser Woche hat sich auch der Chefvolkswirt der Europäischen Zentralbank (EZB), Peter Praet, eingereiht. Europas größte Volkswirtschaft solle seine derzeit günstige wirtschaftliche Lage doch nutzen, um endlich die Binnennachfrage anzukurbeln, fordert er. Aufgrund des Exportüberschusses in Höhe von nahezu neun Prozent der Wirtschaftsleistung sei die deutsche Volkswirtschaft zu stark abhängig von der Nachfrage im Ausland, sagte er der französischen Zeitung „L'Opinion". Deutschland müsse nun Reformen durchsetzen und den Binnenmarkt voranbringen, so das Credo von Praet. Dies könne über höhere Löhne, eine Erhöhung der Investitionen oder eine Senkung der Steuerlast geschehen.

Ähnlich kritisch sieht dies bekanntlich die EU-Kommission, die der Bundesregierung bereits regelmäßig empfiehlt, mehr zu investieren und so die Nachfrage im Inland anzukurbeln, wodurch der Exportüberschuss schrumpfen würde. Tenor der Kritik ist dabei immer wieder, dass Länder mit hohen Überschüssen dazu beitragen, dass andere Staaten sich hoch verschulden, um ihre Importe zu finanzieren. Vielleicht aber liegt das Geheimnis deutscher Exporterfolge ja einfach in wettbewerbsfähigen Produkten.

EuGH hält Schadensersatz im Prinzip für möglich

Das Ganze erinnert ein bisschen an Radio Erivan. So haben die Richter des Europäischen Gerichtshofs (EuGH) nun festgestellt, dass im Falle von Enteignungen „im Prinzip“ die Möglichkeit besteht, die EU-Kommission und die EZB auf Schadenersatz zu verklagen. Dann muss aber nachgewiesen werden, dass sich die Behörden falsch verhalten haben. Außerdem müssen Kläger einen ursächlichen Zusammenhang zwischen einer rechtswidrigen Entscheidung und ihrer persönlichen Enteignung nachweisen. Diesen Umstand nachzuweisen, dürfte einem Geschädigten schwerfallen – erst recht, wenn ein Zusammenbruch des Finanzsystems als Gegenargument ins Treffen geführt wird. „Im Prinzip“ wäre es damit unmöglich, sich Schadensersatz zu erstreiten.

Im konkreten Fall sind mehrere Kläger aus Zypern mit Beschwerden um die Bankenrettung in der Euro-Krise vor dem EuGH gescheitert. Ihre Einlagen hatten bei der Umstrukturierung des zyprischen Finanzsektors 2013 erheblich an Wert eingebüßt. Daher forderten sie nun unter anderem Schadensersatz. Die EU-Kommission habe mit ihren Maßnahmen im Sinne des Gemeinwohls der EU gehandelt, urteilte der EuGH in Luxemburg. Es sei um die Stabilität des Bankensystems im Euro-Raum gegangen.

Corporate Bonds: Anhaltende Dynamik

Dynamisch und aktiv zeigte sich der Primärmarkt für Corporate Bonds auch in dieser Woche. Ungeachtet der derzeit dominierenden Zentralbankentscheidungen gelang es Unternehmen aus verschiedenen Branchen erfolgreich frisches Geld am Kapitalmarkt aufzunehmen.

Die Deutsche Bahn stellte die Weichen für die Zukunft mit einer 12-jährigen Anleihe (A186J2) im Volumen von 500 Mio. €. Das Unternehmen zahlt dem Anleger eine jährliche Verzinsung von 0,625 % bis zur Fälligkeit am 26.09.2028. Das Pricing erfolgte mit +20 bps über Mid Swap. Folglich lag der Ausgabepreis bei 98,696 %. Die Bahn entschied sich bei diesem Papier für die „Privatanleger-freundliche“ Mindestanlagesumme von 1.000 €.

Trotz des aktuell günstigen Ölpreises machte sich das im Erdölsektor tätige Unternehmen BP fit für kommende Projekte und refinanzierte sich mittels eines 8-jährigen Bonds (A186HJ) im Volumen von 850 Mio. €. Gezahlt wird ein Kupon in Höhe von 0,83 % p.a. bis zum Laufzeitende am 19.09.2024. Der Reoffer lag bei 100 % und somit +106,8 bps über der vergleichbaren Bundesanleihe. BP entschied sich für die Aufnahme eines vorzeitigen Kündigungsrechts 3 Monate vor Fälligkeit der Anleihe. Die Mindeststückelung wurde mit 100.000 € festgesetzt.

Auch Swiss Life war am Primärmarkt präsent und begab eine Hybridanleihe (A186J7) im Umfang von 600 Mio. €. Der Anleger erhält eine feste Verzinsung in Höhe von 4,5 % bis zum 19.05.2027. Im Anschluss bis zur Fälligkeit bzw. der vorzeitigen Kündigung richtet sich die Verzinsung nach dem dann gültigen 3-Monats-Euribor +5,1 %. Das Unternehmen hat sich diverse Sonderkündigungsrechte festschreiben lassen. Beginnend ab dem 19.05.2027 ist die Kündigung quartalsweise vorzeitig zu 100 % des Nennwertes möglich. Der Ausgabepreis lag bei 99,707 % (+410 bps über Mid Swap) und Swiss Life entschied sich bei diesem Papier ebenfalls für die Mindeststückelung von 100.000 €. Deshalb dürfte sich diese Anleihe vornehmlich an institutionelle Anleger richten.

Rentenbarometer mit Jo-Jo-Effekt

Die deutsche Finanzagentur hat ihren Emissionskalender für das vierte Quartal veröffentlicht. Danach will der Bund weniger Schulden machen als veranschlagt. Für das letzte Quartal dieses Jahres sind somit Emissionen im Volumen von insgesamt 27 Milliarden Euro vorgesehen. Dies entspricht 7 Mrd. € weniger als ursprünglich geplant.

Die Pläne des richtungsweisenden Euro-Bund-Future sind für die Marktteilnehmer auch schwerlich auszumachen. Seine jüngste Talfahrt hat der Bund-Future beendet und zeigt sich wieder von seiner gewohnt beständigen Seite. So konnte sich das Rentenbarometer von dem in der Vorwoche markierten September-Tief bei 162,56 % deutlich entfernen und stieg innerhalb der Berichtswoche bis auf 164,37 Punkte. Deutsche Staatsanleihen standen somit wieder in der Gunst der Anleger, nachdem sie die Tage zuvor relativ deutliche Kursverluste zu verzeichnen hatten. Im Gegensatz dazu fiel die Rendite für zehnjährige Bundesanleihen wieder in den negativen Bereich und notiert derzeit bei -0,04 %. Nach den wichtigen Zentralbankentscheidungen der Bank of Japan (BoJ) und insbesondere der amerikanischen Notenbank Fed startet der Euro-Bund-Future heute Morgen freundlicher bei 164,55 % in den Handel.

Der obligatorische Blick auf die technische Chartanalyse offenbart uns die nächsten Widerstände bei 164,50 % (mehrere September-Tiefs) sowie das Jahreshoch am 24. Juni von 165,63 % im Dezember-Kontrakt. Der Blick in die andere Richtung zeigt die nächste Unterstützung bei 163,67 % respektive 162,56 % (Tief 13. September).

Aktuelle Marktentwicklung

Deutschland:

Der Dezember-Kontrakt des richtungsweisenden Euro-Bund-Future schloss gestern mit einem gehandelten Volumen von 0,558 Mio. Kontrakten bei 163,84 % (Vw.: 163,53 %).

Die Trading-Range lag im Berichtszeitraum zwischen 163,04 % und 164,37 % (Vw.: 162,56 % und 165,62 %).

Der Euro-Buxl-Future (Range: 183,22 % und 188,60 %) schloss bei 186,52 % (Vw.: 185,38 %),

der Euro-Bobl-Future (Range: 131,43 % und 131,75 %) bei 131,63 % (Vw.: 131,54 %)

und der Euro-Schatz-Future (Range: 112,025 % und 112,085 %) bei 112,06 % (Vw.: 112,045 %).

Die Rendite der zehnjährigen Bundesanleihe (110240) lag im gestrigen Bundesbankfixing bei -0,019 % (14.09.: 0,049 %).

USA:

Zweijährige US-Treasuries rentieren bei 0,778 % (Vw.: 0,766 %),

fünfjährige Anleihen bei 1,188 % (Vw.: 1,212 %),

die richtungsweisenden zehnjährigen Anleihen bei 1,654 % (Vw.: 1,704 %)

und Longbonds mit 30 Jahren Laufzeit bei 2,378 % (Vw.: 2,454 %).

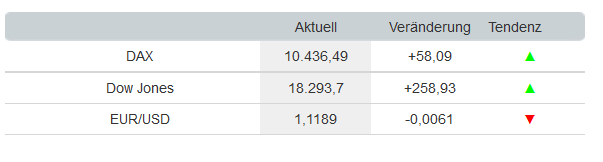

Am Aktien- und Devisenmarkt waren gegenüber der vergangenen Woche folgende Änderungen zu registrieren:

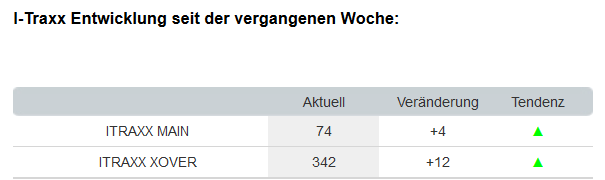

Die Entwicklung der wichtigsten Credit Indizes spiegelt im Vergleich zur Vorwoche eine Ausweitung der Spreads wider, was auf eine gestiegene Risikoeinschätzung seitens der Anleger hinweist. Fallende Anleihekurse führten zu einer Erhöhung der Rendite und somit erhöhte sich der I-Traxx-Main für Unternehmensanleihen guter Qualität um 4 auf 74 Punkte. Der I-Traxx-Crossover für High Yield Anleihen stieg um 12 auf 342 Punkte.

Die I-Traxx-Indizes bilden derivative Kreditausfallversicherungen (Credit Default Swaps, CDS) ab, mit denen Investoren den möglichen Default von Unternehmensanleihen absichern.

Türkei: Leitzinssenkung so gut wie sicher

Nicht nur in Japan und den USA wurde intensiv über den geldpolitischen Kurs diskutiert, den die Notenbanker ja bereits auf ihren gestrigen Sitzungen bekannt gegeben haben. Auch in der Türkei tagt am heutigen Donnerstag die Zentralbank. Anders als in Japan und den USA scheint in der Türkei aber bereits festzustehen, dass der Leitzins von 8,50 % auf 8,25 % gesenkt wird. Noch zu Beginn des Jahres lag der Leitzins bei 10,75 %, zu dem sich die Geschäftsbanken untertägig Geld bei der Zentralbank leihen konnten. Grund für die Rücknahme des Leitzinses dürfte weiter das schwache Wirtschaftswachstum sein. Auch vom Außenhandel kommen keine nennenswerten Impulse, die als Konjunkturstütze dienen könnten. Die türkische Wirtschaft wird im Moment trotz steigender Arbeitslosigkeit fast ausschließlich vom privaten Konsum gestützt. Dies dürfte aber nicht ausreichend sein. So wird für die nächste Sitzung im Oktober bereits die nächste Senkung auf dann 8,00 % erwartet. Einzig die anhaltend hohe Inflation von aktuell ca. 8 % dürfte den Mitgliedern der türkischen Zentralbank Sorge bereiten, zumal für Ende 2016 eine Inflation von 8,8 % prognostiziert wird. Das Ziel liegt aktuell bei 7 %. Die Landeswährung zeigt sich im Vorfeld der Sitzung wenig beeindruckt und pendelt um die Marke von 3,3150 TRY. Verstärkte Handelsaktivitäten in Bonds, die in türkische Lira emittiert wurden, konnten nicht festgestellt werden.

Allerdings zählten in dieser Berichtswoche Anleihen lautend auf russische Rubel und mexikanische Peso zu den Lieblingen der Privatanleger. So wurde zum Beispiel verstärkt eine russische Staatsanleihe (A1HFLY) nachgefragt. Aktuell notiert sie um 93,35 % und rentiert damit bei 8,11 %. Der Euro pendelt aktuell um die Marke von 71,80 RUB. Ebenso gefragt war ein Bond der Weltbank (A1HPVJ) mit einem aktuellen Kurs von ca. 98,50 % und einer Rendite von rund 4,86 %. Die europäische Gemeinschaftswährung handelt gegenüber dem Peso bei rund 22,08 MXN.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.