EZB testet die Märkte

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Hoppla, was war das denn? Kaum hatte EZB-Präsident Mario Draghi verlautbart, dass der Konjunkturaufschwung im Euro-Währungsraum aus seiner Sicht an Schub gewinne, kam es zu heftigen Ausschlägen an den Kapitalmärkten. Sofort machten Spekulationen um eine straffere Geldpolitik der Europäischen Zentralbank (EZB) die Runde. Während der Euro sich um einen US-Cent verteuerte, büßten die Aktienbarometer Dax und EuroStoxx50 spürbar an Wert ein. Doch nicht nur das, auch der Rentenmarkt reagierte heftig. So ging der wegweisende Bund Future am Dienstag von 165,33 % auf 163,13 % um satte zwei Prozentpunkte in die Knie.

Die Reaktionen der Märkte machen deutlich, wie sensibel die Marktakteure den Worten lauschen, die aus dem Hause der EZB dringen. Bei einer Notenbank-Konferenz hatte Draghi gesagt, alle Zeichen deuteten auf eine Festigung und Verbreiterung der Erholung in der Euro-Zone hin. Faktoren, welche die Inflation drückten, seien vor allem temporär. Am Markt wurde dies vielfach als ein klares Indiz für eine gewachsene Bereitschaft der EZB zur Straffung der Geldpolitik gedeutet. Die Botschaft hört man wohl, allein es fehlt so recht der Glaube daran und die Dementis folgten bereits am gestrigen Mittwoch. Denn kurz vor der nächsten Zinsentscheidung will sich Draghi immer noch nicht auf eine mögliche Leitzinserhöhung festlegen. So sei starke geldpolitische Hilfe trotz abnehmender Konjunkturrisiken noch immer nötig, sagte er.

Man kann vielmehr die ermutigenden Konjunkturaussagen von Draghi als Testballon deuten, der einmal losgelassen wurde, um zu sehen, wie die Märkte denn auf Andeutungen reagieren, die auf eine Kehrtwende in der Gelpolitik hinweisen. So gesehen hat die EZB ein Testergebnis erhalten: Die Märkte sind extrem sensibel, was die Erwartung einer Änderung der Zinspolitik angeht. Der Einstieg in den Ausstieg der ultralockeren Geldpolitik, sollte er überhaupt absehbar bevorstehen, wird also kein leichter sein. Und so hat die EZB auch rasch versichert, dass die positiven Konjunkturdaten noch keinen Grund darstellen, ihre lockere Geldpolitik zurückzufahren. EZB-Vizepräsident Vítor Constâncio hält daher „vorschnelle" Reaktionen für falsch. Dass die geldpolitische Wende aber dringend erforderlich sei, darauf hat die Bank für Internationalen Zahlungsausgleich (BIZ) mit einem ungewöhnlich deutlichen Warnsignal hingewiesen.

Klaus Stopp, Head of Market Making Bonds der Baader Bank

Warnsignal der Bank der Zentralbanken

Mit einem deutlichen Warnsignal hat sich die Bank für Internationalen Zahlungsausgleich (BIZ) zu Wort gemeldet. So sagte der BIZ-Generaldirektor Jaime Caruana auf der Generalversammlung der in Basel ansässigen Zentralbank der Zentralbanken, er sehe die Zeit für Maßnahmen zur Stärkung der Widerstandsfähigkeit der Wirtschaft gekommen, um damit besser für den nächsten Schock oder Abschwung gewappnet zu sein.

Die BIZ hält damit ihre Kritik an der extrem expansiven Geldpolitik der Zentralbanken aufrecht. Allerdings erkennt sie auch die Gründe für deren vorsichtiges Handeln an. Weiterhin ist das Basler Institut der Überzeugung, dass der Geldpolitik viel zu lange zu viel aufgebürdet wurde. In dem derzeit günstigen Konjunkturumfeld legt die BIZ den Notenbanken nahe, die geldpolitische Normalisierung einzuleiten. Der Grund ist klar: Damit könnte der geldpolitische Handlungsspielraum ausgedehnt werden, sollte es wieder zu einer Rezession kommen. Schließlich sind die Leitzinsen so niedrig, dass eine weitere Senkung nur mehr eine stumpfe Waffe bei der Stimulierung der Konjunktur wäre.

Italien probt erneut den Sündenfall

Polemisch gesprochen hat man in der Europäischen Union bisweilen den Eindruck, dass es keine Regel gibt, die nicht gebrochen werden kann. Bei Betrachtung der gerade erst erfolgten Rettung zweier italienischer Krisenbanken durch den Steuerzahler kommt wieder mal ein solcher Gedanke auf.

So hat die Regierung in Rom für die Stützung der notleidenden Institute Banca Popolare di Vicenza und die Banca Veneto 5,2 Mrd. € zur Verfügung gestellt - ein Betrag, der noch auf bis zu 17 Mrd. € steigen kann. Wohlgemerkt: Die EZB, welche die beiden Institute für nicht überlebensfähig hält, hatte zuvor die Rettung der Banken verwehrt.

Mit der Aktion sollen der Bankenbetrieb aufrechterhalten und die Sparer geschützt werden. Ministerpräsident Paolo Gentiloni sagte zwar, die beschlossenen Maßnahmen stünden im Einklang mit den EU-Regeln zu Regierungshilfen für Banken. Die EU aber hatte auf eine Abwicklung nach italienischem Insolvenzrecht gepocht - vergeblich, wie sich herausstellte.

Nach den Vorstellungen in Rom soll der gesunde Teil der beiden Regionalbanken an die Intesa Sanpaolo verkauft werden. Der schlechte Teil soll ausgelagert werden. Diesen Plan müssen noch das Parlament sowie die Bankenaufseher von EU und EZB absegnen.

Eigentlich verbieten die europäischen Regeln staatliche Rettungsaktionen für Banken. Nur weil die ebenfalls angeschlagene Monte dei Paschi di Siena langfristig als profitabel gilt, durfte Rom in Einklang mit der EU der Traditionsbank vor einigen Wochen mit einer milliardenschweren Kapitalspritze helfen. 2016 hatte man versucht über den Rettungsfonds „Atlante" mit 3,5 Mrd. € an Steuergeldern die Veneto Banca und die Banca Popolare di Vicenza zu retten - wie sich inzwischen herausstellt, offenbar erfolglos. Italien, zu dessen Grundproblemen ein maroder Bankensektor gehört, probt also nicht zum ersten Mal den Sündenfall.

Kein Wunder also, dass die aktuelle Banken-Rettung in Italien für die deutschen Sparkassen ein Beleg ist, warum eine europäische Einlagensicherung abgelehnt werden müsse. Nach dem Fall Monte dei Paschi zeige auch der Umgang mit den beiden Volksbanken in Norditalien, dass Haftung und Risiko weiterhin auf nationaler Ebene bleiben müssen, hieß es beim Deutschen Sparkassen- und Giroverband (DSGV). Daher würde man völlig falsche Strukturen aufbauen, wenn zusätzlich über eine weitere europaweite Vergemeinschaftung von Bankrisiken etwa im Rahmen einer zentralisierten Einlagensicherung nachgedacht wird. Dies bedeutet nicht, dass man nicht die europäische Idee weiter unterstützt. Wenn aber beim Abwicklungsprozedere von Krisenbanken die Allgemeingültigkeit von Regeln an ihre Grenzen stößt, kann auch die Vergemeinschaftung der Bankrisiken nicht über ganz Europa ausgedehnt werden. Dies nüchtern zu betrachten, wäre im Sinne einer Stärkung der europäischen Idee.

Bei EZB schlummert ein hohes Verlustpotenzial

Wer Ramschpapier als Sicherheiten akzeptiert, dem drohen hohe Verluste. So einfach wie einleuchtend ist die Quintessenz von Kjell Nyborg, Ökonom aus Norwegen, der die Wertigkeit der Anleihen analysiert hat, welche die Europäische Zentralbank (EZB) als Sicherheiten für Geldleihegeschäfte akzeptiert.

Mit Zentralbankgeld schöpft die EZB Werte aus dem Nichts, um es Banken zu leihen, die damit Mindestreserven für die Einlagen ihrer Kunden bilden, Bargeldwünsche befriedigen und untereinander Zahlungen abwickeln. Gerät eine solche Bank ins Wanken, kann sich die EZB ja an den hinterlegten Sicherheiten schadlos halten. Das funktioniert aber nur, wenn diese Sicherheiten auch wertstabil sind und die Zentralbank sie nicht zu hoch beliehen hat. Funktioniert dieser Mechanismus nicht, entstehen dem Geldverleiher Verluste. So einfach ist das. Bei der EZB werden diese auf die nationalen Zentralbanken des Euro-Systems verteilt, entsprechend der Anteile der einzelnen nationalen Zentralbanken am voll eingezahlten Kapital der EZB. Davon entfällt auf die Bundesbank aktuell ein Anteil von 25,6 %.

„Je schlechter die Sicherheiten und je geringer der Bewertungsabschlag, desto schwächer ist die auf ihnen basierende Währung“, sagt Nyborg, der darauf hinweist, dass sich unter den zugelassenen Sicherheiten auch Anleihen der Banco Popular befinden, die jüngst abgewickelt worden ist. Oder Papiere der italienischen Krisenbanken Banca Popolare di Vicenza, Veneto Banca und Banca Monte dei Paschi di Siena, welche die EZB als Sicherheiten weiterhin akzeptiert.

Und auf eine weitere Sicherheitslücke weist Nyborg hin: Die Mehrheit der zugelassenen Anleihen wird gar nicht mehr gehandelt. Es gibt also keinen Marktpreis für sie und damit keinen objektiven Wert. Daher verlassen sich die Notenbanker auf ihre hauseigenen Schätzungen. Zweifel meldet Nyborg auch an den Wertabschlägen an, welche die EZB für Staatsanleihen vornimmt. So setzte sie in der Euro-Krise für italienische und spanische Staatsanleihen die gleichen Bewertungsabschläge an wie für deutsche Staatsanleihen, obwohl das Ausfallrisiko für erstgenannte Anleihen schon damals deutlich höher war als für Bundespapiere. Hinzu kommt das Anleihekaufprogramm, in dessen Rahmen die EZB seit 2015 Titel im Wert von fast zwei Billionen € gekauft hat und ihre Bilanzsumme auf 4,2 Billionen € hat anschwellen lassen. Ebenso wie das Geldleihegeschäft erhöhen auch die Anleihekäufe der EZB die Risiken der Notenbank. Anfallende Verluste würden den nationalen Notenbanken zufallen - entsprechend ihres Anteils am EZB-Kapital. Für die Bundesbank wäre dies ein maximales Verlustpotenzial von sagenhaften 196 Mrd. € - ein Risiko, das ohne Zustimmung des Bundestags getragen wird und auf das uns erst mal wieder ein Norweger aufmerksam machen muss, der ja gar nicht in Euro bezahlt.

Schulden für die Ewigkeit

Ausgerechnet der ewige Pleitestaat Argentinien, der in den vergangenen 200 Jahren achtmal insolvent war, leiht sich nun Geld, das erst in 100 Jahren zur Rückzahlung ansteht. Doch trotz seiner schlechten Reputation konnte der Schuldner spielend eine Anleihe im Volumen von 2,75 Mrd. USD am Kapitalmarkt platzieren (A19J68). Für das Papier, das am 28. Juni 2117 fällig wird, lagen Kaufaufträge über 9,75 Mrd. USD vor.

Nicht nur Argentinien ist der Verlockung erlegen, sich die aktuell niedrigen Zinsen für Jahrzehnte zu sichern. Auch Frankreich brachte bereits 2005 einen Ultra-Langläufer mit 50 Jahren Laufzeit heraus, um im Mai 2017 ihre bis 2066 laufende Anleihe um eine Milliarde Euro aufzustocken.

Im Oktober 2016 war es Österreich, welches einen Bond über 2 Mrd. € am Kapitalmarkt platzierte, der erst 70 Jahre später zurückgezahlt wird. Ein weiteres Beispiel ist Italien, das ebenfalls im Oktober 2016 eine 50-jährige Anleihe herausgab. Bereits 2013 hatte Italien einen Bond mit gleicher Laufzeit gebracht. Erfahrungen mit 50 Jahre Laufzeit hat auch Belgien. Während Irland; Mexiko und der brasilianische Ölkonzern Petrobras 100-jährige Anleihen platziert haben.

Klar ist in allen Fällen, dass man bei der Verantwortung für die Rückzahlung der Schulden gleich mehrere Generationen übersprungen hat.

Es ist verwunderlich, dass zumeist die „Wackelkandidaten“ unter den Schuldnern sich die Zinsarmut zu Nutze machen und nicht etwa Deutschland, das sich aktuell sicherlich auch bei diesen Fälligkeiten sehr günstig refinanzieren könnte. Bisher hat sich die Finanzagentur noch gegen eine Laufzeit von mehr als 32 Jahren ausgesprochen, aber das muss nicht für immer so bleiben. Sicherlich würde man mit einem solchen Paradigmenwechsel noch zusätzlich Öl ins Feuer gießen. Gilt doch Deutschland hinsichtlich der Zinsersparnis bereits als der große Profiteur und würde noch argwöhnischer beäugt werden. Sollten jedoch mal wieder gemeinsame Euro-Bonds ins Gespräch kommen, so wären andere Finanzminister sicherlich zum Umdenken bereit.

US-Banken bestehen die Stresstests

Die 34 größten US-Banken können aufatmen. Sie haben die diesjährigen Stresstests der Fed bestanden. Demnach hat sich die Kreditqualität in bestimmten Immobiliengeschäften sogar verbessert. Selbst für ein extremes Szenario mit einem Einbruch der Weltwirtschaft und einem starken Anstieg der Arbeitslosenrate sieht die Fed die Banken in der Lage, die Kreditversorgung aufrechtzuerhalten.

Auch wenn die getesteten Banken im schlimmsten Fall auf Kredite von insgesamt 383 Mrd. USD verzichten müssten, würden sie dennoch über deutlich mehr Kapital verfügen als vorgeschrieben. Die Quote hat sich laut Fed im Jahresvergleich verbessert.

Als Konsequenz aus der Finanzkrise von 2008 führte die Notenbank die Tests ein, um die Stabilität der Branche regelmäßig zu überprüfen. Die Belastungstests bestehen aus zwei Teilen und der zweite Teil gilt als der härtere. Aber auch in diesem Fall gab die Fed am gestrigen Abend grünes Licht und segnete bei allen 34 Instituten die vorgelegten Kapitalpläne ab.

Ferienstimmung macht sich breit

Mit Niedersachsen ist Ende vergangener Woche das erste Bundesland in die wohlverdienten Sommerferien gegangen. Auch am Primärmarkt für Corporates Bonds wird es in den nächsten Wochen wahrscheinlich etwas ruhiger zugehen. In dieser Berichtswoche wagten sich jeweils mit einem Doppelpack Daimler und BP Capital an den Kapitalmarkt.

Daimler legte neben einem Floater über 1,25 Mrd. € noch zwei weitere Bonds mit insgesamt 2,8 Mrd. € auf. Die erste Tranche (A2GSCW), ein 12-jähriger Bond, ist am 03.07.2029 fällig und hat einen Kupon in Höhe von 1,5 %. Das Emissionsvolumen beträgt 1,5 Mrd. €. Der Emissionspreis lag bei 99,913 %, was +60 bps über Mid Swap entsprach. Eine zweite 1,3 Mrd. € schwere 20-jährige Anleihe (A2GSCX) mit Fälligkeit am 07.03.2037 zahlt dem Anleger Zinsen in Höhe von 2,125 % jährlich und konnte zu einem Preis von 99,855 % ausgegeben werden. Dies entspricht einem Emissionsspread von +85 bps über Mid Swap. Beide Anleihen sind mit einer privatanleger-freundlichen Mindeststückelung von 1.000 € ausgestattet.

Ebenfalls einen Doppelpack über 1,5 Mrd. € emittierte BP Capital. Mit Fälligkeiten am 26.06.2025 und 26.06.2029 refinanziert sich das Unternehmen mit Sitz in Großbritannien langfristig am Kapitalmarkt. Dabei ist der 8-jährige Bond (A19KJG) mit einem Zins von jährlich 1,077 % ausgestattet, was wiederum bei einem Emissionspreis von pari einen Spread von +57 bps über Mid Swap ergab. Diese erste Tranche ist 850 Mio. € schwer. Das zweite Papier (A19KJH) mit einem Emissionsvolumen von 650 Mio. € zahlt den Investoren jährlich Zinsen in Höhe von 1,637 %. Emittiert wurde ebenfalls zu 100 %, was einem Spread von +72 bps über Mid Swap entsprach. Die gewählte Mindeststückelung von 100.000 € spricht eher institutionelle Investoren an. BP ließ sich bei beiden Anleihen ein optionales Kündigungsrecht seitens des Emittenten jeweils 3 Monate vor Endfälligkeit zu 100 % in die Anleihebedingungen festschreiben.

NEUE UNTERNEHMENSANLEIHEN

Aktuelle Neuemissionen finden Sie immer auf Bondboard.

MARKTDATEN AKTUELL

Nichts für schwache Nerven!

Zum Wochenauftakt herrschte bei den Rentenhändlern noch Friede, Freude, Eierkuchen. Aber dann kam es am Dienstag zu einem ersten Stresstest für die Futuremärkte. Denn Mario Draghi ließ mit seinen Kommentaren zur Geldpolitik die Marktteilnehmer aufhorchen und diese schickten das Rentenbarometer im Stile von „Geier-Sturzflug“ auf Talfahrt. Über zwei Punkte büßte der Euro-Bund-Future (165,33 % auf 163,13 %) ein, der Buxl-Future sogar fast vier Punkte (170,32 % auf 166,36 %) und auch der Bobl-Future notierte ca. einen Punkt tiefer.

Nachdem seit Monaten seitens der EZB den Besitzern von „hochwertigen“ Bonds ein Gefühl der Sicherheit vermittelte wurde, zeigen diese Reaktionen auf inzwischen durch EZB-Insider dementierte Äußerungen wie nervös die Marktteilnehmer sind. Jedoch haben die Investoren entsprechend der alten Weisheit: „Kein Rauch ohne Feuer“ das Gottvertrauen vorerst verloren. Auch hat die Marktreaktion gezeigt, dass es keine spiegelbildliche Gegenbewegung gab, sondern beide Assetklassen miteinander, also Hand in Hand, marschierten.

In solchen ungewöhnlichen Marktphasen lohnt sich jedoch immer ein Blick auf die Charttechnik des angeknacksten Sorgenbarometers. Als Unterstützungslinie fungiert momentan das gestrige Tief bei 162,78 % und nach oben verläuft der erste nennenswerte Widerstand bei 163,89 %. Sollte diese Leitplanke in den kommenden Tagen wieder überwunden werden, so bietet sich eine Absicherung alter Longpositionen an. Denn die Welt ist nicht stabiler geworden. Aktuell notiert der Euro-Bund-Future bei ca. 162,70 % und hat zumindest im frühen Handel bereits mit 162,59 % die Downside getestet.

Aktuelle Marktentwicklung

Deutschland:

Der September-Kontrakt des richtungsweisenden Euro-Bund-Future schloss gestern mit einem gehandelten Volumen von 1,146 Mio. Kontrakten bei 163,45 % (Vw.: 164,97 %).

Die Trading-Range lag im Berichtszeitraum zwischen 162,78 % und 165,44 % (Vw.: 164,13 % und 165,44 %).

Der Euro-Buxl-Future (Range: 165,34 % und 170,90 %) schloss bei 166,98 % (Vw.: 169,86 %),

der Euro-Bobl-Future (Range: 131,76 % und 132,85 %) bei 132,18 % (Vw.: 132,74 %)

und der Euro-Schatz-Future (Range: 111,805 % und 112,035 %) bei 111,90 % (Vw.: 112,03 %).

Die Rendite der zehnjährigen Bundesanleihe (110241) lag im gestrigen Bundesbankfixing bei +0,380 % (Vw.: +0,249 %).

USA:

Zweijährige US-Treasuries rentieren bei 1,357 % (Vw.: 1,348 %),

fünfjährige Anleihen bei 1,819 % (Vw.: 1,767 %),

die richtungsweisenden zehnjährigen Anleihen 2,224 % (Vw.: bei 2,155 %)

und Longbonds mit 30 Jahren Laufzeit bei 2,776 % (Vw.: 2,721 %).

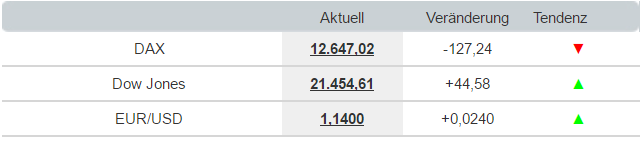

Am Aktien- und Devisenmarkt waren gegenüber der Vorwoche folgende Änderungen zu registrieren:

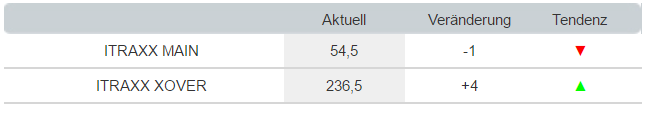

Die I-Traxx-Indizes, die die Bonität von Unternehmensanleihen widerspiegeln, zeigen im Wochenverlauf ein uneinheitliches Bild. Der I-Traxx Main für Unternehmensanleihen guter Bonität fiel um 1 auf 54,5 Punkte, woran abzulesen ist, dass Investoren in dieser Anlageklasse ihre Risiken als geringer einstufen. Der I-Traxx-Cross-over, der für spekulative Hochzinsanleihen steht, ist hingegen leicht– und zwar um 4 auf 236,5 Punkte gestiegen. Dies signalisiert, dass bei diesen Produkten die Anleger ihre Risiken, die sie mit einem Engagement eingehen, höher als in der Vorwoche beurteilen.

Die I-Traxx-Indizes bilden derivative Kreditausfallversicherungen (Credit Default Swaps, CDS) ab, mit denen Investoren den möglichen Default von Unternehmensanleihen absichern.

I-Traxx Entwicklung gegenüber der Vorwoche:

Spanien fast vierfach überzeichnet

In den USA wurden in dieser Handelswoche zum einen Geldmarktpapiere im Volumen von 112 Mrd. USD mit den üblichen Laufzeiten (4 Wochen sowie 3 und 6 Monate) und für 101 Mrd. USD T-Notes mit Fälligkeiten in zwei, fünf und sieben Jahren begeben.

In Euroland hatten für den gleichen Zeitraum lediglich Deutschland und Italien Kapitalmaßnahmen angekündigt. Es mag Zufall sein, dass insbesondere Italien hierbei einen kräftigen Schluck aus der Pulle nahm (ca. 10 Mrd. €) und sich Deutschland mit der Aufstockung der zweijährigen Bundes-Schatzanweisungen (110468) um 4 Mrd. € auf ein Gesamtvolumen von 9 Mrd. € begnügte. Die Zuteilung erfolgte bei einer Durchschnittsrendite von -0,61 % und die Nachfrage überstieg den Aufstockungsbetrag um fast 70 %.

Doch das war im Vergleich zu der außerplanmäßig aufgelegten neuen zehnjährigen Staatsanleihe Spaniens nicht der Rede wert. Diese Anleihe (ES0000012A89) ist mit einem jährlichen Kupon von 1,45 % ausgestattet, am 31.10.2027 endfällig und wurde bei 99,249 % ausgegeben. Für die geplante 8 Mrd. € schwere Emission wurden sogar Orders im Volumen von fast 29 Mrd. € aufgegeben, was wiederum nur mit Materialknappheit bei Investitionen zu erklären ist.

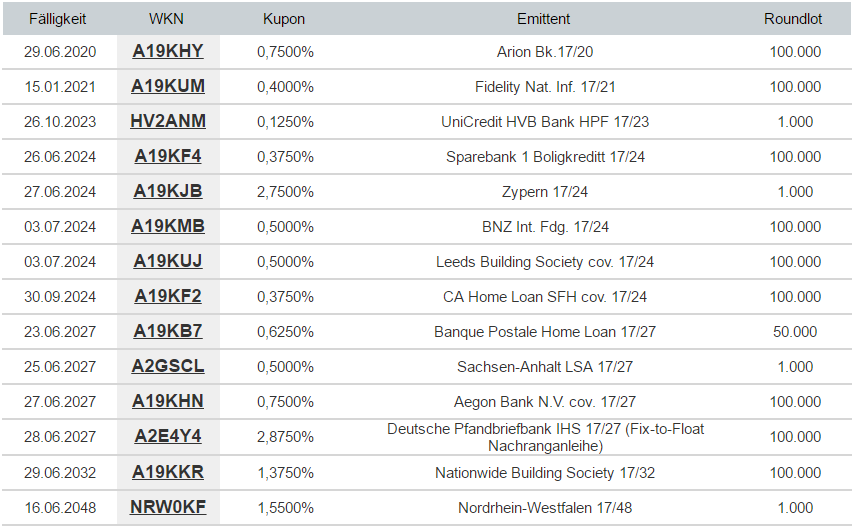

NEUE COVERED BONDS, FINANCIALS, STAATSANLEIHEN

Draghi und der Euro

Der Geldautomat ist 50 geworden. Ein halbes Jahrhundert lang genießen wir nun die Bequemlichkeit zu jeder Tag- und Nachtzeit an Bargeld zu kommen. Am 27.06.1967 feierte damit der erste Automat in Enfiled Town, nördlich von London, seine Premiere. Seither ist er aus dem Alltag von Millionen Menschen nicht mehr wegzudenken.

Hebt man derzeit Geld ab und möchte dieses in US-Dollar wechseln, so bekommt man aktuell mehr für sein Geld. Denn die europäische Gemeinschaftswährung befindet sich nach einem kurzen Rücksetzer (1,1128 USD) in der vergangenen Woche wieder im Aufwind und konnte endlich die Marke bei 1,13 USD nachhaltig überwinden. Mit 1,1388 USD konnte sogar ein neues 12-Monats-Hoch erklommen werden. Ursache des neuerlichen Kursanstiegs sind die von Mario Draghi auf einem Notenbank-Forum gemachten Aussagen, welche die Marktteilnehmer so deuten, dass eine mögliche Tapering-Ankündigung im September bevorstehe. Jedoch vermeldete die EZB am gestrigen Mittwochnachmittag, dass sie die Reaktion der Märkte auf die Draghi-Rede als falsch einstuft. In der Folge fiel der Euro innerhalb weniger Minuten von 1,1380 USD bis auf 1,1292 USD zurück. Nach dem Auf- und Ab handelt die Einheitswährung heute Morgen über 1,14 USD, nachdem inzwischen das neue 12-Monats-Hoch bei 1,1431 markiert wurde.

Sollte man den Euro in norwegische Kronen tauschen wollen, ist dies aktuell ein guter Zeitpunkt. Die Währung Norwegens schwächelt momentan, nicht zuletzt aufgrund der Preisentwicklung am Ölmarkt. Dies konnte der Euro für sich nutzen und stieg bis auf 9,6291 NOK, dem höchsten Stand seit Februar 2016. Zur Stunde notiert das Währungspaar EUR/NOK bei ca. 9,57 NOK.

Bei den Fremdwährungsanleihen standen in dieser Woche Anleihen auf südafrikanische Rand, brasilianische Real und norwegische Kronen im Fokus, aber auch US-Dollar-Bonds wurden verstärkt nachgefragt.

AUSGEWÄHLTE FREMDWÄHRUNGSANLEIHEN

Klaus Stopp, Leiter Skontroführung Renten der Baader Bank

Rechtliche Hinweise/Disclaimer und Grundsätze zum Umgang mit Interessenskonflikten der Baader Bank AG:

http://www.baaderbank.de/disclaimer-und-umgang-mit-interessenskonflikten/

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.