Euro-Verfall: Kaufkraft durch US-Aktien erhalten?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- EUR/USD - WKN: 965275 - ISIN: EU0009652759 - Kurs: 0,96420 $ (FOREX)

- DAX - WKN: 846900 - ISIN: DE0008469008 - Kurs: 12.330,24 Pkt (XETRA)

Die Performance von Dax und S&P 500 ist in diesem Jahr auf den ersten Blick ähnlich. Der S&P 500 verlor in der Spitze 24 %, der Dax 25 %. Angesichts der Energiekrise und Rezession in Europa ist das eine beachtliche Performance. Das Umfeld ist in Europa schwieriger als in den USA. Entsprechend würde man erwarten, dass der Dax schlechter performt.

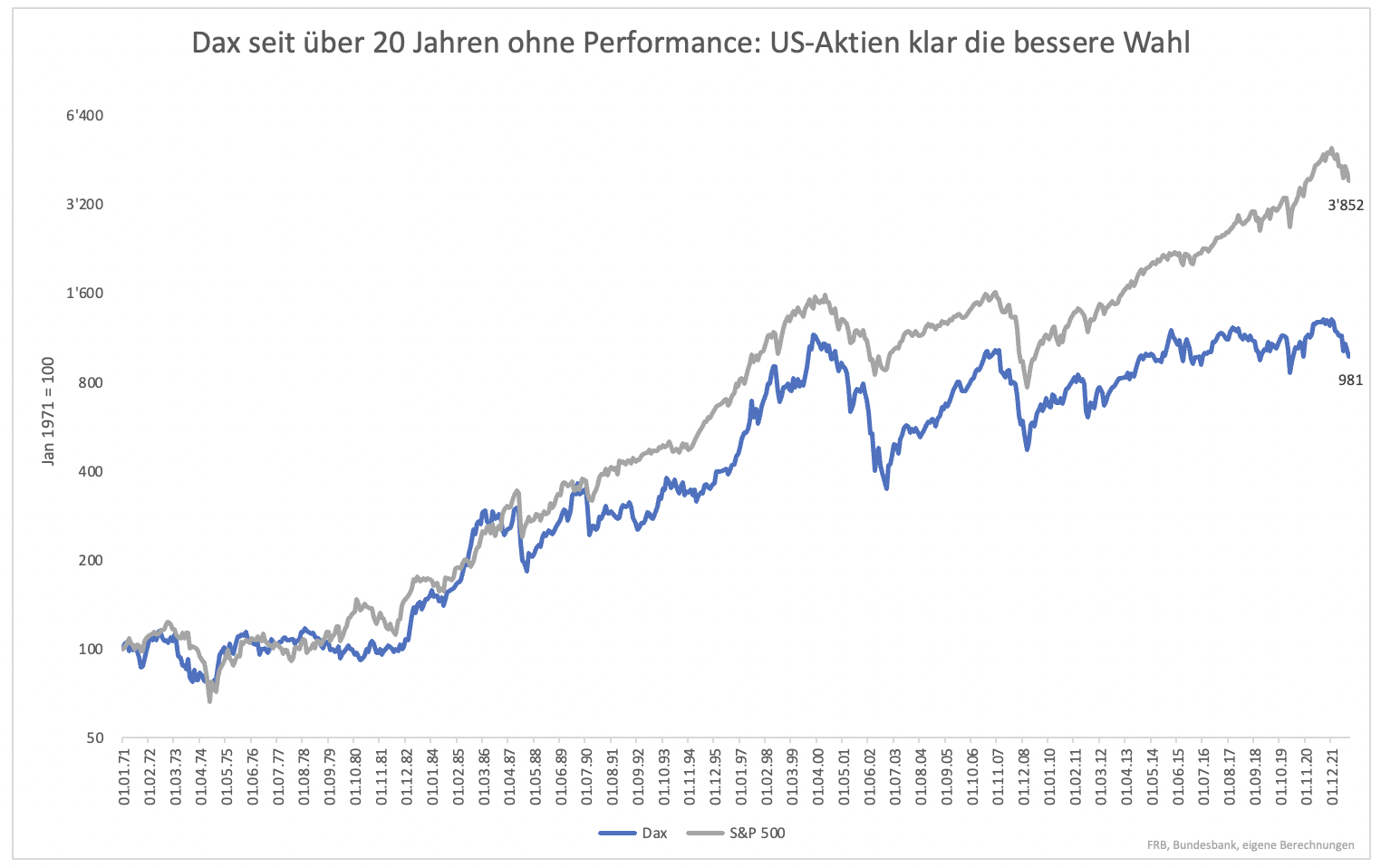

Vor allem langfristig erscheinen deutsche Aktien gegenüber US-Aktien immer mehr an Boden zu verlieren. Auf vergleichbarer Basis (Dax Kursindex und S&P 500) hat der Dax deutliches Nachsehen (Grafik 1). Seit fast vier Jahrzehnten schlagen US-Aktien den Dax. Die Underperformance ist besonders deutlich, wenn man die Kursindizes vergleicht.

Der Dax, wie wir ihn kennen, beinhaltet reinvestierte Dividenden. Aus diesem Grund kann man den S&P 500 nicht mit dem Dax-Performanceindex vergleichen, sondern muss den Kursindex betrachten.

Für Anleger sind jedoch nicht nur die Kurse relevant. Dividenden sind ein wichtiger Performancebestandteil. Auf Total Return Basis konnten Dax und S&P 500 zwischen 1994 und 2015 eine ähnliche Performance ausweisen. Seit 2015 wird die Underperformance selbst auf Total Return Basis immer größer. Die höhere Dividendenrendite bringt Anlegern wenig.

Was bei dieser Betrachtung fehlt, ist das Wechselkursverhältnis.

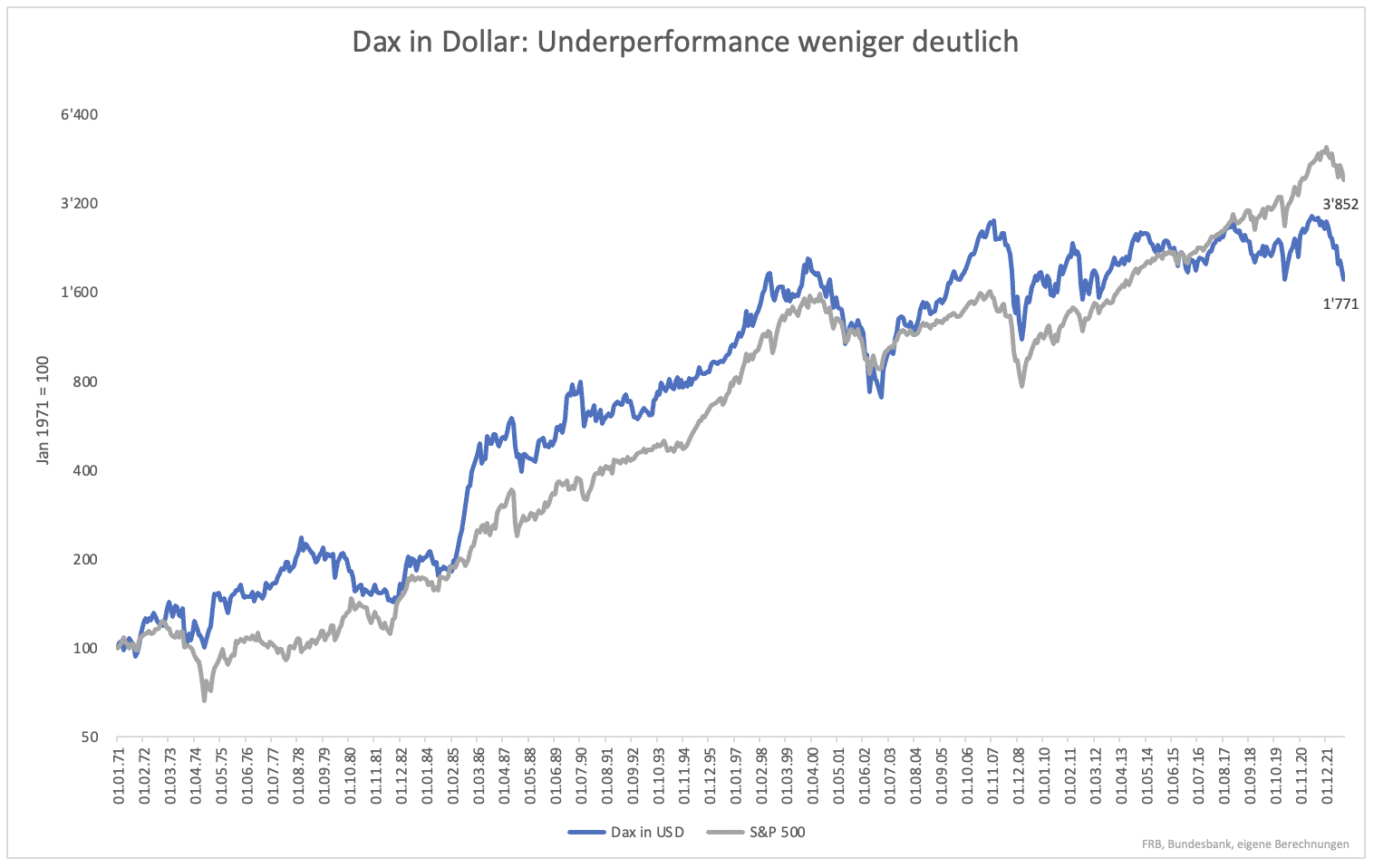

Rechnet man den Dax Kursindex in Dollar um, ist die Underperformance deutlich kleiner (Grafik 2). Der Euro und sein Vorgänger sind zwar seit Monaten schwach, konnten gegenüber dem Dollar in den vergangenen Jahrzehnten jedoch aufwerten.

Vergleicht man den Dax Performanceindex und den S&P 500 Total Return Index in gleicher Währung, war es bis vor kurzem irrelevant, ob man den Dax oder S&P 500 hielt. Seit Jahresbeginn gilt dies nicht mehr. Der Dax hat in Dollar gerechnet seit Jahresbeginn 36 % verloren, der S&P 500 lediglich 24 %. Rechnet man den S&P 500 in Euro um, hat dieser dank der Dollaraufwertung seit Jahresbeginn lediglich 9 % verloren.

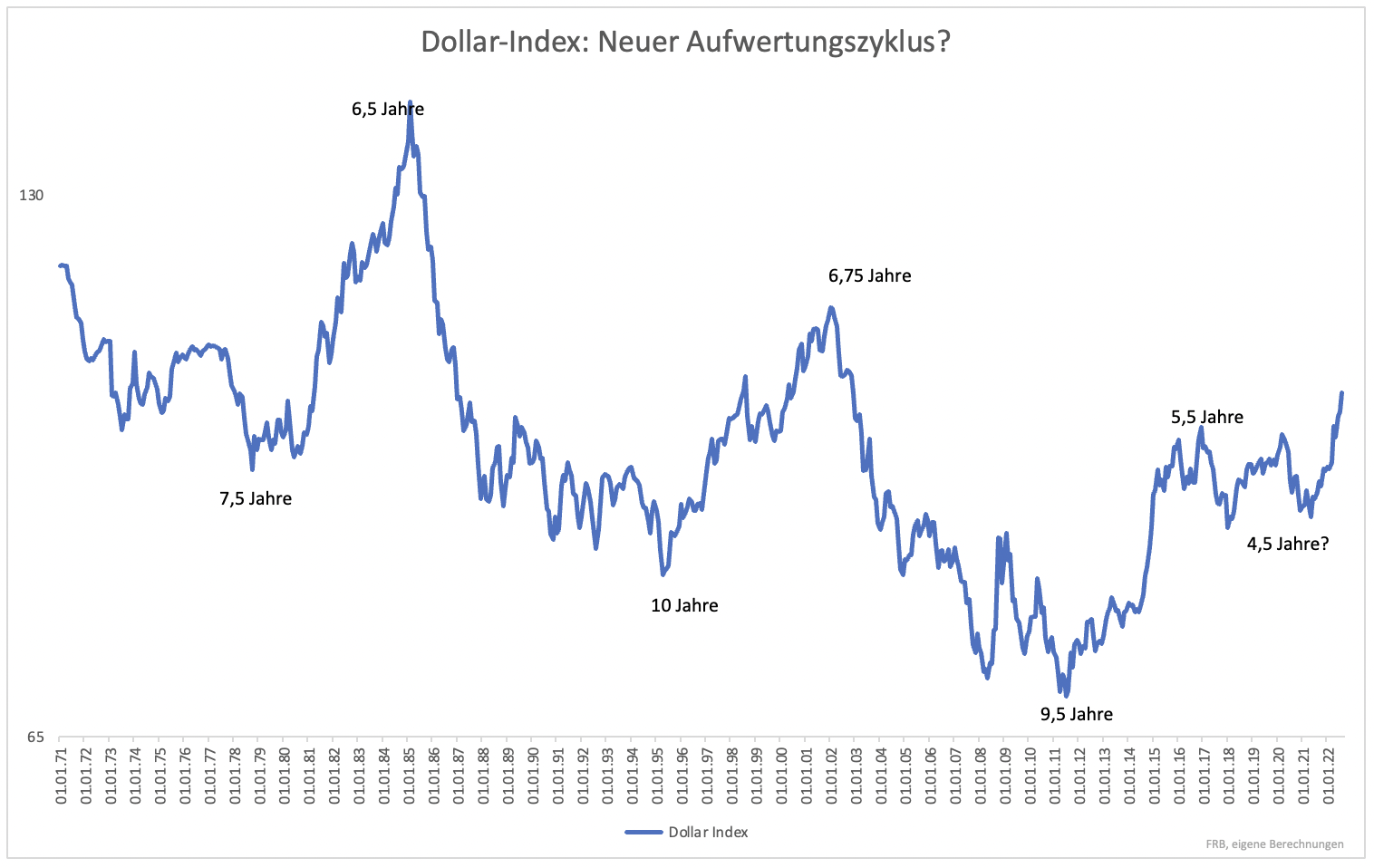

Wertet der Dollar auf, sind US-Aktien für europäische Anleger die bessere Wahl. Der umgekehrte Fall gilt auch. Wertet der Euro auf, ist der Dax die bessere Wahl (Grafik 3). Ob im aktuellen Umfeld US-Aktien attraktiver sind, hängt also vom Wechselkurstrend ab.

Der Dollar bewegt sich in großen Zyklen und bis 2021 sah es so aus, als würde der Dollar entlang der Zyklen langfristig abwerten. Nun erreicht der Dollarindex ein neues Hoch im laufenden Aufwertungszyklus. Man könnte sogar soweit gehen und sagen, dass ein neuer Aufwertungszyklus begonnen hat. Der Dollar konsolidierte immerhin fast 5 Jahre lang (Grafik 4).

Derzeit spricht vieles für eine Fortsetzung der Aufwertung.

Die EZB kann die Zinsen nicht so stark erhöhen wie die Fed. Wegen der Energiekrise wird auch das Wachstum in Europa niedriger sein. Hohe Energiepreise sorgen zudem dafür, dass die Eurozone ein Handelsbilanzdefizit hat. Bis vor kurzem hatte sie einen Überschuss. Ein Defizit belastet den Wechselkurs im Normalfall. Zumindest mittelfristig sind US-Aktien die bessere Wahl. Die währungsbereinigten Verluste dürften geringer ausfallen als bei europäischen Aktien. Geringere Verluste sind jedoch immer noch ein Verlust…

Clemens Schmale

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.