Euro testet Widerstandszone bei 1,5640-70, Erinnerungen an "Glass-Steagall Act"

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Der Euro eröffnet heute bei 1.5595, nachdem im US-Handel Höchstkurse bei 1.5660 markiert wurden. Der USD notiert gegenüber dem JPY aktuell bei 100.20. "Carry-Trades" zeigen sich stabil. EUR-JPY steht aktuell bei 156.30, während EUR-CHF bei 1.5760 oszilliert.

Laut Analysten von Goldman Sachs werden US-Banken, US-Makler und Hedge Funds im Zuge der "Sub Prime-Krise" Verluste in Höhe von 460 Mrd. USD erleiden. Das ist circa das 4-fache der bisher bekannten Verluste.

Wir verweisen darauf, dass Herr Bernanke bei Ausbruch der Krise von einem maximalen Schaden von 100 Mrd. USD sprach. Einmal mehr erscheint die Prognosequalität der Fed unterproportional ausgeprägt zu sein.

Darüber hinaus ist darauf zu verweisen, dass das Verlustpotential von 460 Mrd. USD, das Goldman Sachs erkennt, auf einem Szenario massivster Subventionen und ordnungspolitischer Brüche basiert und auf keiner Fall Konsequenz freier Märkte ist. Im Gegenteil fällt es derzeit schwer Ansätze freier Finanzmärkte in den USA erkennen zu wollen.

Das Thema moralische Versuchung oder "Moral Hazard" ist aktueller denn je. Privatisierte Gewinne und sozialisierte Verluste im Finanzbereich sind Ausdruck schiefer Ebenen im ordnungspolitischen Rahmen. Wie konnte eine global agierende Bankenaristokratie etabliert werden, die zumindest den Eindruck erweckt, als Hund mit dem Schwanz der Zentralbanken, der Finanzministerien als auch der Aufsichtsbehörden zu wackeln.

Die Grundlagen des perfekten Markts in Finanzsektor geprägt durch ein echtes Polypol wurden seit Anfang der 90er Jahre sukzessive unterminiert. Wurde unter Umständen im Zuge der Globalisierung ein wenig zu viel Neoliberalismus bei Übernahmen im Finanzsektor zugelassen?

In den USA wurden in der Weltwirtschaftskrise 1929 die großen Finanztrusts im Zuge des Glass-Steagall Acts zerschlagen und ein Trennbankensystem eingeführt, weil die globale Finanzaristokratie im Zuge zu liberaler Gestaltung in wesentlichsten Feldern bewiesen hat, nicht mit ihrer Verantwortung für nationale Volkswirtschaften umgehen zu können. Es ist dem geneigten Leser überlassen, hier ähnliche Situationen erkennen zu wollen oder nicht. Fakt ist, dass diese Krise Raum bietet, ordnungspolitische Korrekturen vorzunehmen.

Die Veröffentlichungen aus den USA konnten gestern in der Gesamtheit nicht überzeugen. In der Folge erreichte der Euro Höchstkurse bei 1.5660.

- Die Hauspreise sanken laut dem S&P/Case-Shiller Index per Januar (20 Städte) im Monatsvergleich um 2,4% und im Jahresvergleich um 10,7% (zuvor -9,1%).

- Das Verbrauchervertrauen nach Lesart der "Conference Board" brach per März unerwartet von revidiert 76,4 auf 64,5 Punkte ein.

- Der "Richmond Fed Manufacturing Index" legte per März von -5 auf +6 Punkte zu. Die

Subindices spiegelten diese Entwicklung.

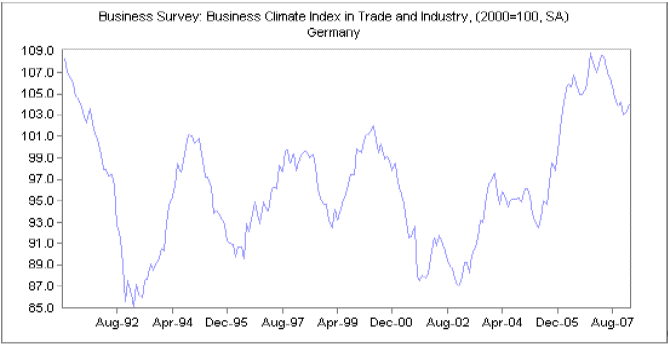

Heute stehen zunächst Daten aus der Eurozone im Fokus. Der deutsche IFO-Index soll laut Konsensusprognose per März von 104,1 auf 103,4 Punkte sinken. Der beigefügte Chart verdeutlicht, dass der Index historisch unverändert auf hohem Niveau oszilliert, losgelöst von den unterstellten Schwankungen. Gleichzeitig belegt der Chart, dass die Spitze der konjunkturellen Expansion hinter uns liegt. Im Hinblick auf die globale Entwicklung ist im weiteren Verlauf mit leichten Molltönen von der Stimmungsfront zu rechnen.

Aus der Eurozone folgt die Entwicklung der Leistungsbilanz per Januar. Marktbeobachter unterstellen ein Defizit in Höhe von 8,5 Mrd. USD nach zuvor -10,3 Mrd. Euro in der saisonal bereinigten Fassung. Der Auftragseingang der Industrie der Eurozone wird mit einem Anstieg um 0,3% im Monatsvergleich und 3,9% im Jahresvergleich prognostiziert. Überraschungen sind in dieser volatilen Datenreihe möglich.

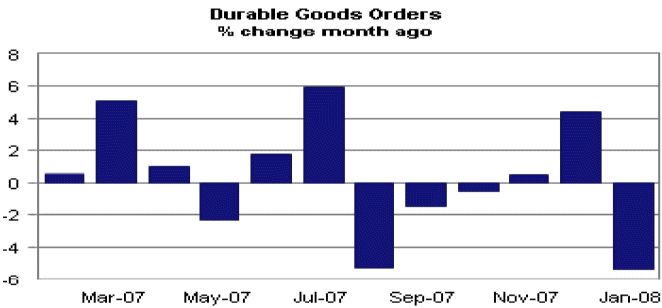

Aus den USA steht der Auftragseingang langlebiger Wirtschaftsgüter per Februar auf der Agenda. Nach dem unerwarteten starken Einbruch im Vormonat um 5,1% wird eine Gegenreaktion mit einem Anstieg um 0,8% unterstellt. Die Zahlenreihe ist notorisch volatil (Transportsektor dominiert).

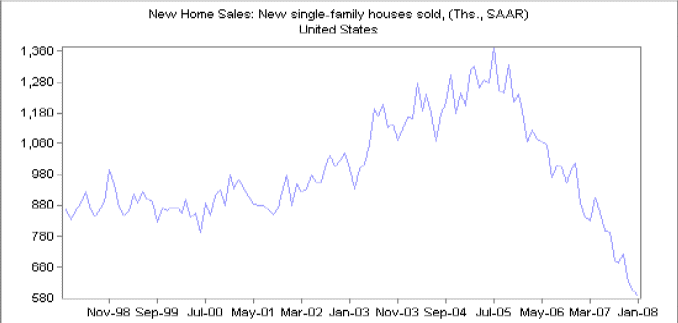

Den Abschluss des Datenreigens macht der Absatz neuer Immobilien per Februar. Marktbeobachter erwarten einen leichten Rückgang von annualisiert 588.000 auf 580.000 Einheiten. Wie bereits bei dem Absatz genutzter Immobilien ist eine leichte Erholung, die nicht ansatzweise die Charaktermerkmale einer Trendwende mit sich brächte, nach der massiven Abwärtsbewegung nicht auszuschließen. Der Chart verdeutlicht diesen Zusammenhang nachdrücklich.

Zusammenfassend ergibt sich ein Szenario, das zunächst eine neutrale Haltung in der Parität EURUSD favorisiert. Ein Unterschreiten der Unterstützungszone bei 1.5470 - 1.5500 dreht den Bias des Euros auf negativ. Ein Überwinden der Widerstandszone bei 1.5640 - 70 impliziert Aufwärtspotential für den Euro.

Viel Erfolg!

Folker Hellmeyer

Chefanalyst der Bremer Landesbank

World of Trading 2024: Triff die stock3-Experten live vor Ort

Am 22. & 23.11. findet die World of Trading in Frankfurt statt & stock3 ist mit dabei. Wir laden Dich ein, uns & unsere Experten näher kennenzulernen. Mit dabei sind u.a. Bastian Galuschka, Sascha Gebhard u.v.m.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.