Euro-Schuldenkrise beflügelt Nachfrage nach norwegischen Bonds

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die anhaltende Schuldenkrise in der Eurozone beflügelt die Nachfrage nach Anlagen in norwegischen Kronen (NOK). Das ist die Währung, in der die Baader Bank an den Börsen Frankfurt, Düsseldorf und München eindeutig die höchste Nachfrage bei Bonds in Fremdwährung feststellt. Für viele Anleger stellen norwegische Kronen eine attraktive Alternative zu Euro- oder Dollar-Anlagen dar.

Besonders gesucht sind Unternehmensanleihen in NOK, weil diese in der Regel höhere Renditen als Staatsanleihen aus Oslo aufweisen. Nicht umsonst haben etwa die beiden deutschen Autobauer Daimler und Volkswagen erst Mitte April 2011 zwei bis 2014 laufende Bonds emittiert, die bei einem Kurs von 100,70 mit 4,00% (Daimler / WKN A1GQAA), bzw. 100,60 und 4,02% (VW / WKN A1GP33) rentieren.

Verstärkt wurde der Trend zugunsten der norwegischen Krone durch die Entscheidung der Europäischen Zentralbank in der vergangenen Woche, die Zinsen in Euroland zunächst nicht zu erhöhen. Damit ist die Zinserhöhungsfantasie vorerst aus dem Markt, was den Kurs der norwegischen Krone hat stark anziehen lassen. Während man vor einer Woche noch 7,86 NOK für einen Euro bezahlen musste, sind es derzeit rund 7,79 NOK. Da die norwegischen Bonds an den deutschen Börsen in Euro abgerechnet werden, muss man also momentan entsprechend mehr Euros investieren.

Die an den Börsen Frankfurt, Düsseldorf und München von der Baader Bank am meisten gehandelten Staatsanleihen der norwegischen Regierung rentieren, nach Fälligkeit geordnet, mit ca. 2,30% ( 5/2013 / WKN 858524); 2,60% (5/2015 / WKN A0BC8F); 3,00% (5/2017 / WKN A0GS9C) und 3,45% (5/2021 / WKN A1AXNA). Norwegen besticht mit einem soliden Staatshaushalt, wozu besonders das Ölgeschäft beiträgt, das fast die Hälfte der Exporte des Landes stellt. Die norwegische Krone zählt mittlerweile zu den stabilsten Währungen der Welt. Allein seit Jahresanfang legte sie um 3% gegenüber dem Euro zu, seit Juli 2009 waren es gar 11%. Zu dieser Entwicklung tragen auch die relativ hohen Zinsen bei. So hatte die Zentralbank in Oslo den Leitzins seit Oktober 2009 in zwei Schritten von 1,25 auf 1,75 Prozent erhöht.

Die Achillesferse Europas

Seit März 2010 beschäftigen sich die Börsianer mit den hellenischen Schulden und inzwischen dreht man sich immer schneller im Kreis. Auch in der letzten Woche standen die Märkte ganz im Zeichen Griechenlands. Nach den jüngsten Mutmaßungen über eine weitere Finanzlücke Athens wurde die Situation nochmals kritisch, als sich die Finanzminister der Euro-Kernstaaten zu einem geheimen Treffen verabredeten und Standard & Poor’s Griechenland erneut herabstufte. Neue Gerüchte schossen ins Kraut und die Auswirkungen an den Kapitalmärkten waren nicht verwunderlich.

Viele Börsianer können inzwischen das Thema nicht mehr hören und es drängt sich der Eindruck auf, dass das auch gewollt ist. Die permanente Beschallung mit Kommentaren zur Zukunft Griechenlands zermürbt. Alle Fachleute und solche, die es einmal werden wollen, melden sich zu Wort. Die Ausstiegsszenarien, die Möglichkeiten und Folgen einer Umschuldung, die Durchhalteparolen der Politiker und die Kommentare von diversen Notenbankvertretern werden immer wieder gebetsmühlenartig vorgetragen. Zu diesem Thema kann jeder etwas beisteuern und oft fühle ich mich an die Zeiten der Fußball-Weltmeisterschaft erinnert. Denn dann besteht Deutschland aus Millionen von Bundestrainern. Auch im Falle Griechenland melden sich sehr viele zu Wort, die in der Theorie schwelgen und anschließend nichts entscheiden müssen. Einen Königsweg gibt es aber nicht! Die Fehler wurden vor vielen Jahren gemacht und nun muss man versuchen, noch das Beste daraus zu machen. Die Stimmen nach einem Schlussstrich kommen allerdings vermehrt auf! Dass die Griechen mit Aktionen wie dem gestrigen Generalstreiks den Zorn der anderen Euroländer auf sich ziehen, macht die Sache aber nicht einfacher. Die Schulden mittels einer konsequenteren Privatisierung und Steuereintreibung abzubauen, sind fehlgeschlagen. Jeder Bürger versucht sich für die neue Zeit zu positionieren und am Staat vorbei zu wirtschaften. Somit scheint der Wille nach einer vertrauensvollen Krisenbewältigung vorerst abhanden gekommen zu sein.

Die Frage aller Fragen ist aber: Werden wir mittels der konträren Betrachtungsweisen mit der schier unausweichlichen Konsequenz konfrontiert oder soll das alles nur den Weg für die gemeinsamen Eurobonds ebnen. Beide Möglichkeiten sind trotz vehementer Dementis möglich. Vielleicht kann uns das Orakel von Delphi den rechten Weg zeigen.

US-Konjunktur hat Talsohle durchschritten

In den USA hat man kurz vor dem zu befürchtenden „Offenbarungseid“ der US-Regierung erleichtert auf die positiven Signale des jüngsten Arbeitsmarktberichtes reagiert. Mit einem Plus der Beschäftigten außerhalb der Landwirtschaft um sage und schreibe 244.000 Stellen hat man den größten Zuwachs seit elf Monaten erzielt. Der Stellenabbau bei den öffentlichen Haushalten, infolge der staatlichen Sparmaßnahmen, wurde von einem großen privaten Stellenaufbau überkompensiert. Eine Schwalbe macht zwar noch keinen Frühling, aber sie hebt die Stimmung und eventuell kommen noch welche nach. Oft braucht es nur eine Initialzündung und schon schauen viele Menschen zuversichtlicher in die Zukunft. Der Anfang ist gemacht und nun gilt es, dieses zarte Konjunkturpflänzchen zu hegen und zu pflegen. Die Beratungen zur überfälligen Anhebung der Verschuldungsgrenze sollten nun zügig folgen und somit den Weg freimachen, für eine weitere konjunkturelle Erholung. Erhöhte Steuereinnahmen wären die Folge und könnten die Trendwende einläuten. In Deutschland hat es zumindest geklappt.

Fannie Mae schreit wieder nach Hilfe

Trotz der positiv zu bewertenden Arbeitsmarktzahlen ist in den USA das Ende der Finanzkrise noch in weiter Ferne. In einer Bewertung sind sich alle Analysten einig. Ohne eine spürbare Belebung des Arbeitsmarktes, der in der Folge auch zu einer erhöhten Nachfrage nach Immobilien führen sollte, ist ein nachhaltiger konjunktureller Stimmungswechsel nicht zu schaffen. Der Immobilienmarkt steckt weiterhin in der Krise und somit ist es nicht verwunderlich, dass der verstaatlichte US-Immobilienfinanzierer Fannie Mae die US-Regierung um weitere 8,5 Milliarden US-Dollar gebeten hat. Dieser Betrag entspricht dem Verlust des ersten Quartals dieses Jahres. Die Gesamtbelastung des amerikanischen Steuerzahlers seit dem Jahre 2008, dem Beginn der Finanzkrise, bewegt sich für dieses Institut inzwischen auf die 100 Milliarden US-Dollar Marke zu. Es ist ein Teufelskreis, denn Privatpersonen, die keinen neuen Job finden oder die monatlichen Belastungen nicht mehr stemmen können, trennen sich von ihrem Wohneigentum. Die Abwärtsbewegung wird dadurch nur noch weiter vorangetrieben. Die Preise für Wohnimmobilien verloren alleine in den ersten drei Monaten um ca. 1,8 Prozent.

Amerika wäre aber nicht Amerika, würde man sich nicht noch den Luxus eines weiteren Baufinanzierers leisten, Freddie Mac. Zusammen sollen die Sanierungskosten dieser beiden Institute den Steuerzahler fast 260 Milliarden US-Dollar kosten. In den USA ist eben alles größer!

Aktuelle Marktentwicklung

Der richtungsweisende Euro-Bund-Future schloss am gestrigen Abend mit einem gehandelten Volumen von 1,055 Mio. Kontrakten bei 123,93% (Vw.: 122,48%).

Die Tradingrange lag in der Berichtswoche zwischen 124,44% und 122,07% (Vw.: 122,98% und 122,12% ).

Der Euro-Buxl-Future (Range: 105,70% und 101,92%) schloss bei 104,62% (Vw.: 102,60%), der Euro-Bobl-Future (Range: 116,12% und 114,57%) bei 115,88% (Vw.: 114,76%) und der Euro-Schatz-Future (Range: 107,505% und 106,965%) bei 107,435% (Vw.: 107,025%). Die Rendite der zehnjährigen Bundesanleihe (Bundesbankfixing) lag bei 3,158% (Vw.: 3,297%).

Zweijährige US-Treasuries rentierten bei 0,56% (Vw.: 0,59%), fünfjährige Anleihen bei 1,86% (Vw.: 1,94%), die richtungsweisenden zehnjährigen Anleihen bei 3,20% (Vw.: 3,22%) und Longbonds mit 30 Jahren Laufzeit bei 4,30% (Vw.: 4,32%).

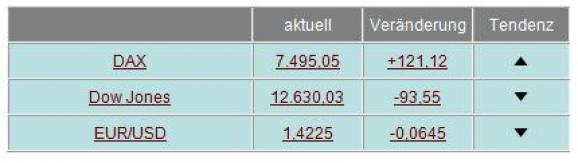

Am Aktien- und Devisenmarkt waren ggü. der letzten Ausgabe/Vorwoche folgende Änderungen zu registrieren:

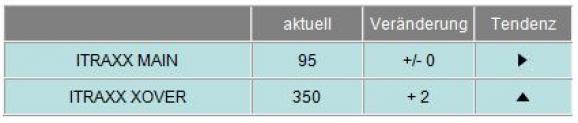

Im Vergleich zur Vorwoche gab es bei den I-Traxx-Indizes kaum Veränderung. Der I-Traxx Main verharrte unverändert bei 95 Punkten, was auf eine gleich gebliebende Risikoeinschätzung der Anleger hinweist. Der I-Traxx-Cross-over stieg leicht um 2 Punkte, woran abzulesen ist, dass die Anleger ihre Risiken, die sie mit einem Engagement eingehen, etwas höher als in der Vorwoche beurteilen. Die I-Traxx-Indizes messen den Abstand ihrer Mitgliedsemissionen zu Anleihen mit erstklassiger Bonität. Der I-Traxx-Cross-over spiegelt Absicherungen für Anleihen von 50 europäischen Unternehmen mit schwacher Bonität wider.

I-Traxx Entwicklung seit der letzten Ausgabe/Vorwoche:

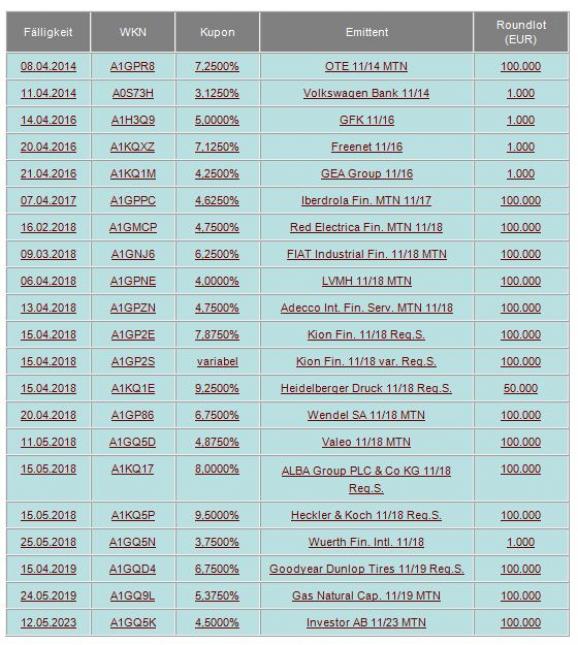

Gedrängel am Primärmarkt für Corporates

Nachdem der Primärmarkt seit der Vor-Osterwoche im Dämmerschlaf verharrte, drängte in der vergangenen Berichtswoche eine Menge von Unternehmen auf den Primärmarkt, um sich frisches Kapital zu verschaffen.

Den Anfang machte der französische Automobilzulieferer Valeo S.A. mit einer 500 Mio. Euro großen Anleihe. Die Rückzahlung erfolgt in 2018 und bringt den Investoren einen jährlichen Kupon von 4,875%. Das Unternehmen wird mit Baa3 benotet.

Das schwedische Investmentunternehmen Investor AB (u. a. SEB, ABB) begab ebenso eine 500 Mio. Euro große Anleihe mit Laufzeit 2023. Aufgrund des sehr guten Ratings von A1/AA- konnte sich das Unternehmen zu einem günstigen Zins von 4,5% refinanzieren.

Auch der spanische Energieversorger Gas Natural nutze das günstige Kapitalmarktumfeld, um sich längerfristig zu verschulden. Für die neu begebene Anleihe mit Laufzeit 2019 zahlt das Unternehmen seinen Anlegern 5,375%. Gas Natural wird mit Baa2/BBB benotet.

Mit Würth refinanzierte sich ein weiterer sehr solider Schuldner (A/A-) über den Kapitalmarkt. Der 7-jährige Bond wurde mit einer Laufzeit bis 2018 und einem Kupon von 3,75% emittiert.

Auch aus der spekulativen High-Yield-Welt wurde frisches Kapital eingesammelt. Der Rüstungskonzern Heckler & Koch konnte sich 295 Mio. Euro über den Kapitalmarkt besorgen. Ausgestattet mit den Bonitätsnoten Caa1/CCC+ ist der Bond jedoch sehr spekulativ. Das hohe Risiko spiegelt sich in dem Kupon von 9,5% wider. Aufgrund der Mindestanlagesumme von 100.000,- Euro ist die Schuldverschreibung für viele Privatanleger ungeeignet und an institutionelle Investoren gerichtet.

Ausgewählte Unternehmensanleihen

Euro-Bond-Neuemissionen

In dieser Woche konnte die Europäische Zentralbank (EZB) dem Geldmarkt im Rahmen eines siebentägigen Refinanzierungsgeschäfts nach mehrmaligem Scheitern wieder die angestrebten 76,0 Mrd. € (Vw: 62,2 Mrd. €) entziehen. Die Summe der bis zum 6. Mai abgewickelten Transaktionen, die im Rahmen des Ankaufprogramms durchgeführt wurden, entsprechen diesem Betrag.

Der Refinanzierungsbedarf der USA ist weiterhin ungebrochen und somit wurden/werden in dieser Woche u.a. T-Bonds in einem Gesamtvolumen von 72 Mrd. US-Dollar angepriesen . Dabei handelte es sich um 28 Mrd. US-Dollar als 4-Wochen-, 29 Mrd. US-Dollar als 3-Monat-, 27 Mrd. US-Dollar als 6-Monat-T-Bills, 32 Mrd. US-Dollar als 3-Jahre-, 24 Mrd. US-Dollar als 10-Jahre- und 16 Mrd. US-Dollar als 30-Jahre-T-Bond.

In Euroland wurden in dieser Berichtswoche lediglich zwei Anleihen Italiens (A1GP58 / 2016 , A1AMHS / 2040) aufgestockt. In Deutschland wurde entsprechend dem Emissionskalender die neue zweijährige Bundesschatzanweisung im Tenderverfahren angeboten. Die Zuteilung der 1,9-fach überzeichneten Anleihe erfolgte bei einer Durchschnittsrendite von 1,79%. Das Gesamtvolumen beträgt 7 Milliarden Euro.

Nach den jüngsten Zahlen der Deutschen Bundesbank hat sich im grenzüberschreitenden Wertpapierverkehr im Monat März überraschenderweise ein Kapitalabfluss i.H.v. 5,3 Mrd. € ergeben. Im Monat Februar waren es noch 34,0 Mrd. € als Kapitalimport.

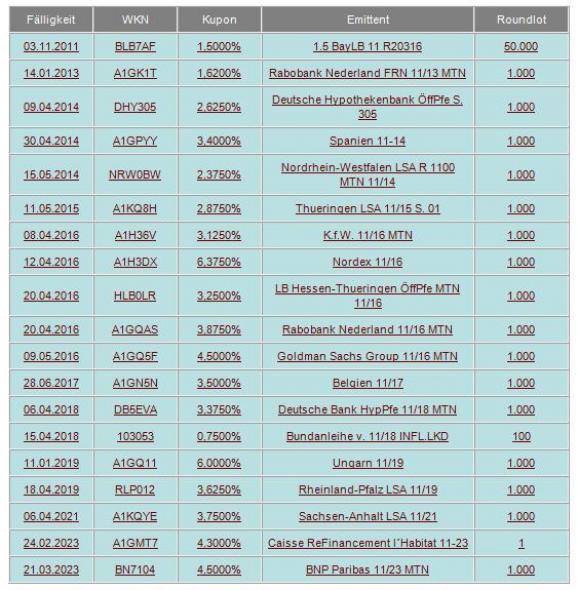

Ausgewählte Währungsanleihen

Der Euro litt in dieser Handelswoche massiv unter den Zinsbeschlüssen der Europäischen Zentralbank. Die Ausführungen des EZB-Präsidenten Jean-Claude Trichet zum Thema Inflation hatten zur Folge, dass sich die Zinserhöhungserwartung auf Anfang Juli verschoben hat und somit Gewinnmitnahmen einsetzten. Die Diskussionen um einen Austritt Griechenlands aus dem Euro oder andere Möglichkeiten die Euro-Schuldenkrise zu bewältigen, erzeugten einen zusätzlichen Druck auf den Euro. Unsicherheit ist Gift für die Märkte und so verlor der Euro gegenüber dem US-Dollar in der Spitze fast 8 Cent. Eine nicht alltägliche Entwicklung.

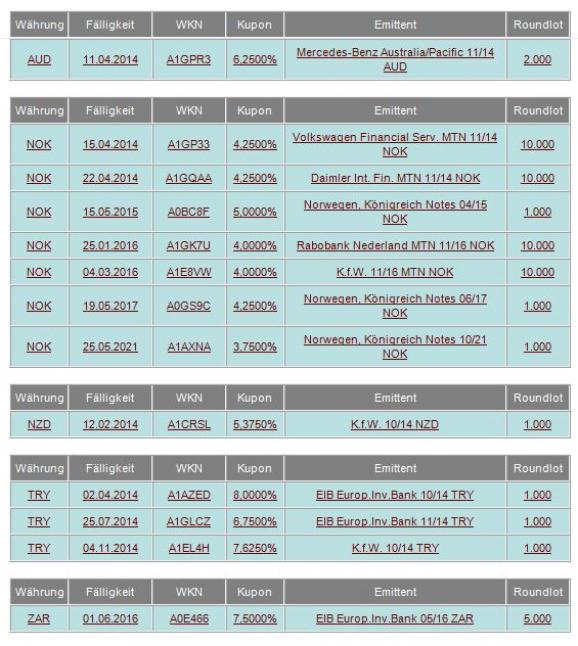

Infolge der Euroschwäche standen insbesondere Fremdwährungsanleihen im Fokus der Anleger. Die Handelsaktivitäten konzentrierten sich weiterhin auf Anleihen in norwegischen Kronen, in türkische Lira und in neuseeländischen, amerikanischen und australischen Dollar.

Weitere Währungsanleihen mit aktuellen Daten finden Sie im Bondfinder bei Bondboard

Euro-Bund-Future

Im letzten Bericht wurde der Vollständigkeit halber auch der Blick nach oben gerichtet und so ist es dann tatsächlich auch eingetreten. Todgesagte leben wirklich länger! Nun sind wir wieder über der Marke von 123,45% und an die bereits kritische Situation kann sich fast niemand mehr erinnern. Die Tradingrange wird von den Marktteilnehmern aktuell zwischen 122,98% und 124,44% gesehen. Der Abwärtstrend konnte nachhaltig verlassen werden und somit ist mit einer leichten Abkühlung der Wirtschaft auch wieder ein Test der 124,90% (Hoch vom Januar 2011) möglich. Der Abwärtstrend verläuft zurzeit bei 122,76% und verschiebt sich täglich um ca. 0,14% nach oben. Es wird also bei einer entsprechenden Seitwärtsbewegung automatisch zu einem erneuten Test des Abwärtstrends kommen.

Ausgewählte Wirtschaftsdaten

Daten aus den USA:

Produktivität ohne Agrar 1.Q. +1,6% nach +2,9%

Lohnstückkosten 1.Q. +1,0% nach -1,0%

Erstanträge Arbeitslosenhilfe 474t nach 431t

Registrierte Arbeitslose 3733t nach 3659t

ICSC Ladenumsätze April +8,5% nach +2,0% (YoY)

Änderung Erwerbstätige ohne Agrar April +244t nach +221t

Änderung Erwerbstätige (Privatsektor) April +268t nach +231t

Änderung Erwerbstätige prod.Gewerbe April +29t nach +22t

Arbeistlosenquote +9,0% nach +8,8%

Importpreisindex April +2,2% nach +2,6% (MoM), +11,1% nach +9,9% (YoY)

Lagerbestände Großhandel März +1,1% nach +1,0%

MHB Hypothekenanträge +8,2% nach +4,0%

Handelsbilanz März -48,2 Mrd. USD nach -45,4 Mrd. USD

JOLTs offene Stellen März 3124 nach 3025

Daten aus Euroland:

Sentix-Investorenvertrauen Mai 10,9 nach 14,2

Daten aus Deutschland:

Auftragseingänge März +9,7% nach +19,6% (YoY)

Auftragseingang Industrie März -4,0% nach +1,9% (MoM) sb

Industrieproduktion März +11,2% nach +15,2% (YoY) nsb wda

Industrieproduktion März +0,7% nach +1,7% (MoM) sb

Exporte März +7,3% nach +2,8% (MoM) sb

Importe März +3,1% nach +4,0% (MoM) sb

Leistungsbilanz März 19,5 Mrd. € nach 8,7 Mrd. €

Handelsbilanz März 18,9 Mrd. € nach 11,9 Mrd. €

VPI April final unv. +0,2% (MoM), unv. +2,4% (YoY)

VPI-EU-harmonisiert April final +0,3% nach +0,2% (MoM), +2,7% nach +2,6% (YoY)

Großhandelspresindex April +0,2% nach +1,3% (MoM), +9,2% nach +10,9% (YoY)

Disclaimer

Die hier wiedergegebenen Publikationen, Kommentare oder sonstigen Beiträge wurden von den im Namen der Baader Bank AG Stellung nehmenden Autoren oder Kommentatoren sorgfältig zusammengestellt und beruhen zum Teil auf allgemein zugänglichen Quellen und Daten Dritter, für deren Richtigkeit und Vollständigkeit wir keine Gewähr übernehmen können. Sie stellen eine Übersicht und Zusammenfassung ausgewählter Meldungen und Zahlen dar. Die Informationen stellen keine Anlageberatung, keine Anlageempfehlung und keine Aufforderung zum Erwerb oder zur Veräußerung dar.

Die Informationen wurden einzig zu Informations- und Marketingzwecken zur Verwendung durch den Empfänger erstellt. Sie stellen keine Finanzanalyse i.S. des § 34b WpHG dar und genügen deshalb nicht allen gesetzlichen Anforderungen zur Gewährleistung der Unvoreingenommenheit von Finanzanalysen und unterliegen nicht dem Verbot des Handelns vor der Veröffentlichung von Finanzanalysen.

Es wird keine Gewähr für die Geeignetheit und Angemessenheit der dargestellten Finanzinstrumente sowie für die wirtschaftlichen und steuerlichen Konsequenzen einer Anlage in den dargestellten Finanzinstrumenten und für deren zukünftige Wertentwicklung übernommen. Die in der Vergangenheit erzielte Performance ist kein Indikator für zukünftige Wertentwicklungen. Bitte beachten Sie, dass Aussagen über zukünftige wirtschaftliche Entwicklungen grundsätzlich auf Annahmen und Einschätzungen basieren, die sich im Zeitablauf als nicht zutreffend erweisen können. Es wird daher dringend geraten, unabhängigen Rat von Anlage- und Steuerberatern einzuholen.

Durch das Zurverfügungstellen dieser Informationen wird der Empfänger weder zum Kunden der Baader Bank AG, noch entstehen der Baader Bank AG dadurch irgendwelche Verpflichtungen und Verantwortlichkeiten dem Empfänger gegenüber, insbesondere kommt kein Auskunftsvertrag zwischen der Baader Bank AG und dem Empfänger dieser Informationen zustande.

Es wird darauf hingewiesen, dass die Baader Bank an fünf deutschen Börsen als Skontroführer tätig ist und es möglich ist, dass das Institut in den beschriebenen Anlageinstrumenten eigene Positionen hält. Dieser Aspekt kann Einfluss auf die Informationen haben. Bitte beachten Sie auch die Ausführungen in dem Dokument "Umgang mit Interessenkonflikten bei der Baader Bank Aktiengesellschaft" das Sie unter www.baaderbank.de abrufen können.

Der Versand oder die Vervielfältigung dieses Dokuments ist ohne die vorherige schriftliche Zustimmung der Baader Bank AG nicht gestattet. Dieses Dokument enthält möglicherweise Links oder Hinweise auf die Webseiten von Dritten, welche von der Baader Bank AG nicht kontrolliert werden können und daher kann die Baader Bank AG keine Verantwortung für den Inhalt von solchen Webseiten Dritter oder darin enthaltenen weiteren Links übernehmen.

Copyright © 2011: Veröffentlicht von Baader Bank AG, Weihenstephaner Straße 4, 85716 Unterschleißheim, Deutschland.

Baader Bank AG ist eine Aktiengesellschaft nach dem Recht der Bundesrepublik Deutschland mit Hauptgeschäftssitz in München. Baader Bank AG ist beim Amtsgericht in München unter der Nummer HRB 121537 eingetragen und wird beaufsichtigt von der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin), Lurgiallee 12, 60439 Frankfurt am Main und Graurheindorfer Straße 108, 53117 Bonn. Die Umsatzsteueridentifikationsnummer von Baader Bank AG ist DE 114123893.

Der Vorsitzende des Aufsichtsrats ist Dr. Horst Schiessl. Die Mitglieder des Vorstands sind Uto Baader (Vorsitzender), Nico Baader, Dieter Brichmann und Dieter Silmen.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.