Ein Soft Landing des Aktienmarktes: Gibt es das überhaupt?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Geldpolitik spielt eine wichtige Rolle für Aktien. Vereinfacht kann man sagen, dass die Kurse steigen, wenn die Geldpolitik lockerer wird bzw. locker ist und sie fallen, wenn die Geldpolitik restriktiver wird. Aktuell wird sie restriktiver, da die Notenbank immer weniger Wertpapiere kauft und so die Liquiditätsschwemme versiegen lässt.

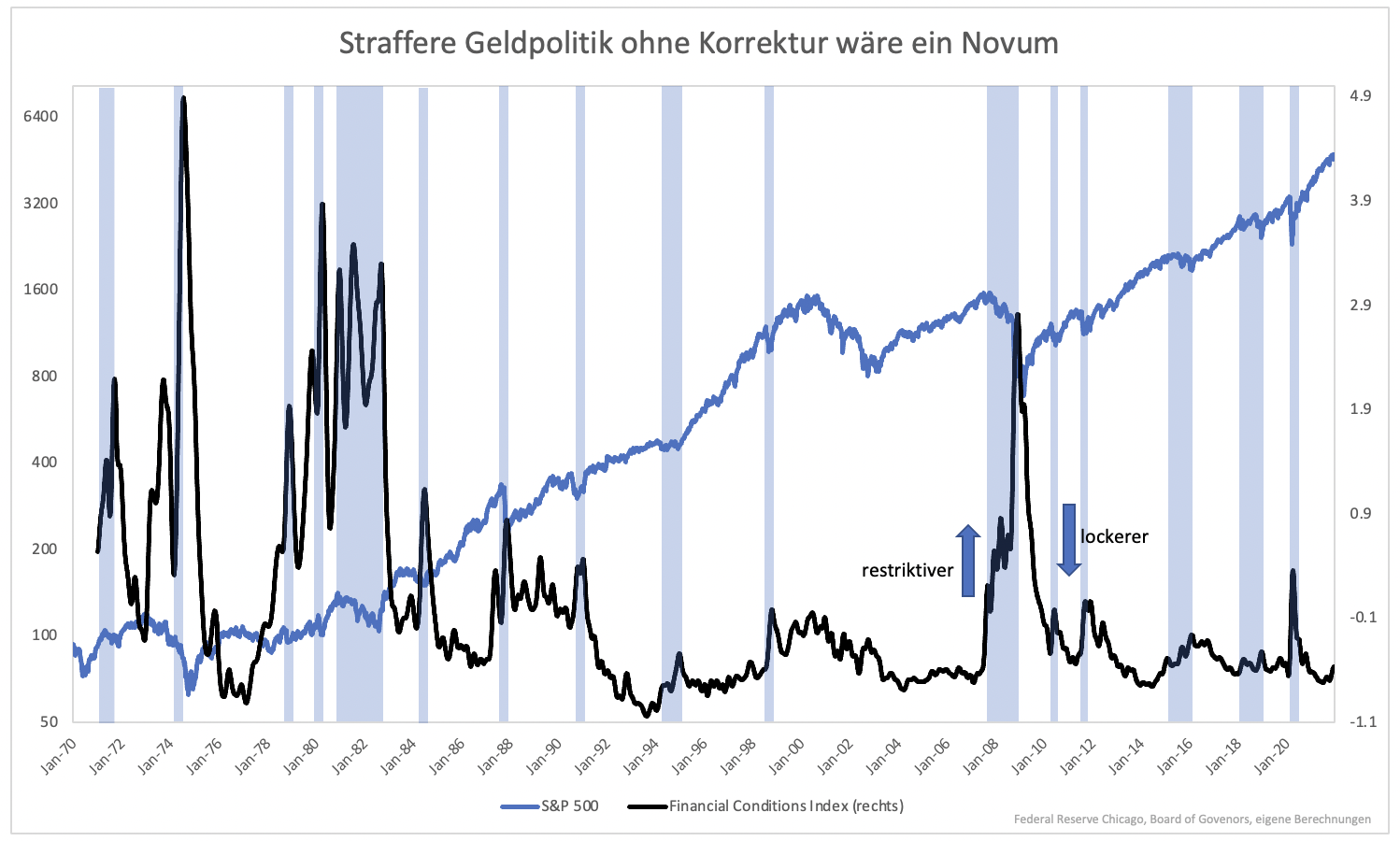

Liquidität ist das, was für die Kurse zählt. Der Liquidität kann man über den Financial Conditions Index folgen. Steigt der Index, verschlechtern sich die Bedingungen und die Liquidität wird knapper. Fällt der Index, verbessern sich die Bedingungen (Grafik 1).

Historisch betrachtet korrigierte der Markt immer, wenn sich die Lage verschlechterte. Was in der langen Zeitreihe in Grafik 1 teils wie kleine Korrekturen aussieht, waren nennenswerte Bewegungen, etwa Ende 2018, als der US-Aktienmarkt fast 20 % korrigierte.

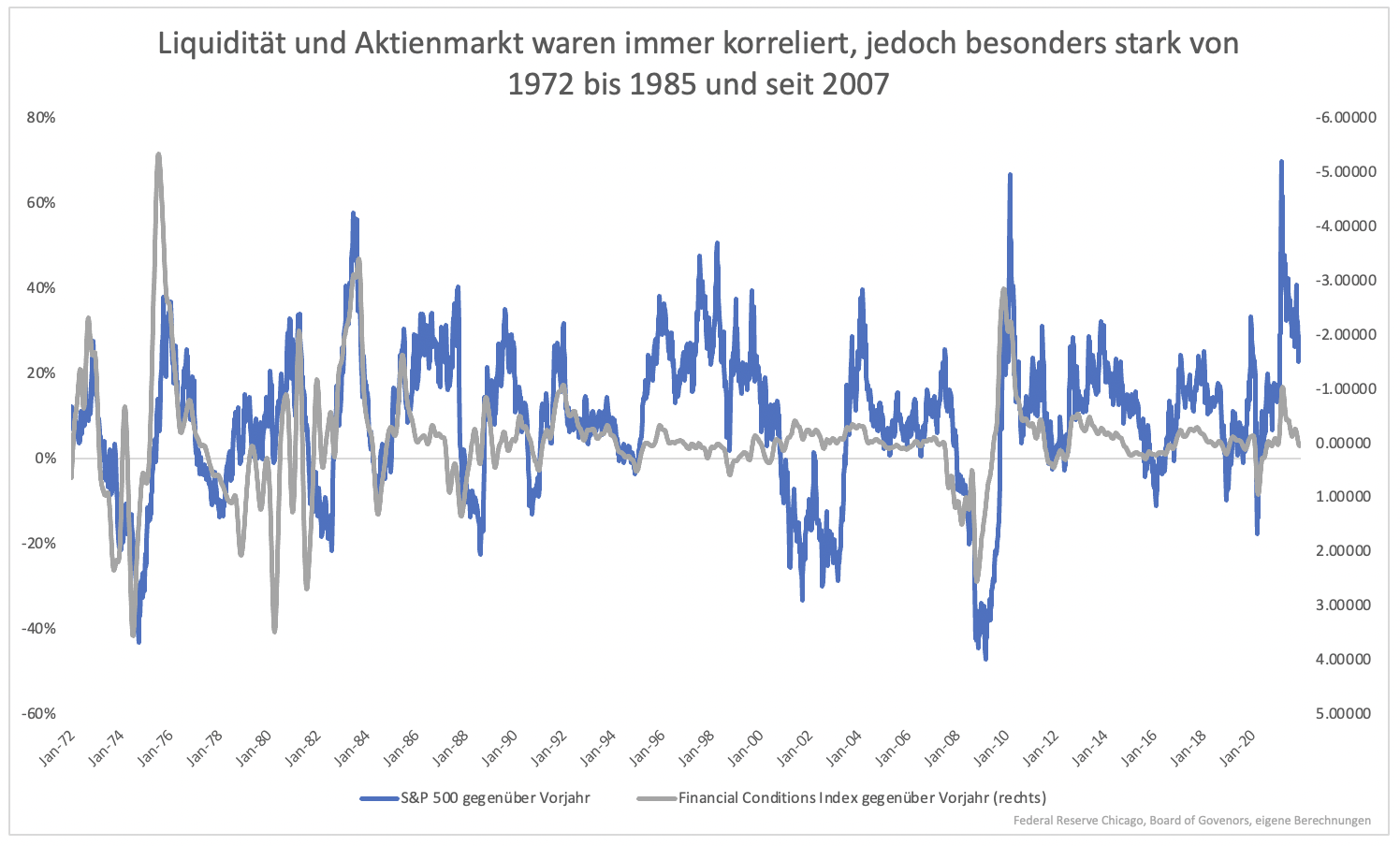

Mangelnde Liquidität sorgt für Unruhe und Korrekturen. Es verwundert daher nicht, dass die Performance des S&P 500 von der Entwicklung des Financial Conditions Index (FCI) abhängt (Grafik 2). Die Korrelation ist hoch. Das gilt vor allem seit der Finanzkrise.

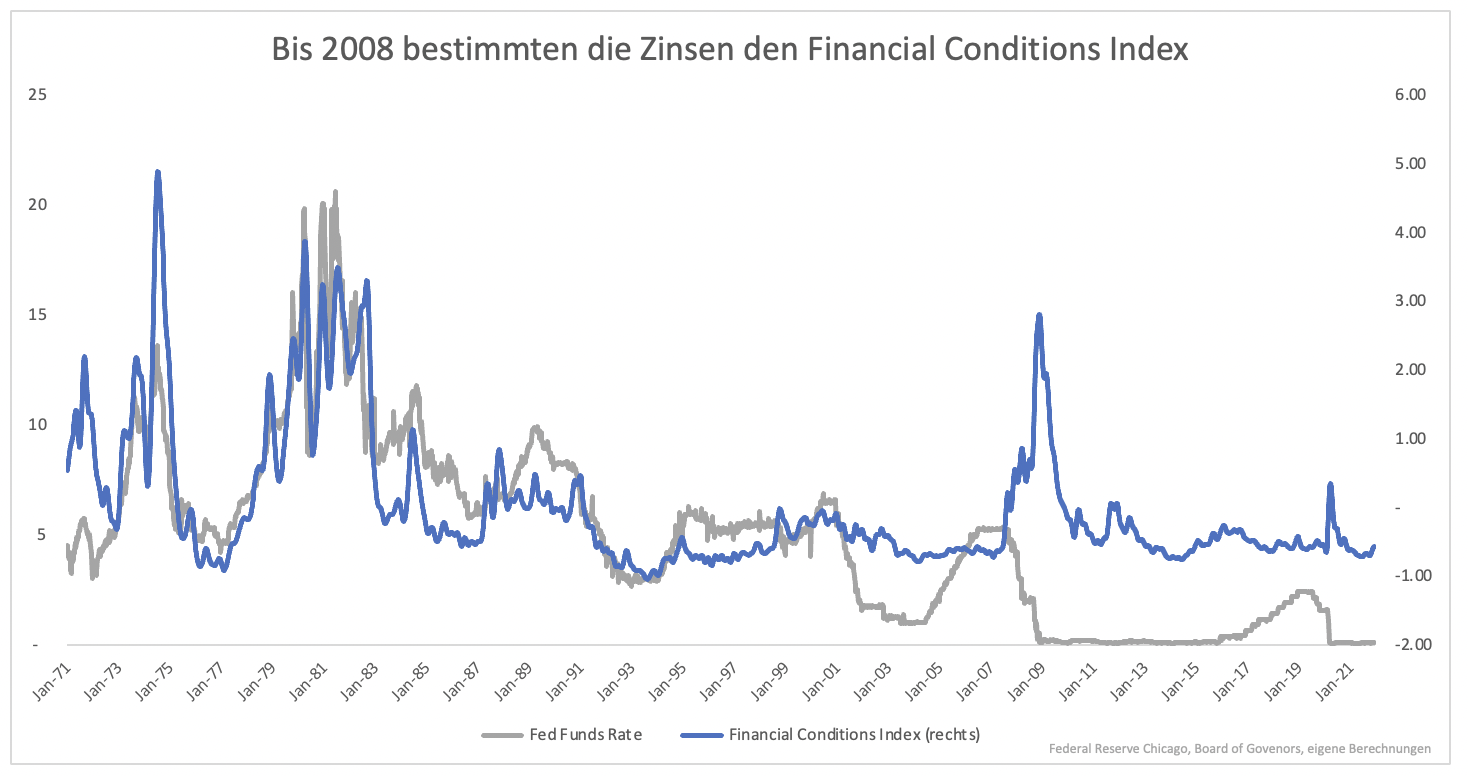

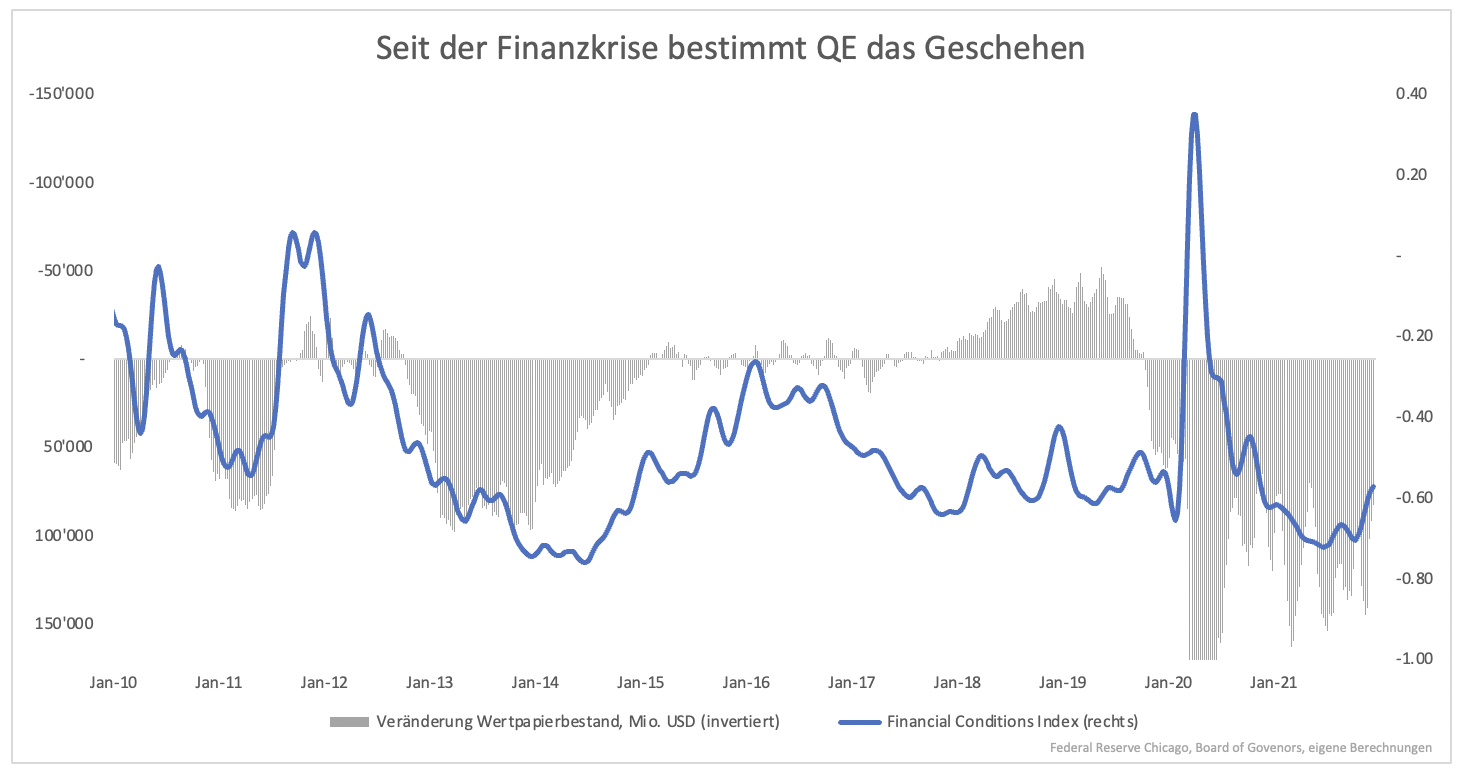

Zinsen sind dabei nicht mehr der bestimmende Faktor. Der FCI folgte bis zur Finanzkrise der Leitzinsentwicklung (Grafik 3), doch seit der Finanzkrise sind es eher die Wertpapierkäufe der QE-Programme, die den FCI bestimmen (Grafik 4).

Aktuell werden die Käufe schnell zurückgefahren. Bereits in drei Monaten dürfte QE in den USA Geschichte sein. Der FCI steigt bereits seit einigen Wochen an. Bei versiegender Liquidität wird sich daran nicht viel ändern. Die Entwicklung dürfte ähnlich verlaufen wie 2014 und 2015.

Die Lage verschlechtert sich, aber sie ist deswegen objektiv betrachtet noch nicht schlimm. Der FCI bewegt sich zwar nach oben, aber von einem tiefen Niveau aus. Liquidität ist noch nicht knapp. Vielmehr wird der Überfluss verkleinert. Daher muss eine Verschlechterung der Liquiditätssituation auch nicht sofort zu einer Korrektur führen. Auch 2014/15 kam die Korrektur mit einer gewissen Zeitverzögerung.

Nach Liquidität zu investieren, ist eine gute Strategie. Im September hatte ich dazu eine Strategie im Detail beschrieben. Diese Strategie hat den S&P 500 über längere Zeiträume deutlich geschlagen, um fast 5 % pro Jahr. Eine Outperformance von 5 % pro Jahr macht über mehrere Jahre einen enormen Unterschied.

Jetzt sagt die Strategie, dass man nicht investiert sein sollte. Bei gerade frischem Allzeithoch in den USA erscheint diese Empfehlung abwegig. Tatsächlich kann man beim blinden Folgen der Strategie auch mal einen Teil der Aufwärtsbewegung verpassen. Dafür bleiben einem größere Korrekturen erspart.

Zwischen Weihnachten und Neujahr geschieht meist wenig. Viele Anleger sind im Urlaub, die Umsätze an der Börse sind dünn. Die Gefahr einer Korrektur im neuen Jahr ist inzwischen greifbar. Wer kurz- und mittelfristig orientiert und kein Buy and Hold-Anleger ist, sollte die Kurse nun genau beobachten. Ohne ein Liquiditätswunder wird sich der FCI in wenigen Wochen auf ein kritisches Niveau verschlechtert haben.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 50 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.