DOW Jones und Euro Yen - Schwacher Yen als Vorbote für steigende Aktienmärkte?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Die Auswertung von Intermarketkorrelationen ist ein wichtiger Teil der (chart-)technischen Analyse. Im mittelfristigen Zeitfenster weisen DOW Jones und das Währungsverhältnis Euro in japanischen Yen (EUR/JPY) eine positive Korrelation auf, welche wir seit einiger Zeit auswerten (s. nachfolgende Seiten

Tendenziell gilt zur Zeit:

Steigt der DOW Jones, steigt EUR/JPY.

Fällt der DOW Jones, fällt EUR/JPY.

Das kann man auch "invers" formulieren. Es ist nämlich nicht ganz klar, wer hier wen zieht. Es gibt Phasen, in denen EUR/JPY nach oben bzw. unten vorläuft und es gibt Phasen, in denen der DOW Jones dies tut.

Die positive Korrelation dauert nach wie vor an, sowohl der DOW Jones als auch EUR/JPY notieren aktuell unterhalb kurzfristiger BUY Trigger. BUY Trigger sind Handelsmarken, deren signifikantes Überwinden Käufer anzieht und steigende Kurse einleitet. Im aktuellen Falle haben beide Basiswerte, DOW Jones und EUR/JPY, die Chance auf die Vollendung einer kurzfristigen Bodenformation.

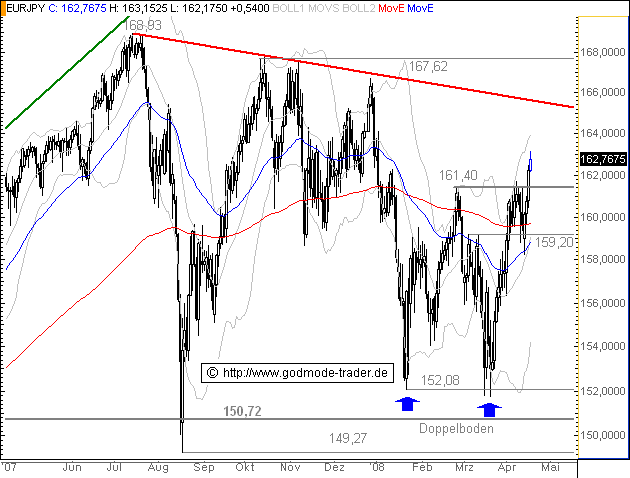

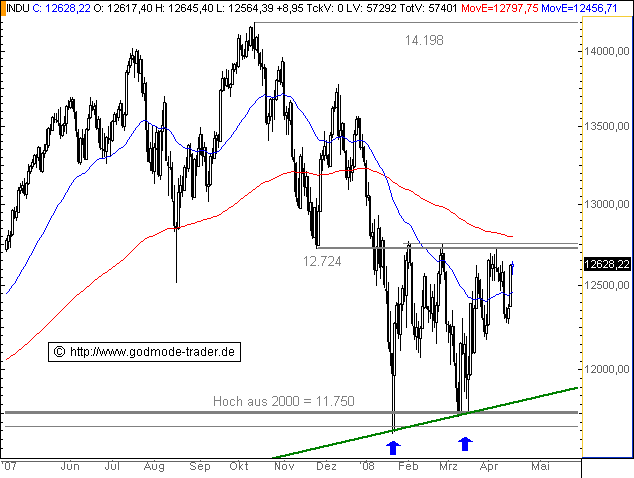

Werfen wir einen Blick auf die beiden Basiswerte, hier dargestellt in einem Tageschart im Zeitraum eines Jahres. Die beiden Spitzen der potenziellen Bodenformationen eines Doppelbodens sind hier mit kleinen blauen Pfeilen markiert. Zu erkennen in diesem Vergleich ist die relative Stärke von EUR/JPY, die Erholung ist im Vergleich zur Abwärtsbewegung seit den 2007er Hochs bereits weiter fortgeschritten. Zudem hat EUR/JPY in dieser Woche bereits den BUY Trigger des Doppelbodens bei 161,40 JPY aktiviert. Das heißt, es liegt nun ein Kaufsignal nach einer mittelfristigen Bodenbildung (Doppelboden) vor. Der DOW Jones hingegen noch etwas Platz hin zu seinem BUY Triggerbereich bei 12.724 - 12.800 Punkten.

Hier muß man etwas vorsichtig sein. Die Tatsache, dass der EUR/JPY bereits über seinen BUY Trigger bei 161,40 JPY angestiegen ist, muß nicht zwangsläufig heißen, dass der DOW Jones nachziehen muß. Es kann durchaus auch sein, dass EUR/JPY an seine mittelfristige Abwärtstrendlinie bei ca. 165,00 JPY ansteigt und dort nach unten abprallt, während gleichzeitig der DOW Jones an seinem BUY Trigger nach unten abprallt.

Nun drängen sich im ersten Moment zwei Fragen auf:

1.) Wird die positive Korrelation weiter Bestand haben? Werden EUR/JPY und DOW Jones weiterhin einen ähnlichen Kursverlauf aufzeigen?

2.) Warum sollte ausgerechnet jetzt eine größere Aufwärtsbewegung starten? Ist die Zeit reif für steigende Aktienkurse und eine Abwertung des Yen?

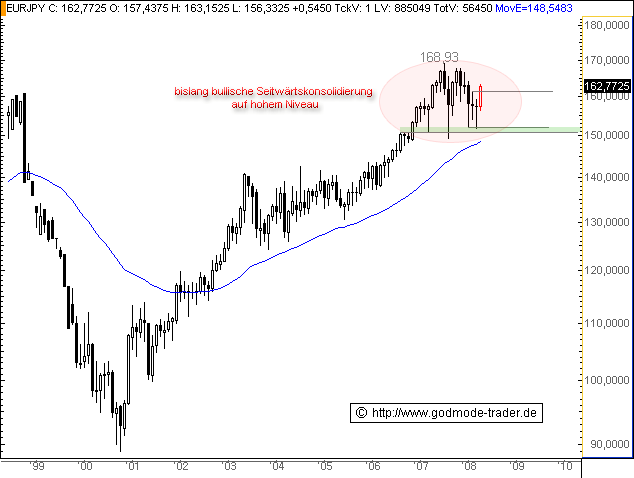

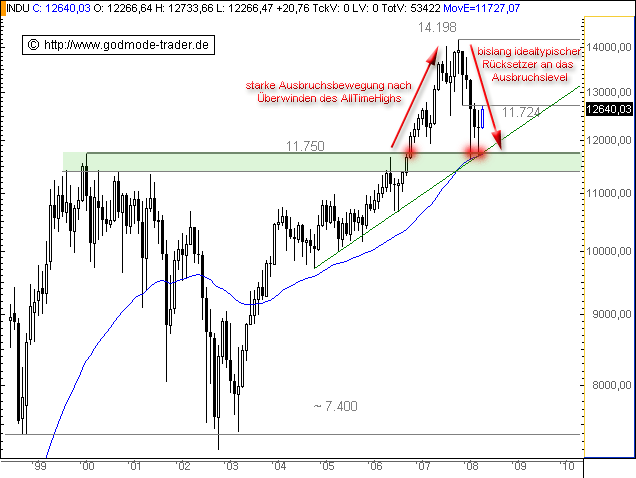

Zumindest die zweite Frage lässt sich aus charttechnischer Sicht genauer erörtern. Dazu lohnt sich ein Blick auf den mittel- bis langfristigen Kursverlauf, hier im zehnjährigen Monatschart dargestellt:

Beide Charts zeigen eine mehrjährige Aufwärtsbewegung, welche aktuell durch eine Zwischenkorrektur unterbrochen ist.

Die Zwischenkorrektur beim DOW Jones ist bisher (!) lediglich als normaler, bullischer Rücksetzer an das alte Hoch bei 11.750 Punkte zu werten. Das heißt nicht, dass nicht auch ein weiterer Rücksetzer oder sogar ein überschießender Rücksetzer bis vielleicht 11.400 Punkte möglich wäre. Natürlich darf man das Scenario einer riesigen SKS Trendwendeformation mit SELL Trigger 11.750 Punkten nicht wegdiskutieren. Dennoch, bis jetzt hält die 11.750 Punktemarke. Bis jetzt ist zu sehen, dass eine Kurserholung gestartet ist. Bis jetzt stehen die Vorzeichen mindestens auf Bärenmarktrallye.

Charttechnisch orientierte Anleger wittern aktuell Chancen:

Ein Doppelboden am langfristigen Ausbruchslevel bei 11.750 - das könnte DIE Möglichkeit für einen attraktiven, mittel- bis langfristigen Longeinstieg in Aktien sein! (S. hierzu auch [Link "Insiderkäufe erreichen neuen Rekord" auf www.boerse-go.de/... nicht mehr verfügbar])

Somit lässt sich die zweite Frage aus charttechnischer Sicht mit einem vorsichtigen JA beantworten.

Wir könnten jetzt den Start einer mittel- bis langfristigen Kursrallye erleben! Diese könnte sogar in einer ähnlichen Dynamik fortgesetzt werden, die der DOW Jones von 1982 - 2000 an den Tag legte: Der Index kletterte in diesem Zeitraum hochdynamisch um über 1400% (!).

Nun muss sich zeigen, ob auch die positive Korrelation weiter Bestand haben wird und das relativ stärkere Währungspaar EUR/JPY aktuell eine Vorläuferfunktion hat. Dort ist nämlich bereits ein vorsichtiges Kaufsignal aktiv. Beim DOW Jones bislang noch nicht! Noch befinden sich die Aktienmärkte innerhalb volatiler Zwischenkorrekturen, Bodenbildungen fanden weitestgehend noch nicht statt. Und die schwelende Finanzkrise hängt wie eine schwarze Regenwolke über den Märkten, welche den Bullen letztlich einen Strich durch die Rechnung machen könnte.

Das Credo von Kollege Weygand lautet, den Aktienmarkt diesmal ruhig ein gutes Stück vorlaufen zu lassen. Man könnte meinen, dass einem dadurch Performance entgeht. Dies ist aber nicht unbedingt der Fall, da einem so erspart bleibt fortlaufend in angetäuschte Böden zu kaufen und wieder und wieder ausgestopt zu werden. Was das übergeordnete Bias von GodmodeTrader.de anbelangt, warten wir den signifikanten Anstieg über die mehrfach genannten Widerstandsbereiche ab. Solange die Indizes darunter notieren, macht es Sinn defensiv zu agieren.

Kollege Strehk handelt in erster Linie das mittelfristige Zeitfenster. Er ist massiv long positioniert. Allerdings in Aktientiteln, die eine hohe so genannte relative Stärke aufweisen. Es handelt sich um Aktien, die auch dann weiter ansteigen dürften, wenn der Aktienmarkt weiter abfallen sollte. Strehk meinte in einem unserer Meetings, dass ihm eigentlich egal ist, ob der Aktienmarkt steigt oder fällt, Hauptsache seine Momentumstocks laufen.

Die kommenden Wochen werden also spannend, ich wünsche Ihnen viel Erfolg und ein gutes Händchen!

Herzliche Grüße,

André Rain - Technischer Analyst bei GodmodeTrader.de

Selbst verstehen, selbst anwenden, selbst handeln. Bilden Sie sich fort mit dem Wissensbereich "Charttechnische Analyse und Trading" : http://www.godmode-trader.de/wissen/chartlehrgang

DOW Jones und Euro Yen - "Die Spinnen die Römer" Teil 2 - Datum 16.09.2007 - Uhrzeit 12:00

Ich erwarte in den kommenden Wochen eine anhaltend steigende Tendenz im DOW Jones, ebenso für das Währungsverhältnis Euro zum japanischen Yen. Ich habe für diesen Artikel den Titel des vorhergehenden Artikels meines Kollegen Marko Strehk übernommen, weil er das ganz gut beschreibt, was insbesondere fundamental ausgerichtete Marktteilnehmer angesichts der Kurserholungen an den Märkten denken und fühlen. Es ist absolutes Unverständnis. "Die spinnen die Römer". Mein Kollege Engelbert Hörmannsdorfer beschreibt die Situation so: "Stell dir vor, wir haben eine echte Krise und keinen interessiert sie ..."

Nun, wir haben auf GodmodeTrader.de glücklicherweise den Fokus auf der Chartanalyse. Und diese schätzt nicht die zugrundeliegende fundamentale Lage ein, sondern das, was die Marktteilnehmer, die an den Börsen agieren, tatsächlich daraus machen. Und was man derzeit in den Charts sieht, ist eine Rückkehr der Bullen.

Zugegebenermaßen (1) fühle ich mich besser, wenn Fundamentals und Charttechnik zumindest tendenziell Hand in Hand gehen, wie beispielsweise bei Öl oder Euro Dollar.

Zugegebenermaßen (2) ist man nicht immer gegen das Einfließenlassen der fundamentalen Nachrichten in den Prozess der charttechnischen Analyse gefeit. Der Mensch gefangen im Kerker der Subjektivität.

Gerade was das derzeit vorherrschende Thema, die US Kreditkrise, anbelangt, schlug mir seitens der fundamental ausgerichteten Kollegen eine überbordend bärische Grundstimmung entgegen. Die Argumente sind nachvollziehbar, überzeugend und in sich stimmig. Auf der anderen Seite gibt es auch Stimmen, die das Gezeter der Bären für übertrieben erachten. Der Vermögensverwalter Ken Fisher ist so jemand. Allerdings ist er dem Lager der Perma-Bullen zuzurechnen. Die Perma-Bullen haben es besser, weil sie im übergeordneten Trend argumentieren. Was mir bitter aufgestoßen ist, sind diejenigen bärisch ausgerichteten Kommentatoren, die angesichts der Konsolidierung seit Juli dieses Jahres sich wieder zu Wort melden und schreiben "Ich habe es ja schon immer gesagt ... Das Problem ist der US-Immobilienmarkt ... Das Problem ist die Hedgefunds Blase ... Das Problem ist das Haushaltsdefizit der Amerikaner ... Das Problem ist die wachsende Inflation in den USA ... ". Entschuldigung. Die Argumentationsführung ist nachvollziehbar, aber das Timing ist grottenschlecht. Diese Argumente wurden bei einem DAX Stand von 3.000, 4.000., 5.000, 6.000 und 7.000 Punkten vorgetragen. Ich habe nichts gegen die Argumente, aber gegen das Timing. Gutes Timing hat Marc Faber bewiesen, der bereits im Mai auf die sich anbahnende Kreditkrise hinwies und Zinssenkungen der FED im zweiten Halbjahr voraussagte.

Wie dem auch sei. Die Kursabschläge in den meisten Sektoren in Europa und in den USA sind bisher lediglich als Konsolidierungen einzuordnen. Der Finanzsektor, hier insbesondere die Banken, weisen hingegen relative Schwäche auf und korrigieren. Zufälligerweise sprang genau dann, als die Bankentitel unter Druck gerieten, der Energiesektor wieder an. Technologie und Biotechnologie zeigen sich ebenfalls stark. Die Schwäche der Banken kann bisher mehr als nur kompensiert werden.

Kursverläufe von DOW Jones und Euro Yen (EUR/JPY) seit 03.07.2006.

DOW Jones : 13.442 Punkte

EUR/JPY : 160 JPY

Die Auswertung von Intermarketkorrelationen ist ein wichtiger Teil der (chart)technischen Analyse. Im mittelfristigen Zeitfenster weisen DOW Jones und Euro Yen eine positive Korrelation auf.

Tendenziell gilt : Steigt der DOW Jones, steigt Euro Yen. Fällt der DOW Jones, fällt Euro Yen.

Sie sehen, seit Mitte August können sich beide Basiswerte erholen.

DOW Jones und Euro in Yen.

Kursverläufe vom 03.04.2007 bis 16.09.2007 (log. Kerzenchartdarstellung / 1 Kerze = 1 Tag)

Die zentrale Fragestellung, die es zu beantworten gilt : In welcher Form spielt sich die Erholung ab? Implizieren die Kursmuster eine weitergehende Erholung oder aber eine Fortsetzung der im Juli eingeleiteten Konsolidierung?

DOW Jones :

Das Kursmuster im DOW Jones ist eine für diesen Index typische sich nach oben aufstauende paradox bullisch-bärische Flagge. Was ist damit gemeint? Der DOW Jones zeigt im 60 Minutenchart und Tageschart nicht selten bärische Flaggenmuster, die regelwidrig nach oben aufgelöst werden. Der bärische Trendwendeprozess seit Mai dieses Jahres in Form einer komplexen SSKS Formation, wird zu einer Fortsetzungsformation umfunktioniert. Ich erwarte im DOW Jones das Erreichen der 13.700er Marke. Dort kann es wieder zu einem Rücksetzer kommen. Anschließend bedeutet ein Anstieg mit 2 Tagesschlußkursen über 13.700 Punkten ein neues Kaufsignal mit einer erhöhten Wahrscheinlichkeit, dass mittelfristig sogar wieder neue Hochs ausgebildet werden können.

Euro Yen :

Das Währungsverhältnis konnte ausgehend von der Unterstützung bei 150,75 JPY eine Erholung starten. Das Kursmuster während der Erholung zeigt ein steigendes und damit bullisches Dreieck, aus dem der Kurs bereits am Freitag regelkonform nach oben ansteigen konnte. 3 prominent abgesetzte "Minor lows" und die zeitliche Ausdehnung des Kursgeschehens unter der exp. GDL 200 (rote gestrichelte Linie) weisen darauf hin, dass Euro Yen den starken Widerstandsbereich bei 162 JPY knacken dürfte. Nach dem Alternationsverfahren lassen sich Kursziele bei 165 und anschließend wieder bis zu 169 JPY herleiten.

War es das schon mit den Yen Carry-Trade-Auflösungen? Haben wir also lediglich ein Intermezzo wie im Februar gesehen?

Die Frage kann derzeit wohl niemand seriös beantworten. Fakt ist aber, dass mit steigenden Notierungen nach und nach die Skeptiker wieder umfallen dürften.

Abschließend seien die entscheidenden Marken in DOW Jones und Euro Yen nach unten genannt. Der DOW Jones hat ab jetzt bei 13.000 Punkten sein entscheidendes Unterstützungsniveau, Euro Yen bei 155 JPY. Werden diese Marken gebrochen, kippt die Musik wieder.

Wer long handelt, kann sich aber beim Platzieren von Stoploss auch an den Mittelbändern (SMA20) der Bollingerbandkanäle orientieren. Einer Position muß dann nicht soviel Spielraum nach unten gegeben werden. Das ist übrigens bemerkenswert an der aktuellen charttechnischen Situation. Wer in die jetzt beginnende zweite Anstiegswelle einsteigen möchte, wird aufgrund der Anordnung der vorangehenden "minor lows" dazu gezwungen, den Positionen erheblichen Raum zum Atmen zu geben. Je weiter das Stop vom Einstieg entfernt ist, desto geringer der Kapitaleinsatz bzw. Hebel.

Herzlichst,

Ihr Harald Weygand - Head of Trading bei GodmodeTrader.de

DOW Jones und Yen - "Die Spinnen die Römer" - Datum 05.09.2007 - Uhrzeit 01:39

Auf Sicht der letzten Monate zeigen sich ähnliche Kursverläufe im DOW Jones und imWährungsverhältnis Euro Yen. Im Zuge der Krise am US-Hypothekenmarkt kam es zeitgleich zur Auflösung von Carry Trades. DOW Jones und Euro Yen gerieten seit Juli kurzzeitig deutlich unter Abgabedruck. Die Dynamik im Euro Yen zeigte crashartige Züge. Mein Kollege Herr Weygand hatte diese beiden positiv korrelierenden Basiswerte bereits mehrfach in seinen Kommentaren besprochen. Nachdem der Markt seit 2 Wochen eine Erholung fährt, bietet sich ein erneuter Blick auf die Charts an. Die Hammerkerze im DOW Jones vom 16.08. auf der horizontalen Unterstützung bei 12.800 hat in der Tat eine Kurserholung einleiten können. An dem Tag der Ausbildung der Kerze kann ich mich noch an die Kommentare meiner Traderkollegen erinnern - Grundtenor: Das ist ein Scherz. A Kein Volumen, B in der letzten halben Handelsstunde hochgezogen. Ergo, das Reversal hat keine echte Substanz. Aus diesem subtanzlosen Reversal hat sich jedoch eine Gegenbewegung entwickelt, die sogar über die Abwärtstrendlinie reicht. Wehrmutstropfen, das Volumen will noch nicht so recht anspringen. Ohne anziehende Volumina steht die Kurserholung auf tönernen Füßen. Aber das kann noch werden. Es gibt sie nicht oft, aber es gibt sie. Phasen zunächst bärisch divergierender Volumentrends, die durch später ansteigende Volumina aufgelöst werden. Innerhalb der nächsten 2 Wochen hat der DOW Jones noch Anstiegspotenzial bis 13.700 Punkte. Bei 13.700 Punkten entscheidet sich die weitere Entwicklung. Bei 13.700 Punkten liegt eine Schaltstelle. Sollte der Index über 13.700 Punkte ansteigen können, wäre das gleichbedeutend mit einer Aufwärtstrendfortsetzung. Die Konsolidierung wäre beendet. Ausgehend von der Unterstützung bei 150,75 konnte Euro Yen deutlich reagieren und steht jetzt unter einem Widerstand bei 159,50. Das Kursmuster unter dem Widerstand trägt bullische Züge. Man mag es kaum glauben, aber hier ist ein Ausbruch in Vorbereitung, der direkt zum nächsten Widerstand bei 162 Yen laufen sollte. Bei 162 Yen wird es zum großen Showdown kommen. Gelingt nämlich der signifikante Ausbruch über 162 Yen, wird aus der bisherigen technischen Gegenreaktion, eine Rückeroberung des großen mittelfristigen Aufwärtstrends. Als wäre nichts gewesen, würde dann der Yen "wie immer" weiter abwerten. Die Kreditkrise ist ohne wenn und aber ein echtes ökonomisches Problem und der Markt nimmt die Kursabschläge einfach so wieder zurück? So manch fundamental ausgerichteter Beobachter der Finanzmärkte dürfte dann kapitulieren und das Handtuch werfen. Die Kurserholungen stehen erst dann wieder auf der Kippe, wenn der DOW Jones unter 13.000 und Euro Yen unter 154 Yen abfallen sollten.

Viele Grüße und viel Erfolg,

das wünscht Ihnen Marko Strehk - Technischer Analyst und Trader bei GodmodeTrader.de

DOW Jones und Yen - Waren das gestern "echte" bullische Reversals? - Datum 17.08.2007 - Uhrzeit 08:44

Der Kursverlauf der letzten 4 Wochen ist durch eine auffallend hohe Volatilität gekennzeichnet. Das Chartbild ist während des Abverkaufs in den Märkten mehrfach abrupt hin und hergesprungen. Kurzzeitig sieht es danach aus, als ob der Markt nach unten durchfallen würde, in allerletzter Sekunde wird der Laden dann wieder gedreht. Der Markt stellt eine echte Herausforderung an uns Charttechniker dar. Es gilt den Modus für das Grundrauschen der Kursbewegungen höherzustellen, um beim "Kommentieren nicht aus der Position gekickt" zu werden. Als DOW Jones und S&P 500 Index gestern in der letzten Stunde der Tradingsession wieder komplett hochgezogen wurden, klopften mir meine Trader auf die Schultern und meinten "Ok, Junge... Viel Spaß, wenn du den Kommentar machst ...". Wieder wurde der Markt gedreht, wieder steht ein Signal, - nämlich lange bullische Reversalkerzen -, im Markt, die nach Anschlußkäufen schreien. Und wieder muß neu abgewogen werden, ob der Sell Off beendet werden könnte. Und wieder muß abgeschätzt werden, wie Ernst es die Marktkräfte meinen, die seit einigen Handelstagen immer wieder intraday phasenweise stoßweise die Indizes kaufen und durch diese Vorgehensweise ziemlich eindeutig signalisieren, dass ihr Interesse eine Stabilisierung des Marktes ist. Was wir in den Märkten derzeit sehen, kann in einigen Basiswerten ganz klar als Crash bezeichnet werden. Werfen wir einen Blick auf das unter Intermarketkorrelationsgesichtspunkten marktbeherrschende Gespann DOW Jones und Euro gegenüber japanischem Yen (EUR/JPY). Wie erwartet, schlagen die seit Ende April dieses Jahres ausgebildeten SSKS Trendwendeformationen voll durch. Der heftige Kursverfalls des Währungsverhältnis EuroYen (EUR/JPY) ist ein Zeichen für die Rückführung von Carry-Trades. Insbesondere der US-amerikanische Markt wird von 2 Seiten in die Zange genommen. Nicht nur die Krise um den US-Hypothekenmarkt weitet sich und wirkt auf den Aktienmarkt belastend. Nein, gleichzeitig werden Carry-Trades aufgelöst, die ebenfalls den Aktienmarkt unter Druck bringen. EuroYen bricht ein. Andersherum formuliert: Der japanische Yen explodiert. Zunächst dürften die Zeiten vorbei sein, in denen sogar immer mehr Retailinvestoren (Privatanleger) Kredite direkt im schwachen Yen aufnahmen. In der beigefügten Chartgrafik ist ersichtlich, dass EUR/JPY die hochgradige Kreuzunterstützung bei 159,50 JPY im Rahmen des Crashs wie Butter durchschlagen hat. Wenn solche Unterstützungsniveaus ohne jegliche Reaktion gebrochen werden, ist das ein Zeichen dafür, dass sich Marktteilnehmer in einer Zwangslage befinden. Diese Marktteilnehmer haben keine Möglichkeit mehr auf bessere Kursnotierungen zu warten. Sie müssen ihre Positionen liquidieren, koste es, was es wolle. Von dem 159,50er Support ist EUR/JPY direkt auf den nächsten Support jetzt bei 150,75 JPY eingebrochen. Gleichzeitig durchbrach der DOW Jones gestern seine Kreuzunterstützungszone bei 12.800 Punkten. Unter solch eklatant wichtigen Unterstützungszonen liegen gestaffelt Stoplossmarken. Diese wurden gestern intraday touchiert und es kam zu einer Verkaufslawine. Im Traderfachjargon nennt man das auch "Gunning the stops". In den letzten 45 Handelsminuten setzen schlagartig Käufe ein und der Index wurde ebenso wie Nasdaq und S&P 500 Index wieder hochgezogen. Bullische Reversalkerzen liegen vor. Allerdings wieder mit einer intradayzyklischen Konsistenz, die mich nicht überzeugt. Das ist für mich kein echter Kaufdruck. Diese bullischen Reversalkerzen wurden von den Bullen so energieschonend wie nur möglich produziert. Die entscheidenden Käufe kamen erst in den letzten 15 Minuten des Handels. Forciert kaufen würde ich diese Vorgaben zumindest nicht. Heute Nacht ist EuroYen wieder abgekippt und in die gestrige Kerze hineingefallen. Der Nikkei 225 ist heute Nacht um weitere 5 % eingebrochen. Das trotz der US Vorgaben. Allerdings trifft den Nikkei die aktuelle Entwicklung am Devisenmarkt besonders hart. Die japanische Wirtschaft ist exportlastig wie kaum eine andere. Die drastische Aufwertung ihrer Währung dürfte den Japanern insofern die Tränen in die Augen getrieben haben. EuroYen steht wie beschrieben jetzt auf einer sehr wichtigen Unterstützung bei 150.75 JPY. Wegen dieser Intermarketverknüpfung und möglicherweise auch wegen des heutigen Verfallstags konnte der US Markt auch reversaln. Wenn eine Gegenbewegung, dann jetzt! Wenn die 150,75er Unterstützung nicht hält, dürfte der Abverkauf relativ direkt weiterlaufen. Ich habe keine Lust mit forciert formulierten Prognosen wenn auch nur im Kleinen weiteres Öl ins Feuer zu gießen. Es gibt genug Marktteilnehmer, die mit Longpositionen tief im Minus stehen, und denen der Markt momentan keinen Spaß macht. Im DOW Jones nenne ich abschließend in dieser kommentierenden Meldung eine zentrale Unterstützung bei 12.070 Punkten.

Viele Grüße und ein starkes Nervenkostüm wünscht Ihnen,

Ihr Harald Weygand

Was ist denn das? - Datum 10.08.2007 - Uhrzeit 00:00

Verehrte Leserinnen und Leser, Sie sehen richtig. In der folgenden Chartgrafik ist der Kursverlauf vom DOW Jones, dem von dem Währungsverhältnis Euro gegenüber japanischer Yen (EUR/JPY) gegenübergestellt. Und was sticht hier sofort ins Auge? Genau. In dem hier dargestellten mittelfristigen Zeitfenster weisen DOW Jones und EUR/JPY eine auffällige positive Korrelation auf. Beide bewegen sich in übergeordneten Aufwärtstrends. Beide weisen im Februar und Juli dieses Jahres synchron verlaufende kurzfristige Sell Offs auf. Das Kursgeschehen beider Werte zeigt seit Mai/Juni Konturen eines temporären charttechnischen Trendwendeprozesses auf.

Solche Intermarketkorrelationen sind für charttechnisch ausgerichtete Trader und Investoren außerordentlich interessant. Interessant deswegen, weil sich von der Auswertung des einen Wertes auf den anderen und umgekehrt schließen läßt.

Halten wir die charttechnische Lupe auf die obigen Liniencharts und erhalten damit die folgenden Kerzencharts (Candlesticks) im Tageschartintervall. Eine Kerze steht also für einen Tag. Hier sind die Konturen des SSKS Trendwendeprozesses gekennzeichnet. Mit dem gestrigen Kursverfall im DOW Jones und EUR/JPY hat sich die rechte Schulter dieses komplexen formationstechnischen Gebildes etabliert. Die SELL Triggerlinie (Nackenlinie) liegt im DOW Jones bei ca. 13.250 Punkten und im EUR/JPY analog bei 161,50 JPY. Ein Unterschreiten der beiden genannten Kursniveaus in den kommenden Handelstagen generiert ein Verkaufssignal. Im DOW Jones sind dann Abgaben bis 12.800 Punkte zu erwarten. Bei 12.800 Punkten verläuft eine relevante horizontale Linie und darüber die exp. GDL 200 (EMA200). Insofern rechnen wir bei 12.800 Punkten mit einer Gegenbewegung nach oben. Ausgehend von 12.800 Punkten dürfte der DOW Jons wieder ansteigen können. Das Chart Setup sieht im EUR/JPY zwar insgesamt vergleichbar aus, allerdings liegt hier sehr nahe unter dem SELL Trigger von 161,50 JPY eine Kreuzunterstützung (Support Cluster) bei 159,50 JPY bestehend aus prominenter horizontaler Linie und exp. GDL 200 (EMA200). Onestly speeking, diese Kreuzunterstützung ist als hochgradig einzustufen. Sie hat sogar das Zeug dafür, die SSKS Trendwendeformation wieder nach oben aufzuknacken.

Betrachtet man den DOW Jones Chart ist die Sache ziemlich eindeutig. Die Wahrscheinlichkeit ist erhöht, dass der Index in den kommenden 1-2 Wochen nochmal richtig gut durchgeschüttelt wird. Zieht man den EUR/JPY Chart hinzu, - positiver Korrelation sei Dank - , wird klar, dass es sich eben nicht um ein 100%iges Short Setup handelt. Fällt EUR/JPY unter 161,50 JPY, wird ein Verkaufssignal ausgelöst. Bereits auf dem Cluster bei 159,50 JPY ist aber mit einer Gegenbewegung zu rechnen. Läuft diese Gegenbewegung deutlich weiter als 162,00 JPY, erhöht sich schlagartig die Wahrscheinlichkeit, dass der SSKS Trendwendeprozess nach oben aufgebrochen wird. Da eine positive Korrelation vorliegt, dürfte dann, wenn EUR/JPY ausgehend von 159,50 mit einer Erholung startet, auch der DOW Jones in dem Vakuum zwischen 12.800 und 13.200 Punkten eine Gegenreaktion starten.

Wie sieht der Tradingplan basierend auf der Analyse aus?

Wenn Sie den DOW Jones shorten, sollten Sie unbedingt auch den Kursverlauf von EUR/JPY im Blickfeld behalten. Beachten Sie im EUR/JPY das Niveau von 159,50 JPY. Hier dürfte eine Kurserholung einsetzen und zwar gleichtig auch im DOW Jones. Machen Sie vom Ausmaß dieser Gegenbewegung ihr weiteres Short Engagement abhängig.

Wenn Sie den volatilen Markt von den Seitenlinien beobachten und wie ein Conterboxer nur reaktiv handeln, dann bietet sich in EUR/JPY bei 159,50 JPY ein eng Stop abgesicherter Kauf und exakt dann, wenn EUR/JPY 159,50 JPY erreicht, auch im DOW Jones ein Kauf an. Wenn Sie das Währungsverhältnis EUR/JPY kaufen möchten und über keinen extra FOREX Konto verfügen, können Sie auch Hebelzertifikate (Turbo Optionsscheine) auf EUR/JPY handeln, wobei sie aber die hohen Spreads der Scheine beachten sollten. Eine Kurserholung ausgehend von 159,50 JPY hat Potenzial bis 161,00-161,50 JPY. Das sind also 150-200 Pips. Das läßt sich mit Scheinen handeln.

Aus heutiger Sicht ist davon auszugehen, dass es in EUR/JPY lediglich bei dieser beschriebenen Gegenbewegung bleiben und es anschließend zu einer Konsolidierungsausdehnung in Richtung 158,00 kommen dürfte. Bei 158,00 JPY verläuft eine wichtige Aufwärtstrendlinie. Die 158,00er Marke korreliert tendenziell mit der 12.800er Zielmarke vom DOW Jones.

Intermarketkorrelationen sind sehr nützliche auszuwertende Phänomene im Rahmen der charttechnischen Analyse. Beachten Sie, dass solche Korrelation oft nur mittelfristig phasenweise funktionieren. Es kommt immer wieder zu Entkopplungen. Bestes Beispiel ist die nicht mehr existierende Korrelation zwischen US-Dollar und Gold. Oder aber die Umkehrung der Korrelation zwischen Aktienmärkten und Öl.

Herzlichst,

Ihr Harald Weygand - Head of Trading bei GodmodeTrader.de

Neue Partner, breitere Produktvielfalt und weiterhin unschlagbare Konditionen

Mit der Anbindung der Emittenten Morgan Stanley und DZ Bank weitet justTRADE sein Angebot an kostengünstigen Handelsmöglichkeiten für Privatanleger noch aus. Künftig sind mehr als 1,2 Mio. Zertifikate & Optionsscheine bei justTRADE handelbar.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.