DOW Jones - Der Verkaufsdruck ist noch immer da!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

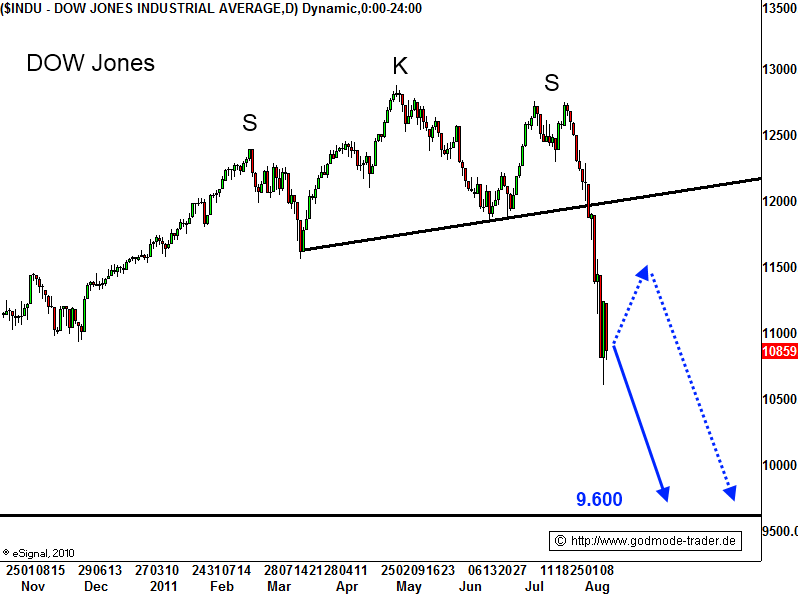

Aktuell - 2,90 % auf 10.859 Punkte

Der Bruch der zentralen Unterstützung bei 11.900 Punkten hat aus charttechnischer Sicht desaströse Wirkung. Eine mehrmonatige SKS Trendwendeformation wurde ausgelöst, ein starkes mittelfristiges Verkaufssignal ausgelöst. Der Bullenmarkt seit März 2009 wurde mit einem Paukenschlag beendet.

Das Korrektur-Kursziel liegt bei 9.600 Punkten. Da der Markt kurzfristig massiv überverkauft ist, kann jederzeit eine Bäenmarktrally aus dem "Nichts" beginnen. Bisher sind die Mirkomuster allerdings noch immer instabil.

KW32: DAX,DowJones,Nasdaq100 - Bullenmarkt OFF, Bärenmarkt ON!

08.08.2011, 00:00 Uhr

Der Sell Off der vergangenen Woche hat weichenstellenden Charakter. Die genannten Buy Triggermarken konnten nicht überwunden werden, stattdessen wurden zentrale Unterstützungsniveaus gebrochen und die Märkte kollabierten regelrecht. Taktische und strategische Stoplossorders wurden ausgelöst, die Marktbereinigung nahm ihren Lauf.

Keine Frage, als Marktbeobachter ist es eine ganz besondere Kunst solche Trendbewegungen wie die der letzten Handelstage im Vorfeld zu erkennen. Dies ist uns nicht gelungen. Kollege Gräfe erwartete immerhin im DAX nochmals ein neues Tief, aber nicht ein solch tiefes Tief. Bis vergangene Woche war ich bullisch, bis dahin war es auch richtig. Ich erwartete eine Sommerrally. Eine solche dürfte auch angesichts der sich zuspitzenden Nachrichtenlage ins Wasser fallen.

Man könnte als nicht charttechnisch ausgerichteter Marktteilnehmer nun der Ansicht sein, dass nach den immensen Kursabschlägen der vergangenen Woche das Gröbste hinter uns liegen dürfte. Dem ist meines Erachtens nicht so. Kurzfristig sind die Märkte stark überverkauft, jederzeit kann eine starke Gegenbewegung starten. Übergeordnet ist der Flurschaden aber zu gewaltig. Die Aufwärtstrendlinien und EMAs sind signifikant gebrochen, mittelfristige Trendwendeformationen wurden ausgelöst. Eine Kettenreaktion wurde in Gang gesetzt.

Ich reagiere als Charttechniker diesmal recht träge, das schließt aber nicht aus, dass ich mit der Einschätzung, dass der Bullenmarkt seit 2009 beendet wurde und ein neuer Bärenmarkt begonnen hat, richtig liege.

Dieser Trader aus unserem Portfolio hat überrascht.

DAX Tradingperformance Juli 2009 bis Juli 2011 von sage und schreibe +621,75%. Da Assakali den DAX Furuture kurzfristig aktiv handelt, steht er weniger verwundbar im Markt und kann sich solchen Stürmen an den Finanzmärkten wie zuletzt entziehen.

Gratulation an unseren Kollegen Jamal Assakali, den Fight1DAX Future Trader verantwortet. Unser Trader-Küken entpuppt sich damit zu einem absoluten Performance-Bringer. Hut ab.

DAX Future Kommentierung und aktives Trading in mehreren Zeitebenen Aktives DAX Futures Daytrading: Einstieg, Stoploss, Kursziel Sehr hohe Trefferquote Exzellente Performance! – Beste DAX trading performance! Spezialität ist die Sondierung präziser Kursziele & Trendwendepunkte auf Sicht von Stunden und Tagen Sehr gut geeignet für aktive IntradayTrader und auch Berufstätige Einfach 2 Wochen kostenlos den DAX Trader testen : http://bit.ly/pK4Mgx

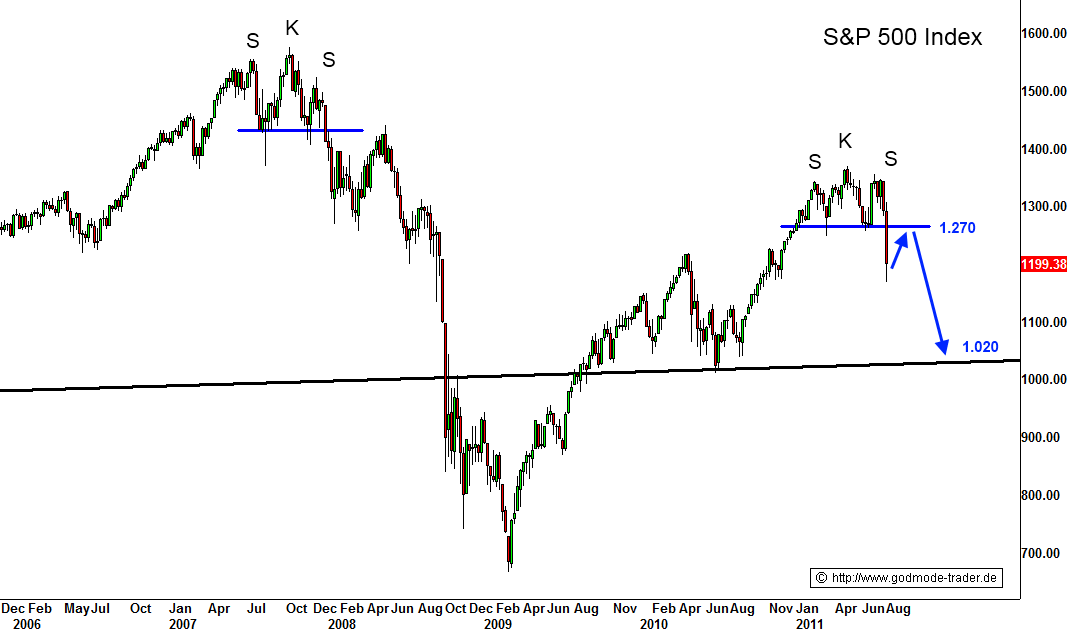

Anbei der Kursverlauf des marktbreiten S&P 500 Index seit 2006 im Wochenchartintervall (1 Kerze = 1 Woche). Vergleichen Sie das Kursmuster, das sich in 2007 "ganz oben" im Top entwickelt hatte bevor der Markt ein Jahr lang völlig in sich zusammenfiel mit dem Kursmuster, das sich seit Ende 2010 bis dato entwickelt hat. Die Muster sind identisch, es handelt sich um SKS Trendwendemuster.

Die Ratingagentur Standard & Poor’s (S&P) hat am Wochenende das Kreditrating der USA von „AAA“ auf „AA+“ heruntergestuft. Übrigens berichtete der (kostenlose) Echtzeit-Nachrichtendienst Jandaya ( www.jandaya.de ) bereits Freitagnachmittag von dem Gerücht einer unmittelbar bevorstehenden Herabstufung. Bei S&P muß es ein Leck gegeben haben! Schauen Sie sich die Charts der griechischen und portugiesischen Leitindizes an, wie diese sich nach den Downgrades der Ratingagenturen entwickelten. Stichwort "Austerity", Sparzwang. Besagte Indizes wurden komplett zusammengeschrotet. Ein ähnliches Scenario, wenngleich nicht so extrem, ist am US Markt denkbar. Offen bleibt, wie die US Notenbank FED reagieren wird. Die US Regierung muß neuerdings hart sparen, die Konjunkturprogramme laufen aus, die Notenbank unter Bernanke könnte den Markt aber weiter mit Liquidität vollblasen.

Uns gibt es übrigens auch bei Facebook : http://www.facebook.com/godmodetrader.deHöchste Zeit für Sie, uns als Freund hinzuzufügen :-)

Kommen wir nun zu den neuen Marktprognosen für S&P 500 Index, DOW Jones, Nasdaq100 und DAX. Mittelfristig hat sich der Himmel über den Finanzmärkten zugezogen, eine stürmische Zeit steht uns bevor.

S&P 500 Index : 1.199 Punkte

Eine mehrmonatige bärische SKS Trendwendeformation wurde durch den Bruch der Unterstützung bei 1.270 Punkten ausgelöst. Zwar kann jederzeit eine Bärebmarktrally zurück in Richtung 1.270 Punkte starten, übergeordnet führe ich den Index jetzt aber mit einem Korrektur-Kursziel von 1.020 Punkten.

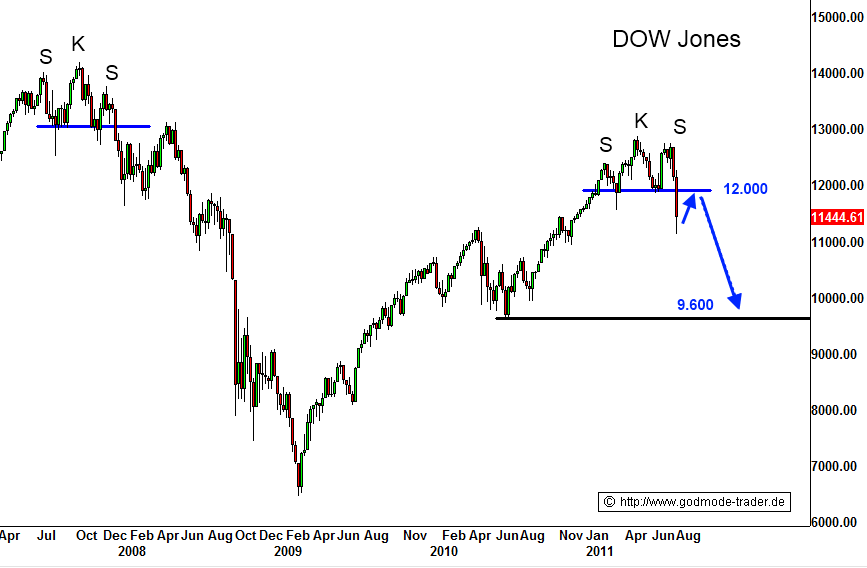

DOW Jones : 11.444 Punkte

Seit Ende 2010 liegt ein analoges Trendwendemuster vor wie im S&P 500 Index. Maßgeblich ist der Bruch der 11.900er Unterstützung im Verlauf der zurückliegenden Woche. Den DOW Jones sehe ich mittelfristig bei 9.600 Punkten. Übergeordnet also ab jetzt bärisch, was zwischengeschaltete Bärenmarktrallys nicht ausschließt.

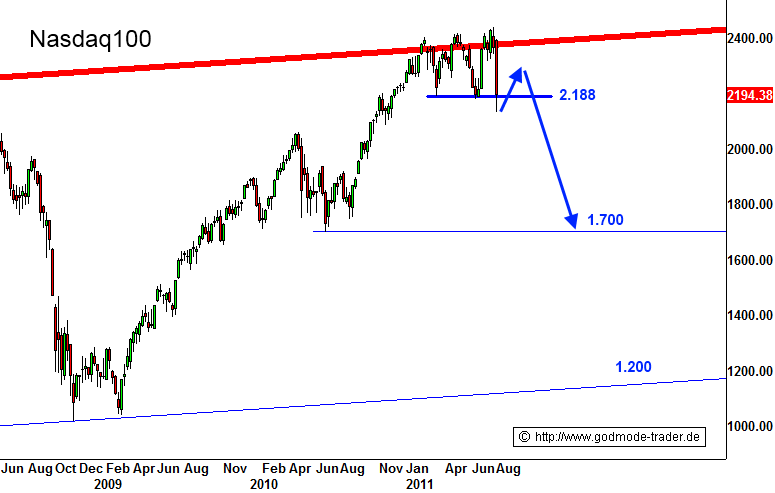

Nasdaq100 : 2.194 Punkte

Der mehrfach genannte große Buy Trigger bei 2.450 Punkten konnte nicht überwunden und ausgelöst werden. Stattdessen krachte der Index in der zurückliegenden Woche wieder zusammen und erreichte die untere Begrenzung der mehrmonatigen Range bei 2.188 Punkten. Der Index wird sich dem marktbreiten Abwärtsdruck nicht entziehen können. Ich kann nicht ausschließen, dass sie zunächst noch versuchen werden, die 2.190er Marke zu verteidigen. Mittelfristig sehe ich in dem Index jedoch ab jetzt die Gefahr einer Korrektur in Richtung 1.700 Punkte.

Im September ist es wieder soweit, die Tradingtour findet in mehreren Städten statt. Es ist die größte Charttechnik & Trading Roadshow in Deutschland. Ausrichter ist wie immer die BNP Paribas. Melden Sie sich kostenlos an. Erhalten Sie dabei einen einmonatigen kostenlosen Zugang zum Knock Out Trader. Auf der Veranstaltung gibt es zusätzlich kostenlos von Birger Schäfermeier das Buch "Die Kunst des erfolgreichen Tradens"

[Link "https://www.tradingtour2011.de/anmeldung.php" auf www.tradingtour2011.de/... nicht mehr verfügbar]

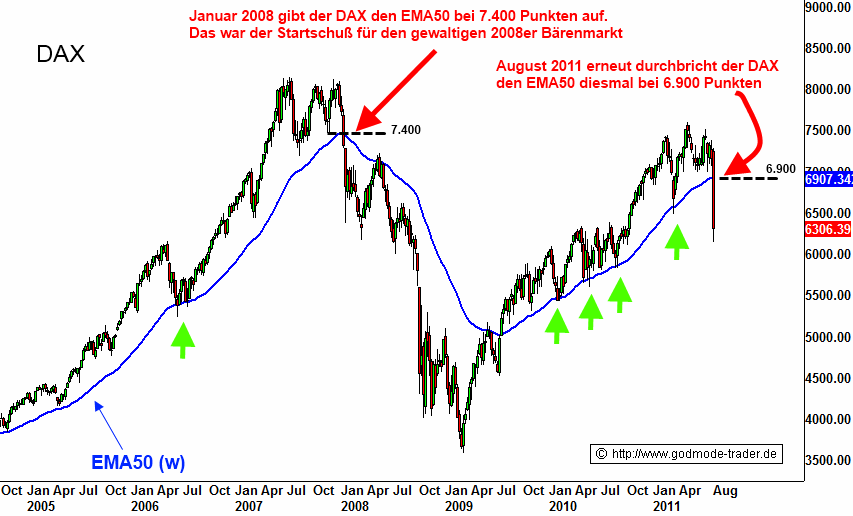

Harter Tobak, ganz harter Tobak. Mit dem Sell Off im Verlauf dieser Woche wurde der DAX schlagartig von seinem Bullenmarkt in einen Bärenmarkt bugsiert. Die von mir als entscheidend angegebene Unterstützung bei 6.900 Punkten ist signifikant unterschritten. Werfen Sie einen Blick auf den folgenden DAX Chart. Sie erkennen sofort , dass eine vergleichbare charttechnische Situation im Januar 2008 vorlag. Der Bruch des EMA50 auf Wochenbasis (w) bei 7.400 Punkte läutete den gewaltigen Bärenmarkt des Jahres 2008 ein.

Wir schreiben jetzt das Jahr 2011 und befinden uns im Monat August. In dieser Woche, - übrigens mal wieder genau dann, wenn ich im Urlaub verweile -, durchbricht der DAX wieder den EMA50, diesmal bei 6.900 Punkten. Die 6.900 Punktemarke ist für mich in der vorliegenden Chartkonstellation (!) die Trennlinie zwischen übergeordneten Bullen und Bären. Oberhalb der 6.900er Marke war der DAX im Bullenmarkt, die Käufer dominierten. Jetzt signifikant unterhalb von 6.900 Punkten befindet sich der Index in einem Bärenmarkt, ab jetzt dominieren die Verkäufer. Der Index ist kurzfristig massiv überverkauft, es kann jederzeit eine Bärenmarktrally geben.

Im Zweifel für den übergeordneten Trend, dieses Credo hat bis letzte Woche sehr gut funktioniert. Solange der DAX über 6.900 Punkten stand war ich klar bullisch ausgerichtet. Mit dem drastischen Unterschreiten der 6.900er Marke bin ich nun notgedrungermaßen auf bärisch gedreht.

Wir aktiven Anleger müssen uns in den kommenden Wochen und Monaten auf einen stark volatilen Markt gefaßt machen, der aber übergeordnet einen Abwärtsdrall aufweisen dürfte. Für Trader bietet es sich an, diesen Markt vorsichtig eher punktuell zu handeln. Sprich Cash halten, immer etwas länger an der Seitenlinie verweilen und nur bei echten Gelegenheiten in den Markt einsteigen.

Die charttechnische Standortbestimmnung des DAX möchte ich wie folgt schließen. Das übergeordnet bullische Chartbild seit März 2009 ist gekippt; und zwar in einen beginnenden Bärenmarkt. Kursziele für einen solchen lassen sich aus heutiger Sicht noch nicht ermitteln, ebenso wenig fehlt derzeit noch eine Signallage, die verläßlich den Beginn einer umfassenden Bärenmarktrally bestimmen läßt. Wir halten Sie auf dem Laufenden.

Herzlichst,

Ihr Harald Weygand - Head of Trading bei GodmodeTrader.de

GodmodeTrader ist ein Service der BörseGo AG : http://www.boerse-go.ag/

Anbei als Kopie die Finanzmarktprognose vom 24.07.2011

KW30: DAX,DowJones,Nasdaq100 - Starker Rallyschub steht unmittelbar bevor

24.07.11 17:00

Seit einigen Wochen lege ich die immer gleiche Platte auf: Wir erwarten eine Sommerrally, im DOW Jones und Nasdaq100 läuft sie bereits und im DAX gibt es wegen der Diskussion um das zweite Griechenlandpaket das Gegenteil eines Kavalierstart. Die Märkte insbesondere in den USA stehen nach der abgelaufenen Woche kurz vor einem impulsiven Rallyschub nach oben.

Eines ist mir in den letzten Jahren aufgefallen. Die Zahl der bärischen Antizykliker, der Doom&Gloom Leute, der Warner, der Fiat-Money-Hasser ist stark gestiegen. Je weiter der Markt steigt, desto lauter werden die Stimmen. Erst in den vergangenen Tagen konnte man wieder Kommentartitel lesen wie "Weshalb der Euro scheitern wird ...", "Armageddon unabwendbar ...", "Euroland vor Insolvenz", "System vor dem Crash - Bankenrun hat begonnen", "Der Dollar wird untergehen ... der Euro wird untergehen ...", "Die Chinablase wird platzen und alles wird platzen ..."

Ich möchte zu den Einschätzungen nicht in Opposition gehen. Mir geht es nur darum, dass diese Stimmen das Bild in den Medien zunehmend bestimmen. Gleichzeitig liefern sich diese Kommentatoren ein Wettrennen, um die am dramatischsten formulierten Titel. Egal vor welcher großen Blase in der Vergangenheit, solche warnenden Stimmen gab es in dieser Quantität und Qualität zuvor nicht. Alle platzenden Blasen überraschten die Märkte. Ein Crash definiert sich gerade auch darüber, dass er durch dem Markt zuvor nicht bekannte Faktoren zustande kommt. Der Crash kommt durch ein Überraschungsmoment zustande, ein solches kann ich derzeit definitiv nicht sehen. Bitte diese Anmerkungen meinerseits nicht als Plädoyer für Unachtsamkeit und Kritiklosigkeit interpretieren, aber dieser weiche Sentimentindikator spricht dafür, dass die Märkte sich weiter an der "Wall of worry" nach oben entlanghangeln können.

Übrigens, ich habe den Modus der Kalenderwochenangabe im Titel der Finanzmarktanalyse geändert. Ab jetzt steht im Titel meiner Finanzmarktanalysen die Kalenderwoche, der direkt anschließenden Woche. Die aktuelle Finanzmarktanalyse wurde am Sonntag, den 24.07.2011 um 17.00 Uhr veröffentlicht, - also zum Ende der Kalenderwoche 29. Der Titel der Analyse wird mit "KW30" eingeleitet, weil ab morgen die Kalenderwoche 30 beginnt.

Falls der eine oder andere waschechte Norweger oder aber Norwegerfreund hier mitliest, möchte ich ihm sicherlich auch im Namen der deutschen, österreichischen und schweizer Trader ein herzliches Beileid aussprechen. Die neuen Medien ermöglichen Menschen aus aller Welt solch schreckliche Ereignisse praktisch hautnah mitzuerleben. Es ist entsetzlich, was passiert ist. Ich denke, ich schreibe nichts falsches, wenn ich schreibe, dass viele Menschen mit den Norwegern mitfühlen. Die erste Strophe der norwegischen Nationalhymne beginnt mit den Worten " Ja, wir lieben dieses Land ...". Ich selbst kann sagen, dass ich als Urlauber ebenfalls das Land und seine Menschen liebengelernt habe. Und ich erahne, welches seelisches Leid diese Wahnsinnstat über das Land gebracht hat.

Herzlichst,

Ihr Harald Weygand - Head of Trading bei GodmodeTrader.de

GodmodeTrader ist ein Service der BörseGo AG : http://www.boerse-go.ag/

Klicken Sie einmal auf die jeweilige Chartgrafik, um Sie auf Originalgröße auszufahren. Wenn Sie mit der Beschau des Charts fertig sind, klicken Sie erneut auf Chartgrafik, um Sie wieder zu verkleinern, damit sie den Blick auf die nachfolgende Analyse freigeben kann.

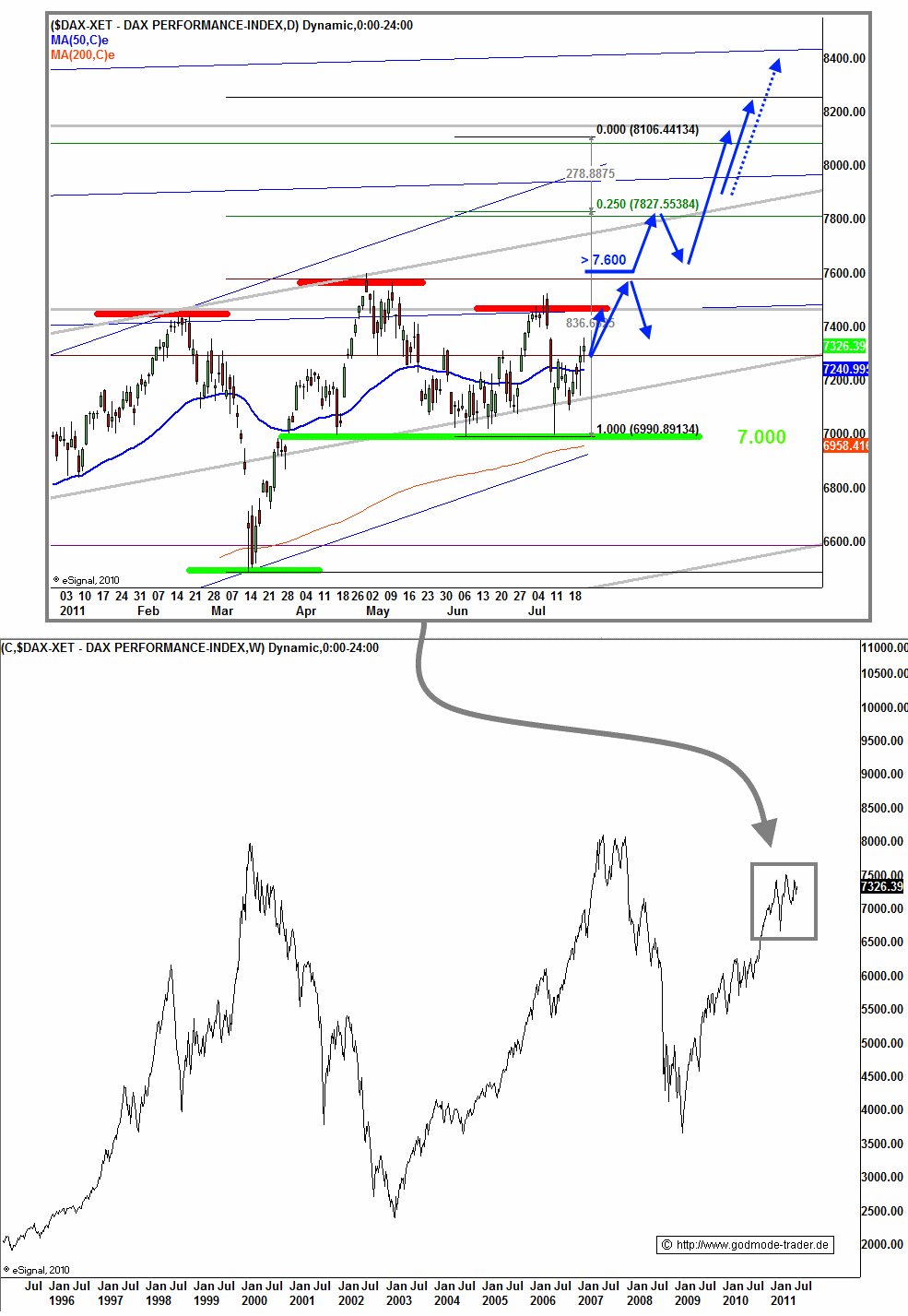

DAX : 7.326 Punkte

Durch die Querelen um das zweite Rettungspaket für Griechenland und die drastischen Ratinganpassungen der Ratingagenturen konnte der DAX noch nicht so richtig nach oben anziehen. Entscheidend ist aber, dass die Unterstützung bei 7.000 Punkten gehalten werden konnte. Direkt darunter liegt übrigens eine weitere starke Unterstützung; und zwar bei 6.900 Punkten. Das Kursgeschehen seit April dieses Jahres spielt sich über der 7.000er Marke ab.

Aus charttechnischer Sicht kann nicht ausgeschlossen werden, dass der Index zunächst noch etwas "rangt" mit Kurszielen von 7.460 und 7.600 Punkten auf der Oberseite.

Der Startschuß für eine Sommerrally bis September fällt für den DAX dann, wenn er auf Wochenschlußkursbasis über 7.600 Punkte ansteigen kann. Gelingt der Anstieg über diese Triggermarke, generiert dies ein mittelfristiges Kaufsignal mit Kurszielen von 7.820 Punkten, 8.100 Punkten, 8.250 Punkten und final eventuell sogar 8.400 Punkten. Bei Erreichen eines jeden Kursziels kann es zu einer Konsoldiierung kommen, sprich im Bereich der Zielmarken können Verkäufe einsetzen. Wie lange und wie weit, kann aus heutiger Sicht noch nicht gesagt werden.

Solange der DAX über 6.900 Punkten notiert, bleibe ich meiner Linie treu, ich bleibe bullisch. Behalten Sie die 7.600er Marke im Blick!

SIEMENS - Eine größere Ausbruchbewegung wird vorbereitet

Die Aktie gehört im DAX während des Bullenmarkts seit März 2009 zu den technisch stärksten. Seit Dezember 2010 hat das Papier ein Diamantkorrekturmuster ausgebildet. Diamantformationen kündigen größere Ausbruchbewegungen an. In Bälde dürfte es soweit sein, die Aktie läuft aus dem fertigen Diamanten bereits seit 2 Wochen seitwärts heraus. SIEMENS - .. Weiter lesen...

K+S - Strong Buy von Goldman Sachs und GodmodeTrader

Bei der Wahl des Meldungstitels mußte ich wieder einmal schmunzeln. Ich will auf folgendes hinaus. Das Investmenthaus stufte Anfang Juli K+S von Buy auf "Conviction Buy". Die Analysten vergeben die Ratings basierend auf fundamentaler Analyse. Fakten werden analysiert. Was verdient das Unternehmen ? Wie ist es im Vergleich zu Konkurrenten internatio.. Weiter lesen...

Link zur nach wie vor aktuellen VW (Vz) Analyse : http://bit.ly/ksRD0w Link zu der nach wie vor aktuellen BMW Analyse : http://bit.ly/l6UzGB

Unter der Woche gibt es hier fast täglich Updates zu meiner Finanzmarktanalyse : [Link "http://bgo.ag/b1c" auf bgo.ag/... nicht mehr verfügbar]

Chart 1: Kursverlauf seit Anfang 2011 (1 Kerze = 1 Tag)

Chart 2: Kursverlauf seit 1995 (Übersichtsdarstellung)

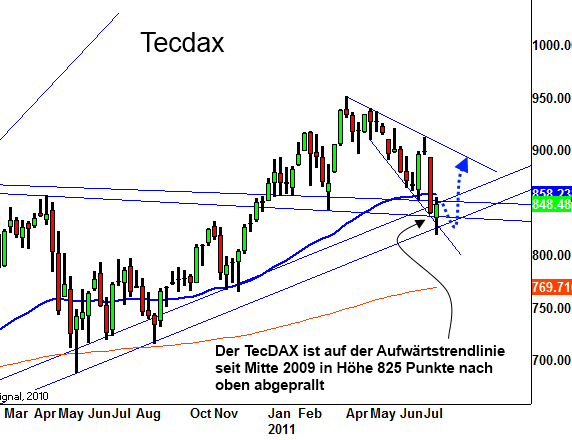

TecDAX : 848 Punkte

Seit Anfang April 2011 korrigiert der Index. Die EMA50 (w) Unterstützung bei 858 Punkten wurde gebrochen, wobei ich davon ausgehe, dass lediglich die Stops unterhalb der 858er Marke abgegriffen wurden. Fakt ist, dass der TecxDAX in der zurpckliegenden Woche auf der Aufwärtstrendlinie seit Mitte 2009 in Höhe 825 Punkten nach oben abgeprallt ist und ein bullisches Wochenreversal hingelegt hat. Charttechnisch sehe ich die Möglichkeit einer kurzfristigen Wende nach oben in Richtung 900 Punkte.

Kursverlauf seit März 2010 (1 Kerze = 1 Woche)

Aus dem MDAX gefällt mir die Aktie von Rhoen-Klinikum ganz gut ...

Rhoen-Klinikum - Aktie unbedingt auf die Watchlist setzen

Das Chartbild dieses MDAX Titels imponiert durch eine exzellente Signallage. Die Aktie steht unmittelbar vor einer größeren mittelfristigen Ausbruchbewegung. Die Aktie ist ein Liebling von Value-Investoren. Rhoen-Klinikum AG - WKN 704230 Rhoen-Klinikum Kurs im Realpush : http://www.godmode-trader.de/Index/DAX/Kursliste/Handelsplatz/Lang-Schwarz Rho.. Weiter lesen...

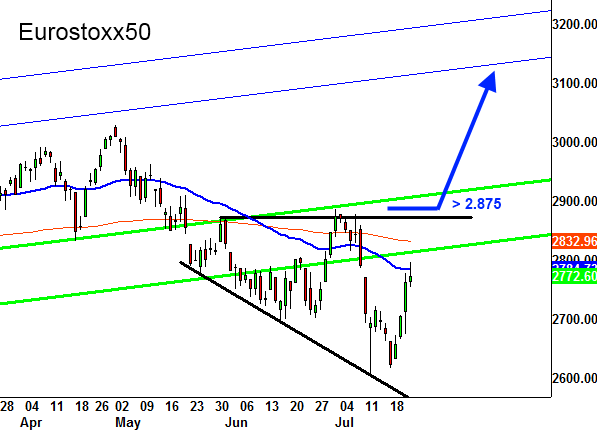

Eurostoxx 50 : 2.772 Punkte

In Westeuropa siechen im mittelfristigen Zeitfenster alle Indizes vor sich hin außer dem DAX und dem FTSE. Seit April bewegt sich der Eurostoxx50 in einem Abwärtstrend. Unter 2.875 Punkten bleibt der Index korrekturgefährdet. Gelingt der Anstieg über die 2.875er Marke würde dies bedeuten, dass größere Käufer im Markt sind. Über 2.875 Punkte dürfte also aus charttechnischer Sicht die Bereitschaft bullisch zu werden, steigen.

Kursverlauf seit April 2011 (1 Kerze = 1 Tag)

DOW Jones : 12.681 Punkte

Demokraten und Repuplikaner streiten sich seit Wochen um die Anhebung der US Staatsverschuldungsgrenze. Für die Republikaner bietet das Thema eine gute Möglichkeit sich zu profilieren. Blendet man die Nachrichten aus und wirft einen charttechnischen Blick auf den DOW Jones, so imponiert dieser durch anhaltende Stärke. Der übergeordnete Aufwärtstrend seit März 2009 wurde in den vergangenen Wochen in Höhe 11.900 Punkten verteidigt, der Index prallte dort nach oben ab und startete eine erste kleine Rally. Lassen Sie die Finanzmarktprognosen der zurückliegenden Wochen einfach mal Revue passieren, die Einschätzung einer Trendwende nach oben in Höhe 11.900 Punkte war allen Unkenrufen zum Trotz richtig.

Der Index steht kurz dem Beginn eines erneuten Rallyschubs nach oben. Die maßgebliche Buy Triggermarke liegt bei 12.755 Punkten. Steigt der Index auf Tagesschlußkursbasis über 11.755 Punkte an, generiert dies ein starkes Kaufsignal bis 13.090 und 1.3210 Punkte. Aus heutiger Sicht kann ich nicht ausschließen, dass der Index bis zum 02. August, - bis dahin muß sich der US Kongress in Sachen Staatsverschuldungsgrenze einigen oder eben auch nicht -, unterhalb von 11.755 Punkten seitwärts läuft. An der 11.755er Marke entscheidet sich der nächste Aufwärtsimpuls!

Ausgehend von 13.090 und 13.210 Punkten kann es dann wieder eine Konsolidierung geben. Bei 13.250 Punkten liegt die nächste Buy Triggermarke. Steigt der DOW Jones mit oder ohne zuvor abgelaufener Konsolidierung auf Wochenschlußkursbasis über 13.25ß Punkte an, generiert dies ein starkes mittelfristiges Kaufsignal mit Kurszielen von 13.800 Punkten, 14.200 und 14.400 Punkten. Solange der Index über 11.900 Punkten notiert, bleibe ich bullisch. Meines Erachtens läuft seit 5-6 Wochen bereits die Sommerrally.

HW2: AMERICAN EXPRESS - Langfristig bullisch, ja langfristig

Bei der Erstellung von Prognosen decken wir bei GodmodeTrader.de alle Facetten des kurz- und mittelfristigen Zeitfensters ab. Eher sporadisch melden wir uns auch mit langfristigen Prognosen zu Wort. Gegenstand der folgenden Analyse ist die Aktie von American Express (AXP). Diese unter anderem auch im DOW Jones gelistete Aktie imponiert durch ein mi.. Weiter lesen...

Wichtiger Hinweis: In zweiwöchentlichem Turnus finden mit mir LIVE Webinare (kostenlos) statt. Während des LIVE Webinars haben Sie die Möglichkeit auf Ihrem Computer meinen Bildschirm in Echtzeit zu sehen und mich den Markt erklären zu hören. Sie müssen sich lediglich einmal für die gesamte dauerhaft laufende Webinarserie kostenlos (nur mit einer erreichbaren Emailadresse) anmelden : http://www.godmode-trader.de/events/anmeldung/eventId/5579

Chart 1: Kursverlauf seit Dezember 2010 (1 Kerze = 1 Tag)

Chart 2: Kursverlauf seit 1996 (Übersichtsdarstellung)

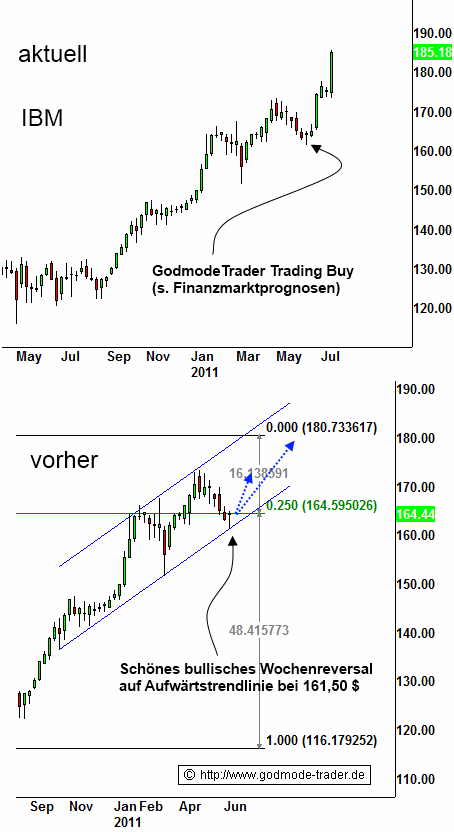

Vor ein paar Wochen wurde die IBM-Aktie in einer der Finanzmarktprognosen vorgestellt. Das zyklische Tief konnte genau getroffen werden, die Aktie hat das projizierte Kursziel bei 180 $ erreicht ...

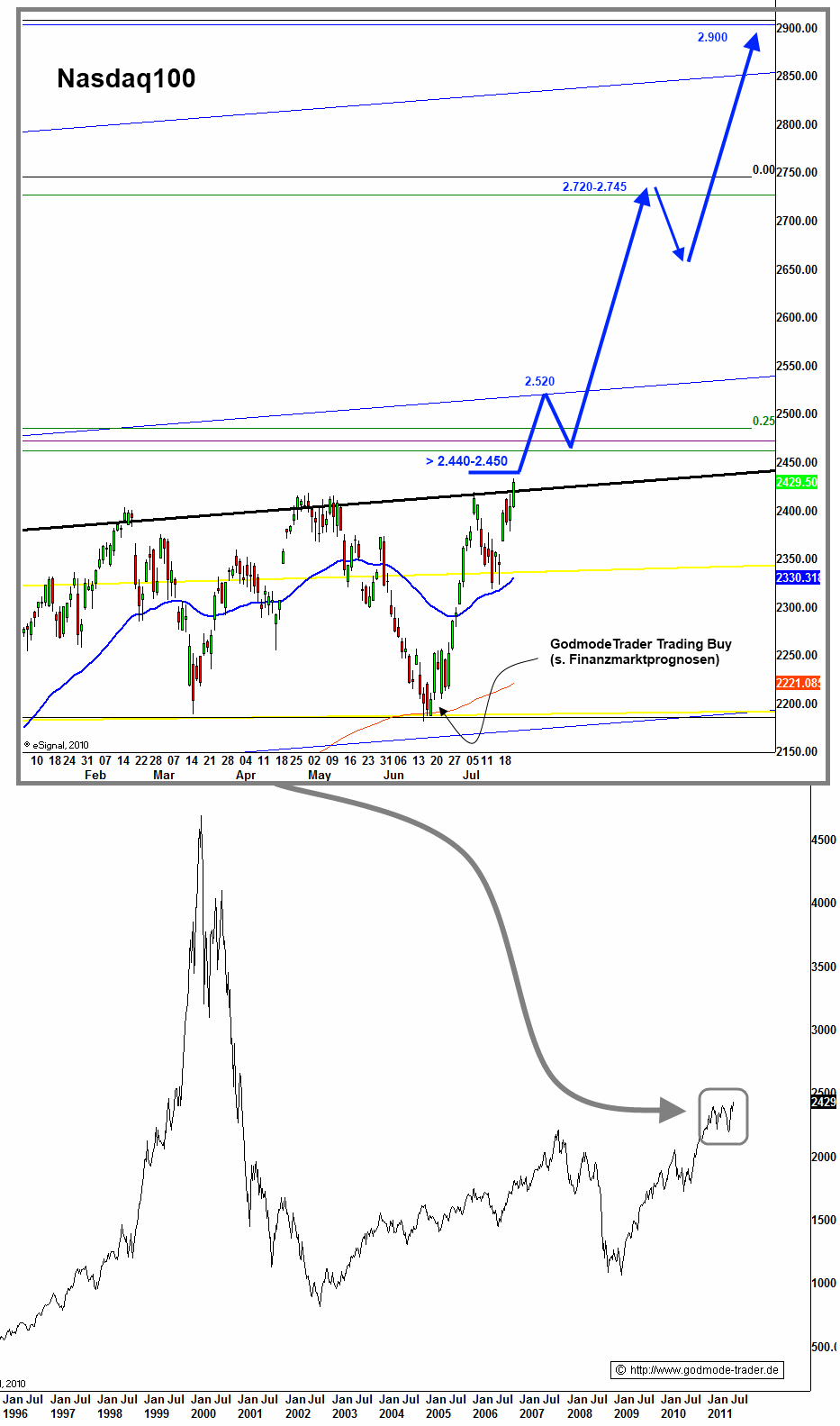

Nasdaq100 : 2.429,50 Punkte

Auch wenn es einige nicht glauben wollen, aber der Bullenmarkt im US Technologiesektor ist intakt. Der Kursverlauf seit Anfang dieses Jahres zeigt einen Kurskorridor zwischen 2.200 und 2.400 Punkten. Die Morphologie dieses Kurskorridors zeigt bisher keine Anzeichen einer größeren Trendwende; im Gegenteil, der Index befindet sich im Begriff aus der 6-monatigen Range nach oben auszubrechen. Der maßgebliche Buy Triggerbereich liegt bei 2.440-2.450 Punkten. Steigt der Nasdaq100 auf Wochenschlußkursbasis über 2.440-2.450 Punkte an, generiert dies ein starkes mittelfristiges Kaufsignal mit Kurszielen von 2.520 Punkten, 2.720-2.745 Punkten und final bis zu 2.900 Punkten. Ähnlich wie im DOW Jones sehe ich den Nasdaq bereits seit Wochen in der Sommerrally. Ob diese sich fortsetzen kann, wird sich im Verlauf der nun folgenden Woche zeigen.

Nasdaq100 - Wissen Sie eigentlich, was da los ist ?!

Der Index pressiert gegen die Kursmarke bei 2.450 Punkten, die über die Sommerrally entscheidet. Man muß ganz klar festhalten, dass zwischen der Verfassung der US Aktienmärkte und der Stimmungslage der Anleger, - Diskussion um Anhebung der US Staatsverschuldungsgrenze -, eine große Diskrepanz besteht. Der Nasdaq100 steht unmittelbar unterhalb seine.. Weiter lesen...

GOOGLE - Es rappelt endlich wieder in der Kiste

Die Signallage im ganz großen Bild nimmt endlich wieder gut zu lesende Konturen an. Damit wird die Aktie für uns Quant-Trader wieder handelbar. Bei 650 $ entscheidet sich einiges. Für Shortseller ist diese Marke interessant, weil ich davon ausgehe, dass die Bullen an dieser Marke scheitern dürften. Google : 602 $ Der Kursverlauf seit Juni 2008 zeig.. Weiter lesen...

APPLE - Jetzt bei 355 $, Kursziel 440 $

Allerdings muß eine entscheidende Bedingung erfüllt werden, um ein größeres mittelfristiges Sommerrallysignal auszulösen. Immerhin korrigiert Apple seit Februar dieses Jahres in einer riesigen bullischen Flagge. Beachten Sie das Kursniveau von 355 $. Bei 355 $ dürfte sich aus charttechnischer Sicht nämlich entscheiden, ob eine Rally kommt oder nich.. Weiter lesen...

Hier werden auch konkrete gehebelte Trades vorgestellt : [Link "http://bgo.ag/b1c" auf bgo.ag/... nicht mehr verfügbar]

Chart 1: Kursverlauf seit Anfang 2011 (1 Kerze = 1 Tag)

Chart 2: Kursverlauf seit 1996 (Übersichtsdarstellung)

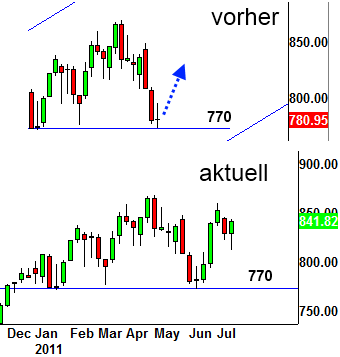

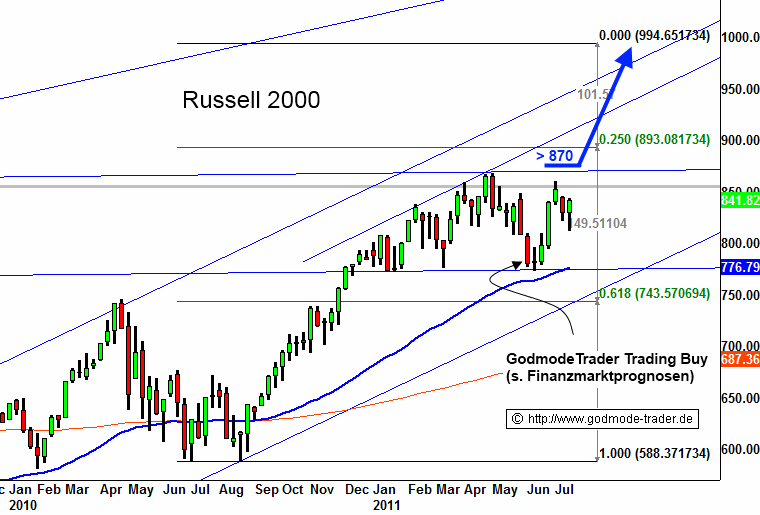

Russell 2000 : 841 Punkte

Das deutsche Pendant zum Russell 2000 ist der MDAX.

Der Russell 2000 gehört seit 2009 zu den technisch stärksten US Indizes. Aktuell notiert er bei 841 Punkten, sein Allzeithoch aus dem Jahr 2007 liegt bei 856 Punkten. Der Kursverlauf seit Anfang 2001 spielt sich unterhalb des allzeithochs ab. Bisher hat sich keine Ttrendwendeformation ausgebildet, der Index pressiert weiter gegen die 856er Marke. Übrigens, die Trendwende bei 770 Punkten konnten wir genau benennen: Kinners - Wir sollten kaufen, wenn die Kanonen donnern

Steigt der Russell 2000 auf Wochenschlußkursbasis über 870 Punkte an, generiert dies ein starkes mittelfristiges Kaufsignal mit Kursziel 995 Punkte.

Kursverlauf seit Januar 2010 (1 Kerze = 1 Woche)

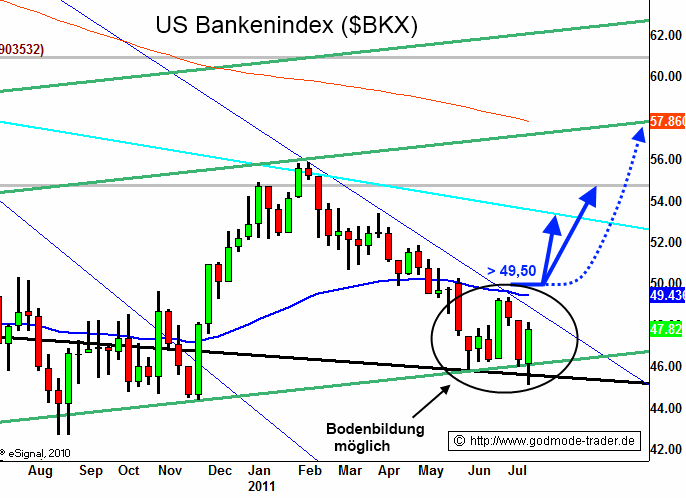

US Bankenindex ($BKX) : 47,82 Punkte

In der Finanzmarktanalyse vom 19.06. dieses Jahres wurde eine mehrtägige bis mehrwöchige Kurserholung der US Banken ausgehend von der Kreuzunterstützung bei 45,80 Punkten erwartet. 5 Wochen sind seit dieser Einschätzung vergangen. Im Bereich von 45-46 Punkten ist eine Bodenbildung möglich. Beachten Sie das Kursniveau von 49,50 Punkten. Steigt der Index auf Wochenschlußkursbasis über 49,50 Punkte an, liegt ein starkes Kaufsignal mit Kurszielen von minimal 53,00 Punkten, 54,50 Punkten und bis zu 57,50 Punkten vor.

Kursverlauf seit August 2010 (1 Kerze = 1 Woche)

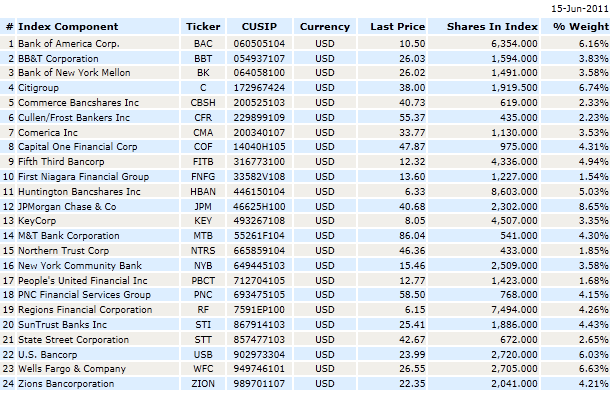

Anbei eine Liste der Aktien, die im US Bank Index ($BKX) gelistet sind. Beachten Sie, dass Goldman Sachs und Morgan Stanley in diesem Index nicht gelistet sind.

v

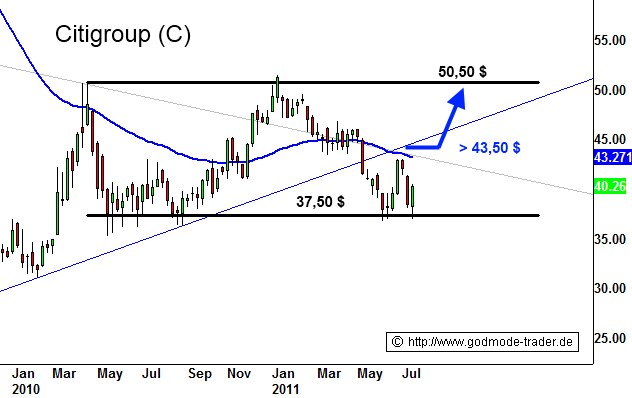

Citigroup (C) : 40,26 $

Seit Mai 2010 bewegt sich die Citigroup-Aktie in einem breiten Kurskorridor zwischen 37,50 und 50,50 $. Seit 7 Wochen steht die Aktie nun auf dem 37,50er Support. Auch hier gilt es abzuwarten! Steigt die Citigroup auf Wochenschlußkursbasis über 43,50 $, generiert dies ein Kaufsignal bis 50,50 $. Das wären dann immerhin ca. 15% Aufwärtspotential. Die Bedingung ist aber die, die Aktie muß erst über 43,50 $ ansteigen. Unterhalb dieser Marke bleibt das Papier charttechnisch instabil.

Kursverlauf seit Anfang 2010 (1 Kerze = 1 Woche)

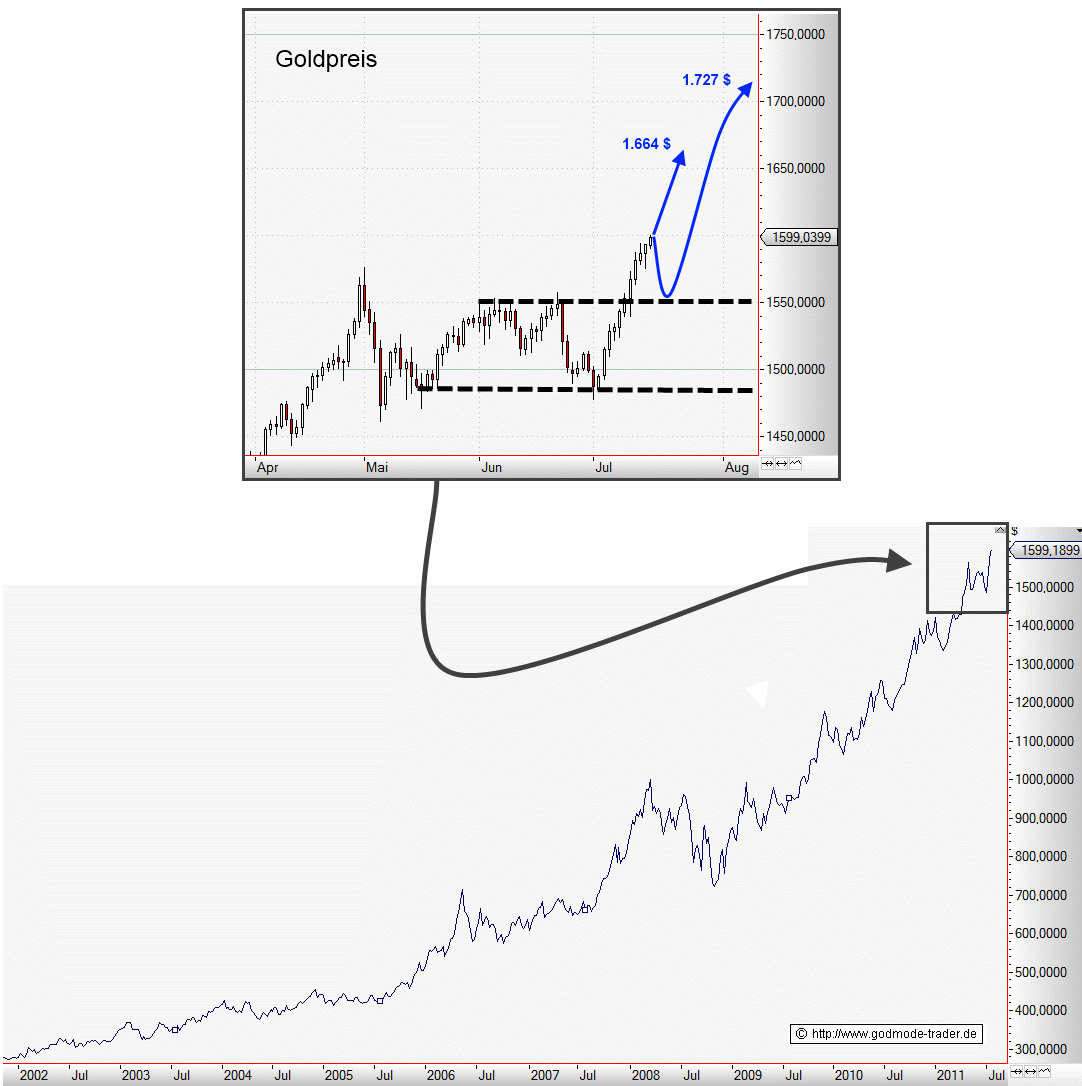

GOLD - Der Panik-Indikator explodiert ... und ...

(Kopie der Analyse vom 18.07.2011 - Analyse ist nach wie vor aktuell!)

Durch den Anstieg vergangener Woche über 1.550 $ wurde im Goldpreis ein neues Kaufsignal ausgelöst. Die zweimonatige Seitwärtskorrektur dürdte beendet sein, der nächste größere Rallyschub läuft.

Goldpreis : 1.599 $ pro Feinunze

Lesen Sie sich einfach die vorbereitende Meldung 11.07.2011 durch. Der Buy Trigger bei 1.562 $ ist nach oben durch, das Kaufsignal ist da, die Kursziele liegen bei 1.664 $ und 1.727 $ pro Feinunze. Gold wird langfristig bevorzugt physisch gehandelt, kurz- und mittelfristig läßt sich Gold mit Hebelzertifikaten und Optionsscheinen sinnvoll handeln.

Chart 1: Kursverlauf seit April 2011 (1 Kerze = 1 Woche)

Chart 2: Kursverlauf seit 2002 (Übersichtsdarstellung)

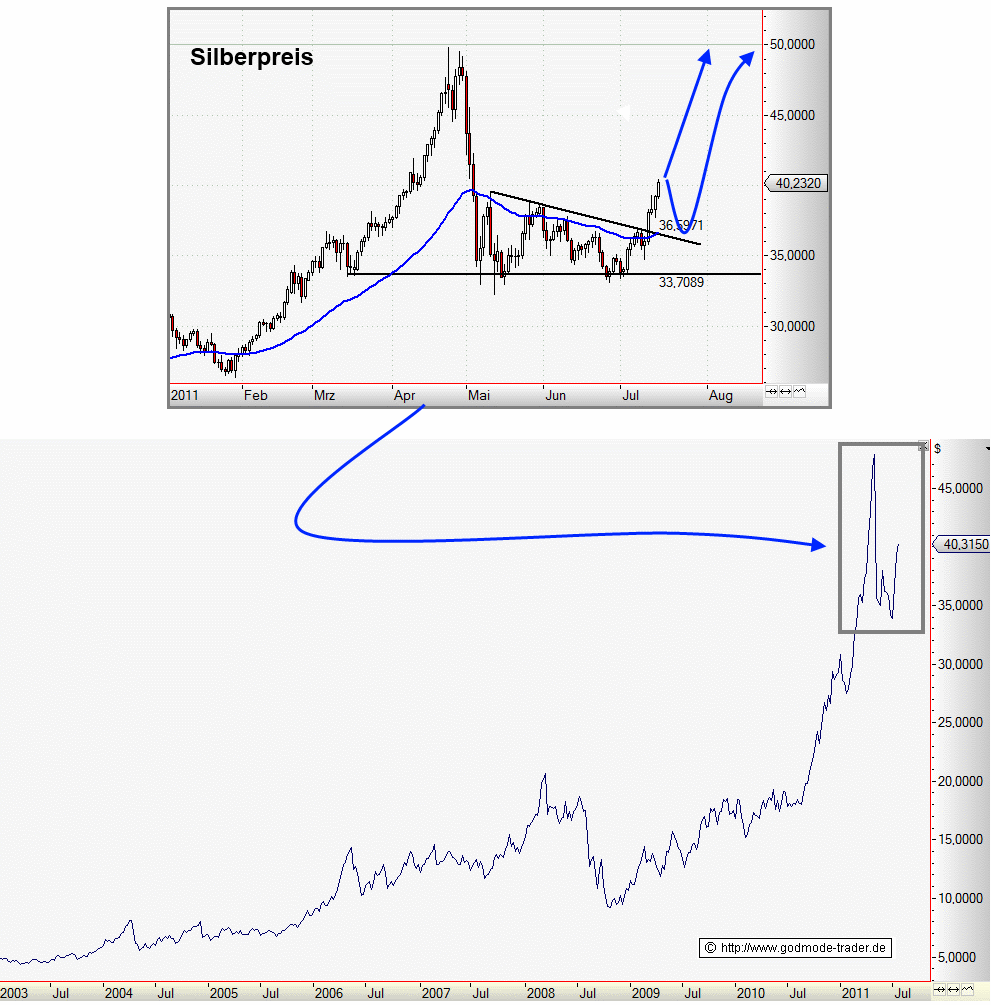

SILBER - Großes Kaufsignal in Richtung 50 $ ... und ...

(Kopie der Analyse vom 18.07.2011 - Analyse ist nach wie vor aktuell!)

Durch den Anstieg über den Kreuzwiderstand bei 36,60 $ wurde in der vergangenen Woche ein neues kurz- bis mittelfristiges Kaufsignal auch im Silberpreis ausgeblöst. Bei den Edelmetallen Gold und Silber liegt übrigens auch unter zyklischen Gesichtspunkten ein Kaufsignal vor. Keine Frage, die beiden Basiswerte partizipieren darüberhinaus von der kurzfristig offenen Situation der EU Staatsverschuldungskrise.

Silberpreis: 40,23 $ pro Feinunze.

Kalkulieren Sie vorsichtshalber eine Pullbackbewegung nochmals zurück bis 36,60 $ ein. Ob eine solche kommen wird, läßt sich leider im Vorfeld nicht feststellen. Halten Sie also zumindest noch Pulver trocken für den Fall der Fälle. Ab jetzt sollte der Silberpreis nicht mehr unter 33,00 $ abfallen, um das skizzierte übergeordnet wieder bullische Chartbild nicht zu zerstören.

Die charttechnischen Kaufsignale in Gold und Silber dürften sich übrigens weiter entfalten, auch wenn die EU Minister wieder eine Teillösung für Griechenland bekanntgeben.

Chart 1: Kursverlauf seit April 2011 (1 Kerze = 1 Woche)

Chart 2: Kursverlauf seit 2003 (Übersichtsdarstellung)

Pflichtlektüre, die Traders' Watchlist meines Kollegen Andre Rain ... Rain & Krieg präsentieren Ihnen regelmäßig aussichtsreiche Aktien für Ihr Trading ...

Traders' Watchlist: Weiter auf die Ausbruchskandidaten setzen

Liebe Leserinnen, liebe Leser, es war ruhig geworden um die Traders' Watchlist in den letzten Wochen, die volatilen Aktienmärkte machten es den Tradern nicht leicht. Wir stecken nach wie vor in einer Konsolidierung an den Märkten, Trendtrader nehmen in dieser Marktphase meist eine kleine Auszeit. Wir sahen einige Fehlsignale besonders bei MDAX Wert.. Weiter lesen...

Dauerbrenner für Ihr Depot ? - Es gibt sie hier!

An dieser Stelle möchte ich gerne an einen älteren Artikel anknüpfen. Damals wurde ich im Webinar nach "Dauerbrennern" gefragt, nach Aktien die auch in einem schwachen Marktumfeld weiter zulegen und langfristig überproportional zulegen. Diesem Wunsch bin ich natürlich gerne nachgekommen. Die 3 damals vorgestellten Werte liegen aktuell rund 5%, 7% .. Weiter lesen...

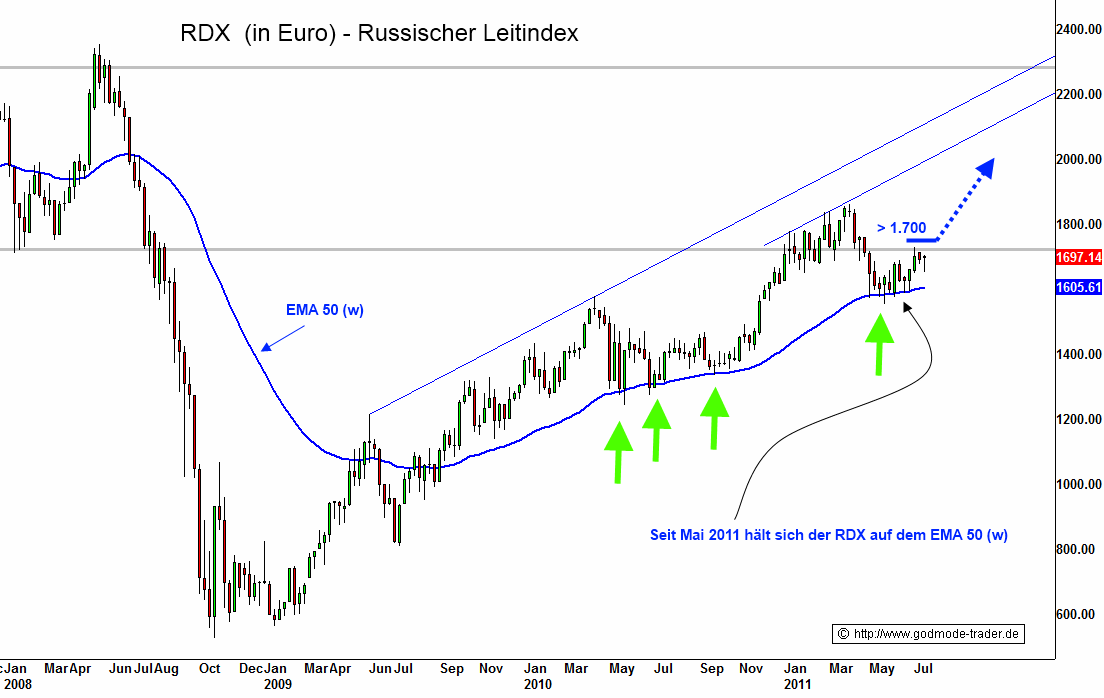

Auch der russische Aktienmarkt imponiert durch enorme technische Stärke. Man sollte ihn nicht aus den Augen verlieren.

RDX (in Euro) : 1.697 Punkte

[Link "Russischer Leitindex RDX - Mittelfristiger Boden JETZT ?!" auf www.godmode-trader.de/... nicht mehr verfügbar]

DAX, DOW Jones, S&P 500 Index werden kurzfristig ordentlich zerhexelt, es gibt aber auch Indizes und Märkte, die sich davon unbeeindruckt zeigen und steigen. Palladium befindet sich im Begriff mittelfristig nach oben auszubrechen, US Staatsanleihen befinden sich schon seit Monaten in einer Rally, defensive Sektoren wie US Pharma- und US Biotechsekt.. [Link "Weiter lesen..." auf www.godmode-trader.de/... nicht mehr verfügbar]

Was denn nun ? - Es gibt 3 russische Leitindizes

Seit Oktober 2008 befindet sich der Index in einem starken Aufwärtstrendkanal. Und seit September 2009 spielt sich das Kursgeschehen über der blauen Linie, über dem EMA50 auf Wochenbasis (w) ab. Der EMA50 fungiert ähnlich wie im DAX als zentrale Unterstützung. Seit Mai können sich die Kursnotierungen auf dem EMA50, der aktuell bei 1.605 Punkten notiert, stabilisieren und nach oben abprallen.

Bei 1.700 Punkten liegt ein relevanter Widerstand im Markt. Steigt der RDX auf Wochenschlußkursbasis über 1.700 Punkte, liegt ein solides mittelfristiges Kaufsignal vor; also ein Kaufsignal mit voraussichtlich mehrmonatiger Wirkung.

Kursverlauf seit Anfang 2008 (1 Kerze = 1 Woche)

Am 25. Mai 2011 wurde bei 61,35 $ die Lukoil-Aktie vorgestellt. Sie notiert jetzt bei 67,40 $. Die Prognose hat weiterhin Bestand!

LUKOIL - Mittelfristige Trendwende JETZT!

In den USA springen die Ölaktien wieder an, am russischen Markt ebenfalls. Die bei deutschen Privatanlegern beliebte Aktie von Lukoil notiert in dieser Woche auf einer mittelfristigen Kreuzunterstützung bei 59 $. Lukoil hat aus chartechnischer Sicht eine gute Chance auf der 59 $ Marke einen mittelfristigen Boden auszubilden. Das Papier ist aus heut.. Weiter lesen...

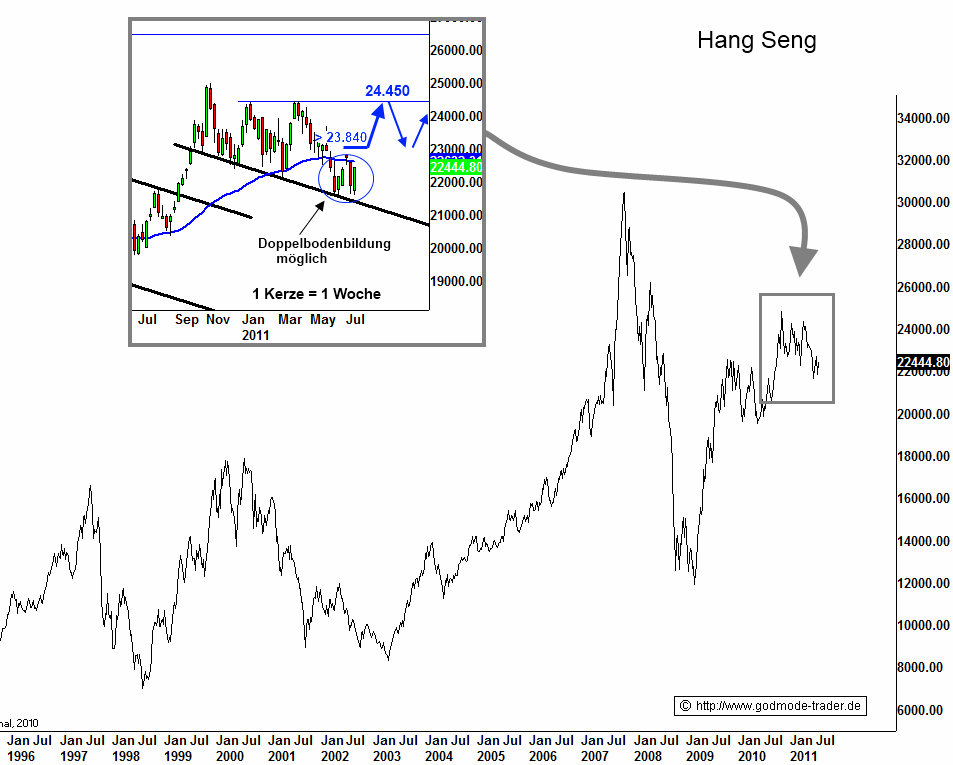

HANG SENG : 22.444 Punkte

Auf Sicht der letzten 6 Wochen besteht die Möglichkeit einer Doppelbodenbildung. Aktuell bei 22.444 Punkten notierend muß der Index auf Wochenschlußkursbasis über 23.840 Punkte ansteigen, um ein Kaufsignal bis 24.450 Punkte auszulösen.

Chart 1: Kursverlauf seit Juli 2010 (1 Kerze = 1 Woche)

Chart 2: Kursverlauf seit 1996 (Übersichtsdarstellung)

Sie suchen kostenlose Realtimekurse von Aktien, Indizes, Rohstoffen, Devisen ? - Bei uns werden Sie fündig. Alle Realtime-Tools finden Sie hier: http://www.godmode-trader.de/realtimekurse

Sie möchten täglich realtime LIVE kursbeeinflußende Informationen aus der Finanzwelt einsehen können, dann nutzen Sie unseren kostenlosen Realtime-Finanznachrichten Feed : http://www.jandaya.de

Sie möchten auch außer Haus über Smartphone GodmodeTrader.de erreichen ? Kein Problem, laden Sie sich die Iphone bzw. Android Apps kostenlos herunter: http://www.godmode-trader.de/anywhere/

World of Trading 2024: Triff die stock3-Experten live vor Ort

Am 22. & 23.11. findet die World of Trading in Frankfurt statt & stock3 ist mit dabei. Wir laden Dich ein, uns & unsere Experten näher kennenzulernen. Mit dabei sind u.a. Bastian Galuschka, Sascha Gebhard u.v.m.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.