DOW Jones - Crash, Rally oder gar nichts von beidem ?!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

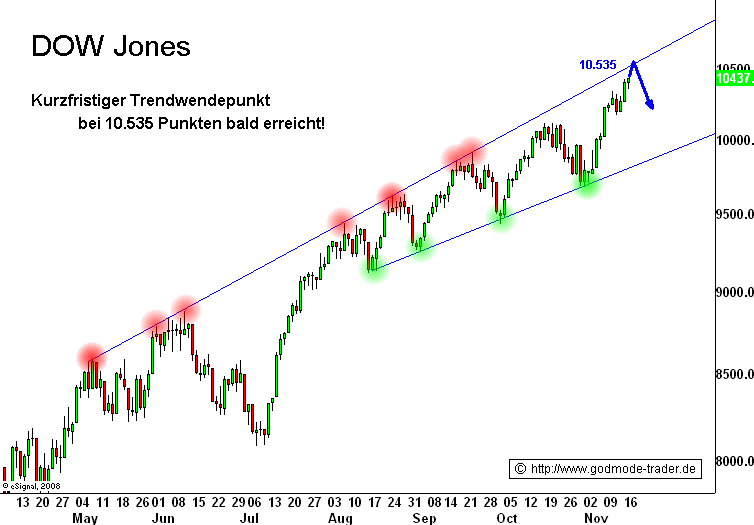

Der Index ist kurz davor meinen prognostizierten Kurszielbereich von 10.500-10.550 Punkten zu erreichen. Aktive Anleger sollten jetzt genau hinschauen! Der Index nähert sich jetzt nämlich einem potentiellen kurzfristigen Trendwendepunkt. Ich betone kurzfristig.

DOW Jones aktuell 10.437 Punkte

In der beigefügten Chartgrafik, die den Kursverlauf seit März dieses Jahres im Tageschartintervall anzeigt, - eine Kerze repräsentiert hier einen Tag -, ist sehr schön die seit Mai dieses Jahres deckelnde Widerstandslinie zu erkennen. Diese Widerstandslinie hat 5 präzise Auflagepunkte, so präzise als hätte ein Chirurg mit einem Scalpell seine Arbeit verrichtet. Die Marktteilnehmer, die den Index kurz- und mittelfristig handeln, orientieren sich bisher ohne wenn und aber an besagter Linie.

Bei 10.535 Punkten wird der DOW Jones im Verlauf dieser Woche an der Linie ankommen. Hier besteht die Möglichkeit einer kurzfristigen Wende nach unten. Die charttechnische Prognose in diesem Falle sieht eine erhöhte Wahrscheinlichkeit für eine einsetzende zunächst mehrtägige Konsolidierung an ausgehend von 10.535 Punkten vor. Wie weit diese verlaufen wird, ist schwierig zusagen. Die untere Begrenzung des Aufwärtstrendkanals seit August in Höhe 10.000 Punkte muß nicht erreicht werden. Bisher handelt es für mich um einen potentiellen kurzfristigen Wendepunkt, noch nicht um einen mittelfristigen.

Ein Countertrend-Shorttrade bietet sich nur für versierte aktive Anleger an. Achten Sie auf das Moneymanagement. Setzen Sie nicht zuviel Kapital pro Trade ein. Kalkulieren Sie diesmal das Scenario eines Overshoots über die 10.535 Punktemarke ein. Einen solchen halte ich nämlich durchaus für möglich.

Herzliche Grüße,

Ihr Harald Weygand - Head of Trading bei GodmodeTrader.de

GodmodeTrader ist ein Service der BörseGo AG : http://www.boerse-go.ag/

Anbei als Kopie die vorherige Analyse ...

DOW Jones - Sind wir jetzt alle schön bullisch? Nein?

14.10.2009 22:00

Noch immer nicht? Gut, dann muß der Markt weiter ansteigen, damit die Stimmung bullischer wird. Es stellt sich natürlich wieder einmal die Frage nach den Indikatoren, die man sinnvollerweise begutachten sollte, um verläßlich ein Bild von der Marktstimmung zu erhalten. Die Sentimenterhebungen durch Cognitrend oder Sentix werten die Stimmungen der deutschen Anlegerschaft aus. Da der US Markt nach wie vor eindeutiger Schtrittgeber für den europäischen Markt ist, macht es Sinn, sich bevorzugt die Stimmungslage der Anleger dort anzuschauen.

Für den US Markt nutzen wir für unsere Auswertungen die folgenden 3 :

1.) Merrill Lynch und Goldman Sachs veröffentlichen für ihre betuchte Klientel so genannte Fonds Surveys. Hier wird die Stimmung unter den kapitalstarken professionellen Marktakteuren wie Fonds und Pensionskassen ermittelt. Diese Marktteilnehmergruppe handelt durchaus auch antizyklisch. Sprich, in einen Crash hinein werden bei Erreichen gewisser fundamentaler Bewertungen Positionen aufgebaut. S. auch Warren Buffet. Diese Marktteilnehmergruppe ist insofern für das Ausbilden von Böden an den Finanzmärkten zuständig. Die Ergebnisse der letzten Reports zeigen eine sehr positive Stimmung in diesem Teil der Anlegerschaft. Und tatsächlich liegen bereits Extremwerte im bullischen Bereich vor. Bullische Extremwerte in dieser Marktteilnehmergruppe sind aber nicht als Kontraindikator zu werten!

2.) Investor Intelligence (II) wertet die Stimmungslage unter US Börsenbriefen und Researchdiensten aus. Diese haben eine Mittelstellung zwischen den großen Institutionen und den Privatanlegern. II zeigt ebenfalls ein bullisches Sentiment, aber keines mit Extremwerten. In der Vergangenheit kam es an den Finanzmärkten dann zu Trendwenden, wenn Extremwerte im bullischen Bereich vorlagen.

3.) American Association of individual investors (AAII). Das über diese Organisation erfaßte Sentiment spiegelt die Stimmung der "normalen Privatanleger" wider. Idealtypisch kehrt diese Anlegergruppe nach einem Crash erst recht spät in den Markt zurück. Insofern geht man davon aus, dass diese Marktteilnehmergruppe im letzten Teil einer Erholung einsteigt. Die Ergebnisse dieser Erhebung zeigen das, was ich das "Heiße Herdplatte" Phänomen nenne. Immer dann, wenn die Märkte einige wenige Tage korrigieren, steigt die Skepsis der Privatanleger rapide an. Die scheinbar endlosen Kursabschläge der Jahre 2007 und 2008 haben im Verhalten der Anleger tiefe Spuren hinterlassen. Deshalb diese Skepsis und Angst. Das AAII Sentiment ist weit davon entfernt bullische Extremwerte aufzuweisen und als Kontraindikator zu wirken.

Neben Sentimentauswertungen sind Sektorscreenings und Relative Stärke Rankings Teil unseres (chart)technischen Analyseprozesses. Welche Sektoren ziehen den Markt nach oben ? Welche nach unten ?

Heute ist der US Bankenindex ($BKX) über eine wichtige Widerstandslinie ausgebrochen und hat damit ein neues Kaufsignal mit minimal +15% und maximal +30% Potential ausgebildet.

Gleichzeitig bricht der Ölpreis in dieser Woche über ein seit Juli dieses Jahres deckelndes Widerstandsniveau bei 73 $ aus. Auch hier ein Kaufsignal.

Demzufolge 2 im Aktienmarkt hochgewichtete Sektoren, die weiterhin Zugkraft aufweisen. Die US Earningsseason hat erst begonnen. Fragen Sie mich nicht, wie die Quartalszahlen fundamental zu bewerten sind. Ich bilde mir hier zwar auch meine eigene Meinung, aber viel wichtiger ist zu erkennen, wie die anderen Marktteilnehmer die Zahlen bewerten. Und diese Anderen scheinen nach dem Prinzip "Alles ist relativ" vorzugehen. Sprich, die Zahlen sind nicht famos, aber besser als "davor". Es ist eher unwahrscheinlich, dass die Stimmung während der laufenden Berichtssaison zu kippen beginnt. Außerdem wird natürlich angesichts der stark steigenden Kursnotierungen das Liquiditätsargument herumgereicht. Liquidität ist oftmals dann das Argument, wenn Marktbeobachter mit ihren Erklärungsversuchen am Ende sind und in einer gewissen Weise kapitulieren.

Als aktiver Anleger sollte es Ihnen eigentlich egal sein, warum die Kurse steigen oder fallen. Wichtig für Sie ist in erster Linie das Timing. Wann steige ich in welche Richtung ein ? Wie lange bleibe ich dabei ? Wann drehe ich die Position in Gegenrichtung ? So provokant sich das auch lesen mag, aber Sie verdienen an den Kursbewegungen und nicht daran, dass Sie wissen, warum der Markt steigt oder fällt.

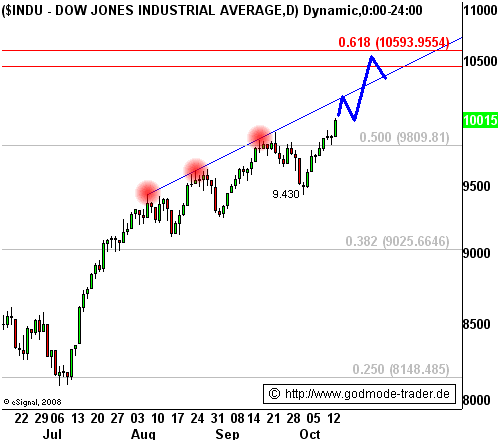

Charttechnisch kann ich die prognostischen Aussagen der vorhergehenden Analyse hiermit bestätigen. Ich rechne mit einem Anstieg bis ca. 10.150 Punkte, dort kann der Index an der seit Mai bestehenden deckelnden Widerstandslinie kurzfristig nach unten abprallen. Anschließend rechne ich mit einem Folgeanstieg bis 10.500-10.550 Punkte.

Anbei als Kopie die vorherige Analyse ...

DOW Jones - Verehrte Damen und Herren, verehrte Shortseller ...

30.09.2009 01:00

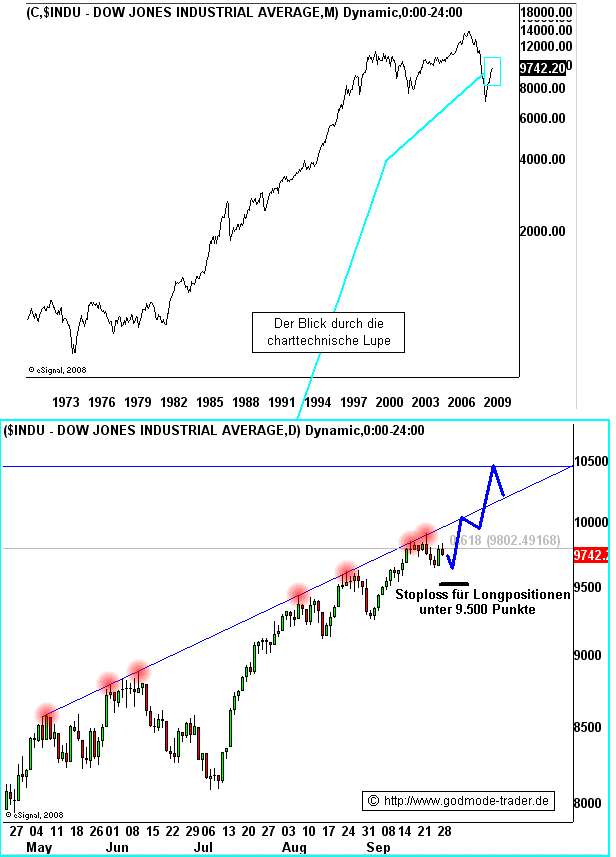

... verehrte Kolleginnen und Kollegen, verehrtes Direktorium, verehrter Herr Präsident. Ich darf Sie darüber unterrichten, dass der DOW Jones in Kürze weiter nach oben durchstarten dürfte. Ziele von 10.100 und 10.500 Punkten stehen auf der Agenda.

Dieses Intro ist ein Späßle am Rande. Die Hauptaussage anbei ist aber sehr Ernst.

DOW Jones aktuell 9.742 Punkte

Es gibt "eine Reihe charttechnischer Parameter", die auf einen voraussichtlich relativ schnell einsetzenden nächsten Aufwärtsschub hindeuten. Zunächst dürfte die seit Mai dieses Jahres deckelnd wirkende Widerstandslinie bei derzeit ca. 10.100 Punkten angesteuert werden, wo es wieder zu einer Konsolidierung kommen kann. Anschließend erwarte ich einen Folgeanstieg bis ca. 10.500 Punkte im DOW Jones. Die 10.500er Marke im DOW Jones ist analog der Kurszone von 6.100-6.200 Punkte im DAX zu sehen.

Wenn Sie den DOW Jones kaufen, - sei es über Indexzertifikate, Hebelzertifkate, ETFs, CFDs, Futures -, dann bietet sich aus charttechnischer Sicht eine Stoplossabsicherung unter 9.500 Punkten an. Sollte der Index nämlich merklich unter diese Marke abfallen, würde das für eine echte Korrekturgefahr sprechen.

Klicken Sie einfach kurz mit der Maus auf die Chartgrafik, um sie zu vergrößern.

World of Trading 2024: Triff die stock3-Experten live vor Ort

Am 22. & 23.11. findet die World of Trading in Frankfurt statt & stock3 ist mit dabei. Wir laden Dich ein, uns & unsere Experten näher kennenzulernen. Mit dabei sind u.a. Bastian Galuschka, Sascha Gebhard u.v.m.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.