Direkt Winterrallye oder aber erst ein vorgeschalteter Abwasch ?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Hier stehe ich und kann nicht anders. Mit diesem Zitat möchte ich die folgende charttechnische Besprechung beginnen. Aus aktuellem Anlaß ein Streifzug durch die Welt der Indizes.

Das Gros der aktuellen institutionellen Researchreports ist bullisch. Die Investmenthäuser erwarten eine Winterrallye, viele anschließend auch in das Jahr 2010 hinein weiter steigende Notierungen. Eine ganze Reihe von Häusern hat die Kursziele für den S&P 500 Index angehoben. Ich muß konstatieren, dass die Einschätzungen vieler Analystenteams im Verlauf dieses Jahres wirklich gut waren. Insofern gilt es festzuhalten, dass es wenig Sinn macht sofort reflexartig die aktuellen Einschätzungen der Gilde als Kontraindikator zu bezeichnen.

Eine Winterrallye kann ich nicht ausschließen. Mich interessiert aber zunächst vielmehr der status quo. Wo stehen wir jetzt realativ gesehen im Verlauf der Rallye seit März ? Läßt sich direkt in den Markt hineinkaufen, um für die Winterrallye positioniert zu sein ?

Ich bin bekanntermaßen etwas vorsichtig geworden.

Die Sektoren und Märkte, die in 2009 Zugpfderde der Rallye waren, schwächeln. Sie verlieren an Dynamik und Kraft. Und das gibt mir zu denken. Nur noch Gold präsentiert sich mit enormer technischer Stärke. Aber auch bei Gold erwarte ich in Kürze im Verlauf dieser Woche mit dem Beginn einer zwischengeschalteten Korrektur. Dazu aber weiter unten mehr.

Ich gehe nun im Schnelldurchgang kurz und prägnant wichtige Basiswerte durch. Mit den blauen Prognosepfeilen in den Chartgrafiken habe ich meine favorisierten Kursverlaufsscenarien der nächsten Tage und Wochen dargestellt.

Wichtiger Hinweis! Ich nenne für die einzelnen Basiswerte wichtige Widerstände, in deren Einzugsgebiet sich die Basiswerte derzeit bewegen. Widerstände bedeuten in der Regel eine erhöhte Wahrscheinlichkeit, dass die Kurse daran nach unten abprallen, weil es zu Gewinnmitnahmen und kurzen Shortversuchen kommen kann. Wenn solche Widerstände aber überrannt werden können, zeigt dies eine besondere Stärke der Bullen, also Käufer an. Nachhaltig nach oben gebrochene Widerstandsmarken signalisieren starken Kaufdruck. Wird ein Widerstand überwunden, ist dies in der Regel tendenziell als neues kaufsignal zu werten.

Ich erwarte aus heutiger Sicht, dass die Indizes an den genannten Widerständen nach unten abprallen und korrigieren werden. Nutzen Sie die Marken als Bezugspunkt. Sollten die Indizes wider Erwarten nachhaltig über die genannten Widerstandsmarken ausbrechen, würde dies für neue Kaufsignale und demzufolge für eine Verschärfung der Rallyebewegungen sprechen.

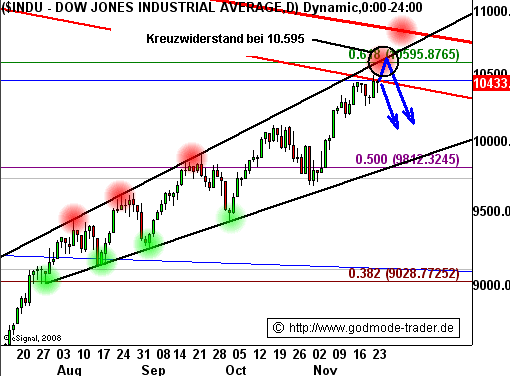

DOW Jones aktuell 10.433 Punkte

Kreuzwiderstand schon bei 10.440 Punkten. Sollte dieser noch überwunden werden können, wartet bereits bei 10.595 Punkten ein massiver Kreuzwiderstand in Gestalt der primären Abwärtstrendlinie und einem Key Retracement. Bei 10.440 oder 10.595 Punkten müßte im DOW Jones eine Korrektur einsetzen, welche Tage aber auch Wochen andauern kann. S. blauer Prognosepfeil.

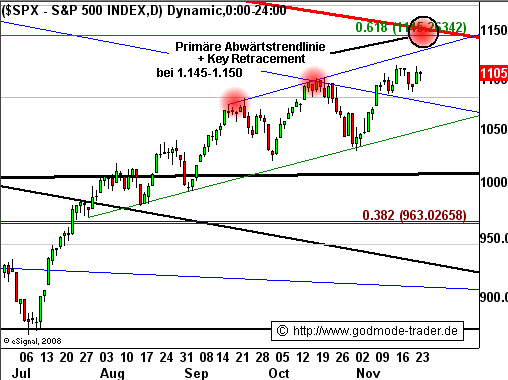

S&P 500 Index aktuell 1.105 Punkte

Hier möchte ich auf einen Kreuzwiderstand bei 1.145-1.150 Punkjten hinweisen. Primäre Abwärtstrendlinie und Key Retracement verlaufen hier. Spätestens an dieser Marke müßte mit temporären Gewinnmitnahmen, sprich nach unten abprallenden Kursen gerechnet werden. Von den in diesem Kommentar besprochenen Indizes hat der S&P 500 Index noch am meisten Platz bis zu seinen Widerständen.

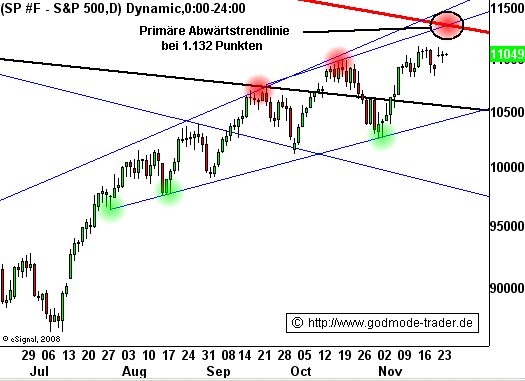

Manchmal macht es Sinn auch einen Blick auf die Indexfutures zu werfen.

S&P Future aktuell 1.104 Punkte

Bereits bei 1.132 Punkten verläuft im Future die primäre Abwärtstrendlinie. Der Future steht also seiner Widerstandslinie näher als der zuvor kurz beschriebene Cash Index.

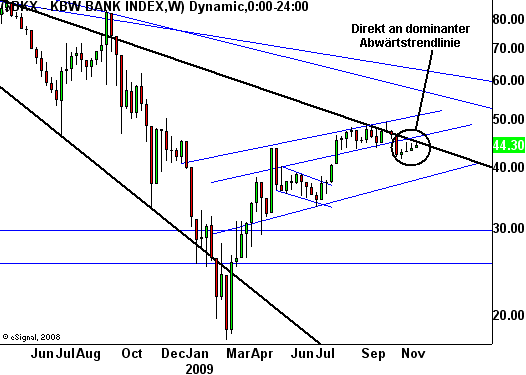

US Bankindex ($BKX) aktuell 44,30 Punkte

Seit 11 Wochen hat sich der Index an einer markanten internen Abwärtstrendlinie festgefahren. Diese verläuft derzeit bei ca. 46 Punkten. Mit aktuell 44,30 Punkten notiert der Index direkt darunter.

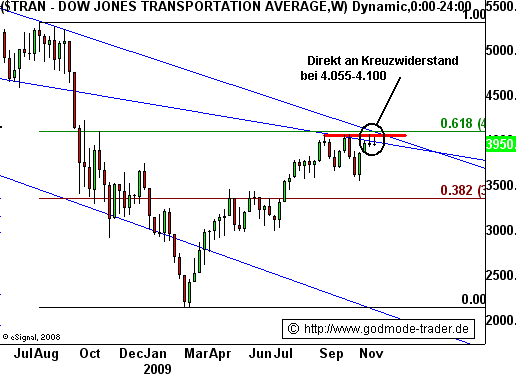

DOW Jones Transportation Index ($TRAN) aktuell 3.950 Punkte

Seit September steht der Index unter einer Widerstandsmarke bei 4.050-4.100 Punkten. Eine negative Diverganz zum DOW Jones Industrial liegt vor. Unter Intermarketgesichten ein Warnsignal erster Güte. Mit aktuell 3.950 Punkten steht der Transportation Index direkt unter dem genannten Widerstand. Hier gibt es kaum noch Spielraum. Der Index müßte eigentlich sofort nach unten abprallen.

Ganz wichtige Anmerkung: Sollte der DOW Jones Transportation Index auf Wochenschlußkursbasis über 4.100 Punkte ansteigen und damit den Widerstand direkt überbrücken, wäre das im Sinne eines starken Kaufsignals zu werten!

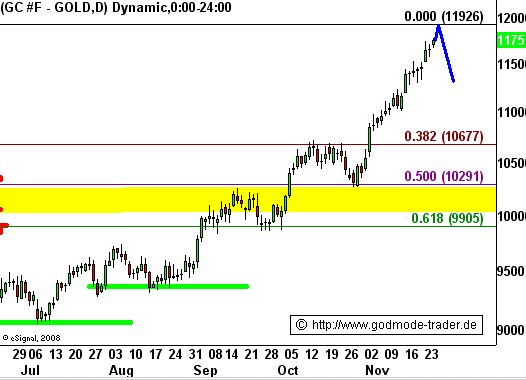

Gold ist seit Wochen das Zugpferd schlechthin.

Gold Future aktuell 1.175 $.

Bei 1.192 $ liegt ein wichtiges Projektions-Kursziel. Mit einer sehr (!) hohen Wahrscheinlichkeit dürfte Gold ausgehend von dem 1.190er $ Bereich beginnen relevant zu korrigieren! Also auch der momentan stärkste Basiswert im Intermarketgefüge steht in Kürze vor einer Korrektur. S. blauer Prognosepfeil.

Wer soll die Märkte dann ziehen ? Wenn nicht die Banken, Transportunternehmen oder der Edelmetallsektor ?

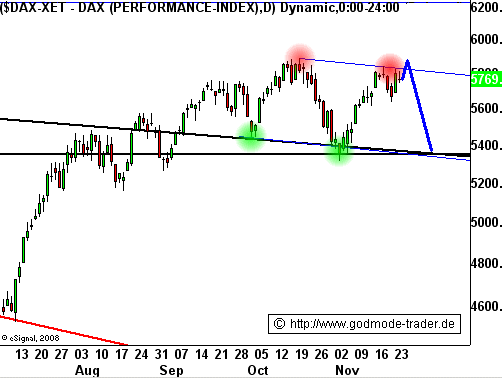

DAX aktuell 5.769 Punkte

Während viele der vorgestellten Indizes noch etwas Spielraum zu ihren maßgeblichen Widerständen haben, gilt dies nicht für den DAX. Er notiert derzeit direkt unterhalb eines Widerstands bei 5.850 Punkten. Möglicherweise gibt es einen Fehlausbruch in den 5.900er Bereich. S. blauer Prognosepfeil.

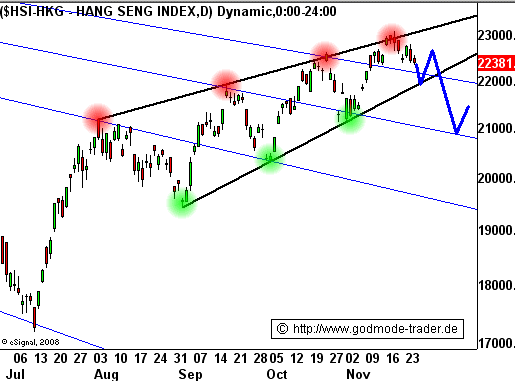

Hang Seng aktuell 22.381 Punkte

Dieser asiatische Index gilt als wichtiger Schrittgeberindex weltweit. Der Kursanstieg seit August 2009 verläuft in einem bärischen Keil.

Obere und untere Begrenzung des entstandenen Trendkanals verjüngen sich, sie konvergieren. Dies ist ein Zeichen dafür, dass der Anstieg zunehmend instabiler wird. Ein bärischer Keil signalisiert nachlassenden Kaufdruck. Er kündigt eine Korrektur an.

An der oberen Begrenzung des bärischen Keils hat sich seit 2 Wochen eine kleine SKS Trendwendeformation ausgebildet. Diese kleine SKS steht unmittelbar vor ihrer Auflösung nach unten.

Das charttechnische Mindestkursziel der erwarteten Korrektur liegt bei ca. 21.800 Punkten. Anschließend besteht die Möglichkeit einer Ausdehnung in den 21.000 Punktebereich. S. blauer Prognosepfeil.

Charttechnische Analyse ist das Eingrenzen von Wahrscheinlichkeiten. Eine 100%ige Wahrscheinlichkeit gibt es nicht! Allerdings ermöglicht die Charttechnik tendenziell die Wahrscheinlichkeit auf seine Seite zu ziehen. Kalkulieren Sie als aktiver Anleger aber bei jeder Analyse, jeder Prognose und jeder konkreten Transaktion das gegenteilige, also nicht erwartete Scenario ein.

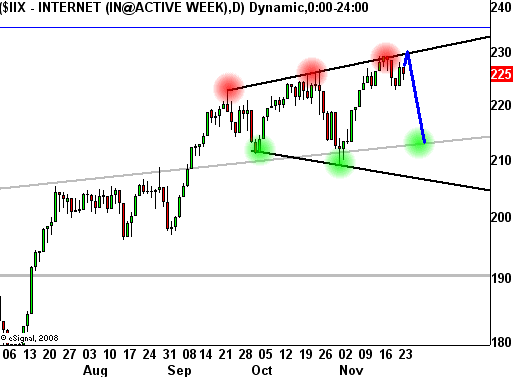

Amex Internet Index aktuell 225 Punkte.

Ebenfalls in 2009 einer der stärkeren Sektoren. Wie Sie sehen, steht auch dieser Index unmittelbar unterhalb einer deckelnden als Widerstand fungieren Trendlinie. Kurzfristig ist zwar noch etwas Spielraum, aber die nächste größere Bewegung müßte eigentlich nach unten gehen. S. blauer Prognosepfeil.

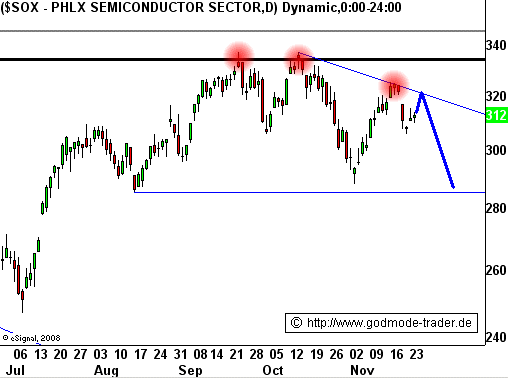

Semiconductor Index ($SOX) aktuell 312 Punkte

Der Chipsektor gilt innerhalb des Techsektors als Vorläufer. Auffällig ist, dass der Index seit Oktober bereits deutlich zurückgekommen ist. Kurzfristig besteht die Möglichkeit einer Erholung bis 320 Punkte, dann dürfte der Index aber weiter nach unten wegkippen. S. blauer Prognosepfeil.

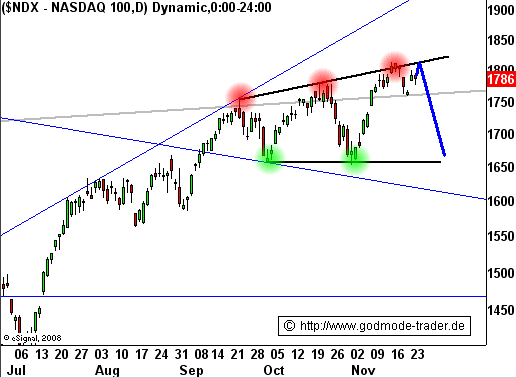

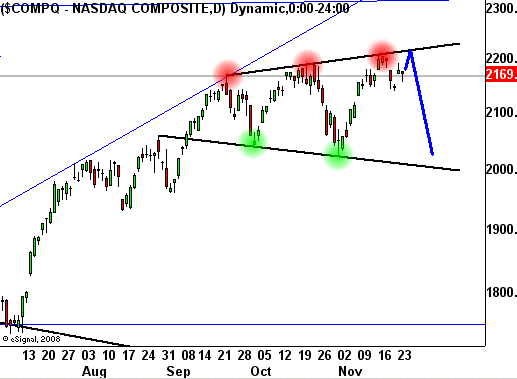

Nasdaq100 aktuell 1.786 Punkte.

Analoge deckelnde Widerstandslinie seit September. Der Nasdaq100 darf ab jetzt nicht mehr nachhaltig über 1.815 Punkte ansteigen. Wenn doch, würde dies für ein starkes kaufsignal sprechen. Auch für den Nasdaq100 sehe ich aus heutiger Sicht noch immer die Gefahr eines in Kürze beginnenden Korrekturprozesses. S. blauer Prognosepfeil.

Abschließend möchte ich nochmals wiederholend feststellen:

Ich erwarte aus heutiger Sicht, dass die Indizes an den genannten Widerständen nach unten abprallen und korrigieren werden.

Nutzen Sie die Marken als Bezugspunkt.

Sollten die Indizes wider Erwarten nachhaltig über die genannten Widerstandsmarken ausbrechen, würde dies für neue Kaufsignale und demzufolge für eine Verschärfung der Rallyebewegungen sprechen.

Übrigens schließen die von mir noch immer erwarteten Korrekturbewegungen nicht aus, dass es anschließend doch noch zu einer Winterrallye kommen kann.

Herzlichst,

Ihr Harald Weygand - Head of Trading bei GodmodeTrader.de

GodmodeTrader ist ein Service der BörseGo AG : http://www.boerse-go.ag

World of Trading 2024: Triff die stock3-Experten live vor Ort

Am 22. & 23.11. findet die World of Trading in Frankfurt statt & stock3 ist mit dabei. Wir laden Dich ein, uns & unsere Experten näher kennenzulernen. Mit dabei sind u.a. Bastian Galuschka, Sascha Gebhard u.v.m.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.