Dieses Mal ist alles anders

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Notenbanken und Regierungen tun auch in der Coronakrise das, was sie besonders gut können: Sie werfen mit Geld um sich, das ihnen entweder nicht gehört (im Falle der Regierungen) oder das sie selbst erst geschaffen haben (im Falle der Notenbanken).

Anders als nach der Finanzkrise von 2008 dürfte die Liquiditätsflut dieses Mal allerdings nicht nur an den Finanzmärkten ihre Wirkung entfalten, sondern vor allem die Realwirtschaft erfassen. Das zeigte sich bereits im vergangenen Jahr, vor allem in den USA: Obwohl viele Menschen ihre Arbeit verloren hatten, besonders in eher schlecht zahlenden Branchen wie der Gastronomie, hatten sie auf einmal deutlich mehr Geld in der Tasche als vor Beginn der Krise. Im zweiten Quartal 2020 brach die US-Wirtschaftsleistung so stark ein wie nie zuvor in einem Quartal. Dank riesiger Hilfspakete stiegen aber die persönlichen Einkommen aller US-Amerikaner stärker als jemals zuvor.

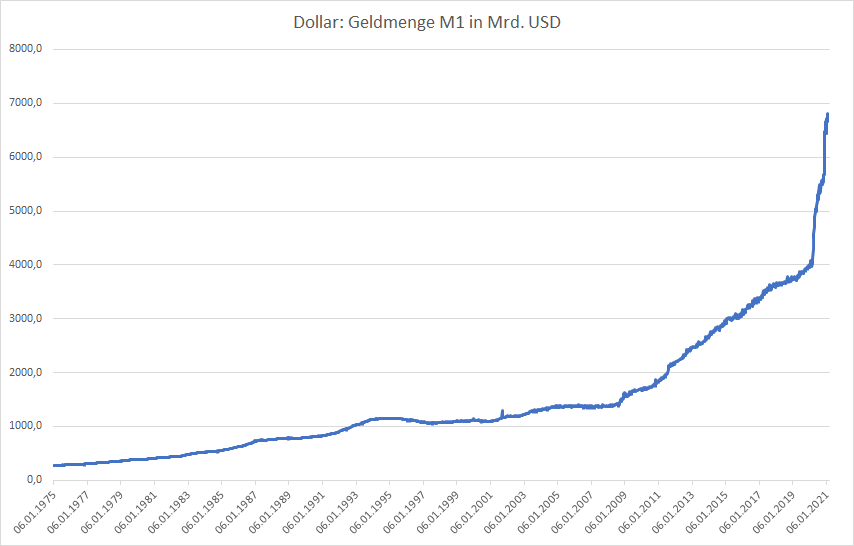

Wer wissen will, wie viel Geld in der Realwirtschaft zur Verfügung steht, der muss die sogenannte Geldmenge M1 betrachten. M1 umfasst im Wesentlichen sämtliches Bargeld (abgesehen vom Bargeld in den Banktresoren) sowie sämtliche Sichteinlagen von Bürgern und Unternehmen bei den Banken. Sichteinlagen sind die Gelder, auf die man sofortigen Zugriff hat, also zum Beispiel Girokonten. Die Geldmenge M1 umfasst also im Wesentlichen das Bargeld außerhalb des Bankensektors sowie Geld, das Bürger und Unternehmen auf Girokonten liegen haben. Anders als die Geldbasis M0, die direkt von der Notenbank gesteuert wird, hängt das Wachstum der Geldmenge M1 auch stark davon ab, wie viele Kredite die Geschäftsbanken vergeben.

Im Zuge der Bekämpfung der Coronakrise ist die Geldmenge M1 geradezu explodiert, vor allem in den USA. Zwar hatte sich das Wachstum der Geldmenge M1 bereits nach der Finanzkrise von 2008 beschleunigt. Doch der Anstieg seit Ausbruch der Corona-Pandemie stellt alles bisher Gewesene in den Schatten.

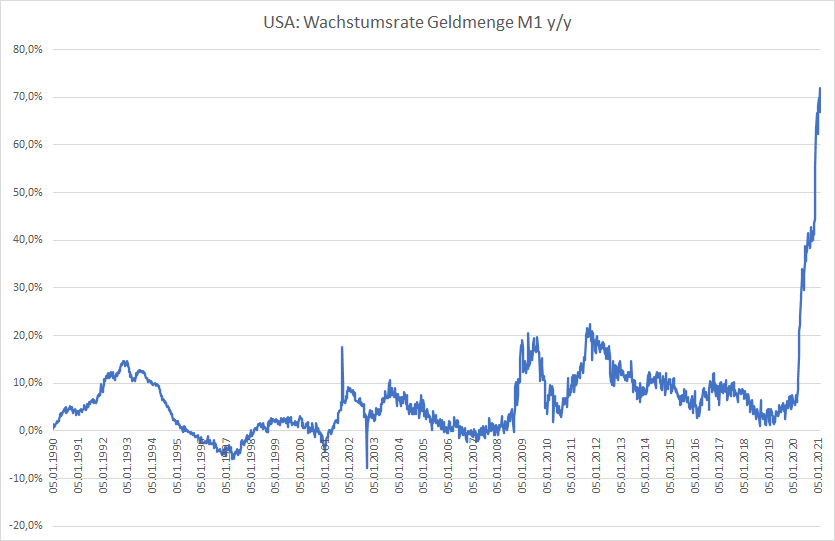

Noch deutlicher zeigt sich das extreme Wachstum der Geldmenge M1 (die in den USA wöchentlich veröffentlicht wird) wenn man den aktuellen Stand jeweils mit dem Stand vor 52 Wochen, also einem Jahr zuvor, vergleicht. Ende Januar 2021 lag die Wachstumsrate der Geldmenge M1 gegenüber dem Vorjahr kurzzeitig bei mehr als 70 Prozent, zuletzt noch bei rund 66 Prozent.

Im Zuge der Krisenbekämpfung werden dieses Mal also tatsächlich völlig neue Wege beschritten. Versuchte man im Nachgang zur Finanzkrise 2008 noch, die riesige Liquiditätsflut auf die Finanzmärkte zu beschränken, so wird im Zuge der Coronakrise nun gerade auch die Realwirtschaft mit Geld geflutet.

Bereits nach 2008 kam es zu einer starken Inflation, allerdings nur bei den Vermögenspreisen, also etwa bei Aktienkursen oder Immobilienpreisen. Dieses Mal aber dürfte die Inflation auch die Verbraucherpreise erfassen. Da im Zuge der Coronakrise zudem die Kapazitäten geschrumpft sind, dürfte die nach dem Ende der Krise entfesselte Nachfrage auf ein krisenbedingt geschrumpftes Angebot treffen.

Zumindest kurzzeitig dürfte die Inflation also deutlich anziehen. Anschließend bleibt abzuwarten, wie die Notenbanken auf diesen Spike in der Inflation reagieren. Mit ihrem neuen geldpolitischen Rahmen hat die Fed schon im vergangenen Jahr vorgesorgt und sich den passenden argumentativen Rahmen zurechtgelegt, um auch bei einem deutlichen Anziehen der Inflation nicht sofort auf die Bremse treten zu müssen.

Tipp: Testen Sie jetzt Guidants PROmax! Sie finden dort jede Menge Tradingideen, Musterdepots, einen direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream und spannende Tools wie den Formel-Editor oder den Aktien-Screener. Auch Godmode PLUS ist inklusive. Jetzt PROmax 14 Tage kostenlos testen!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.