Die unbekannte Seite der japanischen Geldpolitik

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Nikkei225Kursstand: 16.550,00 Pkt (Deutsche Bank Indikation) - Zum Zeitpunkt der Veröffentlichung

Japan versucht sich seit mehreren Jahren am eigenen Schopfe aus der Deflation zu ziehen. Es ist bisher nicht gelungen und wird vermutlich auch nicht mehr gelingen. Das liegt nicht nur an der zurückkehrenden Erwartung, dass die Deflation nicht überwunden werden kann, sondern auch an den Staatsfinanzen.

Inzwischen kann man relativ deutlich sagen, dass die japanische Notenbank darin versagt hat; die „deflatorische Geisteshaltung“ – wie es Notenbankpräsident Kuroda nennt – zu brechen. Der Yen gewinnt seit Wochen an Stärke. Es finden geradezu panikartige Käufe des Yen statt. Das liegt an einem Vertrauensverlust der Marktteilnehmer in die Fähigkeit der Zentralbank, Inflation herbeizuführen.

Durch die Zinssenkung zu Beginn des Jahres verunsicherte die Notenbank Bürger und Unternehmen. Inzwischen hat sich daraus ein selbstverstärkender Trend entwickelt. Wegen der Verunsicherung über die Zinspolitik und auch die weltweiten Turbulenzen zu Jahresbeginn wertete der Yen auf. Das führte in einem Rückkopplungseffekt dazu, dass nun Privatanleger, institutionelle Investoren, Pensionsfonds und Unternehmen ihre ausländischen Assets teilweise verkaufen und das Kapital zurück nach Japan holen.

Solange der Yen abwertete, war die Sache für Anleger klar. Kapital wird ins Ausland geschafft, um dort Assets zu erwerben. Diese sollten nicht nur Gewinne durch die Preisentwicklung ermöglichen, sondern auch Währungsgewinne. Wer z.B. zu Beginn der Abenomics US-Aktien kaufte, der konnte einen Gewinn von 45 % durch den Wechselkurs und 50 % durch Kursgewinne erzielen. Inzwischen schlägt das die Performance des Nikkei deutlich.

Je mehr der Yen nun aufwertet, desto kleiner werden die Gewinne, die auf ausländische Assets erzielt werden. Wer noch zu Jahresbeginn Yen verkaufte, um mit diesem Geld US Aktien zu kaufen, der verlor inzwischen knapp 15 %. Der Nikkei verlor im gleichen Zeitraum 10 %.

Da der steigende Yen die Gewinne minimiert, beeilen sich viele Anleger, ihre ausländischen Assets zu verkaufen und das Kapital möglichst schnell in Yen zu tauschen, bevor die Verluste zu groß werden. Es findet eine Rückabwicklung der Geldpolitik und der Yen-Schwächung statt. Das kann den Yen noch deutlich stärker aufwerten lassen als in den vergangenen Wochen.

Die Yen-Aufwertung ist nicht nur ein Problem für die Wirtschaft und Anleger. Es ist das Zeichen, dass die Abenomics endgültig gescheitert sind. Sie scheitern dabei nicht nur in Form einer Rückkehr zur Deflation, sondern auch in Form der Staatsfinanzen. Diese haben von der Geldpolitik profitiert. Das wird nur von wenigen diskutiert, ist aber ein wichtiger Aspekt.

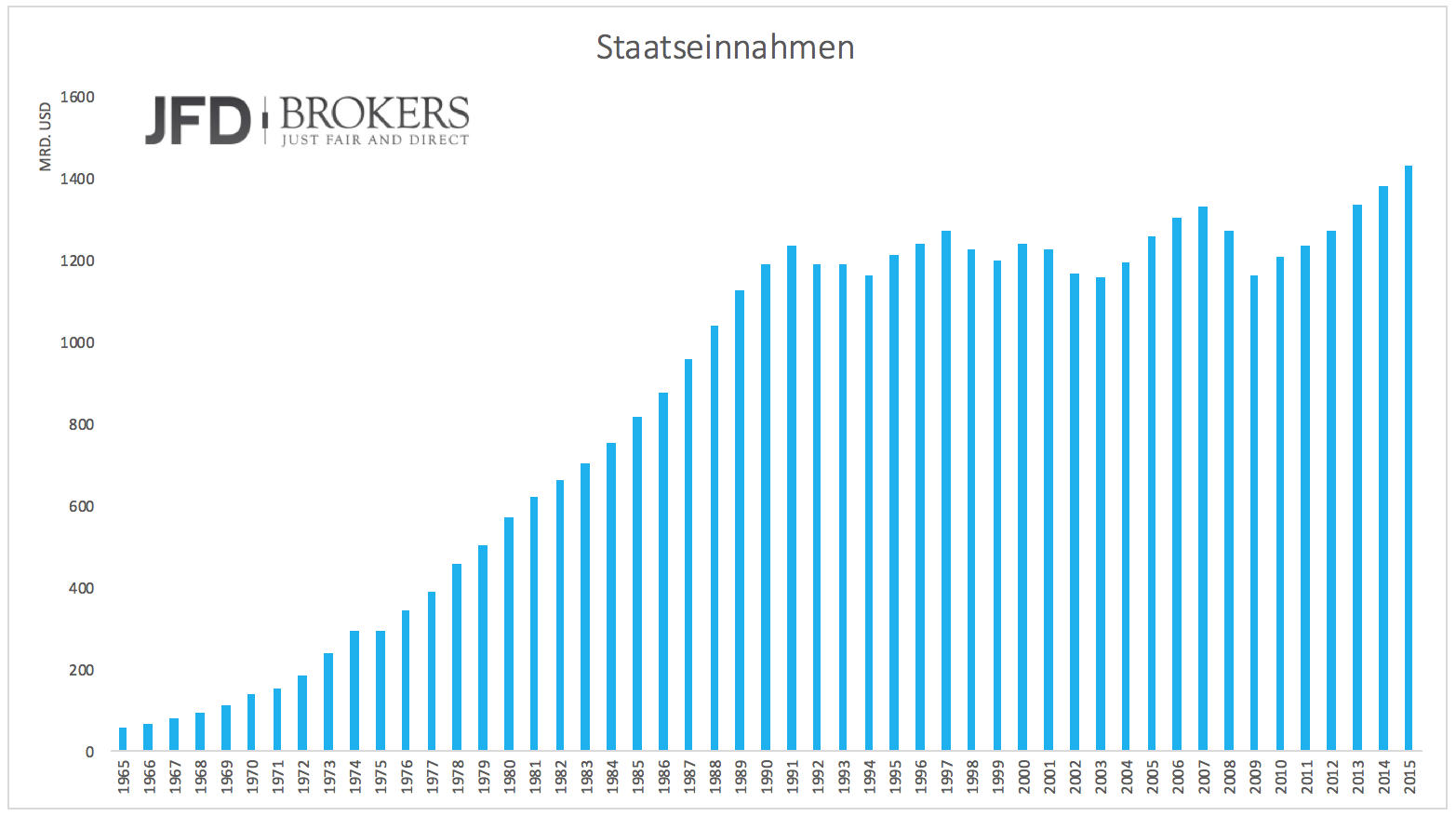

Dank der Geldpolitik der Notenbank sind die Staatseinnahmen zum ersten Mal seit 1990 wieder in einem nachhaltigen Aufwärtstrend. Grafik 1 zeigt diesen Trend. Die Einnahmen beinhalten Steuern und Sozialabgaben. Von 1990 bis 2012 bewegten sich die Einnahmen zwischen 1,16 Billionen und 1,32 Billionen Dollar. Seit 2012 steigen die Einnahmen deutlich und erzielten seit 2013 in jedem einzelnen Jahr einen neuen Rekordwert.

Die Rekordeinnahmen können zu einem Drittel auf die Mehrwertsteuererhöhung vor zwei Jahren zurückgeführt werden. Diese Steuererhöhung hat natürlich wenig mit der Geldpolitik zu tun. Was allerdings sehr wohl mit der Geldpolitik zu tun hat, das sind die Rekordgewinne japanischer Unternehmen.

Dank eines schwachen Yen konnten japanische Konzerne Rekordgewinne schreiben, obwohl die Unternehmen ihre Produktion seit Jahren nicht ausweiten. Auf Unternehmensgewinne fallen Steuern an. Von ungefähr 140 Mrd. Mehreinnahmen seit Beginn der Abenomics entfallen 35 Mrd. auf Unternehmenssteuern dank höherer Gewinne.

Weitere 30 Mrd. an Mehreinnahmen kann der Staat aufgrund gestiegener Beschäftigung und Besteuerung von Anlagegewinnen erzielen. Der boomende Aktienmarkt brachte durch Besteuerung von Kapitalerträgen zusätzliche Milliardeneinnahmen. Ein leichter Zuwachs konnte auch auf der Seite der Immobiliensteuern verzeichnet werden, da der Immobilienmarkt wegen niedriger Zinsen boomt.

Die Yen Aufwertung und die damit einhergehende Rückabwicklung der positiven Effekte der Abenomics können zu Einbußen für den Staat in Höhe von 100 Mrd. führen. Das würde das Budgetdefizit des Staates automatisch um 2,2 % der Wirtschaftsleistung erhöhen. Das sind schlechte Nachrichten für die Politik, denn diese hatte eigentlich versprochen den Haushalt zu sanieren.

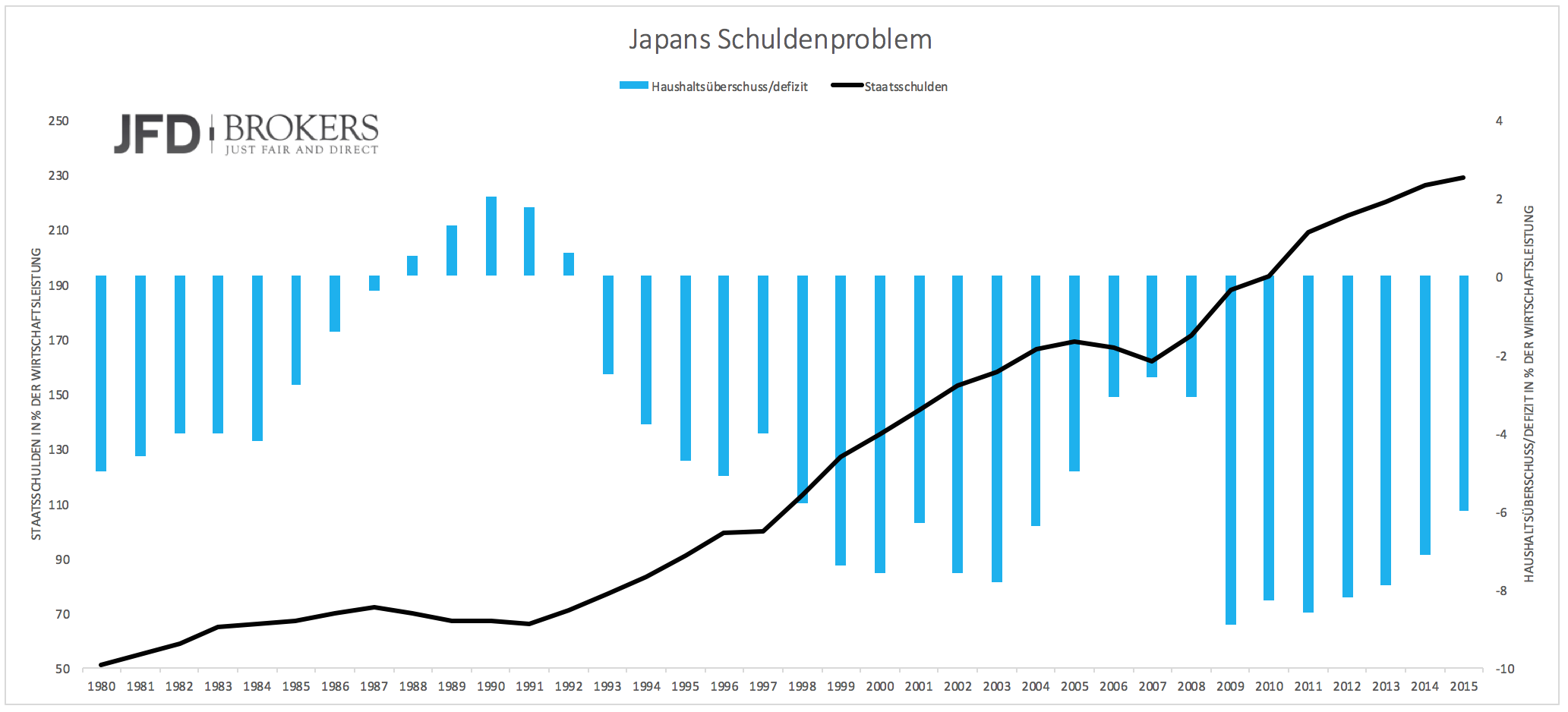

Die bisherigen Erfolge der Haushaltssanierung sind in Grafik 2 abgebildet. Das derzeitige Haushaltsloch liebt bei knapp 6 % der Wirtschaftsleistung. Vor Beginn der Abenomics lag es bei 8 %. Die Reduktion des Defizits ist nicht darauf zurückzuführen, dass der Staat weniger ausgibt, sondern darauf, dass er dank der Abenomics mehr einnimmt.

Fallen die Zusatzeinnahmen nun wieder weg, dann hat der Staat gleich ein zweifaches Problem. Einerseits müssen wegfallende Einnahmen von 100 Mrd. pro Jahr durch zusätzliche Schulden kompensiert werden. Andererseits braucht das Land bei der Rückabwicklung der Yen Abwertung wahrscheinlich ein Konjunkturprogramm, um eine schwere Rezession zu verhindern. Die Kosten eines solchen Konjunkturprogramms liegen bei geschätzten 200 Mrd. Unterm Strich würde das Haushaltsdefizit auf 12 % der Wirtschaftsleistung explodieren.

Auch in den Folgejahren sind Defizite von deutlich weniger als 8 % kaum vorstellbar. Japan scheint ohne die Yen Abwertung bei einem strukturellen Defizit von 8 % zu stehen. Eine Haushaltssanierung ist unter diesen Umständen einfach nicht denkbar.

Japan braucht eine schwache Währung. Können die Politik und die Notenbank die Yen-Aufwertung nicht bald stoppen, dann ist das ein großes Desaster. Die Reflationierung ist gescheitert. Eine solche Erkenntnis schadet nicht nur der japanischen Wirtschaft, sondern kann für eine globale Schockwelle sorgen.

Lars Gottwik

Partner & COO JFD Brokers

JFD Brokers – Just FAIR and DIRECT

www.jfdbrokers.com

Offenlegung gemäß §34b WpHG wegen möglicher Interessenkonflikte: Der Autor ist in den besprochenen Wertpapieren bzw. Basiswerten zum Zeitpunkt der Veröffentlichung dieser Analyse nicht investiert.

ÜBER JFD BROKERS:

WER WIR SIND:

JFD Brokers ist eine einzigartige Mischung aus herausragenden Finanzmarktanalysten und erfahrenen Brokerage-Profis, welche einen revolutionären, zukunftsorientierten Ansatz bei der Entwicklung von Online- Trading Technologien und Lösungen beschreitet. Unser Angebot umfasst Margin Trading, Vermögensverwaltung, HFT & quantitative Systeme, physische Devisen (FX) Zahlungen, Prime und IT-Lösungen und ist perfekt auf erfahrene Privatinvestoren und institutionelle Partner zugeschnitten.

WAS WIR MACHEN:

Wir sind der einzige Retail-Broker, der ALLEN KUNDEN (ab einer Mindesteinlage von 500 Euro) den Handel von bis zu 9 Anlageklassen (mit mehr als 800 Finanzinstrumenten) innerhalb einer einzigen Handelsplattform, mit einem einheitlichen institutionellen Pricing (börsenechte Spreads / Core Spreads) und einer einheitlichen STP/DMA Ausführungsart bietet. Sie profitieren mit JFD Brokers von Interbank-Core Spreads, niedrigen Tradingkosten, kompletter Anonymität, vollständiger Transparenz, hoher Liquidität und einem 100 % DMA/STP Konto. Dieses bietet Ihnen einen extrem latenzarmen Zugang zu mehr als 15 Tier1 Liquiditätsanbietern, sowie zu mehr als 80 Primärbörsen, MTFs bzw. sekundär Derivate- & Warenbörsen, bzw. Dark- & Lightpools.

RISK-DISCLAIMER:

JFD Brokers bietet ausschließlich beratungsfreie Dienstleistungen an. Der Inhalt dieser Analyse enthält keine Anlageberatung bzw. Anlageempfehlung (und darf auch nicht als solche verstanden werden) und stellt keinesfalls eine Aufforderung zum Erwerb von jeglichen Finanzinstrumenten oder -produkten dar. JFD Brokers haftet nicht für Schäden, welche auf einzelne Kommentare und Aussagen auf Analysen von JFD Brokers zurückzuführen wären / sind und übernimmt keine Gewähr in Bezug auf Vollständigkeit und Richtigkeit des dargestellten Inhaltes. Somit trägt der Anleger ausschließlich alleinverantwortlich das Risiko für seine Anlageentscheidungen.

Die dargestellten Analysen und Kommentare enthalten keine Berücksichtigung Ihrer persönlichen Investitionsziele, Ihrer finanziellen Verhältnisse oder Bedürfnisse. Der Inhalt wurde nicht gemäß der gesetzlichen Vorschriften für Finanzanalysen erstellt und muss daher vom Leser als Marketinginformation angesehen werden. JFD Brokers untersagt die Vervielfältigung oder Veröffentlichung ohne ausdrückliche Genehmigung.

FX und CFDs sind gehebelte Produkte. Sie sind nicht für jeden Anleger geeignet, da sie ein hohes Maß an Risiko für Ihr Kapital bergen und Sie mehr verlieren können als Ihre ursprüngliche Einzahlung. Bitte vergewissern Sie sich, dass Sie alle Risiken verstehen.

Disclaimer: https://www.jfdbrokers.com/legal-info/legal-information.html

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.