Die Rezession ist da und die Kurse steigen …

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Nun ist es also passiert: US-Notenbankchef Ben Bernanke hat erstmals eingeräumt, dass die Vereinigten Staaten vor einer Rezession stehen. Der Mann hat das Ganze vorsichtshalber noch etwas abgeschwächt und das Wörtchen „möglicherweise“ eingefügt, doch damit ist jetzt amtlich: Die Fed rechnet mit einer deutlichen Abschwächung der Konjunktur.

Dieser Artikel wurde am Samstag, den 05. April im Rahmen der Weekend Edition auf GodmodeTrader.de veröffentlicht.

Dieser Seitenbereich der Weekend Edition wird jedes Wochenende samstags und sonntags freigeschalten.

Sie sind herzlich eingeladen, uns auch am Wochenende einen Besuch abzustatten.

Autor dieser Kolumne ist Andreas Hoose.

Vor dem Hintergrund der jüngsten Ereignisse rechtfertigte Bernanke auch die Rettungsmaßnahme für die Investmentbank Bear Stearns, die nun von JPMorgan Chase übernommen wird. Ein Zusammenbruch von Bear Stearns hätte chaotische Folgen, die möglicherweise einen Flächenbrand ausgelöst hätten, so Bernanke. Der Notenbankchef äußerte die Hoffung, dass sich ein Fall Bear Stearns nicht wiederholen werde.

Auch der Internationale Währungsfonds (IWF) erwartet, dass die größte Volkswirtschaft der Welt in diesem Jahr in eine Rezession rutschen wird. Die IWF-Experten rechnen damit, dass sie mindestens zwei Monate schrumpfen und im Gesamtjahr nur noch um 0,5 Prozent zulegen wird.

Da ist es kein Wunder, dass auch die neuesten Statistiken vom Arbeitsmarkt auf eine Rezession hindeuten: In den USA sind im März 80.000 Stellen verloren gegangen. Der von Bloomberg erhobene Konsens hatte einen Abbau von 50.000 Jobs vorgesehen. Die Arbeitslosenrate stieg von 4,8 auf 5,1 Prozent. Hier lagen die Prognosen bei einem Anstieg von 4,8 auf 5 Prozent.

Und erst am Donnerstag hatte eine Meldung für Aufregung gesorgt, wonach die Zahl der Anträge auf Arbeitslosenhilfe in der vergangenen Woche auf 407.000 geklettert war. Es ist der höchste Stand seit September 2005. Analysten hatten mit 365.000 Anträgen gerechnet.

Alles in allem also wieder einmal eine höchst unerfreuliche Woche, zumindest wenn man allein die Nachrichtenlage betrachtet.

Verzögerungstaktik

Doch sehen wir genauer hin: Aus antizyklischer Sicht sind die besorgten Töne aus Washington gleich aus mehreren Gründen interessant. Eine Vorbemerkung zum besseren Verständnis: Ranghohe Politiker, Notenbanker insbesondere, aber auch Staatschefs und Präsidenten, vermeiden es in aller Regel, Probleme öffentlich auszusprechen. Und zwar exakt so lange, bis es sich wirklich nicht mehr vermeiden lässt.

Das Ziel dieser Verzögerungstaktik ist klar: Damit keine unnötige Unruhe aufkommt, soll die Bevölkerung möglichst lange in Sicherheit gewogen werden. Auch werden es die Politiker in der Regel vermeiden, dass sich die Lage durch ihre Worte noch verschlimmert. Würden etwa die Aktienkurse einbrechen, weil ein Notenbanker zur Unzeit von einer Krise spricht, hätte dies möglicherweise fatale Konsequenzen.

Dieses Verhalten ranghöchster offizieller Stellen hat zur Folge, dass Krisen meist genau dann ausgestanden sind, wenn die bedeutungsschweren Worte den Weg in die Redemanuskripte der Politiker gefunden haben. Es gibt zahllose Beispiele, die dies belegen. Prominente „Fehlgriffe“ dieser Art leisteten sich praktisch alle US-Präsidenten.

Als US-Präsident Ronald Reagan im Jahr 1982 mit sorgenvoller Mine die schwierige Lage der amerikanischen Wirtschaft einräumte und erklärte, den Bürger müssten den Gürtel enger schnallen, da startete an der Börse größte Bullenmarkt aller Zeiten.

Und als einer der Amtsvorgänger Ronald Reagans, US-Präsident Gerald Ford, im Januar 1975 den desolaten Zustand der Wirtschaft beklagte, kletterte der Dow Jones wenig später innerhalb eines Jahres um rund 50 Prozent nach oben...

Umgekehrt wird übrigens auch ein Schuh daraus: Eine der schlimmsten Baisse-Perioden aller Zeiten startete wenige Wochen nachdem US-Präsident Bill Clinton im Frühjahr 2000 die robuste Verfassung der amerikanischen Konjunktur gelobt hatte.

Legendär ist auch das Zitat eines Amtsvorgänger Clintons: Als US-Präsident Calvin Coolidge im Jahr 1929 von „dauerhaftem Wohlstand“ sprach, startete die Weltwirtschaftskrise, die Millionen Menschen verarmen ließ ....

Das Schlimmste überstanden?

Mit anderen Worten: Wenn Ben Bernanke heute eine Krise einräumt und die US-Bürger offiziell vor einer Rezession warnt, dann stehen die Chancen recht günstig, dass das Schlimmste bereits überstanden ist.

Das jüngste Verhalten der Aktienkurse bestätigt unsere Vermutung, dass zahlreiche schlechte Nachrichten nun offensichtlich „verarbeitet“ sind. Bereits seit einigen Wochen machen wir die Beobachtung, dass auch sehr schlechte Nachrichten kaum noch Kursverluste auslösen. So war es jetzt erneut: Trotz der markanten Rede des Notenbank-Chefs und der ernüchternden Zahlen vom US-Arbeitsmarkt konnten sich die wichtigsten Börsen gut behaupten: Der DAX setzte seine im März begonnene Kletterpartie fort, auch Dow Jones und Nasdaq zeigten sich von ihrer freundlichen Seite.

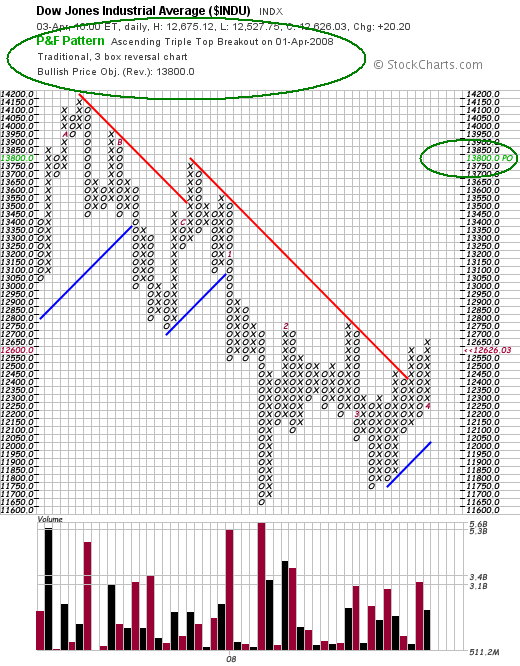

Bemerkenswert ist auch, dass sich der Dow Jones in dieser Woche von seinem jüngsten Abwärtstrend lösen konnte. Auf dem Point & Figure-Chart hat die Signallage auf bullish gedreht. Die folgende Abbildung macht das deutlich:

Damit scheint sich jetzt zu bestätigen, was wir in der vergangenen Woche vermutet hatten: Der Weltleitindex schickt sich an, den Rückstand zu seinem kleineren Bruder, dem Transportindex, wieder aufzuholen. Aus antizyklischer Sicht ist das ein gutes Zeichen.

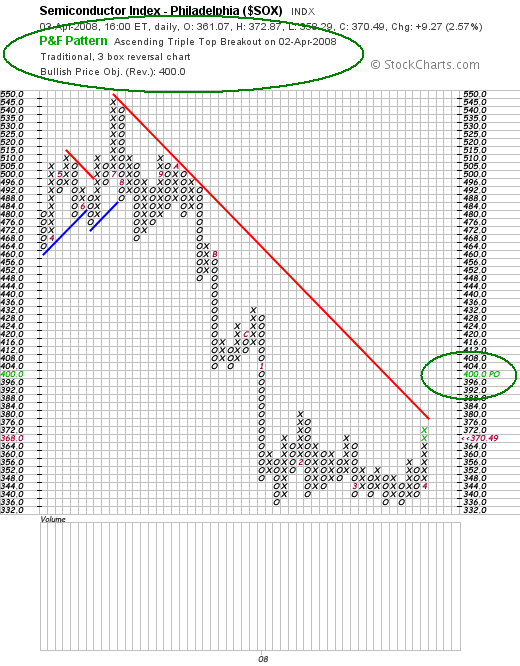

Auf die anstehende Trendwende bei den Halbleitern hatten wir Sie kürzlich ebenfalls hingewiesen. Auch hier bestätigt die jüngste Entwicklung unsere Einschätzung: Die Bullenherde scheint langsam in Fahrt zu kommen:

Die Entwicklung bei den Halbleitern ist deshalb so bedeutend, weil sich hier ein möglicher Trendwechsel für den gesamten Technologiesektor abzeichnet:

Immer wieder hatten wir in den vergangenen Wochen darauf hingewiesen, dass der Schlüssel zu einer Erholung an den Weltbörsen bei den US-amerikanischen Banken liegt. Dort wurde die Krise geboren, von dort müssen nun die entscheidenden Trendwende-Signale kommen. Und siehe da, sie kommen tatsächlich, zwar noch etwas zaghaft, aber immerhin: Nehmen wir etwas die größte Bank der Welt. Wie beim Dow Jones konnte in dieser Woche auch der Aktienkurs der Citigroup (US-Kürzel C) wieder in den Bullen-Modus umschalten. Auch hier der Blick auf den Point & Figure-Chart:

Fazit und Empfehlung:

Während die meisten Anleger noch in der Angststarre verharren, signalisieren wichtige Indizes, wie der Dow Jones, der US-Bankenindex oder die Halbleiter das Ende des Bärenmarktes. Anleger sollten jetzt ihre Cash-Bestände schrittweise abbauen. Wir würden vorerst sicherheitshalber alle Positionen mit einem Stopp-Loss versehen.

Für das Depot des Antizyklischen Aktienclubs haben wir die jüngsten Kursrückgänge genutzt und unser Cash-Polster stark reduziert. Welche Titel man jetzt kaufen sollte, das lesen Sie in der kommenden Ausgabe des Antizyklischen Börsenbriefs, die in wenigen Tagen erscheint. Anmeldungen unter [Link "www.antizyklischer-börsenbrief.de" auf www.antizyklischer-b%C3%B6rsenbrief.de/... nicht mehr verfügbar]

Ein erholsames Wochenende wünscht

Ihr Andreas Hoose

Zum Autor:

Andreas Hoose ist Chefredakteur des Antizyklischen Börsenbriefs und Geschäftsführer des Antizyklischen Aktienclubs.

Börsenbrief und Aktienclub, das komplette Servicepaket für die Freunde antizyklischer Anlagestrategien! Anmeldemöglichkeit (1) : Das 3 Monats Abo des Antizyklischen Börsenbriefs

Anmeldemöglichkeit (2) : Das 1 Jahres Abo des Antizyklischen Börsenbriefs

World of Trading 2024: Triff die stock3-Experten live vor Ort

Am 22. & 23.11. findet die World of Trading in Frankfurt statt & stock3 ist mit dabei. Wir laden Dich ein, uns & unsere Experten näher kennenzulernen. Mit dabei sind u.a. Bastian Galuschka, Sascha Gebhard u.v.m.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.