Die nächste Subprime Krise

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die Amerikaner und ihre Autos

Amerikaner lieben Autos. Am meisten lieben sie neue Autos, die groß und schwer sind und möglichst viel Benzin schlucken. Gerade letzteres ändert sich nur langsam. Das soll aber nicht Thema des Artikels sein. Vielmehr geht es um das rasante Wachstum des Autokreditmarktes. Nicht zuletzt dieser Kaufrausch hat das BIP Wachstum im zweiten Quartal 2014 weit nach oben katapultiert. Besonders fragwürdig ist aber die Qualität der Kredite. Der Anteil der Subprime Kredite nimmt seit Monaten stark zu. Damit droht nicht unmittelbar eine neue Krise, die mit der letzten vergleichbar ist. Der Automarkt ist bei weitem nicht so groß wie der Immobilienmarkt. Aber: der Autokreditmarkt erreicht wahrscheinlich dieses Jahr noch die Marke von einer Billion USD. Da lohnt sich ein Blick hinter die Kulissen, um festzustellen, ob da die nächste Krise lauert.

Um festzustellen, wie die Lage derzeit aussieht, muss man sich mit der Bonität der Käufer auseinandersetzen. Die höhe an Kredit und die Konditionen, zu denen man den Kredit bekommt, werden von der persönlichen Bonität bestimmt. Die Bonität wird in einer Art Index festgehalten. Die Bonität liegt dabei immer zwischen 300 und 850 Punkten. Die persönliche Punktzahl (FICO Score) wird von 5 Faktoren bestimmt. 35% der Bonitätsnote werden von der Zahlungsmoral bestimmt (wurden frühere Kredite immer rechtzeitig bedient?) und 30% von der aktuellen Schuldenlast (wie viel Kredit habe ich bereits?). Die restlichen 35% teilen sich auf die Art der bisherigen Kredite (Kreditkarte, Bank, ...), Anzahl der beantragten Kredite und Länge der Kredithistorie auf.

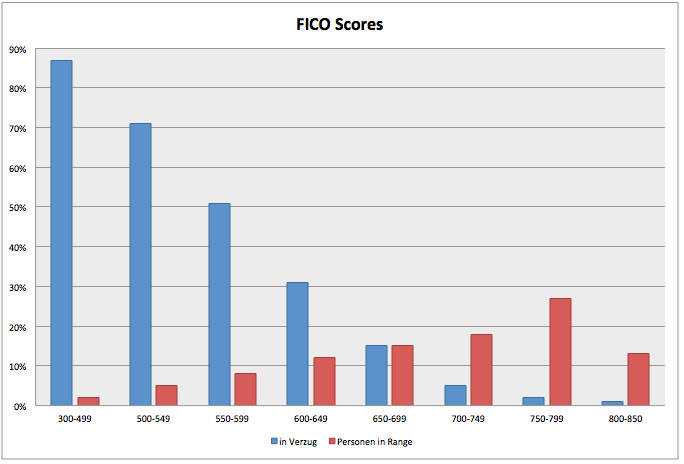

Jeder, der einen Kredit beantragt, bekommt diesen nur, wenn ein bestimmter FICO Score vorhanden ist. Jemand, der mit einem FICO Score von 300 (dem schlechtesten) einen Kredit beantragt, wird diesen höchstwahrscheinlich nicht bekommen. 87% der Personen mit einer Punktezahl zwischen 300 und 349 geraten in Zahlungsverzug. Momentan sind in etwa 2% der Bevölkerung in dieser untersten Range. Als Subprime gelten Scores unter 620. Das ist schon sehr großzügig. Je nachdem, wofür der Kredit vergeben wird, ist das keine harte Grenze und kann auch je nach Kreditgeber etwas schwanken. Die meisten sehen Scores unter 640-620 als Subprime an. Damit sind gut 20% der Bevölkerung per Definition im Subprime Segment.

Auf der anderen Seite heißt das aber auch, dass knapp 80% im Prime Segment sind. Gut sind Scores über 720. Hier ist die Anzahl von Personen, die mit Zahlungen in Verzug gerät sehr niedrig.

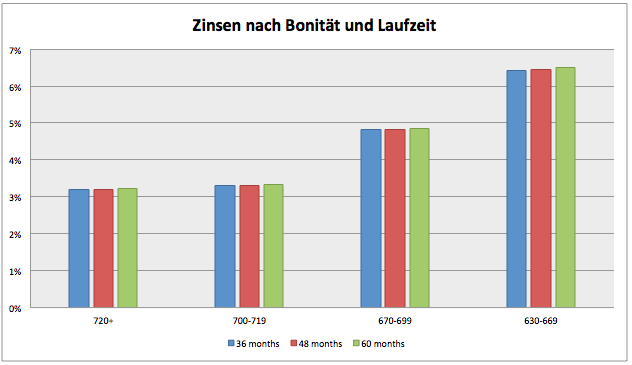

Vom Score hängt ab, wie hoch die Zinsen sind, die ein Kreditnehmer zahlen muss. Im Segment hoher Bonität (720 Punkte und mehr) müssen für einen Kredit bei einer Bank für ein neues Auto derzeit ca. 3% bezahlt werden. An der Grenze zum Subprime Segment liegen die Zinsen bereits deutlich über 6%. Im Subprime Segment können die Zinsen deutlich über 10% steigen.

Wie ist der Zustand des Kreditmarktes?

Eines muss ich gleich zu Beginn festhalten. Den Amerikanern wird das Geld für Autokäufe momentan hinterhergeschmissen. Das Kreditvolumen hat seit dem Tief 2010 um über 30% zugenommen. Heute sind 200 Mrd. mehr an Autokrediten ausständig als 2010. Das ist schon enorm und es geht munter weiter. Daran besteht aktuell kein Zweifel. Es werden Kredite vergeben und Autos gekauft als gäbe es kein Morgen mehr. Die höchsten Raten seit Ausbruch der Krise sind wieder kurz davor erreicht zu werden. Das darf man schon einmal kritisch hinterfragen.

Der Gesamtmarkt zeigt tatsächlich leichte Tendenzen zu einer schlechteren Qualität. Die Rating Agentur S&P beleuchtet regelmäßig den Zustand des Marktes. Besonders interessant ist der ABS (Asset Backed Securities) Markt. Es war 2008 zwar nicht allein der ABS Markt, der Probleme bereitete, aber zusammen mit den anderen besicherten, verbrieften, neue verpackten, zerstückelten und nochmals neu verpackten Krediten hatten sie einen gewissen Anteil daran.

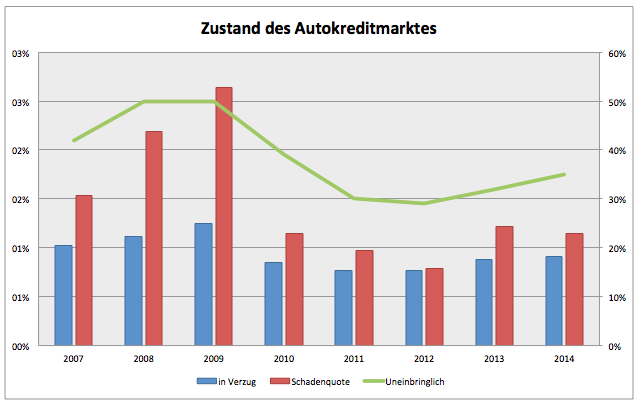

Aktuell sind knapp 1% der Kreditnehmer in Zahlungsverzug (60 Tage und mehr nicht mehr gezahlt). Das Tief wurde 2012 mit 0,8% erreicht. Der Gesamtausfall, also der tatsächliche Verlust gerechnet auf das Gesamtkreditvolumen, betrug 2012 0,8% und aktuell etwas über 1,2%. Das ist noch deutlich weniger als die Hälfte im Jahr 2009. Ganz interessant ist die Entwicklung bei der Quote, die nicht mehr eingebracht werden kann. Knapp 40% der Kreditsumme, die als notleidend bezeichnet wird, ist nicht mehr einzubringen. Diese 40% beziehen sich allerdings auf ca. 2% des Gesamtvolumens. Insgesamt ist der Wert noch gering.

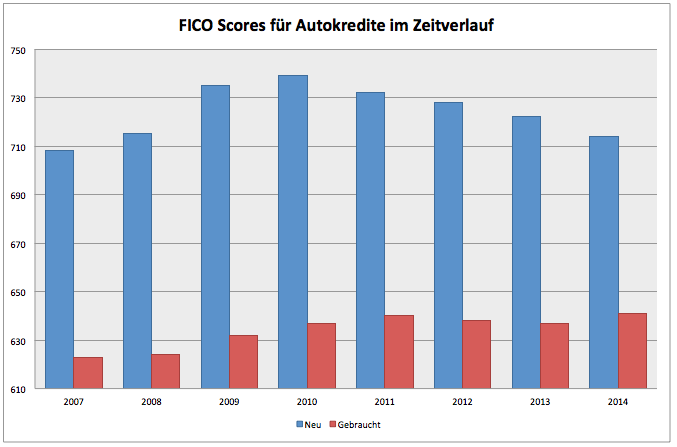

Man muss leider davon ausgehen, dass der Wert wieder steigt. Im Zeitverlauft sieht man wie sich die Bonität anhand der FICO Scores geändert hat. Der Durchschnittliche FICO Score für Neuwagenkredite lag 2007 bei 709 Punkten. Mit strafferen Kreditvergabekriterien stieg der Wert auf 739 an. Seitdem sink er wieder und ist nicht mehr weit vom Niveau aus 2007 entfernt. Für Gebrauchtwagen sieht es anders aus. Die Scores sind generell niedriger. Wer weniger Geld hat kauft sich eher einen Gebraucht- als Neuwagen. Hier verbessert sich die durchschnittliche Kreditwürdigkeit auf den höchsten Wert seit Jahren.

Platzt die Blase?

Zunächst einmal kann man sagen, dass der Zustand des Autokreditmarktes nicht bedrohlich ist. Vergleicht man die Bonität mit dem Vorkrisenniveau, dann könnte der Zustand weitaus schlechter sein. Das ist der momentane Stand. Das kann sich ändern, zumal der Anteil an Subprime Krediten zunimmt. Insgesamt liegt der Anteil dieser Kredite bei ca. 10%. Dieser Prozentsatz wird in den nächsten Monaten deutlich ansteigen. Fast 30% der neu vergebenen Kredite sind nämlich inzwischen Subprime Kredite. Obwohl man derzeit noch nicht von einer Blase sprechen kann, so steuert der Markt doch langsam darauf zu. Platzen wird sie nur, wenn sich die Wirtschaft deutlich abkühlt und von heute auf morgen viele Kreditnehmer arbeitslos sind.

Ob die Blase irgendwann platzt, das kann keiner genau sagen. Wenn sie aber platzt, was dann? Dann passiert erst einmal nicht viel. Zumindest dürften Banken kein großes Problem bekommen. 50% der Kredite werden von den hauseigenen Finanzierern der Autohersteller vergeben. GM hat einen Anteil an allen neu vergebenen Krediten von 8%. Wenn die Blase also platzt, dann haben vor allem Autohersteller ein Problem. Wie schlimm es wird, kann man ungefähr abschätzen. Nimmt man an, dass die Blase in 2 Jahren platzt, dann ist der Gesamtmarkt etwa 1,2 Billionen USD groß. Von diesen 1,2 Billionen könnten 4% ausfallen. Das wäre mehr als 2008/09. Insgesamt geht es um die Summe von knapp 50 Mrd. USD. Autobauer hätten die Hälfte davon zu tragen. Das würde in etwa einem Jahresgewinn aus den Autoverkäufen entsprechen. Wenn die Blase platzt, dann geht es der Wirtschaft generell nicht sonderlich gut. Gewinn dürften da ohnehin nicht mehr geschrieben werden. Die Verluste würden einfach größer. Das wäre sehr bitter für die Industrie und könnte im Ernstfall auch wieder Hersteller in Schieflage bringen. GM hat derzeit etwa 30 Mrd. an net Assets. Zwei schlechte Jahre mit hohen Verlusten und die sind weg.

Bei Banken fallen 25 Mrd. kaum ins Gewicht. Die Summe schreiben die US Banken gemeinsam fast jedes halbe Jahr ab – wegen hoher Strafen, Risikovorsorge etc. Zusammen mit einer Rezession würden 25 Mrd. zusätzlicher Abschreibungsbedarf schmerzen, aber gewiss nicht das Genick brechen.

Man darf nicht vergessen, dass die Laufzeit der Autokredite kurz ist. Nur 1% der Kredite laufen mehr als 4 Jahre. 23% aller Kredite laufen über 3 Jahre. Der Großteil, ca. zwei Drittel, haben eine Laufzeit von 2 Jahren. Das ist ein absehbarer Zeitrahmen. Wenn ein Kreditnehmer nicht wirklich tief im Suprime Segment steckt, dann sollte eine Periode von 2 Jahren aus einem guten auch keinen schlechten Schuldner machen können, der gar nicht mehr zahlen kann.

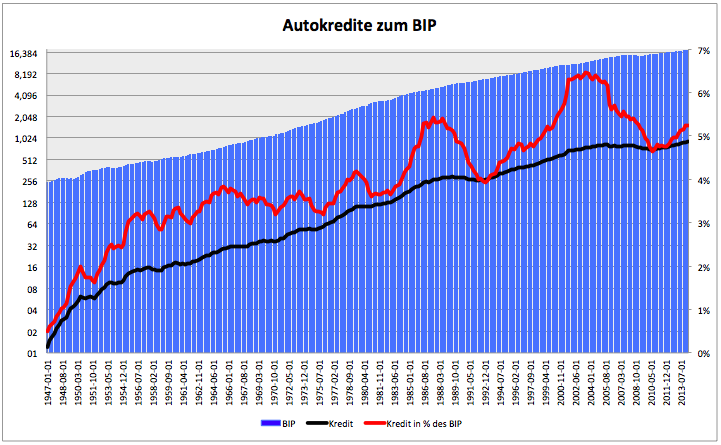

Ein letzter Punkt spricht ebenfalls noch gegen ein baldiges Ende des Booms auf dem Kreditmarkt. Betrachtet man die Autokredite im Verhältnis zum US Bruttoinlandsprodukt, dann zeigt sich eine klare Zyklik. Hier wurde der Boden gerade erst ausgebildet. Da ist noch sehr viel Luft nach oben, bevor man von einer neuen Blase sprechen kann.

Gute Analyse, aber wen juckt's? Hier geht es um Summen, die jeweils ein bis zwei Größenordnungen unter denen bei der Subprime-Krise liegen. Außerdem sind Autos leichter zu verhökern als Häuser (in drittklassigen Lagen).

Die Blase aller Blasen besteht bei den Zinsswaps. Dort ist das Risiko über 100 Trillionen USD. Die Verschuldungen in USA und China sind allen Marktteilnehmern im wesentlichen bakannt und deshalb achtet jeder darauf.

Spannend ist auch der Anleihemarkt wenn sich die Zinsen in die falsche Richtung entwickeln. Falls die Zinsen in Europa oder USA um mehr als 2% steigen, wird es spannend. Weder die Staaten können die höheren Zinsen zahlen noch werden Anleger niedrigere Kurse akzeptieren und wenn die Ersten anfangen zu verkaufen, ist der Prozess nur sehr schwer zu stoppen. Dabei sind nicht die Anleihen das Problem, sondern die swaps. Diese werden den Anleihemarkt treiben und dann brauchen die ZB sehr tiefe Taschen. Im Vergleich dazu sind sowohl Autokredite als auch Studentloans beherrschbar.

Das Interview mit Jim Richards beschreibt die Risiken aus meiner Sicht sehr gut und hat dies auch gut unterlegt. Aber wie immer, selbst eine Meinung bilden und alles hinterfragen.

Es wird Zeit, bei persönlicher Vermögensplanung die Situation in den USA eher in den Hintergrund rücken zu lassen. Diese zukünftige "Regionalmacht" wird in Zukunft sicher nicht mehr die Führungsrolle in Wirtschafts- und Finanzfragen spielen ... wie sie es jetzt noch wollen.

Auch klar ist: Jeder Großkotz bekommt irgendwann die Quittung für sein Verhalten, so auch die US-Amerikaner.

Die US-Amerikaner schaffen es, die Welt und die Menschheit zu ruinieren. Wenn sie es militärisch nicht schaffen, dann wirtschaftlich und finanziell.

Hinweise auf beide Varianten gibt es gerade in letzter Zeit genug.

Siehe auch die Kreditblase beim Fracking . Über eine Billion Dollar . Unter 80 Dollar gehen da viele Unternehmen baden und koennten das ganze Finanzsystem ins Wackeln bringen .

deshalb ist morgen das Opec Treffen einer der wichtigsten Termine in diesem Jahr . Sollte Opec die Fördermengen nicht kürzen , dann schauts nicht gut aus .

http://www.goldseiten.de/artikel/226441--Finanzcrash-2.0---darum-ist-der-27.-November-2014-der-wichtigste-Tag-seit-Jahrzehnten.html

Wiedermal ein guter Artikel der zeigt, dass die Amis bei jeder Zinserhoehung spruchwörtlich baden gehen. Wir steuern auf sehr turbulente Zeiten zu . Die ferngesteuerten Indizes werden ihren Höhenrausch bald beenden . Die Kreditblasen weiten sich aus .

sehr interessante Betrachtung.

Vielen Dank u. LG aus Wien