Die Krise ist noch lange nicht vorbei!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Der unkontrollierte Staatsbankrott von Griechenland scheint abgewendet. Der Branchenverband ISDA hat ein Kreditereignis im Sinne einer Restrukturierung Griechenlands manifestiert. In den kommenden Tagen wird der Ablauf der Abwicklung festgelegt. Interessant könnte es hierbei allerdings nochmals wegen der nach internationalem Recht emittierten Hellas-Anleihen im Volumen von ca. 18 Mrd. € werden. Die Umtauschfrist wurde bei diesen Titeln bis zum 23. März verlängert, denn 31% dieser Investoren - im Volumen von rund 6 Mrd. €- haben sich noch nicht dazu bereit erklärt, ihre Anleihen gegen die neuen Anleihen zu tauschen. In einigen Wertpapieren haben Investoren sogar eine blockierende Minderheit. Sie können deshalb nicht zur Teilnahme gezwungen werden. Das bedeutet entweder, dass die Griechen diese Anleger bedienen oder es wird einen Default geben, also eine Insolvenz. Davon wären allerdings auch die neuen griechischen Staatsanleihen betroffen. Auch wenn der Markt bereits die Abwendung der griechischen Staatspleite feiert, in trockenen Tüchern ist diese noch lange nicht!

Auch besteht weiterhin die Gefahr, dass sobald der ESM installiert ist, Griechenland freiwillig mit den reduzierten Schulden aus dem Euro ausscheiden wird. Mit einer funktionsfähigen Brandmauer sollte erreichbar sein, dass die Finanzmärkte im Zweifelsfall nicht im Feuer stehen. Zeit ist Geld und Geld ist nur bedrucktes Papier! Es ist also ein Schelm, wer Böses dabei denkt.

Fed starrsinnig oder weitblickend?

Die amerikanische Notenbank Federal Reserve (FED) setzt ihre lockere Geldpolitik fort und lässt ihren Leitzins unangetastet in der Spanne zwischen 0% und 0,25%. Und das soll so bis Ende 2014 weitergehen? Die Währungshüter begründen dies weiterhin mit anhaltenden Unsicherheiten für die Wirtschaft. In diesem Zusammenhang sei aber die Frage erlaubt: In welcher Phase der Geschichte gab es Sicherheit bei der wirtschaftlichen Entwicklung? Inzwischen haben sich die Zeiten etwas geändert und die Konjunkturdaten aus den USA sprechen eine andere Sprache. Dies ist auch den Notenbankern klar geworden und somit ist es nicht verwunderlich, dass auf ein neues Programm zur Stimulierung der Wirtschaft verzichtet wurde. Denn in den kommenden Quartalen wird mit einem moderaten Wachstum sowie einer schrittweise sinkenden Arbeitslosenquote gerechnet. Das „moderate“ Wachstum bedeutete Ende 2011 eine Jahresrate von 3,0%, also eine Quote, bei der andere Notenbanken die Leitzinsen sehr viel schneller anheben würden. Daher drängt sich die Frage auf: Warum wird diese Linie so hartnäckig verteidigt? Es gibt hierfür nur zwei mögliche Gründe. Entweder die Wirtschaftsdaten sind im Vorfeld der anstehenden US-Präsidentschaftswahl geschönt oder die Zinsen werden künstlich niedrig gehalten, um die positiven Nebeneffekte einer aktuell 2,9%-igen Jahresinflation zum Schuldenabbau nutzen zu können.

Ratingagenturen können auch anders.

Kaum hatte sich die landläufige Meinung herumgesprochen, dass der Schuldenerlass Griechenland etwas Luft verschafft habe, da schaute die erste Rating-Agentur um die Ecke und sah sich zur Anhebung der Bonität Athens veranlasst. So setzte Fitch die Kreditwürdigkeit des Landes deutlich nach oben und benotet nun die neuen Staatsanleihen mit der Note „B-“ und einem stabilen Ausblick. Noch am Freitag vergangener Woche hatte die Agentur die langfristige Kreditwürdigkeit Griechenlands vorübergehend mit der zweitschlechtesten Note "begrenzter Zahlungsausfall" bewertet. Das Timing der Rating-Agenturen scheint nicht ideal zu sein. Denn zeitgleich warnt die EU-Kommission in einem neuen Bericht vor weiteren „großen Finanzlücken in den Jahren 2013 und 2014“. Auch scheint nach Ansicht der aus EU, Europäischer Zentralbank (EZB) und Internationalem Währungsfonds (IWF) bestehenden Troika fraglich, ob sich Griechenland nach dem Ende des Hilfspakets ab 2015 wieder allein an den Finanzmärkten refinanzieren könnte. Außerdem ist der Ausgang der Wahlen im April ziemlich unsicher und daher könnte eine neue Regierung die bisher gegebenen Zusagen wieder rückgängig machen. In einem solchen Umfeld ist mit derartigen Aktionen kein Vertrauen in die Arbeit der Ratingagenturen zu erzielen. Dennoch hat mit diesem Schritt die EZB wieder neuen Spielraum bei der Besicherung griechischer Anleihen erhalten. Die Diskussion zur europäischen Geldpolitik zwischen Draghi und dem deutschen Widersacher, dem Bundesbank-Präsidenten Jens Weidmann, ist dadurch wieder um einen neuen Aspekt reicher.

Aus 1 mach 21. Was nun?

Der griechische Finanzminister Evangelos Venizelos kann zufrieden sein und bereitet im Hinblick auf den anstehenden Wahlkampf schon seinen Rücktritt vor. Nach -wenn auch langen- Verhandlungen sind die Verbindlichkeiten seines Landes durch die erzwungene freiwillige Umschuldung um rund 107 auf 250 Mrd. € vermindert worden. Wer beispielsweise eine im März diesen Jahres endfällige Hellas-Anleihe im Depot hatte und sich am Schuldenschnitt freiwillig oder gezwungenermaßen beteiligte, findet nun 21 neue Anleihen in seinem Depot vor. Aus 1.000 Euro nominal sind also 21 Papiere mit einem aktuellen Wert von ca. 220 Euro geworden. Wahrlich kein gutes Geschäft für Investoren. Besser dagegen für die Griechen. Viele Anleger haben in den letzten Wochen bewusst auf eine Glattstellung in den alten Anleihen verzichtet, um vielleicht doch noch in den Genuss der vollen Rückzahlung zu kommen, und versuchen jetzt, Versäumnisse nachzuholen. In der Skontroführung beobachten wir eine Vielzahl von Glattstellungen in den neuen Gattungen. Dabei handelt es sich aber nicht zwingend immer um Verkäufe, sondern auch um Zukäufe, um die Nominalbeträge zu aussprechbaren Volumina zu erweitern. Insgesamt handelt es sich bei dieser weltweit größten Umschuldung in der Geschichte um ein historisches Ereignis. Dass dies ohne größere Kapitalmarktverwerfungen vonstatten ging, war so allerdings nicht zu erwarten. Ob dies der guten Vorbereitung seitens der Notenbanken oder aber der Tatsache geschuldet ist, dass sich die Marktteilnehmer nach einer Lösung -egal wie- sehnten, werden die nächsten Wochen und Monate zeigen. Aber könnte das nicht eine Blaupause für Länder wie Portugal oder auch Spanien sein, die ebenfalls auf enormen Schulden sitzen? Noch stemmen sich diese beiden Länder gegen den Schuldenschnitt. Speziell in Portugal ziehen Bevölkerung und Regierung an einem Strang. Die Frage wird nur sein, wie lange noch und wer unterm Strich die Zeche zahlt, wenn weitere Staaten auf diesen Pfad der Entschuldung einschwenken.

Euro-Bund-Future

Nun endlich ist die erste Katze aus dem Sack und nach dem Rollover orientieren sich die Rentenhändler wieder neu. Am Aktienmarkt haben die guten Konjunkturdaten zu einem Anziehen der Notierungen geführt. Auch die in Mengen vorhandene Liquidität verlangt nach Anlage und somit ist es nicht verwunderlich, dass sich Investoren für den Aktien- und somit indirekt gegen den Rentenmarkt entschieden haben. Der Juni-Kontrakt konnte daher sein bisheriges Allzeithoch vom 12.3.2012 bei 139,06% nicht halten und kämpft nun nach dem Durchbrechen der 200-Tage-Linie mit der psychologisch wichtigen Marke von 136,00%. Die nächste Unterstützungslinie verläuft aktuell bei 135,22% (Tief vom 9.2.2012). Da die Griechenland-Saga aber noch nicht vollendet ist und andere Wackelkandidaten bereits auf ihre Standfestigkeit abgeklopft werden, ist ein neuerlicher Test der oberen Begrenzungslinien nicht auszuschließen. Diese Marken sind 137,41% (Tief vom 1.3.2012) und 138,78%.

Aktuelle Marktentwicklung

Deutschland

Der richtungsweisende Euro-Bund-Future schloss am gestrigen Abend mit einem gehandelten Volumen von 0,948 Mio. Kontrakten bei 136,80% (Vw.: 138,56%).

Die Tradingrange lag in der Berichtswoche zwischen 139,06% und 136,53% (Vw.: 138,78% und 137,41%).

Der Euro-Buxl-Future (Range: 127,20% und 122,18%) schloss bei 122,78% (Vw.: 126,88%),

der Euro-Bobl-Future (Range: 124,46% und 123,25%) bei 123,38% (Vw.: 124,17%)

und der Euro-Schatz-Future (Range: 110,425% und 110,185%) bei 110,215% (Vw.: 110,405%).

Die Rendite der zehnjährigen Bundesanleihe (Bundesbankfixing) lag bei 1,901% (Vw.: 1,791%).

USA

Zweijährige US-Treasuries rentieren bei 0,42% (Vw.: 0,31%),

fünfjährige Anleihen bei 1,17% (Vw.: 0,86%),

die richtungsweisenden zehnjährigen Anleihen bei 2,34% (Vw.: 1,99%)

und Longbonds mit 30 Jahren Laufzeit bei 3,48% (Vw.: 3,14%).

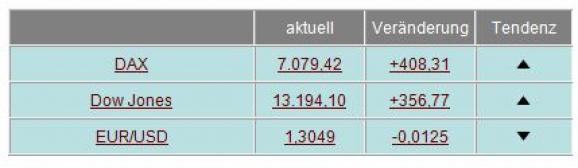

Am Aktien- und Devisenmarkt waren ggü. der letzten Ausgabe/Vorwoche folgende Änderungen zu registrieren:

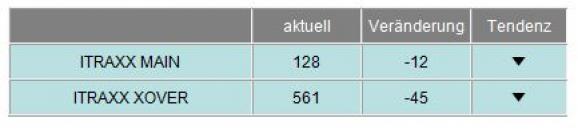

Im Vergleich zur Vorwoche notierten die I-Traxx-Indizes rückläufig. Der I-Traxx Main ermäßigte sich um 12 auf 128 Punkte, was auf eine geringere Risikoeinschätzung der Anleger hinweist. Der I-Traxx-Cross-over gab sogar um 45 Punkte auf 561 nach, woran abzulesen ist, dass die Anleger ihre Risiken, die sie mit einem Engagement eingehen, deutlich geringer als in der Vorwoche beurteilen. Die I-Traxx-Indizes bilden derivative Kreditausfallversicherungen (Credit Default Swaps, CDS) ab, mit denen sich Investoren den Ausfall von Unternehmensanleihen absichern.

I-Traxx Entwicklung seit der letzten Ausgabe/Vorwoche:

Unternehmen bleiben in Deckung.

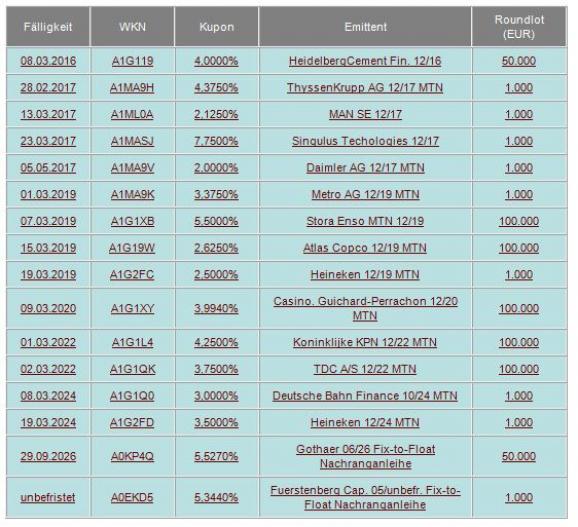

Das Warten auf das Ergebnis des Umschuldungsangebots für griechische Staatsanleihen hat auch auf den Corporates-Bereich ausgestrahlt. Größtenteils lähmte dies die Aktivitäten der Unternehmen und somit herrschte eine vorösterliche Ruhe am Primärmarkt. Nur wenige Gesellschaften wagten sich aus der Deckung. Eines dieser Unternehmen war die holländische Brauerei Heineken, die mit zwei unterschiedlichen Tranchen insgesamt 1,35 Mrd. € refinanzieren konnte. Die jährliche Verzinsung der beiden Tranchen liegt bei 2,5% respektive 3,5%. Diese werden in 2019 und 2024 zurückbezahlt. Heineken wird mit Baa1/BBB+ benotet.

Aber auch der schwedische Industriekonzern Atlas Copco wurde wieder am Kapitalmarkt aktiv. Nach fünf Jahren Abstinenz gelang es dem mit A3/A gerateten Unternehmen 500 Mio. € einzusammeln. Die Anleihe wird in 2019 zurückbezahlt und ist mit einem jährlichen Kupon von 2,625% ausgestattet.

Neue Unternehmensanleihen

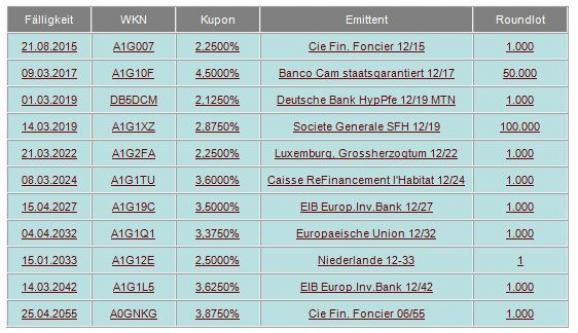

Staatsanleihen und sonstige Neuemissionen

In dieser Woche hat die Europäische Zentralbank (EZB) im Rahmen eines siebentägigen Refinanzierungsgeschäfts dem Geldmarkt 218,0 Mrd. € (Vw.: 219,5 Mrd. €) entzogen. Dieser Betrag entspricht der Summe der -im Rahmen des Ankaufprogramms- abgewickelten Transaktionen. Die Reduzierung des abzuschöpfenden Geldes ist das Ergebnis von Endfälligkeiten. Nachdem in den letzten drei Wochen keine Staatsanleihen angekauft wurden hat sich die EZB mit Käufen i.H.v. 27 Mio. € zurückgemeldet. Insgesamt erhielt die EZB Gebote von 91 Instituten (Vw.: 91) über 437,434 Mrd. € (Vw.: 372,243 Mrd. €). Der gewogene Durchschnittssatz betrug 0,26% (Vw.: 0,27%).

In den USA wurde in dieser Handelswoche die gesamte Laufzeitenpalette zum Kauf angeboten. Dabei handelte es sich um 40 Mrd. US-Dollar als 4-Wochen-, 33 Mrd. US-Dollar als 3-Monat-, 31 Mrd. US-Dollar als 6-Monat-T-Bills, 32 Mrd. US-Dollar als 3-Jahre-, 21 Mrd. US-Dollar als 10-Jahre- und 13 Mrd. US-Dollar als 30-Jahre-T-Bonds.

Dass die europäischen Staaten Refinanzierungsbedarf haben, wird Woche für Woche deutlich. Auch in den letzten Tagen haben sich viele Staaten mittels aufgestockter alter oder auch neu begebener Emissionen am Kapitalmarkt verschuldet. Dabei handelt es sich u.a. um die Niederlande (A1GY3T / 2015), Spanien (A0BEBS / 2015 , A1A3E7 / 2016 , A0TRHB / 2018), Frankreich (A0AVZR / 2014 , A0DCJB / 2014 , A1GLMC / 2016 , A1G02A / 2017) und Italien (A1GJ2D / 2015 , A0T9D4 / 2019). Besondere Aufmerksamkeit wird den Überlegungen Großbritanniens geschenkt, das über eine Begebung einer 100-jährigen Anleihe nachdenkt. Die Absatzmöglichkeiten werden aktuell eruiert und man darf auf das Ergebnis gespannt sein.

Nach Veröffentlichungen seitens der Deutschen Bundesbank kam es am deutschen Rentenmarkt in den letzten Monaten zu Netto-Tilgungen. Dies ist lediglich auf die anhaltend gute Liquiditätslage zurückzuführen. Denn angesichts der Geldschwemme seitens der EZB ist es lukrativer auf die Begebung neuer Anleihen zugunsten der billigen EZB-Gelder zu verzichten.

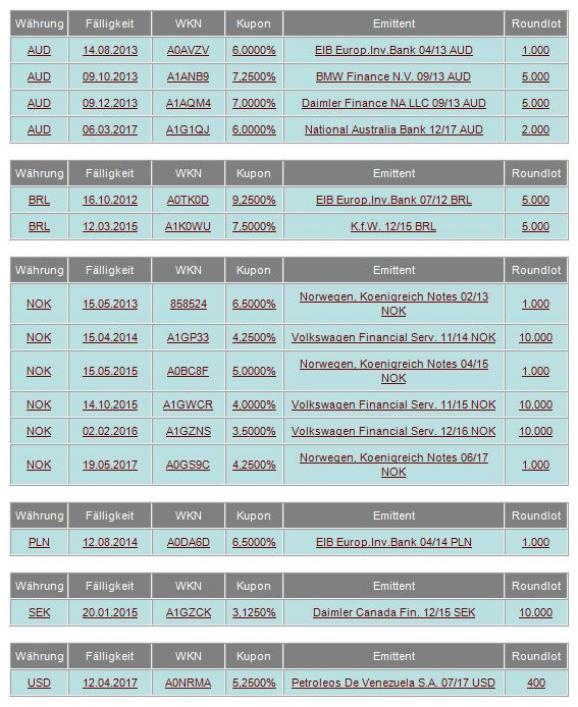

Währungsanleihen

Die europäische Gemeinschaftswährung hat ihre Abwärtsbewegung gegenüber dem US-Dollar fortgesetzt. Sie hat erneut an Wert eingebüßt und nähert sich der Marke von 1,30. Dagegen scheint kurzfristig der Aufwärtstrend der norwegischen Krone gestoppt. Nach dem Erreichen eines Neun-Jahres-Hochs bei 7,3830 noch vor wenigen Tagen hat nun eine Korrektur bis auf fast 7,60 stattgefunden.

Insbesondere wegen der Entwicklung der norwegischen Krone, die lange Zeit als „Anleger’s Liebling“ bezeichnet werden konnte, beobachten wir Kaufinteresse in diesen Anleihen auf ermäßigtem Niveau. Die Investoren scheinen den europäischen Rettungsmaßnahmen nicht zu trauen und setzen daher zur Risikostreuung und Anlageoptimierung insbesondere auf australische und neuseeländische Währungsanleihen.

Wichtige Wirtschaftsdaten

Daten aus den USA:

Erstanträge Arbeitslosenhilfe 362t nach 354t

Registrierte Arbeitslose 3.416t nach 3.406t

Handelsbilanz Jan. -52,6 Mrd. USD nach -50,4 Mrd. USD

Änderung Erwerbstätige ohne Agrar Feb. +227t nach +284t

Änderung Erwerbstätige (Privatsektor) Feb. +233t nach +285t

Änderung Erwerbstätige prod. Gewerbe Feb. +31t nach +52t

Arbeitslosenquote Feb. unv. 8,3%

D.schnitt Stundenlohn Feb. unv. +0,1% (MoM), +1,9% nach +1,8% (YoY)

D.schnitt wöchentl. Stunden Feb. unv. 34,5

Lagerbestände Großhandel Jan. +0,4% nach +1,1%

Monatlicher Haushaltssaldo Feb. -231,7 Mrd. USD nach -222,5 Mrd. USD

Einzelhandelsumsatz, erwartet Feb. +1,1% nach +0,6%

Einzelhandelsumsatz ohne Autos Feb. +0,9% nach +1,1%

JOLTs Offene Stellen Jan. 3.459 nach 3.540

Lagerbestände Jan. +0,7% nach +0,6%

MBA Hypothekenanträge März -2,4% nach -1,2%

Importpreisindex Feb. +0,4% nach 0,0% (MoM), +5,5% nach +6,9% (YoY)

Daten aus Euroland:

VPI-Kernrate Feb. unv. +1,5% (YoY)

VPI Feb. +0,5% nach -0,8% (MoM), unv. +2,7% (YoY)

Industrie Produktion Jan. +0,2% nach -1,1% sb (MoM), +1,2% nach -1,8% wda (YoY)

Daten aus Deutschland

Industrieproduktion Jan. +1,6% nach -2,6% sb (MoM), +1,8% nach +1,3% nsb wda (YoY)

Exporte Jan. +2,3% nach -4,4% sb (MoM)

Importe Jan. +2,4% nach -3,9% sb (MoM)

VPI Feb. final unv. +0,7% (MoM), unv. +2,3% (YoY)

VPI-EU-harmonisiert Feb. final unv. +0,9% (MoM), unv. +2,5% (YoY)

Großhandelspreisindex Feb. +1,0% nach +1,2% (MoM), +2,6% nach +3,0% (YoY)

ZEW-Umfrage (Aktuelle Lage) März 37,6 nach 40,3

ZEW-Umfrage (Konjunkturausblick) März 22,3 nach 5,4

Klaus Stopp, stv. Leiter Rentenhandel der Baader Bank

Rechtliche Hinweise/Disclaimer und Grundsätze zum Umgang mit Interessenskonflikten der Baader Bank AG:

http://www.baaderbank.de/disclaimer-und-umgang-mit-interessenskonflikten/

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.