Die "Alles-Krise" ist da!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Was bisher bei einzelnen US-Banken zum Problem wurde, kann schnell in eine allgemeine Krise umschlagen. Wie das geht, hat der Fall Credit Suisse gezeigt. Die Bank war von Skandalen geprägt, nicht aber von mangelndem Eigenkapital, Liquidität oder einer zu frühen und fehlgeleiteten Anlage von Kundeneinlagen in langfristige Anleihen. Trotzdem kam es zum Bankrun. Im vierten Quartal 2022 zogen Kunden fast 100 Mrd. an Vermögen ab, welches die Bank verwaltete. An Bankeinlagen kamen Credit Suisse über 20 Mrd. abhanden. Wie schlimm der Aderlass in den letzten Tagen vor der Übernahme war, wird mit Vorlage der Quartalszahlen in einigen Wochen sichtbar. Offenbar war die Lage aber dramatisch. Es kann jede Bank treffen, ob groß oder klein. Mehr oder weniger aus dem Nichts heraus stand auch plötzlich wieder die Deutsche Bank im Fokus, obwohl sie die Geschäfte zuletzt wieder im Griff zu haben schien.

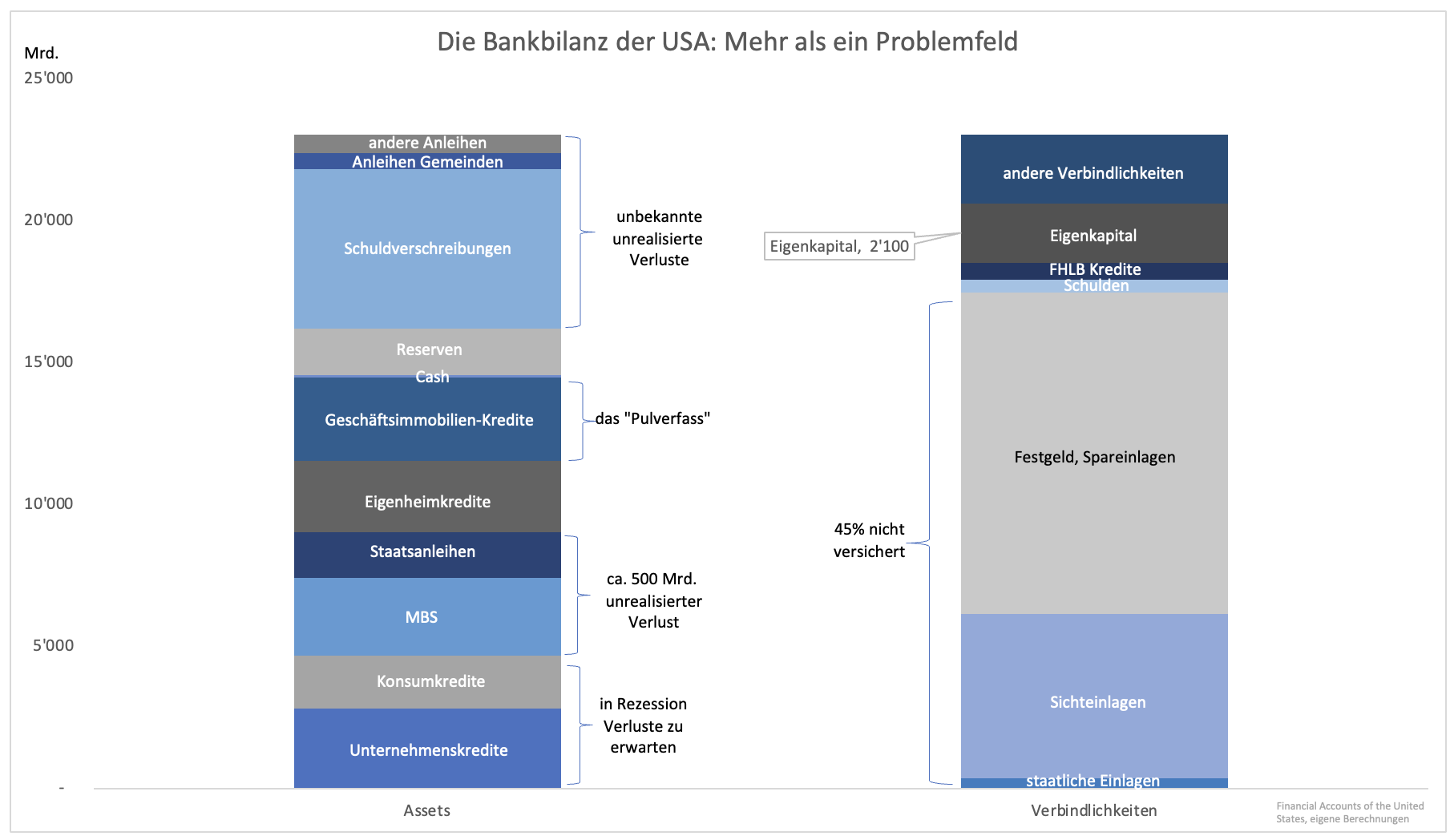

Vertrauen kann auf viele Arten verspielt werden. Bei der Credit Suisse waren es Skandale, bei den US-Banken schlechtes Asset-Liability-Management. Damit ist die Liste noch lange nicht ausgeschöpft. Ein Blick auf die Bankbilanz der USA (alle Bankbilanzen aggregiert) zeigt, wieso das so ist.

45 % aller Einlagen fallen nicht unter die Einlagensicherung. Das sind fast acht Billionen Dollar, die man im Ernstfall bewegen möchte. Wie schnell das geht, steht auf einem anderen Blatt. Von insgesamt fast 18 Billionen an Einlagen sind nur knapp 6 Billionen Sichteinlagen. Werden diese bewegt, reicht kein Notprogramm der Welt. Es ist aber unwahrscheinlich, dass es dazu kommt.

Unversicherte Einlagen hängen jedoch wie ein Damoklesschwert über den Bankbilanzen. Das Problem unrealisierter Verluste auf dem Anleiheportfolio wurde durch die Fed behoben. Die Kosten dafür liegen bei 4,4 %. Viele Anleihen wurden zu niedrigeren Renditen gekauft. Vergebene Kredite, z.B. Immobilienkredite der letzten Jahre wurden ebenfalls zu niedrigeren Raten vergeben. Das Liquiditätsprogramm untergräbt die Profitabilität von Banken. Einige werden aufgrund der Kosten Verluste ausweisen. Das ist ein möglicher Auslöser für Vertrauensverlust.

Die Notenbank hält derweil an ihrer Hochzinspolitik fest. Ein wirtschaftlicher Abschwung kommt schnell näher. Zwangsweise wird dies zu höheren Ausfällen bei Immobilien- und Geschäftskrediten führen. Banken haben über 10 Billionen an solchen Krediten vergeben. Bereits kleine Abschreibungen drücken den Bankensektor schnell in die Verlustzone. Eine Rezession mit höheren Kreditausfällen kann eine neue Welle an Vertrauensverlust auslösen.

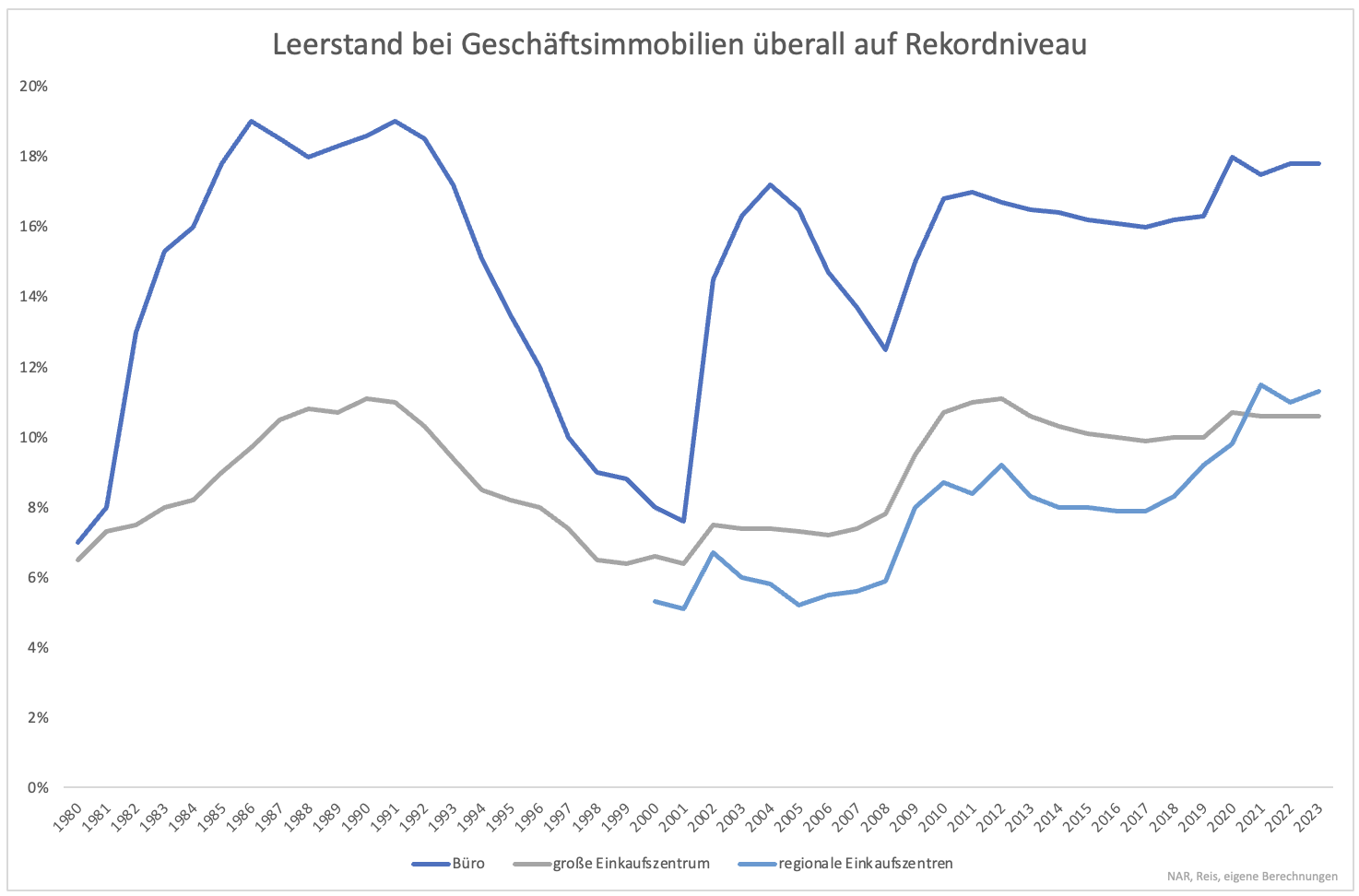

Das größte Pulverfass sind Kredite für Geschäftsimmobilien. Diese machen fast drei Billionen Dollar aus. Seit geraumer Zeit wird vor einer Krise bei diesen Immobilien gewarnt. Immobilienpreise fallen schnell und der Leerstand ist aufgrund mehrerer Trends (Home Office, Versandhandel) schon jetzt sehr hoch (Grafik 2).

Das Eigenkapital wirkt angesichts der Risiken überschaubar. Derweil sorgt die Fed durch Wertpapierverkäufe dafür, dass die Höhe der Einlagen kontinuierlich sinkt. Wird dieser Posten in der Bilanz kleiner, muss sich auch etwas auf der Vermögensseite tun. Das ist angesichts langfristiger Assets wie vergebener Kredite nicht einfach. Andere Posten unter den Verbindlichkeiten können und müssen schrumpfende Einlagen kompensieren. Das geht vor allem über das Eigenkapital, welches über Kreditverluste im Abschwung ohnehin unter Druck kommt.

Die Krise ist sehr vielschichtig. Neuer Vertrauensverlust muss nicht kommen. Möglichkeiten dafür gibt es in den kommenden Monaten jedoch genug. Derzeit bieten die Bilanzen an zu vielen Stellen zu viele Schwachstellen.

Clemens Schmale

Tipp: Teste jetzt unseren Premium-Service Trademate, um von den kommenden Tradingchancen zu profitieren! Hier 14 Tage kostenlos testen.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.