Der laue Sommerwind

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Verehrte Leserinnen und Leser des Antizyklischen Börsenbriefs,

nun ist es so weit, die Kurse steigen und steigen, fast täglich werden neue Rekorde bei den großen Indizes gemeldet. Alte Hasen erkennen die Übertreibungsphase auch daran, dass kritische Stimmen immer seltener werden. Gerade lese ich den begeisterten Kommentar eines Kollegen. Der jubelnde Tenor: Der DAX werde demnächst sein Allzeithoch bei 8.136 Zählern in Angriff nehmen.

Gut möglich, dass dies in den kommenden Tagen oder Wochen gelingt, niemand weiß das. Als ich dies schreibe, fehlen dem DAX noch 150 Punkte bis zur Marke von 8.000 Punkten. Das sollte zu schaffen sein. Es bewahrheitet sich, was wir an dieser Stelle immer wieder betont haben: Ist die Herde erst einmal losgaloppiert, sollte man sich ihr nicht in den Weg stellen und die Dynamik eines Kursaufschwungs keinesfalls unterschätzen.

Doch eines darf man jetzt auf gar keinen Fall: Man sollte sich von der guten Laune und vom lauen Sommerwind, der durch die Börsensäle weht, nicht einlullen lassen. Die Versuchung ist groß, gerade jetzt die Hände in den Schoß zu legen und einfach nichts zu tun. Doch immer dann, wenn die Börse in diesen Modus umschaltet, den Modus der heiteren Freundlichkeit, der die Anleger in (trügerische) Sicherheit wiegt, ist erhöhte Aufmerksamkeit erforderlich. Denn eines ist sicher: Es werden auch wieder ganz andere Zeiten kommen ...

http://www.antizyklischer-boersenbrief.de/ - Bitte hier klicken für Detailbeschreibung und Anmeldemöglichkeit.

Warnsignale...

Es gibt jetzt einige Warnsignale, die wir nicht ignorieren dürfen. Auf ein wichtiges Merkmal antizyklischen Investierens haben wir in den vergangenen Monaten immer wieder hingewiesen: Eine verprügelte Aktie sollte man erst dann kaufen, wenn schlechte Nachrichten keine weiteren Kursverluste mehr auslösen.

Umgekehrt wird allerdings auch ein Schuh daraus: Wenn positive Nachrichten in einer Hausse keine weiteren Kursgewinne mehr nach sich ziehen, muss man vorsichtig werden. So etwas ist derzeit in den USA zu beobachten: Hier wurden zuletzt Zahlen veröffentlicht, die über den Erwartungen gelegen hatten, etwa beim Verbrauchervertrauen oder bei den Daten zum Wirtschaftswachstum – doch die Kurse reagierten darauf nicht mehr...

Kaufpanik in China...

Ein Mosaikstein, der die Sache ins Rollen bringen könnte, sorgte im Frühjahr bereits einmal für Turbulenzen. Sollten etwa die Kurse in China einbrechen, könnte die Stimmung sehr schnell drehen, und zwar weltweit.

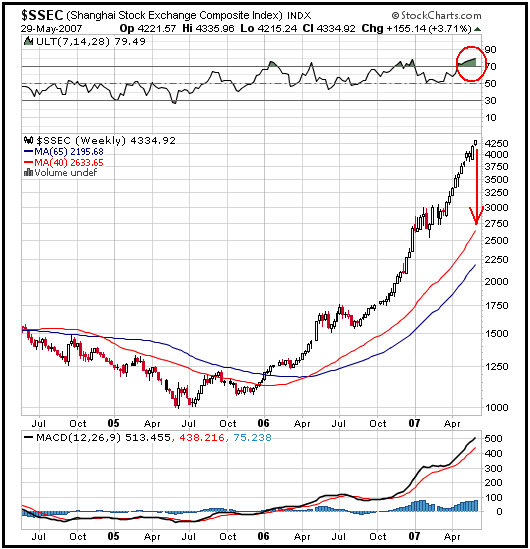

Sehen wir uns einmal an, was an der Börse in Shanghai zuletzt los war:

Kürzlich konnte der Index die Marke von 4.300 Punkten überspringen. Noch vor etwa einem Jahr bewegten sich die Kurse im Bereich von 1.600 Zählern. Seit Anfang 2006 haben sich die Notierungen fast vervierfacht! Und seit dem Ausrutscher im Februar/März dieses Jahres ist die Börse in Shanghai schon wieder um fast 70 Prozent (!) gestiegen.

Der vergangene Mittwoch brachte eine leise Ahnung davon, was hier los sein könnte, sollte erst einmal eine echte Verkaufslawine losgetreten werden: Wegen der Anhebung der Stempelsteuer auf Wertpapiergeschäfte von 0,1 auf nun 0,3 Prozent rauschten die Kurse um sieben Prozent in die Tiefe.

Ganz ähnlich wie auf dem folgenden Chartbild hatte der Verlauf übrigens an der Börse in Dubai ausgesehen, kurz vor dem Crash im Herbst 2005. Doch China ist nicht Dubai. Sollte es im aufstrebenden Reich der Mitte zu einem vergleichbaren Debakel kommen, könnte sich der Rest der Welt dem wohl kaum entziehen.

Wer nämlich glaubt, der chinesische Markt sei immer noch unbedeutend, der irrt sich: Mit einem Börsengewicht von 2,3 Billionen US-Dollar rangiert die chinesische Börse in Asien auf Rang zwei hinter Japan (4,7 Billionen) und noch weit vor Hong Kong (1,7 Billionen). Selbst London ist da mit einem Börsengewicht von 3,9 Billionen US-Dollar nicht so sehr weit entfernt.

Und nicht nur der Kursverlauf erinnert an Dubai oder auch den längst verschiedenen Neuen Markt. Wie immer in solchen Fällen, macht sich Euphorie breit, China ist da keine Ausnahme:

Allein im April haben die traditionell spekulationsfreudigen Chinesen fast fünf Millionen neue Depotkonten eröffnet. Zum Wochenanfang wurde erstmals die Zahl von 100 Millionen überschritten. Berücksichtigt man die Tatsache, dass rund drei Viertel der chinesischen Bevölkerung in armen ländlichen Gegenden lebt, dürfte ein Großteil der Menschen in den Großstädten inzwischen vom Börsenfieber erfasst sein.

Die fundamentalen Kennzahlen passen ins Bild: An der Börse in Shanghai liegt das KGV des Gesamtmarktes mittlerweile bei 41, am zweiten wichtigen Handelsplatz Shenzen bei 51. Alle Achtung!

Wie weit sich die Anleger in China von der Realität entfernt haben, zeigt schon ein einziger Blick auf den Kursverlauf oben: Der Abstand zum 40-Wochen-Durchschnitt (rote Linie) hat ein extremes Niveau erreicht (roter Pfeil). In einer Hausse ist es jedoch völlig normal, dass die Kurse diesen Bereich, der genau der 200-Tage-Linie entspricht, immer wieder testen. Und die traditionell schwächeren Börsenmonate kommen ja erst noch...

Man muss sich nur einmal an den Februar erinnern, um zu ahnen, welches Beben ein massiver Einbruch der chinesischen Börse auslösen könnte.

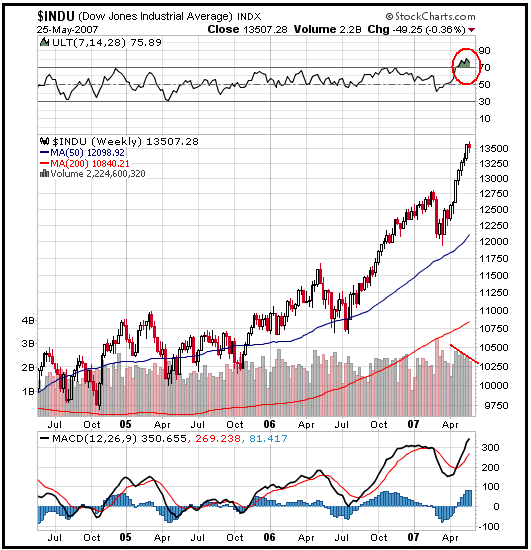

Doch auch beim Dow Jones zeigen sich erste Warnsignale: Der jüngste Aufschwung ist einer Fahnenstange nicht unähnlich, der Ultimate Oszillator hat das höchste Niveau seit drei Jahren erreicht (rote Markierung) und auch das Volumen war zuletzt trotz stark steigender Kurse rückläufig (rote Linie).

Die Party könnte daher in absehbarer Zeit zu Ende sein. Wir haben die laufende Hausse deshalb genutzt, um unsere Empfehlungsliste wetterfest zu machen. Sämtliche Positionen wurden unter fundamentalen und charttechnischen Gesichtspunkten analysiert, die Stopp-Kurse angepasst. Ganz gezielt verkaufen werden wir vorerst allerdings noch nicht. Schließlich sind die Trends intakt – aber wir wollen gewappnet sein, sollte demnächst ein herber R��ckschlag kommen. Der könnte diesmal nämlich um einiges heftiger ausfallen, als seine Vorgänger...

Gewinne bei fallenden Kursen...

Unter diesen Voraussetzungen kann es nicht schaden, sich schon jetzt das eine oder andere Hebel-Zertifikat auf den DAX zuzulegen. Und zwar vom Typ „Short“, jene Papiere also, die bei fallenden Kursen im Wert steigen.

Short-Zertifikate auf den chinesischen Markt sind hier zu Lande übrigens noch recht selten. ABN Amro bietet erst seit einigen Tagen mit der WKN AA0HRX ein Produkt an, der Hebel notiert bei 2,7. Allerdings bezieht sich das Papier nur auf ein Teilsegment des chinesischen Marktes, den Shenzhen B-Share Index.

In der Mai-Ausgabe hatten wir Ihnen verschiedene DAX-Short-Zertifikate mit unterschiedlichen Risikoprofilen vorgestellt: Das Papier von ABN Amro mit der WKN AA0G0C etwa weist einen Hebel von 5,7 auf, der Stopp-Loss liegt bei 8.910 DAX-Zählern.

Wer etwas vorsichtiger agieren möchte, der greift zum DAX Short-Zertifikat der Deutschen Bank mit der WKN DB04C8. Hier liegt die variable Knock-Out-Schwelle bei 9.700 Punkten, der Hebel bei 3,47.

Ganz auf Nummer sicher geht man mit der WKN AA0E39 von ABN Amro. Die variable Knock-Out-Schwelle notiert bei beruhigenden 13.150 DAX-Punkten. Mit einem Hebel von 1,36 bildet das Zertifikat die Kursentwicklung beim DAX nahezu 1:1 ab – allerdings in die entgegengesetzte Richtung.

Und dann ist da noch die WKN AA0CWY, ebenfalls von ABN Amro. Mit einem Hebel von 22 und einer Knock-Out-Schwelle bei 8.070 DAX-Punkten (!) eignet sich das Papier allerdings nur für echte Hasardeure. Kapitaleinsatz unbedingt begrenzen!

Mit angezogener Handbremse!

Agieren Sie hier aber grundsätzlich noch mit angezogener Handbremse. Noch ist die Aufwärtsbewegung intakt, zu hohe Risiken auf der Short-Seite sind derzeit nicht angebracht. Anbieten würde es sich etwa, zunächst nur einen kleinen Teil der angestrebten Position aufzubauen, etwa ein Viertel, und dann in steigende Kurse hinein weiter aufzustocken. Die beiden defensiveren Short-Zertifikate AA0E39 und DB04C8 eignen sich hierfür recht gut. Damit lassen sich bestehende Aktienpositionen gegen Kursverluste absichern.

Wir werden Sie informieren, wenn wir eines der Zertifikate in unsere Empfehlungsliste aufnehmen.

Vorsichtsmaßnahme

Was unsere Titel auf der Empfehlungsliste angeht, so hat unsere Vorsichtsmaßnahme, die Stopp-Kurse jetzt anzupassen, gute Gründe: Zwar besteht die Chance, dass Aktien einen allgemeinen Kursrutsch gut überstehen, wenn sie nach fundamentalen Kriterien ausgewählt wurden und aus antizyklischer Sicht interessant sind, etwa weil der Trend gerade erst nach oben dreht. Eine Garantie gibt es dafür aber nicht: Das Jahr 2002 hat gezeigt, dass in einer ausgewachsenen Baisse auch günstig bewertete Unternehmen gewaltig unter die Räder kommen können. Und auch die charttechnische Verfassung eines Titels ist völlig zweitrangig, wenn erst einmal alle durch die gleiche Tür hinaus wollen...

Außerdem haben wir einige recht spekulative Aktien auf unserer Liste, die in einer allgemeinen Korrektur ebenfalls gehörig durchgeschüttelt werden könnten. Und Vorsicht ist immer noch besser als Nachsicht....

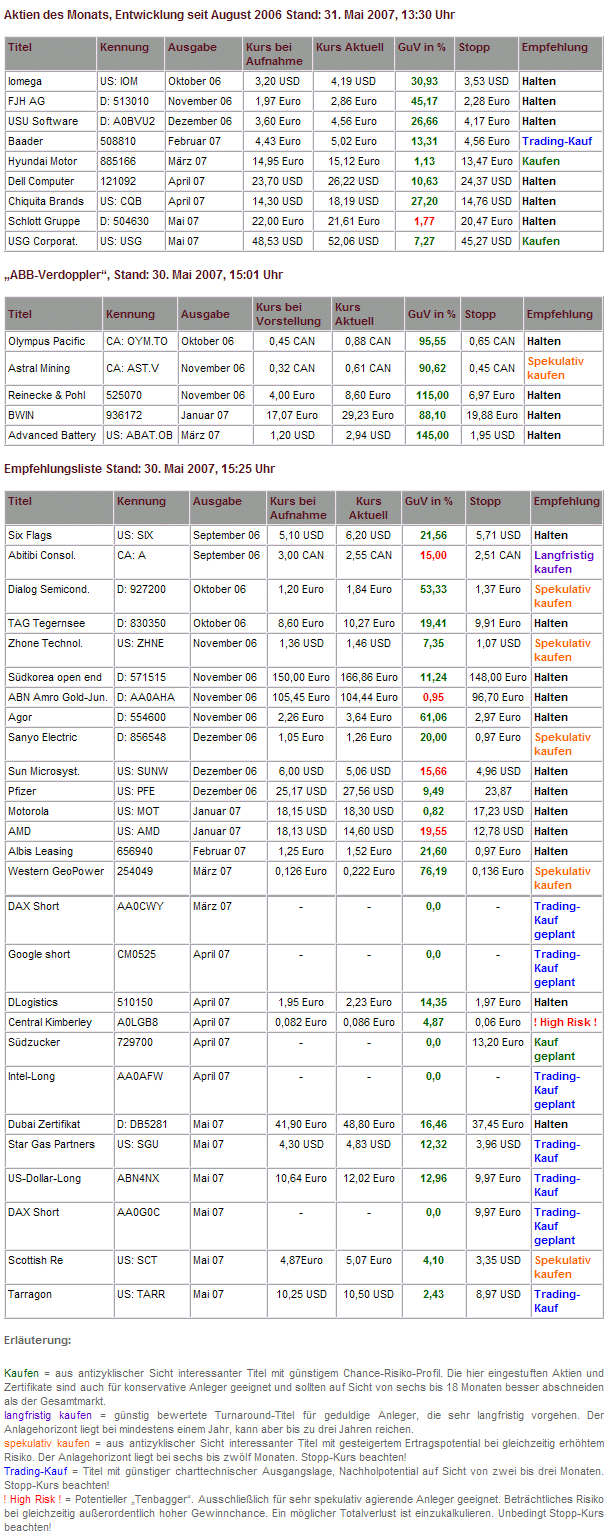

Abschließend noch ein paar kurze Anmerkungen zu einigen unserer Empfehlungen:

Achten Sie jetzt auf den Telekom-Zulieferer Zhone Technologies (US-Kürzel ZHNE). Die Insider-Aktivitäten nehmen kein Ende und die Größenordnung der Käufe ist wirklich bemerkenswert: Während der vergangenen vier Wochen haben drei Manager eigene Aktien im Wert von 3,99 Millionen US-Dollar eingesammelt. Damit wurden während der vergangenen zwölf Monate Aktien im Wert von zwölf Millionen US-Dollar von den Insidern eingesammelt.

Auch bei unserer kleinen Gold-Empfehlung Astral Mining (Kanada: AST.V) greift CEO Manfred Kurschner immer wieder gerne zu: Mitte Mai hat der Unternehmensboss weitere 200.000 Aktien eingekauft.

Weitere Insider-Käufe gab es vor wenigen Tagen auch bei Dialog Semiconductor (ISIN GB0059822006 WKN 927200). Finanzvorstand Jean-Michel Richard und Aufsichtsrat Peter Tan Boon Hang haben eigene Aktein im Wert von rund 30.000 Euro eingekauft.

Zur gleichen Zeit gab es auch bei unserem Börsenstiefkind aus der Mai-Ausgabe Insider-Aktivitäten: Direktor Robert Joyal hatte Aktien des verprügelten Rückversicherers Scottish Re (US-Kürzel SCT) im Wert von fast 500.000 US-Dollar eingesammelt.

Erfreuliche Nachrichten kamen kürzlich vom japanischen Elektronikkonzern Sanyo Electric (ISIN JP3340600000/ WKN 856548). In der vergangenen Woche wurde bekannt gegeben, dass der Verlust im abgelaufenen Geschäftsjahr 2006/07 deutlich reduziert werden konnte. Zudem wurde für das laufende Geschäftsjahr der erste Gewinn seit vier Jahren in Aussicht gestellt.

Der Nettoverlust belief sich auf 45,4 Milliarden Yen, im Vergleich zu einem Minus von 205,7 Milliarden Yen im Vorjahr. Im Vorfeld hatte der Konzern einen Verlust von 50 Milliarden Yen erwartet. Für 2007/08 rechnet man mit der Rückkehr in die Gewinnzone. Demnach soll ein Nettogewinn von 20 Milliarden Yen bei Erlösen von 2,23 Billionen Yen erzielt werden.

Die Zahlen deuten auf einen erfolgreichen Turnaround hin. Nachfolgend unsere überarbeitete Empfehlungsliste inklusive der angepassten Stopp-Kurse und unserer aktuellen Einschätzung. Unsere neuen Stopp-Kurse sind in einigen Fällen recht knapp gehalten. Damit wollen wir einen möglichst großen Teil der aufgelaufenen Gewinne sicherstellen.

Andreas Hoose - Chefredakteur vom Antizyklischen Börsenbrief

http://www.antizyklischer-boersenbrief.de/ - Bitte hier klicken für Detailbeschreibung und Anmeldemöglichkeit.

Wir lieben unsere Börsen-Stiefkinder!

Für den langfristigen Vermögensaufbau geeignet ist die antizyklische „Value-Methode“. Dabei investieren wir in Unternehmen, die aufgrund vorübergehender Probleme zum Zeitpunkt der Investition an der Börse weniger kosten als sie eigentlich wert sind. Solche „Börsen-Stiefkinder“ gibt es zu allen Zeiten, in allen Märkten und in jedem Börsensegment. Unsere Erfahrung zeigt, dass diese Werte meist ein vom allgemeinen Börsentrend unabhängiges Eigenleben führen und sich häufig in jeder Börsenphase positiv entwickeln.

Grundlage für unsere Auswahl sind fundamentale Unternehmenskennzahlen. Wir achten also auf ein günstiges Verhältnis von Aktienkurs zu Buchwert oder auch ein niedriges Kurs-Umsatz-Verhältnis.

Daneben spielen charttechnische Beobachtungen eine wichtige Rolle: Allein wegen eines niedrigen Kurs-Gewinn-Verhältnisses wird keine Aktie der Welt an Kurswert zulegen. Erst wenn sich im Chart verstärktes Kaufinteresse zeigt, wird es für uns interessant.

Zusätzlich analysieren wir bei unseren Kandidaten das Verhalten der Unternehmens-Insider. Hieraus lassen sich nach unserer Erfahrung wertvolle Rückschlüsse auf die weitere Entwicklung ziehen. Schließlich achten wir auf „weiche Kriterien“, wie etwa die Qualität des Managements. Die antizyklische „Value-Methode“ ist langfristig angelegt, Umschichtungen nehmen wir hier eher selten vor.

Den Hebel ansetzen ...

Unserer Meinung nach macht es Sinn, auch kurzfristige Ereignisse an der Börse Gewinn bringend umzusetzen. Ziel der antizyklischen „Trading-Methode“ ist es, mit Hilfe der Analyse von Kursverläufen Stimmungsextreme aufzuspüren, um dann auf Gegenbewegungen zu spekulieren. Auf fundamentale Unternehmensdaten achten wir dabei naturgemäß weniger.

Hier können auch derivative Finanzinstrumente zum Einsatz kommen, etwa wenn wir mit Hebelzertifikaten auf Bewegungen bei Zinsen, Währungen, Rohstoffen, Indizes oder auch bei einzelnen Aktien spekulieren. Grundlage der Entscheidungsfindung ist in erster Linie die charttechnische Analyse von Kursverläufen.

Die Methode ist kurz- bis mittelfristig angelegt. Wir sind jedoch keine Daytrader. Der Anlagehorizont liegt manchmal nur bei wenigen Tagen, kann sich aber auch über einige Monate erstrecken.

World of Trading 2024: Triff die stock3-Experten live vor Ort

Am 22. & 23.11. findet die World of Trading in Frankfurt statt & stock3 ist mit dabei. Wir laden Dich ein, uns & unsere Experten näher kennenzulernen. Mit dabei sind u.a. Bastian Galuschka, Sascha Gebhard u.v.m.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.