Der größte Markt der Welt

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Generell sind die USA eine Klasse für sich. Die Wirtschaftsleistung liegt mit 22 Billionen Dollar weit vor allen anderen Ländern. Entsprechend groß sind auch alle anderen Märkte. Der Aktienmarkt hat eine Marktkapitalisierung von fast 50 Billionen Dollar. Noch größer ist nur der Anleihemarkt. Auch der Immobilienmarkt ist gigantisch. Private Haushalte halten Immobilienvermögen in der Höhe von fast 40 Billionen Dollar. Für ein so großes Land ist der Durchschnittshaushalt reich. Ein durchschnittlicher Haushalt hat Vermögenswerte von annähernd 900.000 Dollar. Das sagt natürlich wenig über die Verteilung des Vermögens aus. Tendenziell ist das Vermögen sehr ungleich verteilt. Man denke nur an Elon Musk oder Jeff Bezos, die annähernd je 200 Mrd. besitzen. So groß das Vermögen in den USA auch ist, die USA haben trotzdem nicht den größten, einzelnen Markt der Welt...

Den hat China. Chinas Haushalte lieben Immobilien, zum Teil auch aus Mangel an Alternativen. Das Kapital kann das Land nicht frei verlassen und im Ausland angelegt werden.

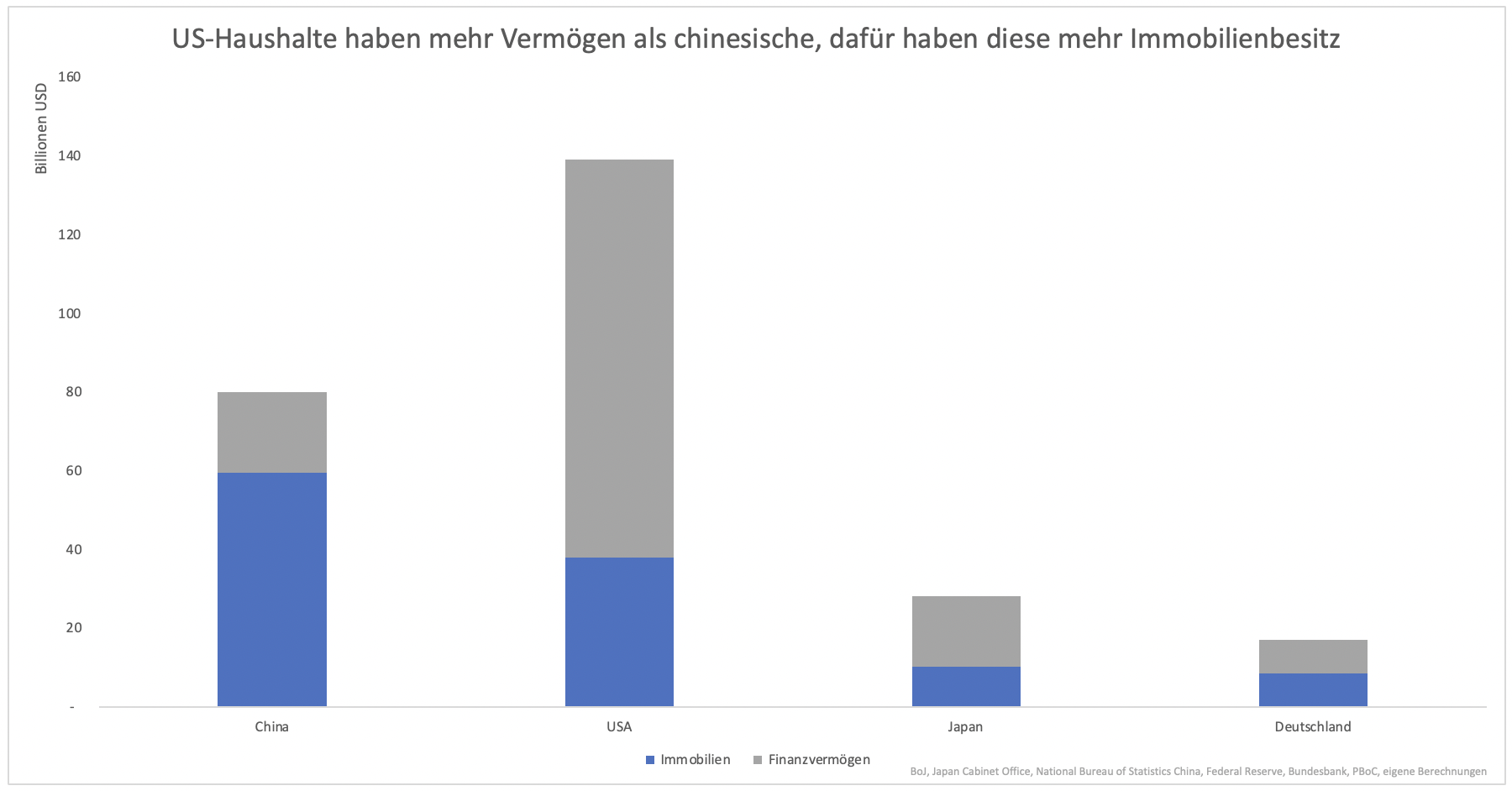

Mit über 600 Mio. Haushalten kommt selbst bei niedrigerem Pro-Kopf-Einkommen ein enormer Wert zusammen. Der Wert der Privatimmobilien wird auf 60 Billionen Dollar geschätzt (Grafik 1). Das Immobilienvermögen ist damit deutlich höher als in den USA. Diese haben höheres Finanzvermögen.

Alle anderen Länder liegen weit abgeschlagen, selbst Japan und Deutschland. Die Marktgröße ist im Vergleich bescheiden. Chinas Immobilienmarkt ist der größte Markt einer einzelnen Anlageklasse. Danach folgen die USA mit ihrem Anleihemarkt, dem Aktienmarkt und zuletzt dem Immobilienmarkt (Grafik 2).

Immobilienmärkte sind weniger liquide als Anleihe- oder Aktienmärkte. Dort kann man Vermögenswerte innerhalb von Minuten verkaufen oder erwerben. Bei Immobilien dauert der Prozess eher Wochen oder Monate. Nicht zuletzt deswegen ist der US-Anleihemarkt beliebt.

Immobilienmärkte haben neben der Liquidität auch weitere Nachteile. Da ein Großteil des Haushaltsvermögens in Immobilien steckt, sind Preisrückgänge aus wirtschaftlicher Sicht besonders problematisch. Gehen die Preise zurück, sind je nach Land zwischen 50 % und 60 % aller Haushalte betroffen. Bei Aktien sind es meist weniger als 20 %.

Das macht Chinas Immobilienkrise besonders pikant. Eine Schieflage des Immobilienmarktes darf es nicht geben. Der Markt ist einfach zu groß. Er ist dreimal so groß wie der US-Immobilienmarkt vor der Finanzkrise. Die Wirtschaftsleistung von China heute ist vergleichbar mit der amerikanischen im Jahr 2007.

Gerät dieser Markt in Schieflage, ist selbst die Regierung zu klein, um eine Katastrophe abzuwenden. Daher bleibt keine andere Wahl als eine große Krise zu vermeiden. Entsprechend zuversichtlich kann man sein, dass Peking keinen Flächenbrand zulässt, egal ob Firmen wie Evergrande bankrottgehen oder nicht.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.