Der Bann der Niedrigzinsen ist gebrochen

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Ups, was war das denn? Nach dem Kurseinbruch an den Aktienbörsen vom Montag und Dienstag reiben sich viele immer noch verwundert die Augen. Die plötzlich aufgekommene Sorge vor dem globalen Ende der lockeren Geldpolitik hatte die Kurse insbesondere an der Wall Street abstürzen lassen. Aber im Grunde war die Reaktion nicht überraschend, zu lange gab es schon Zinserhöhungs-Phantasien am Markt. Einzig die Heftigkeit der Reaktion mag verwundern und kann als übertrieben bezeichnet werden. Grundsätzlich ist ja zu unterscheiden, ob steigende Renditen durch mangelnde Nachfrage oder infolge einer brummenden Konjunktur entstehen. Und da Letzteres der Fall ist, hat die aktuelle Entwicklung bis zu einem gewissen Punkt nur bedingt einen negativen Touch.

Ok, die USA sind auf Zinsanhebungen eingestellt, aber vieles spricht für eine weiterhin vorsichtige Vorgehensweise seitens der US-Notenbank Fed. Natürlich hätte sich der neue Notenbankpräsident in Washington, Jerome Powell, seinen ersten Arbeitstag anders vorgestellt, aber es ist davon auszugehen, dass er den behutsamen Stil seiner Vorgängerin, Janet Yellen, mehr oder weniger beibehalten wird. Und die Europäische Zentralbank (EZB)? Nun, ihre Strafzinsen, die Ankaufprogramme und die Reinvestitionen werden den Zinsanstieg bei 10-jährigen Bunds weiterhin bremsen, allerdings auch einen manipulationsfreien Markt verhindern. Ohne diese Eingriffe könnte sich zwar das Zinsniveau mittels echter und nicht künstlicher Nachfrage am Angebot ausrichten, aber auch eine Rendite von 1 % würde bei einer Inflation zwischen 1,3 % und 1,6 % den Kapitalsammelstellen nicht wirklich etwas nützen.

Wie geht’s also weiter? Noch befinden wir uns im „Schüttelmodus", in dem wir uns am Aktienmarkt von den Investoren mit den zittrigen Händen trennen – jenen, die in den letzten Tagen schon panikartige Reaktionen an den Tag legten. Es ist davon auszugehen, dass die Unsicherheit und damit die Volatilität in den kommenden Tagen noch sehr hoch sein werden. Dafür gibt es vielschichtige Gründe wie diverse politische Entscheidungen dies- und jenseits des Atlantiks, den Streikaufruf der Gewerkschaften in Frankreich sowie die unterschiedlichen Äußerungen der Notenbanker zu Sinn und Unsinn einer lockeren Geldpolitik. Aber insbesondere die hohe Volatilität an den Aktienmärkten ist den Algorithmen von Handelsprogrammen geschuldet, deren Wirkung durch die modernen Handelsapplikationen nur noch verstärkt wird. Weitere Erdbeben an den Märkten sind daher immer wieder möglich und führen zumindest kurzfristig zu einer spiegelbildlichen Kursentwicklung am Aktien- und Rentenmarkt.

Allerdings solange die kurzen Zinsen im Euroraum nicht angehoben werden, ist nicht mit kollabierenden Bondmärkten zu rechnen, denn noch funktioniert die Finanzierung langer Laufzeiten mit billigem Geld. Im Fokus der europäischen Notenbanker werden aber in den kommenden Wochen insbesondere die Anleihen Griechenlands -wegen der geplanten „Wiedergeburt am Kapitalmarkt"- und Italiens -wegen der bevorstehenden Wahl- stehen. Sei es mit Kommentaren oder sogar im Falle Italiens mit handfesten Stützungskäufen. Hierzu ist noch anzumerken, dass in den vergangenen Wochen insbesondere italienische Banken der EZB - im Rahmen des Anleihekaufprogramms - italienische Staatsanleihen verkauft haben. Generell sollte man beim Thema Stützungskäufe allerdings stets die im Jahre 2015 getroffenen Maßnahmen der Schweizerischen Nationalbank (SNB) im Hinterkopf haben. Denn wie sang schon Gottlieb Wendehals: „Alles hat ein Ende, nur die Wurst hat zwei."

Jedoch ist grundsätzlich anzumerken, dass der Bann der Niedrigzinsen gebrochen ist und das wird auch so bleiben. Die Finanzmärkte können mit höheren Zinsen ja grundsätzlich -bis zu einem gewissen Level- ganz gut leben. Jedoch hätte ein zu rasanter Anstieg der Zinsen im Euroraum nicht nur negative Folgen für stark verschuldete Staaten, sondern auch für die inzwischen sehr hohe Verschuldung von Unternehmen (teils auf Vorrat) - ein Umstand, der übrigens in Zukunft zu einem Anstieg der Ausfallraten führen dürfte.

Tory-Hinterbänkler hoch im Kurs

Die grimmigen alten Männer der britischen Tory-Partei haben Jacob Rees-Mogg zum Königinnenmörder auserkoren. Geht es nach dem Willen der EU-Hasser in der Regierungspartei, so soll der 48-Jährige die Premierministerin Theresa May beerben. Rees-Mogg gehört zu den Hardlinern, die einen harten Brexit befürworten und May innerhalb der eigenen Partei massiv unter Druck setzen. Zu den Rebellen gehört auch Außenminister Boris Johnson, der May vor Kurzem „mit der Kavallerie“ gedroht hatte, sollte der Vorschlag einer künftigen Mitgliedschaft in der Zollunion bei Kabinettssitzungen auf den Tisch kommen.

Ein Schelm, wer Böses dabei denkt, wenn in dieser Woche die Premierministerin plötzlich eine Zollunion mit der EU kategorisch ausschließt. Zuvor wurde in London darüber spekuliert, die Regierung könnte eine teilweise Mitgliedschaft in der Zollunion anstreben. Mit diesem pragmatischen Ansatz wäre ein freier Warenverkehr zwischen Großbritannien und der EU auch nach dem Brexit gesichert. Ebenso wären Grenzkontrollen zwischen dem EU-Mitglied Irland und dem britischen Nordirland obsolet gewesen. Letzteres gilt als eine der am schwierigsten zu beantwortenden Fragen, welche der britische EU-Austritt mit sich bringt. Dass May der Idee einer Zollunion nun eine Absage erteilt, muss folglich als Einknicken gegenüber den Brexiteers in den eigenen Reihen gewertet werden.

Die Antwort der EU ließ nicht lange auf sich warten. Michel Barnier, Brexit-Chefverhandler der EU, hat London prompt gewarnt, dass neue Handelsschranken zwischen der Union und Großbritannien „unvermeidlich“ seien, wenn das Land die Zollunion tatsächlich verlasse. Und diese Einschränkungen werden auch den Finanzsektor betreffen, so dass der EU-Pass, mit dem britische Banken bisher reibungslos Geschäfte mit dem Rest der EU machen konnten, laut Barnier dann „ebenfalls weg“ wäre.

US-Handelsdefizit verdirbt Trump die Laune

Und das passiert ausgerechnet ihm, D. T., dem Unberechenbaren! Wollte sich doch Donald Trump als ein Präsident profilieren, der die US-Wirtschaft im internationalen Handel stärkt. Nun aber häufen die USA im ersten Jahr von Trumps Amtszeit ein Handelsdefizit an, das so hoch ist wie zuletzt 2008, im Jahr der Finanzkrise. Nach Angaben des US-Handelsministeriums in Washington legte der Fehlbetrag im Gesamtjahr 2017 gegenüber dem Vorjahr um 12 % auf 566 Mrd. USD zu. Die USA haben also 2017 deutlich mehr aus dem Ausland importiert als ins Ausland verkauft.

Man kann das US-Handelsdefizit schon als chronisch bezeichnen. Ob allerdings eine protektionistische Wirtschaftspolitik, wie sie Trumps Regierung betreibt, eine gedeihliche Lösung zum Wohle aller am Welthandel Beteiligten sein wird, darf bezweifelt werden. Bekanntlich will Trump ja durch Neuverhandlungen von Handelsabkommen und hohen Einfuhrzöllen das Handelsbilanzdefizit der USA senken.

Insbesondere das US-Defizit gegenüber China, das Trump ein Dorn im Auge ist, hat sich 2017 weiter erhöht. Es ist um weitere 8 % auf den Rekordwert von 375 Mrd. USD gestiegen. Vor kurzem hatte Trump auf dem Weltwirtschaftsforum in Davos chinesische Praktiken im Welthandel als „Raubtierpraktiken“ gegeißelt. Richtig ist, dass westliche Firmen immer wieder Ungleichgewichte im Handel mit China beklagen. So hatte auch Frankreichs Präsident Emmanuel Macron im Januar, bei seinem ersten Staatsbesuch in Peking, einen besseren Zugang für europäische Firmen auf dem chinesischen Markt gefordert. Im Handel mit allen Ländern der Europäischen Union ging Chinas Handelsbilanzüberschuss im vergangenen Jahr um etwas mehr als 4 % auf 129 Milliarden Dollar zurück.

Achterbahnfahrt des Bitcoin-Kurses

Die umstrittene Kryptowährung Bitcoin ist auf Talfahrt gegangen, hat sich aber am Mittwoch wieder auf über 8.000 USD erholt. Aber mit einem zwischenzeitigen Kurs von fast 6.000 USD am Dienstag hatte die Digitalwährung ihren Wert seit Jahresbeginn mal locker mehr als gedrittelt. Noch Mitte Dezember notierte der Bitcoin auf einem Rekordhoch von ca. 19.800 USD. Laut der Informationsplattform Coindesk hat sich die allgemeine Marktkapitalisierung der Kryptowährungen seit Anfang Januar auf 366 Mrd. USD halbiert. Auf das Gesamtjahr 2017 bezogen ist der Bitcoin aber immer noch um mehr als 600 % nach oben geschnellt.

Als Auslöser des Kurssturzes ist eine Gemengelage aus Regulierungsbestrebungen des bisher unregulierten Handels mit Kryptowährungen und zunehmenden Hackerangriffen zu sehen. Hinzu kommt, dass unter der Talfahrt an den internationalen Aktienmärkten riskante Anlagen wie die Kryptowährungen besonders zu leiden haben. Damit werden die Bitcoins zum Opfer ihrer eigenen riskanten Konstruktion, handelt es sich dabei doch nicht um Währungen im klassischen Sinn und somit fehlt ihnen die Wertstabilität. Darüber hinaus besteht eine hohe Missbrauchsgefahr wegen der Anonymität des Zahlungsvorgangs. Erst am Montag hatte EZB-Chef Mario Draghi vor Digitalwährungen gewarnt, würden sie doch als sehr riskante Wertanlagen gelten. Die Bankenaufsicht der EZB untersucht derzeit die Risiken der Digitalwährungen.

Bekanntlich frisst die Produktion von Kryptowährungen auch Unmengen an Strom. Aufgrund der hohen Rechnerleistungen, die zur Herstellung nötig sind, verbrauchen die für die Digitalwährungen eingesetzten Computer ähnlich viel Strom wie ganz Argentinien. So wird für 2018 ein Verbrauch in Höhe von 140 Terrawattstunden erwartet, was 0,6 % des weltweiten Stromverbrauchs entsprechen würde. Bitcoins konterkarieren also auch den Klimaschutz.

Athen verschiebt Testlauf am Kapitalmarkt

Eigentlich wollte Athen seinen Testlauf mit einer siebenjährigen Staatsanleihe bereits in dieser Woche starten. Doch die Turbulenzen an den internationalen Börsen machten den Griechen einen Strich durch die Rechnung. So hat Athen seine Rückkehr an den Kapitalmarkt zunächst verschoben, wie die „Financial Times“ schreibt. Um die 3 Mrd. € hoffte Griechenland aufnehmen zu können und damit ein Geld-Polster für die dauerhafte Rückkehr an die Märkte zu schaffen.

Bereits 2014 war Athen ein erster Testlauf gelungen und ein zweiter schloss sich im Juli 2017 an, als das Finanzministerium mit Anleihen insgesamt 3 Mrd. € bei einer Laufzeit von fünf Jahren einsammelte. Jetzt sollte der dritte Testballon am Bond-Primärmarkt nach der Schuldenrestrukturierung folgen, um die Investitionsbereitschaft erneut auszuloten.

Allzu lange wird man sich allerdings nicht mehr gedulden müssen, denn die Häuser Barclays, BNP Paribas, Citigroup, J.P. Morgan und Nomura warten nur auf stabile Marktverhältnisse, um die Maßnahme zu starten.

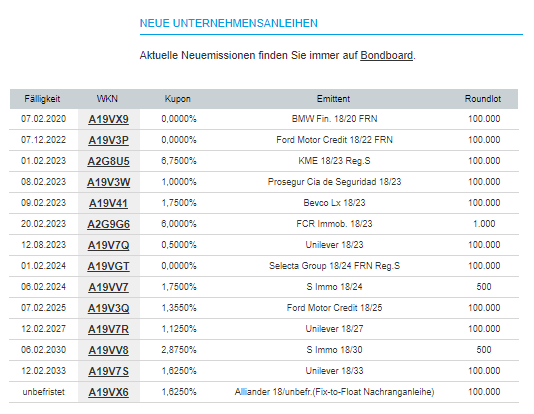

Unilever legte einen 3er-Pack auf

Auch in der Karnevalswoche ließ die Emissionstätigkeit der Unternehmen nicht nach. So begaben Unilever einen 3er-Pack, Ford Motor Credit eine Dualtranche und KME platzierte erfolgreich einen 5-jährigen Bond.

Einer der weltweit größten Hersteller von Verbrauchsgütern, Unilever, sammelte insgesamt 2 Mrd. € am Kapitalmarkt mittels Anleihen ein. Die erste 500 Mio. € schwere Tranche (A19V7Q) ist am 12.08.2023 fällig und hat einen jährlichen Kupon in Höhe von 0,5 %. Begeben wurde der Bond zu 99,494 %, was einem Emissionsspread von +3 bps über Mid Swap gleichkam. Der zweite Bond (A19V7R) hat ein Emissionsvolumen von 700 Mio. € und zahlt den Investoren bis zur Fälligkeit am 12.02.2027 einen jährlichen Zins von 1,125 %. Der Reoffer lag bei 99,609 % (+15 bps über Mid Swap). Die dritte Anleihe (A19V7S) läuft bis zum 12.02.2033 und ist mit einem Kupon von 1,625 % ausgestattet. Die nominal 800 Mio. € konnte Unilever mit 99,132 % erfolgreich platzieren, was einem Spread von +25 bps über Mid Swap entsprach. Unilever wählte bei allen 3 Anleihen, wie auch Ford Motor Credit und KME, die bei Privatanlegern unbeliebte Mindeststückelung von 100.000 €.

Ford Motor Credit nahm mittels einer 4- und 7-jährigen Anleihe frisches Geld am Kapitalmarkt auf. Mit dem ersten 750 Mio. € schweren Bond (A19V3P) refinanziert sich das Unternehmen bis zum 07.12.2022 variabel. Der Kupon richtet sich nach dem vierteljährlichen Euribor plus 0,42PP. Ausgegeben wurde das Papier zu pari. Der zweite Bond (A19V3Q) hat ein Emissionsvolumen von 500 Mio. € und ist am 07.02.2025 endfällig. Ford Motor Credit zahlt den Anlegern hierbei jährlich 1,355 % Zinsen. Der Reoffer lag ebenfalls bei 100 % und entsprach damit einem Emissionsspread von +60 bps über Mid Swap.

Als letzter im Bunde begab der deutsche Hersteller von Produkten aus Kupfer, KME, eine Anleihe mit einem Volumen von 300 Mio. €. Der Bond (A2G8U5) zahlt den Investoren bis zur Fälligkeit am 01.02.2023 einen festen jährlichen Zins in Höhe von 6,75 %. Dieser kommt jeweils im April und Oktober eines jeden Jahres zur Auszahlung. Der Emissionspreis lag bei 98,953 %, was einen Spread von +693 bps über der vergleichbaren Bundesanleihe bedeutete. Die hundertprozentige Tochter des Mailänder Unternehmens Intek Group S.p.A. mit Sitz in Osnabrück nahm neben einer Make Whole Option drei zusätzliche Kündigungstermine in die Emissionsbedingungen auf. So ist der Bond vom Emittenten jederzeit ab dem 01.02.2020 zu 103,375 %, ab dem 01.02.2021 zu 101,688 % und ab dem 01.02.2022 zu pari kündbar.

MARKTDATEN AKTUELL

Wann kommt die zweite Welle?

Nachdem am vergangenen Freitag sich in den USA mit der Veröffentlichung des Arbeitsmarktberichts ein Lohndruck abzeichnete, haben die internationalen Aktienmärkte den „Freien Fall ohne Fallschirm“ getestet, was zu massiven Umschichtungen in amerikanische und teilweise europäische Staatsanleihen führte. Doch bereits nach 48 Stunden hat sich die Lage zumindest vorübergehend beruhigt und die meisten Trades wurden wieder rückgängig gemacht, so dass jetzt die eigentlichen Themen am Rentenmarkt in den Fokus der Investoren rücken.

Die anvisierte Marke von 0,75 % als Rendite für 10-jährige Bundesanleihen hat unterm Strich gehalten und bekanntlich gehört den Mutigen die Welt. Aber viele der ursprünglich auf diesem Niveau geplanten Käufe wurden nicht getätigt, so dass die alte Börsenweisheit: “Wer wartet, ist immer zu spät.“ zum Tragen kam. Allerdings ist noch nicht aller Tage Abend und die zweite Welle wird kommen. Denn ohne die Turbulenzen an den Aktienmärkten wäre diese Gegenbewegung in dem weiterhin intakten Abwärtskanal nicht möglich gewesen. Fakt ist, die Zinswende wurde eingeleitet, und sollte kein Störfeuer von anderen Assetklassen erzeugt werden, so wird das auch in den nächsten Monaten das marktbeherrschende Thema sein.

Charttechnisch verläuft eine Unterstützungslinie bei ca. 157,50 % und erst bei einem nachhaltigen Überspringen der oberen Begrenzungslinie des Abwärtskanals bei ca. 159,40 % würde ein Umdenken notwendig werden. In den kommenden Tagen ist innerhalb dieser Tradingrange alles möglich. Aktuell notiert der Euro-Bund-Future bei 158,15 % und somit in der neutralen Zone.

Aktuelle Marktentwicklung

Deutschland:

Der März-Kontrakt des richtungsweisenden Euro-Bund-Future schloss gestern mit einem gehandelten Volumen von 0,928 Mio. Kontrakten bei 158,23 % (Vw.: 158,82 %).

Die Trading-Range lag im Berichtszeitraum zwischen 157,62 % und 159,30 % (Vw.: 158,50 % und 160,75 %).

Der Euro-Buxl-Future (Range: 158,40 % und 161,96 %) schloss bei 159,96 % (Vw.: 161,74 %),

der Euro-Bobl-Future (Range: 130,26 % und 130,99 %) bei 130,50 % (Vw.: 130,45 %)

und der Euro-Schatz-Future (Range: 111,785 % und 111,945 %) bei 111,85 % (Vw.: 111,81 %).

Die Rendite der neuen 10-jährigen Staatsanleihe der Bundesrepublik Deutschland (110244 / 2028) lag im gestrigen Bundesbankfixing bei +0,689 % (Vw.: +0,673 %).

USA:

Zweijährige US-Treasuries rentieren bei 2,122 % (Vw.: 2,165 %),

fünfjährige Anleihen bei 2,563 % (Vw.: 2,549 %),

die richtungsweisenden zehnjährigen Anleihen bei 2,835 % (Vw.: 2,743 %)

und Longbonds mit 30 Jahren Laufzeit bei 3,128 % (Vw.: 2,963 %).

Am Aktien- und Devisenmarkt waren gegenüber der Vorwoche folgende Änderungen zu registrieren:

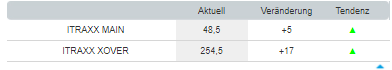

Die Entwicklung der wichtigsten Credit Indizes spiegelt im Vergleich zur Vorwoche eine Ausweitung der Spreads wider, was auf eine gestiegene Risikoeinschätzung seitens der Anleger hinweist. Fallende Anleihekurse führten zu einer Erhöhung der Rendite und somit erhöhte sich der I-Traxx-Main für Unternehmensanleihen guter Qualität um 5 auf 48,5 Punkte. Der I-Traxx-Crossover für High Yield Anleihen stieg um 17 auf 254,5 Punkte.

Die I-Traxx-Indizes bilden derivative Kreditausfallversicherungen (Credit Default Swaps, CDS) ab, mit denen Investoren den möglichen Default von Unternehmensanleihen absichern.

I-Traxx Entwicklung gegenüber der Vorwoche:

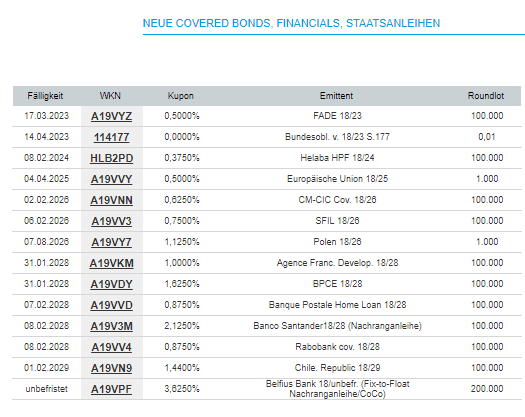

Warten auf die „grüne“ Staatsanleihe Belgiens

In „freudiger“ Erwartung der ersten „grünen“ Staatsanleihe Belgiens mussten sich die Investoren noch mit den Aufstockungen von Altemissionen in Österreich (A188ES / 2023 ; A19VB0 / 2028) und Deutschland bzw. einer neuen finnischen Anleihe (A19WBB / 2034) zufrieden geben.

Die Finanzagentur der Bundesrepublik Deutschland hat am Dienstag bereits 1 Mrd. € in der inflationsindexierten Anleihe des Bundes und zur Wochenmitte 3 Mrd. € in der aktuellen 10-jährigen Bundesanleihe im Tenderverfahren angeboten. Die Zuteilung des Linkers (103056) erfolgte bei einer realen Durchschnittsrendite von -0,90 % und für die Benchmarkanleihe (110244) wurde eine Durchschnittsrendite von +0,69 % akzeptiert. Beide Tender waren überzeichnet, so dass zur Marktpflege weniger als 20 % des angestrebten Emissionsvolumens umgebucht wurden. Den Schlusspunkt im staatlichen, europäischen Primärmarkt beabsichtigt am heutigen Donnerstag Irland zu setzen. Hierzu ist die Aufstockung zweier Altemissionen (A19UMH / 2028 ; A19BHN / 2037) geplant.

In den USA hatten die Anleger in dieser Woche eher die „Qual der Wahl“. Denn insgesamt wurden T-Bills (4 Wochen sowie 3 und 6 Monate) für 105 Mrd. USD und für 64 Mrd. USD T-Notes (3 sowie 10 Jahre) und 30-jährige T-Bonds angeboten. Bemerkenswert war hierbei insbesondere vor dem möglichen „Government Shutdown“ bzw. der fünften Übergangsfinanzierung, dass das Volumen der kurzen T-Bills mit einer Laufzeit von 4 Wochen auf ein Drittel des durchschnittlichen Volumens in 2017 gekürzt wurde. Die Zuteilung der 15 Mrd. USD wurde bei einer Rendite von 1,480 % (Vw.: 1,440 %) vorgenommen und nach der nun möglichen Einigung im Haushaltsstreit ist die Rendite für das 4-Wochen-Geld wieder auf 1,355 % gesunken.

Turbulenzen lassen EUR/USD annähernd kalt

Die stärkste und größte Rakete der Welt startete erfolgreich ins Weltall. An Bord hatte die „Falcon Heavy“ einen roten Tesla-Roadster. Damit wird dieses Ereignis in die Geschichtsbücher eingehen und der Traum, Menschen auf den Mars fliegen zu können, wird ein wenig realer.

An den internationalen Finanzmärkten sorgte der Kurseinbruch bei Aktien zu Wochenbeginn ebenfalls für geschichtsträchtige Schlagzeilen. Am Devisenmarkt hingegen hatte das Börsenbeben beim Währungspaar EUR/USD anfänglich kaum Auswirkungen. Zum Start in die neue Woche eröffnete die Einheitswährung den Handel bei 1,2456 USD. Seither bewegt sich das Devisenpaar in einer Handelsspanne zwischen 1,2245 USD und 1,2475 USD, was insbesondere den mahnenden Worten von Österreichs Notenbank-Gouverneur Nowotny geschuldet ist, der den USA vorwarf, den USD bewusst zu drücken. Mit Blick auf die vergangenen Handelstage zeigt sich die US-Valuta leicht verbessert und konnte sich von ihrem Dreijahrestief, aufgestellt am 25. Januar 2018 bei 1,2537 USD, wieder etwas lösen. Zur Stunde notiert die Gemeinschaftswährung bei 1,2270 USD.

Nach dem gestrigen Zinsentscheid der brasilianischen Notenbank (Reduzierung des SELIC-Satzes von 7 % auf 6,75 %) handelt der Euro im Vergleich zum brasilianischen Real derzeit bei ca. 4,015 BRL. Im Vorfeld der Zentralbanksitzung stieg die Einheitswährung bis auf 4,0617 BRL und damit auf den höchsten Stand seit Mai 2016.

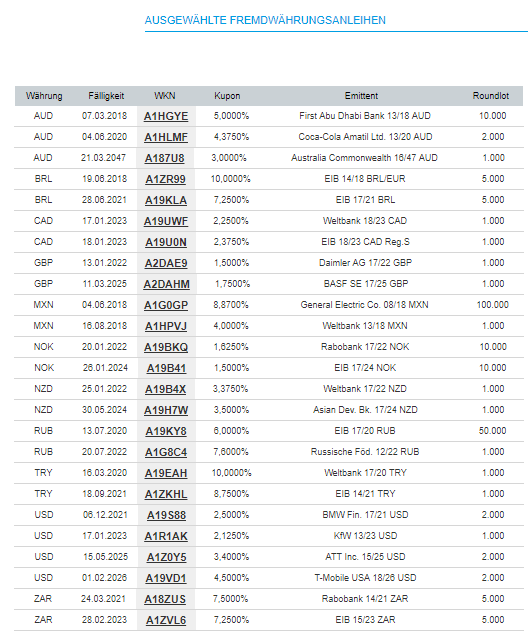

Zu den favorisierten Währungsanleihen zählten in dieser Woche abermals die US-Dollar Bonds. Darüber hinaus standen Anleihen auf australische Dollar, südafrikanische Rand, russische Rubel und vereinzelt auch brasilianische Real auf den Kauflisten.

Klaus Stopp, Leiter Skontroführung Renten der Baader Bank

Rechtliche Hinweise/Disclaimer und Grundsätze zum Umgang mit Interessenskonflikten der Baader Bank AG:

http://www.baaderbank.de/disclaimer-und-umgang-mit-interessenskonflikten/

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.