Deka-EZB-Kompass - Warnsignale werden stärker

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

1. Gesamtergebnis: Der EZB-Kompass lag im September bei 61,9 Punkten, nachdem der August-Wert von 57,4 auf 58,7 Punkte heraufrevidiert wurde. Für die Revision des letzten Monats sind höhere Werte der monetären Analyse jedoch auch stärkere realwirtschaftliche Daten wie das Economic Sentiment, die Industrieproduktion und die Outputlücke verantwortlich. Zu den daraufhin auch im September angestiegenen Werten haben neben einem weiteren Zuwachs beim Economic Sentiment, der Industrieproduktion und den monetären Variablen zusätzlich auch die Inflationsvariablen beigetragen. Hier machen sich auch die gestiegenen Ölpreise stark bemerkbar. Erkennbar ist das Dilemma in der großen Diskrepanz zwischen der Kernrate des HVPI, die unterhalb des EZB-Zielbereichs der Inflationsentwicklung von 1,7 % bis 1,9 % liegt und der Gesamtrate des HVPI, die mit 2,5 % deutlich darüber liegt. Genauso auffallend ist der starke für September geschätzte Unterschied zwischen dem Importpreisanstieg von 4,8 % yoy und der Kernrate der Erzeugerpreise von 2,0 % yoy.

Dies bedeutet auch, dass die Kosten der für die Unternehmen wichtigen importierten Güter mehr als doppelt so stark angestiegen sind als die Preise, die sie für ihre Güter außerhalb des Energiebereichs verlangen können.

2. Das starke Wachstum der Geldmenge und der Kreditvergabe dürfte für die EZB ein Problem darstellen. Dies liegt zum einen daran, dass die Signale der monetären Säule in den letzten Jahren trotz der Korrektur der Daten um Portfolioumschichtungen für die kurz- bis mittelfristige Inflationsentwicklung nicht brauchbar gewesen sind. Zum anderen ist problematisch, dass die monetären Bedingungen im Währungsgebiet sehr uneinheitlich wirken. So führen die niedrigen Leitzinsen tatsächlich zu einer steigenden Kreditvergabe. Diese macht sich jedoch überwiegend bei Hypothekenkrediten bemerkbar und in nur wesentlich geringerem Ausmaß bei Unternehmenskrediten. Dies wäre unproblematisch, wenn die Hypothekenkreditvergabe nicht regional so konzentriert wäre. So scheint die starke Kreditvergabe sich hauptsächlich aus den boomenden Immobilienmärkten in Frankreich und Spanien zu speisen. In Deutschland dagegen lag die Buchkreditvergabe insgesamt zuletzt bei lediglich 0,1 % yoy nachdem sie die ganzen letzten Monaten sogar negative Veränderungen ausgewiesen hatte. Auch die Hypothekenkreditvergabe stieg mit 0,7 % yoy ebenfalls kaum stärker an. Ob eine Zinserhöhung für das gesamte Währungsgebiet tatsächlich vermittelbar ist, wenn sich die monetären Aggregate in so starkem Maße aufgrund von sektoral und regional sehr speziellen Entwicklungen ausweiten, halten wir für fraglich.

3. Die Entwicklung der Daten der wirtschaftlichen Analyse reichen für eine Zinserhöhung noch nicht aus. Der Score der wirtschaftlichen Analyse liegt mit 53,3 zwar höher als im August mit 49,2 Punkten, jedoch weiter im neutralen Bereich um 50 Punkte. Es lässt sich jedoch sagen, dass die Entwicklung damit der EZB Recht gegeben hat, die Zinsen entgegen vieler wohlgemeinter Ratschläge nicht zu senken.

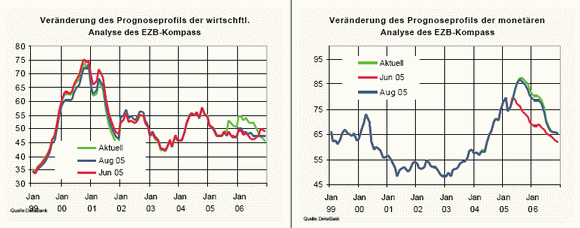

4. Die Prognoseprofile zeigen jeweils für die wirtschaftliche Säule (linkes Schaubild oben) und die monetäre Säule (rechtes Schaubild oben) die aktuell und die im Juni und August prognostizierte Entwicklung bis Ende 2006 an. Es ist zu erkennen, dass unsere Prognosen sich insgesamt etwas nach oben geschoben haben. Dies bedeutet, dass die fundamentalen Daten und unsere aktuellen Prognosen für die zukünftige Entwicklung eine höhere Notwendigkeit steigender Leitzinsen implizieren als unsere Prognosen zur Jahresmitte. Es ist daher verständlich, dass die EZB in den letzten Wochen stärker auf die Inflationsgefahren hingewiesen hat als bislang. Sie wird dies unserer Einschätzung nach auf dieser und den nächsten Pressekonferenzen weiterhin tun.

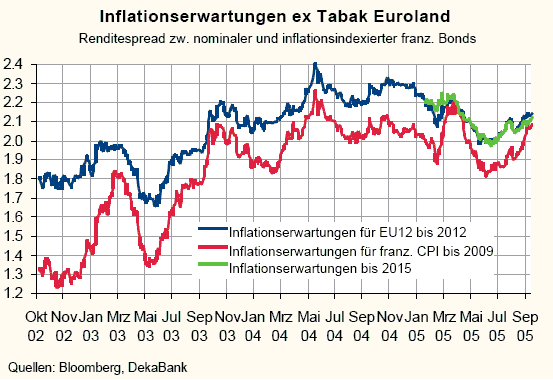

5. Die aus inflationsindexierten Anleihen ableitbaren Inflationserwartungen sind in den letzten drei Monaten je nach Laufzeit um bis zu 20 Basispunkte angestiegen, was ebenfalls ein Grund zur Wachsamkeit für die EZB sein sollte. Das Schaubild unten zeigt aber auch, dass sie sich immer noch auf moderaten Niveaus von um 2,0 % bis 2,1 % bewegen. Wir gehen folglich davon aus, dass die EZB ihre Leitzinsen noch einige Zeit auf dem aktuellen Niveau von 2,0 % lassen kann. Die erste Zinserhöhung erwarten wir im Oktober 2006.

Quelle: DekaBank

Die DekaBank ist im Jahr 1999 aus der Fusion von Deutsche Girozentrale - Deutsche Kommunalbank- und DekaBank GmbH hervorgegangen. Die Gesellschaft ist als Zentralinstitut der deutschen Sparkassenorganisation im Investmentfondsgeschäft aktiv. Mit einem Fondsvolumen von rund 130 Mrd. Euro gehört die DekaBank zu den größten Finanzdienstleistern Deutschlands. Im Publikumsfondsgeschäft hält der DekaBank-Konzern einen Marktanteil von etwa 20 Prozent.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.