DAX - Wieder schneller Sell Off und dann? - De-Leverage vs. Performancedruck

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Die Vorgaben aus den USA sind nicht gut. Der US Bankindex ($BKX) beginnt aus einem mehrwöchigen High-Vola-Widerange Barpattern nach unten herauszukippen. Die Lage in dem Sektor ist aus charttechnischer Sicht brandgefährlich. Wenn die 46,50er Marke nicht hält, ist Polen offen; sprich ergibt sich bei den US Banken ein neues Verkaufssignal mit 30% zusätzlichem Korrekturpotential. Der Sektor steht auf des Messer Schneide, hat aber noch die Möglichkeit in letzter Sekunde zu drehen. Die US Versorger (DOW Jones Utilities) beginnen bereits wieder nach unten abzufallen und die Energie-/Ölaktien verlieren ihr Aufwärtsmomentum. Einige hochkapitalisierte Aktien aus dem US Techsektor sehen ebenfalls gefährlich aus. Die Microsoftaktie steht in einem fallenden, also bärischen Dreieck.

Kurzum, am US Markt beginnt wieder zunehmend kollektive relative Schwäche einzureißen. Allerdings sollte ich auch nicht übertreiben. Auch wenn die besagten Sektoren teilweise eklatante Schwäche und Verkaufssignale aufweisen, der DOW Jones, der S&P 500 Index und der Nasdaq 100, sie alle bewegen sich seit 10.10.2008 in sehr breiten seitwärts gerichteten Kurskorridoren. Und innerhalb derer könnten sich sehr wohl noch charttechnische Bodenmuster etablieren. Bisher liegen solche aber noch nicht vor!

Es liegt in der Bewertung des Betrachters, ob die Frage, ob die Zeit gegen eine umfassende Jahresendrallye arbeitet oder dafür, positiv oder negativ beantwortet werden muß. Wir gehen bisher davon aus, dass die Zeit tendenziell gegen eine Bodenbildung arbeitet.

Lesen Sie im Folgenden meine Prognose für den DAX und darauf basierend die Eckpunkte meines Strategieplan.

Doch zunächst ...

Das Gros der institutionellen Researchreporte, die man liest, listen zahlreiche Argumente für eine Jahresendrallye auf. J.P. Morgan schreiben, dass die Finanzkrise in 4 Stadien verlaufe, 3 hätten wir bereits hinter uns und die 4. müsse noch folgen. Hierbei handele es sich um regulierende Maßnahmen durch staatliche Behörden. Bereits vor Phase 4 könne mit steigenden Kursen gerechnet werden.

Morgan Stanley haben in den vergangenen Tagen wie berichtet, wieder ein Full House Buy Signal veröffentlicht. Mit diesem Signal haben sie eine hohe Trefferquote. Sprich, die Wahrscheinlichkeit ist außerordentlich hoch, dass die Märkte anschließend tatsächlich nach oben trenden.

Die Commerzbank widmet sich in einem Researchreport den Unterschieden zwischen der Krise von 1929 und der aktuellen. Die Analysten kommen zu dem Schluß, dass die Situationen nicht vergleichbar wären. Derzeit sei einfach nur zu viel Angst im Markt, aber die werde sich schon wieder legen. Vielen Researchreports ist gemeinsam, dass auf die extrem günstigen Bewertungen vieler Aktien hingewiesen wird. Der Markt preise eine starke Rezession bzw. Depression bereits ein. Eine solche werde aber nicht kommen und deshalb gebe es positives Überraschungspotential.

Institutionelles Researchmaterial erkennt man übrigens auch daran, dass in oft seitenlangen rechtlichen Disclaimern der explizite Hinweis steht, dass das Material nicht an Retailinvestoren (Privatanleger) weitergegeben werden darf.

Wie dem auch sei. Die Erwartungshaltung bezgl. einer Jahresendrallye ist auf jeden Fall da. Und wo eine hohe positive Erwartungshaltung da ist, ist natürlich auch negatives Überraschungspotential da; dann nämlich, wenn alle Welt merken sollte, dass in die Märkte einfach kein richtiger Zug kommt.

Immer wieder wird auf den Performancedruck von Fonds und Asset Managern hingewiesen. Es gäbe eine klare Interessenlage dahingehend, dass die Kurse am Ende dieses Jahres deutlich höher stehen. Das mag stimmen. Dies war bisher häufig ein Grund für die saisonal typischen Jahresendrallyes.

Aber. Dem Performancedruck und dem Drang die günstigen Bewertungen zu kaufen, steht der De-Leverage Effekt entgegen. Das ist nicht einfach nur eine plumpe immer wiederkehrende Floskel, um etwas zu erklären, was man nicht versteht. Nein, der Effekt wird meines Erachtens maßlos unterschätzt.

Das, was wir bei der Volkswagenaktie nach oben sehen, sehen wir in den Aktienmärkten nach unten. Teilweise hat das mit fundamentalen Rahmendaten nichts mehr zu tun. Wie geschrieben. Der Ölpreis hat seinen fair value bei 80-90 $ pro Barrel. Erst ging es einige Monate darüber bis 150 $. Seit Juli sehen wir nun das genaue Gegenteil. Öl fällt und fällt und driftet zunehmend in eine fundamentale Unterbewertung. Seien Sie ganz ehrlich zu sich. Handeln Sie den fair value oder handeln Sie die tatsächlichen Kursbewegungen, also mehrmonatige Überbewertungen und mehrmonatige Unterbewertungen ?

Medienberichten zufolge hat es bisher 30% aller Player aus der Hedgefundsbranche dahingerafft. George Soros hat sich dahingehend geäußert, dass er sogar mit einer weiteren Dezimierung um 30-50% rechne. Hedgefunds handeln die Märkte auf Margin, also auf Kredit. Die Bedingungen für Kredite haben sich drastisch verschlechtert. Hedgefunds und Private Equity Gesellschaften werden gezwungen Positionen zu Spottpreisen in den Markt zu geben. Es geht nicht nur um das Bedienen von Krediten, sondern auch darum, dass Kunden ihr Kapital abziehen. Immer größere Hedgefunds sind betroffen. Namen wie Citadel, Harbinger, Clarium, Passport, Goldman Sachs fallen immer wieder in diesem Zusammenhang.

In 1987 geriet mit dem LTCM ein Hedgefunds in Schieflage, seit 2007 hat die ganze Branche ein immer größer werdendes Problem.

Ob wir eine Jahresendrallye sehen oder nicht, letztenendes wird es davon abhängen, wie sich das Kräfteverhältnis zwischen dem De-Leverage Effekt und dem Performancedruck entwickeln wird.

Und natürlich spielt die konkrete Nachrichtenlage eine wesentliche Rolle.

DAX aktuell 5.025 Punkte

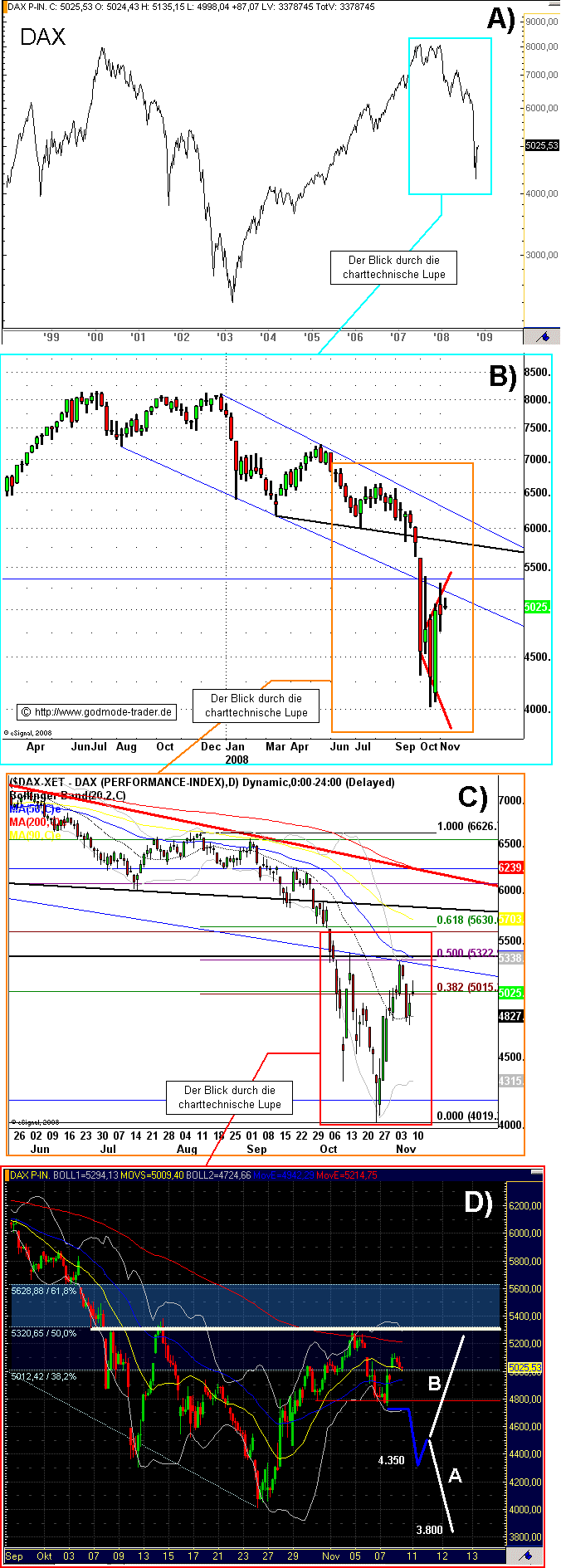

Im Folgenden sehen Sie eine Chart-Kaskade. Schritt für Schritt wird in ein kurzfristigeres Zeitfenster und eine feinere zeitliche Auflösung hineingezoomt.

CHART A) Kursverlauf vom DAX seit 1998 als Übersichtsdarstellung.

CHART B) Kursverlauf vom DAX seit März 2007 im Wochenchartintervall. Eine Kerze repräsentiert eine Woche. Der Kursverlauf der letzten 3-4 Wochen zeigt bisher ein symmetrisches inverses Dreieck als Zeichen anhaltend hoher Volatilität. Ein inverses Dreieck ist nicht im Sinne einer Bodenbildung zu interpretieren. Aber immerhin besteht noch die Möglichkeit, dass sich daraus ein Boden entwickelt. Der inverse Charakter spricht aber dagegen.

CHART C) Kursverlauf vom DAX seit Juni 2008 im Tageschartintervall. Eine Kerze steht hier für einen Tag. Das Kursgeschehen seit Oktober zeigt einen breiten seitwärts gerichteten Kurskorridor zwischen 4.000 und 5.400 Punkten. 1.400 Punkte Spanne, das ist enorm. Bereits in der vergangenen Woche ist der DAX im oberen Bereich des Kurskorridors nach unten abgprallt.

CHART D) Kursverlauf vom DAX seit September 2008 im 120 Minutenintervall. Eine Kerze steht für 2 Stunden. Auf Sicht einiger Handelstage haben sich die Konturen einer SKS Wende formiert. Diese könnte heute bereits nach unten aufgelöst werden.

Fällt der DAX unter 4.780 Punkte, wovon wir ausgehen, dürfte es recht schnell bis ca. 4.350 Punkte runtergehen. Der Bereich von 4.300-4.350 Punkten ist Dreh- und Angelpunkt. Hier entscheidet sich, ob die rechte Schulter eines von vielen erwarteten inversen SKS Bodenprozesses ausgebildet werden kann.

Ausgehend von 4.350 Punkten ist mindestens eine kurze Erholung wahrscheinlich.

Variante A) Wird diese kurze Erholung ausgehend von 4.350 Punkten allerdings schnell wieder verkauft und das Niveau von 4.300 Punkten gebrochen, dann ist der inverse SKS Bodenbildungsprozess obsolet und der DAX dürfte in Richtung 3.800 Punkte abfallen; also ein neues Korrekturtief ausbilden. Eine Aufgabe der Marke von 4.350 Punkten ist also schon ziemlich negativ zu sehen. An den Kursreaktionen bei 4.350 Punkten wird man sehr schön das Kräfteverhältnis zwischen Bullen (Käufern) und Bären (Verkäufern) ablesen können.

Variante B) Der DAX kann auf der 4.350er Marke nachhaltig nach oben abprallen und wieder bis 5.300/5.400 Punkte ansteigen. Dieses Scenario wäre positiv zu werten. Es würde für einen charttechnischen Bodenbildungsprozess sprechen.

Als aktiver Anleger handeln Sie den DAX kurzfristig bis 4.350 Punkte short, sie spekulieren also zunächst auf fallende Notierungen. Shortpositionen sollten über 5.400 Punkten mit Stoploss abgesichert werden.

Bei 4.300-4.350 Punkten bietet es sich spekulativ an, auf eine Erholung zu setzen. Entweder nur kurzfristig 1-2 Tage (Scenario A) oder mehrere Tage (Scenario B).

Sie merken, dass ich der Entwicklung nach wie vor mit einer gesunden Skepsis gegenüberstehe, mir aber die entstehende Signallage genau anschauen werde. Eine Bodenbildung wäre noch möglich. Bisher liegen aber keine Böden vor!

In dem Zusammenhang darf die Verlinkung auf die EW Analysen meines Kollegen Andre Tiedje nicht fehlen. Er hat in 2008 ein ausgezeichnetes Track Record seiner Prognosen zum DAX.

LINK : EW - DAX - Das ist noch KEIN Boden! - Die Wahrscheinlichkeit neuer Tiefs ist SEHR HOCH - Datum 02.11.2008 - Uhrzeit 23:30

Herzliche Grüße,

Ihr Harald Weygand - Head of Trading bei GodmodeTrader.de

LINK : [Link "Holen Sie sich das kostenlose Trading-Paket!" auf www.godmode-trader.de/... nicht mehr verfügbar]

World of Trading 2024: Triff die stock3-Experten live vor Ort

Am 22. & 23.11. findet die World of Trading in Frankfurt statt & stock3 ist mit dabei. Wir laden Dich ein, uns & unsere Experten näher kennenzulernen. Mit dabei sind u.a. Bastian Galuschka, Sascha Gebhard u.v.m.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.