DAX/GOLD: Warnung, Überhitzung!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Am Aktienmarkt zeichnet sich eine Überhitzung ab. Der Bullenanteil ist extrem hoch. Wenn jeder bärisch ist, sollte man an der Börse kaufen. Wenn jeder bullisch ist, ist es an der Zeit vorsichtig zu sein. Jetzt ist es aus meiner Sicht angebracht, vorsichtig zu werden und taktisch gleichzeitig das Gold wieder stärker zu gewichten. Warum, zeigt dieser Artikel.

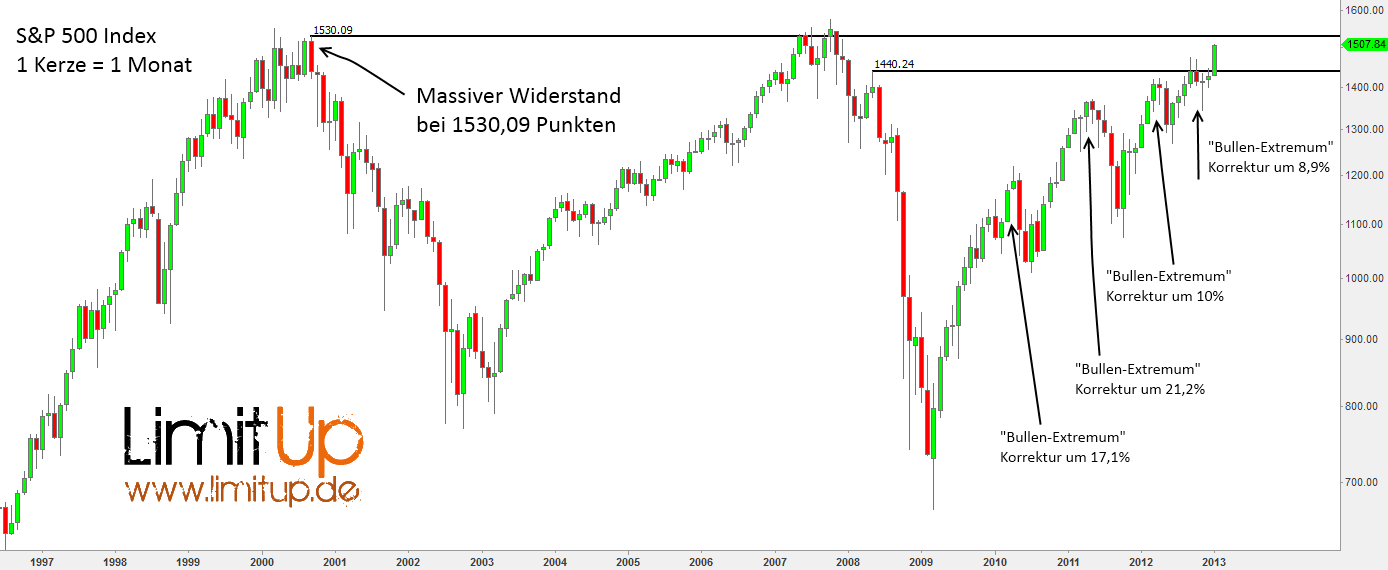

Das US Advisors Sentiment vom 30. Januar zeigt einen Anteil von 54,3% bei den Bullen. Das ist viel höher als Mitte November 2012, als der Bullenanteil noch bei 37,3% lag. Und es ist ein Extremwert. Bei dieser Sentimentumfrage, die ich seit Jahren beobachte, deuteten Extrema immer verlässlich auf Korrekturen hin, mindestens aber auf Seitwärtsphasen, in denen sich der Anteil der Bullen ebenfalls verringerte.

Wenn Bullenextrema mit Widerständen zusammenfallen werden bärische Signale besonders valide. Es liegen dann bärische Cluster vor - und genau das ist jetzt der Fall. Der S&P 500 Index nähert sich einem Widerstand, jedoch nicht irgendeinem Widerstand, sonderm DEM Widerstand, der darüber entscheiden wird, ob der größte Aktienindex der Welt es schaffen wird, nach nunmehr 13 Jahren der Krise nachhaltig auf neue Allzeithochs auszubrechen. Der Widerstand liegt bei 1530,09 Punkten und gilt auf Monatsschlusskursbasis.

Es erübrigt sich anzumerken, dass solche Widerstände nicht ohne weiteres gebrochen werden. Man kann mutmaßen, dass ausreichend Käufer benötigt werden, um die zu erwartende erhöhte Abgabebereitschaft von Verkäufern im Bereich großer Widerstände überzukompensieren. Der extreme Anteil der Bullen deutet darauf jedoch darauf hin, dass die meisten schon im Markt sein dürften. Das schreit nach einer Korrektur.

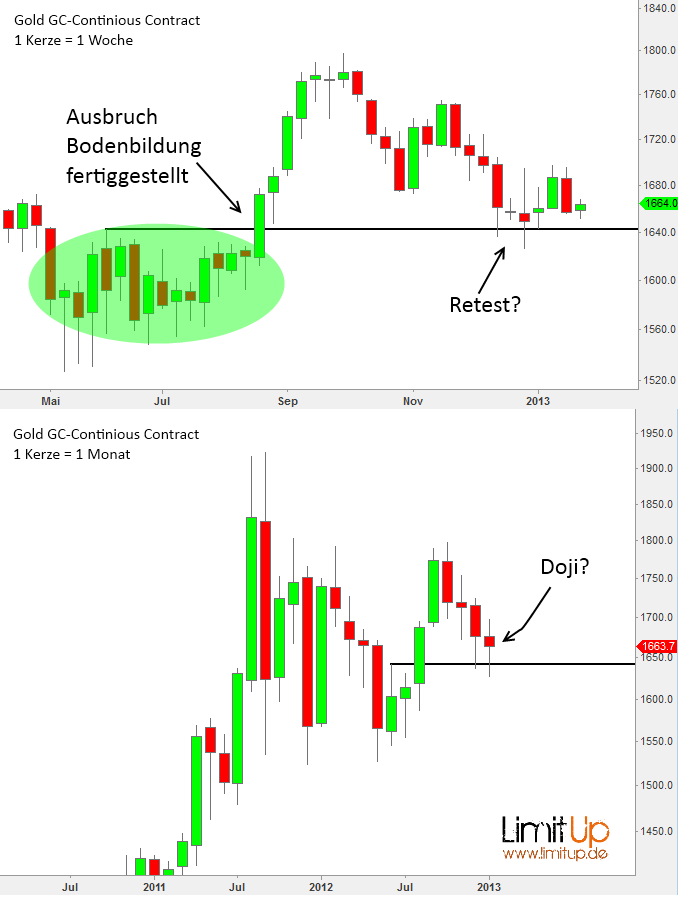

Aus dieser Korrektur könnte Unsicherheit resultieren, die das Gold stützt. Gold hat im Mai einen Boden ausgebildet, stieg bis rund 1800 USD/Unze an und korrigierte dann bis heute. Diese Korrektur endete vorläufig genau dort, wo der Boden im Mai 2012 fertiggestellt wurde.

Die normale Abfolge von Böden ist:

- Bodenbildung

- Ausbruch

- Retest des Ausbruchs

- Anschließend neue Hochs

Wir sehen gerade einen möglichen Retest des Ausbruchs, der im August 2012 stattfand. Der Monat dauert noch etwas mehr als einen Tag - wenn Gold am 31.1. um 19:30 Uhr MESZ in der Nähe der Monatseröffnung (1676,60 USD/Unze) schließt, hätten wir einen Doji. Ein Doji nach einem Abwärtstrend deutet darauf hin, dass der Markt von bärisch auf neutral dreht. Den Bären gingen die Kräfte aus, die Bullen haben aber noch keine Durchschlagskraft. Oft stehen Dojis am Ende von Trends, in diesem Fall könnte der Doji das Ende der vier Monate dauernden Korrektur im Gold andeuten.

Autor: Jochen Stanzl, Rohstoffanalyst Limitup.de

Limitup.de ist ein Service der BörseGo AG

"Offenlegung gemäß §34b WpHG wegen möglicher Interessenkonflikte: Der Autor ist in den besprochenen Wertpapieren bzw. Basiswerten zum Zeitpunkt der Veröffentlichung dieser Analyse investiert."

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.