DAX, DOW Jones, Nasdaq, Nikkei - Wie geht es weiter ? Was erwartet uns da noch ?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

Erwähnte Instrumente

Die erwartete Bärenmarktrallye an den Aktienmärkten ist nicht zustande gekommen. Unverrichteter Dinge rutschten DAX, Eurostoxx, DOW Jones und S&P 500 Index Ende vergangener Woche aus ihren mehrwöchigen Ranges unten heraus. Man kann es drehen und wenden, wie man will. Mit dem Bruch aus den Ranges unten heraus, sind die Weichen für eine Korrekturausdehnung gestellt worden.

Die charttechnischen Mikro-Muster auf Tagesbasis, die ich intensiv kommentiert hatte, zeigten weitgehend eine positive Erwartungshaltung des Marktes an. Dazu praktisch alle betrachteten Indizes gleichzeitig auf zentralen Unterstützungsniveaus. Die beiden letzten Handelstagen haben die beschriebene Signallage eines Druckaufbaus nach oben aber zunichte gemacht.

Und wieder ist der Blick bei der Intermarketanalyse auf die Sektoren zu richten, die den Aktienmarkt in seiner Gesamtheit nach oben und die, die ihn nach unten ziehen könnten. Das Problem bleiben die Banken und man kann durchaus weiter gefaßt formulieren, die Finanzbranche an sich.

Banken ziehen den gesamten Aktienmarkt nach unten. Wir haben die Situation mit dem Ende des Bärenmarkts 2002/2003 vergleichen. Damals waren es die Techs, die den Aktienmarkt im Jahr 2000 zum Kippen gebracht hatten. Und es waren auch die Techs, die als erstes 2002 wieder anzogen. Das heißt. Der hochgewichtete Sektor, der die Musik zum kippen bringt, muß einen Boden finden. Solange das nicht der Fall ist, bleibt der breite Aktienmarkt schwach.

Also müssen die Finanztitel besonders genau unter die Lupe genommen werden. Einige von Ihnen haben vergangene Woche neue Verkaufssignale ausgelöst. Darunter Lehman Brothers, Merrill Lynch, GAMCO Investors. J.P. Morgan steht auf Support, müßte jetzt aber sofort drehen, um nicht ein Verkaufssignal auszulösen, Goldman Sachs beginnt seit Ende vergangener Woche bedenklich abzurutschen. Und auch die Charts der Private Equities wie beispielsweise Blackstone sehen desaströs aus. Am Wochenende sind verschiedenlich Artikel in Medien aufgetaucht, die sich mit dem Übergreifen der Finanzkrise auf den Private Equity Sektor befassen. Da diese Gesellschaften oftmals mit enormen Leverage handeln, geraten sie auch dann in Schwierigkeiten, wenn sie beispielsweise in Tripple A Bonds etc. investiert sind. Grund sind Margin Calls durch die kreditfinanzierenden Banken, die anscheinend befürchten, später nicht mehr an ihr Geld heranzukommen.

Ansonsten gilt es beim Anstellen von Vergleichen zwischen der Situation im Jahr 2000 und aktuell sehr vorsichtig zu sein. Man läuft Gefahr, Äpfel mit Birnen zu vergleichen. Alleine wenn man die Gewinnsituation der Unternehmen miteinander vergleicht. 2000 waren Aktien aus dem DAX ambitioniert bewertet, das ist derzeit nicht der Fall. Aber das soll jetzt nicht weiter Thema sein ...

Aufffällig ist, dass auch Schwergewichte aus dem Pharmasektor wie Johnson & Johnson, Pifzer oder Merck schwach sind und im Verlauf vergangener Woche neue Verkaufssignale ausgelöst haben.

Insofern finden wir keinen relevant gewichteten Sektor, der den Aktienmarkt stabilisieren könnte. Die Bärenmarktrallyes bleiben aus, der Markt droht weiter nach unten wegzurutschen, es bleibt also noch immer ein Tradingmarkt für kurzfristig ausgerichtete Marktakteure.

Bei der folgenden charttechnischen Besprechung gehe ich allerdings strategisch eingrenzend vor. Nach oben werden die Triggermarken genannt, deren Überwinden Kaufsignale auslösen, nach unten werden gestaffelt mehrere Unterstützungsniveaus genannt, in deren Bereich mit einer erhöhten Wahrscheinlichkeit kurzfristige Gegenbewegungen oder aber mittelfristige Wendemöglichkeiten zu erwarten sind. Die Vorgehensweise ermöglicht es, in den beschriebenen Kurskorridoren die Kursmuster reifen zu lassen. kurzfristige Muster, Mikromuster sind ab jetzt mit Vorsicht zu genießen.

Mit dieser vorsichtigen Strategie der Kommentierung, sage ich im Grunde genommen Folgendes: Wenn der Markt doch Zug bekommt und ansteigt dann wird bei Überwinden der angegebenen BUY Triggermarken gekauft. Wenn der Markt nach unten abtrudelt, - danach sieht es derzeit aus -, liegen relevante Unterstützungen und damit potenzielle Wendepunkte nach oben auf den beschriebenen Niveaus.

Was ich sehen will, sind idealerweise lange bullische Reversalkerzen. Und zwar Reversalkerzen, die SELL Off Charakter und damit einen erneuten Selling Climax anzeigen, wie bei den Tiefs, die Ende Januar ausgebildet wurden.

Die zyklischen Muster lassen eigentlich im März/April die Ausbildung mittelfristiger Böden erwarten. Das Sentiment insbesondere in den US Finanzmedien ist eigentlich an Pessimismus nicht mehr zu überbieten. Dennoch tropft der Markt unten heraus. Die Kursmuster und Trends, so wie sie jetzt vorliegen, sehen gefährlich aus. Und unser Hauptaugenmerk ist nun einmal auf Preismuster gerichtet.

Bezgl. der Trendrichtung der großen Finanzmärkte gilt weiterhin. Rohstoffe haussieren, können kurzfristig konsolidieren, aber die Preisschübe bei Öl, Gas, Gold, Silber, bei Agrar-Rohstoffen und bei Soft Commodities dürften sich mittelfristig fortsetzen. Übrigens ergibt sich bei Aktien aus dem US Energiesektor wie beispielsweise Exxon oder Chevron die Möglichkeit einer Preiskorrektur. Beachten Sie, dass diese Aktie durchaus über weite Phasen fallen können, während die Energie-Rohstoff-Futures wie Öl weiter steigen.

Der US-Dollar bleibt weiter unter massivem Abwertungsdruck, Euro versus US-Dollar also weiter steigend in Richtung zunächst 1,6000 USD. Und die Bonds dürften ebenfalls weiter steigen. Der BUND Future beispielsweise hat im Verlauf der kommenden Woche eine gute Chance, über seinen BUY Trigger bei 117,70 auszubrechen und damit ein neues Kaufsignal auszulösen.

Es folgt nun eine ausführliche Analysenserie der folgenden Indizes:

DAX, Eurostoxx50, MDAX, SDAX, TecDAX, ATX, SMI, DOW Jones, S&P 500 Index, Nasdaq100, Nasdaq Composite, Nikkei 225 und HangSeng.

Herliche Grüße,

Ihr Harald Weygand

Nutzen Sie unten die Blätterfunktion, um sich Stück für Stück durch die Analysen hindurchzublättern. Die Präsentation hat insgesamt 12 Seiten. Beginnen wir mit dem DAX ...

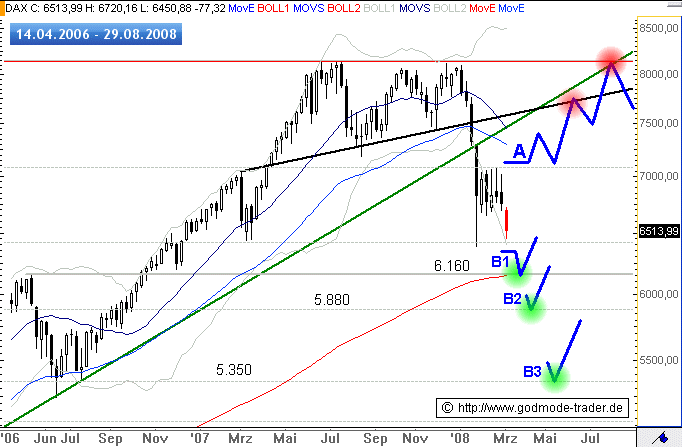

DAX aktuell 6.513 Punkte.

Wochenchart (1 Kerze =1 Woche) seit April 2006.

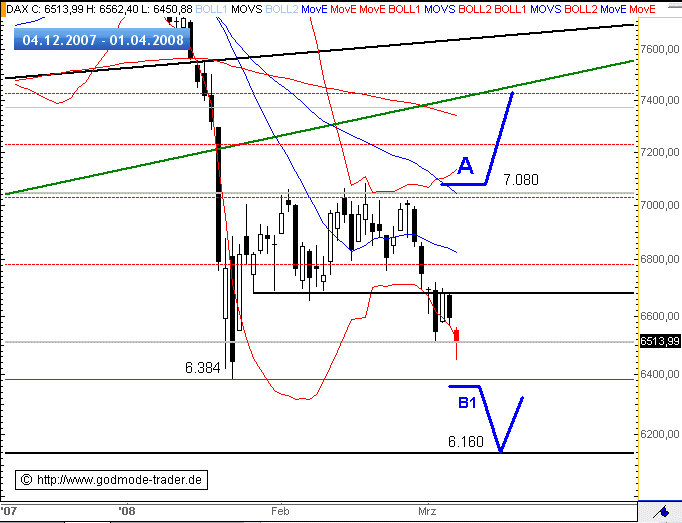

Schön zu sehen, ist die Korrekturbewegung seit Anfang 2008 ausgehend von dem 8.150er Widerstandsbereich. Das entscheidende Verkaufssignal wurde durch den direkten Bruch der Kreuzunterstützung bei 7.500 Punkten gesetzt. Sie sehen, wie der Index in der zurückliegenden Woche seine mehrwöchige Seitwärts-Range zwischen 6.650-7.080 Punkten nach unten verlassen hat. Jetzt gilt es vorsichtig zu formulieren. Bei 6.384 Punkten liegt das Tief von Ende Januar. Es fungiert als Unterstützung. Hier kann der Index nach oben abprallen. Ob er es machen wird ? Ich befürchte, dass der Index hindurchfällt in Richtung der nächsten Unterstützung bei 6.160 Punkten. Bei 6.160 Punkten liegt eine Kreuzunterstützung bestehend aus wichtiger horizontaler Linie und der exp. GDL 200 (EMA200 (rote Linie)).

Relevante Unterstützungen hat der DAX ab jetzt außer bei 6.384 Punkten auf folgenden Kursniveaus :

B1 = 6.160 Punkte

B2 = 5.880 Punkte (50 % Retracement der Aufwärtsbewegung seit 2004).

B3 = 5.350 Punkte (61,8 % Retracement und sehr, sehr wichtige horizontale Linie).

Die Unterstützung bei 5.350 Punkten ist als sehr stark einzuschätzen.

Wie Sie der beigefügten Chartgrafik entnehmen können, ist die Wahrscheinlichkeit im Bereich der Unterstützungen B1,B2,B3 erhöht, dass der DAX (vorausgesetzt er erreicht sie,) nach oben abprallen kann. Kalkulieren Sie auch das Scenario eines kurzen Bruchs einer dieser Unterstützungen mit anschließender Rebreakbewegung (Rückkehrbewegung) zurück über die Unterstützung ein. Unterhalb der Unterstützungsmarken dürften nämlich gestaffelt Stoplossorders im Markt liegen.

Nach unten ist der Kursbereich soweit eingegrenzt. Nach oben ist das Kursniveau von 7.080 Punkten ab jetzt umso wichtiger. Es handelt sich um die klar begrenzte obere Begrenzung der mehrwöchigen Range. Die Bedingung für Scenario (A) ist die, dass der DAX auf Wochenschlußkurs über 7.080 Punkte ansteigen muß. Gelingt dies, ist dies gleichbedeutend mit einem Kaufsignal in Richtung 7.500 und anschließend sogar 8.150 Punkte. Als Anleger hat man also die Möglichkeit im Bereich der genannten Unterstützungen B1,B2,B3 den DAX zu kaufen und auf eine Gegenbewegung zu spekulieren oder aber man hält die Finger ruhig und steigt erst dann ein, wenn der Index nicht unwesentlich vorgelaufen ist, nämlich auf Wochenschlußkursbasis über 7.080 Punkte.

Tageschart (1 Kerze =1 Tag) seit Dezember 2007.

Hier der Kursverlauf vom DAX in einer feineren zeitlichen Auflösung.

Soviel zum DAX. Blättern Sie unten (unter der Grafik!) nun auf die nächste Analyse weiter ...

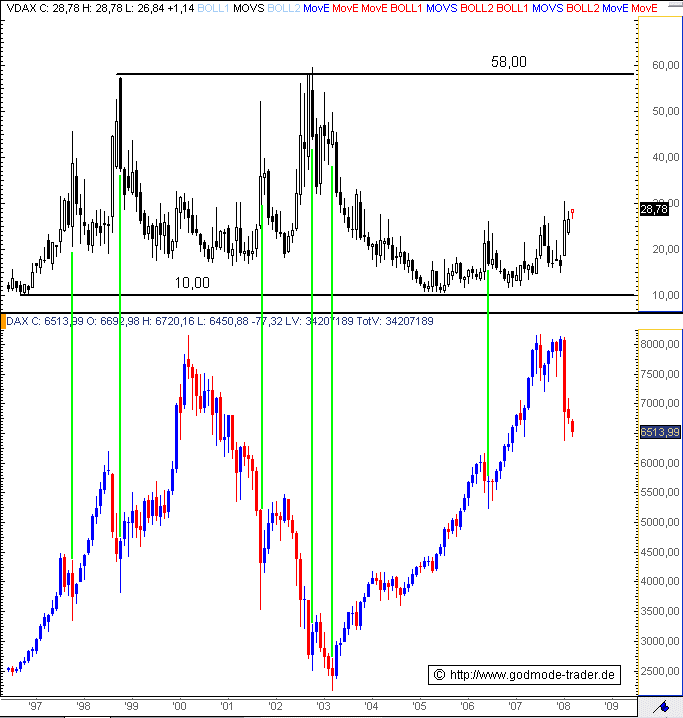

Was sagt der VDAX als Indikator, der mit der Volatilität das Maß der Angst im Markt visualisiert.

Im Folgenden ein Chartvergleich vom VDAX (oben) und DAX (unten) seit 1996. Der Vergleich zeigt sehr schön das komplementäre Verhalten.

Steigt der VDAX, fällt der DAX. Fällt der VDAX, steigt der DAX.

Immer wenn der VDAX ein Peak, eine Spitze nach oben ausbildet, erfolgt im DAX eine mittelfristige Bodenbildung. Das sieht natürlich beeindruckend aus. Allerdings weiß man nicht wirklich, auf welchem Niveau der VDAX peaken wird. Dennoch gibt der VDAX Indikator tendenziell eine Vorstellung von der Angst, die im Markt ist. Je steiler der VDAX ansteigt, je schneller der Anstieg erfolgt, desto mehr Panik ist im Markt.

Der VDAX steht jetzt bei 28,78. Nach einem echten Peak sieht das bisher nicht aus. Ein Peak muß aber auch nicht kommen! Ich möchte lediglich unterstreichen, dass bei Beschau dieses quantitativen Sentimentindikators eigentlich noch immer keine exzessive Angst, geschweige denn Panik im Markt ist. Absolute Extreme Readings, absolute Panik-Levels zeigte der VDAX 1998 und 2002/2003 an mit Werten im 58er Bereich.

Und blättern Sie unten jetzt weiter zur Analyse vom Eurostoxx50 ...

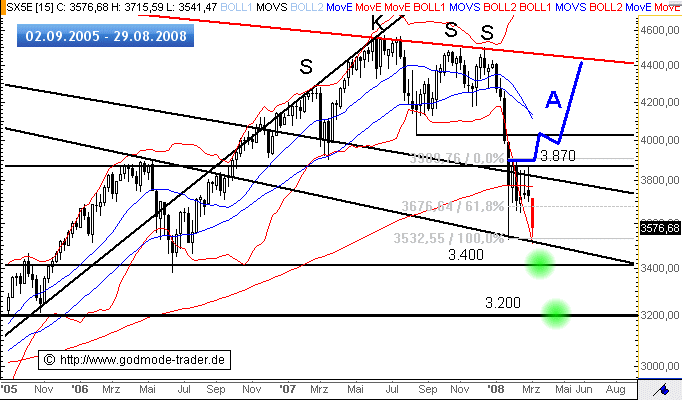

Eurostoxx50 aktuell 3.576 Punkte.

Wochenchart (1 Kerze =1 Woche) seit September 2005.

Auch der Eurostoxx50 ist im Verlauf der zurückliegenden Woche aus seiner mehrwöchigen Seitwärts-Range nach unten ausgebrochen. Der Kursverlauf seit 2007 zeigt in diesem Index eine riesige SKSS Trendwendeformation, die sich unterhalb der primären Abwärtstrendlinie abgespielt hat. Das erste Verkaufssignal ergab sich durch den Bruch der 4.000er Marke, das zweite durch den Bruch der Unterstützung bei 3.870 Punkten.

Die Marke von 3.870 Punkten fungiert ab jetzt als Widerstand. Dieser Widerstand hat die Entfaltung einer Bärenmarktrallye verhindert. Das spricht dafür, dass der Markt massiv angeknockt ist. Ab jetzt gilt entsprechend dem skizzierten Scenario (A). Steigt der Eurostoxx50 auf Wochenschlußkursbasis über 3.870 Punkte an, generiert dies ein Kaufsignal mit Zielen von ca. 4.135 Punkten und 4.400 Punkten. Ein Anstieg über 3.870 Punkte würde nämlich die einjährige Trendwendeformation nach oben aufknacken. Man darf gespannt sein. Ab jetzt (nach der Schwäche nach unten) gehört viel Kraft, sprich hoher Kaufdruck dazu, um einen solchen Anstieg über 3.870 zu bewerkstelligen.

Bei 3.532 Punkten liegt das Niveau des Januar-Tiefs und zudem eine überwundene mehrjährige Abwärtstrendlinienvariante. Wenn man den Index für sich isoliert betrachten würde, würde man diese Kreuzunterstützung als relevant einstufen. Bei der vorliegenden Intermarketlage ist sie jedoch mit Vorsicht zu genießen.

In der beigfügten Chartgrafik sind 2 ab jetzt besonders wichtige horizontale Unterstützungen bei 3.400 und 3.200 Punkten markiert. Die Korrekturbewegung dürfte hier auf Gegenwehr der Bullen stoßen. Wenn Käufer wieder in den Markt strömen, dann im Bereich solcher Unterstützungen. Insofern kann man durch das Beobachten des Index im Bereich besagter Unterstpützungen das Kräfteverhältnis zwischen Bullen und Bären gut abschätzen.

Und weiter geht es mit der MDAX Analyse. Blättern Sie unten weiter ...

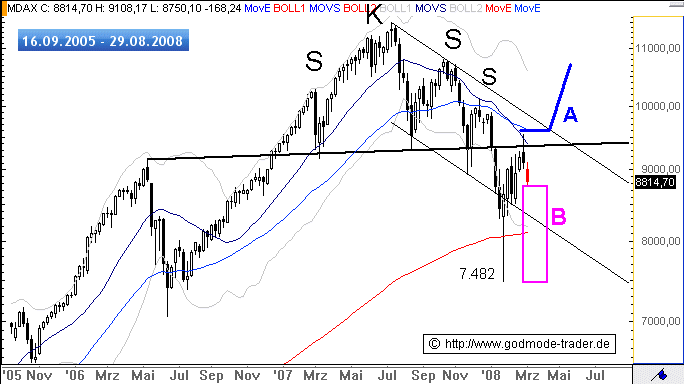

MDAX aktuell 8.814 Punkte.

Wochenchart (1 Kerze =1 Woche) seit September 2005.

Seit Ende 2006 hat der MDAX eine gewaltige SKSS Trendwendeformation ausgebildet. Durch den Bruch der SELL Triggerlinie (Nackenlinie) Anfang dieses Jahres bei 9.300 Punkten wurde der Trendwendeprozeß ausgelöst. Nach klassischer Charttechnik ähnlich wie im Eurostoxx50 oder DOW Jones ein massives mittelfristiges Verkaufssignal.

Man darf aber gespannt sein. Das Tief am 22.01.08 bei 7.482 Punkten zeigt eine gewaltige bullische Reveralkerze. Die Erholung der vergangenen Wochen verläuft in einem impulsiven V-Bottom-Muster, genauso sieht die Entwicklung auch im SDAX aus. Der V-Bottom (Bulle) zeigt Kaufdruck an, der V-Bottom zeigt starkes bullisches Momentum an. Bisher allerdings ist diese Erholung lediglich an die Nackenlinie des Trendwendeprozesses bei 9.300 Punkten herangelaufen.

Deshalb gilt ab jetzt im Sinne des skizzierten Scenarios (A): Steigt der MDAX auf Wochenschlußkursbasis über 9.550 Punkte an, liegt ein starkes mittelfristiges Kaufsignal in Richtung 11.000 Punkte. Über 9.550 Punkte würde nämlich der große Trendwendeprozess nach oben aufgehebelt werden. Die Korrektur wäre dann beendet. Ich schreibe im Konjunktiv. Dieses Rebreak ist zunächst Zukunftsmusik.

In den nun folgenden Wochen beobachten wir den MDAX in dem Kursbereich oberhalb des Januar-Tiefs von 7.482 Punkten. In der Chartgrafik ist dieser Bereich türkis markiert (B). In diesem Bereich muß der Index ein bullisches Kursmuster bzw. eine bullische Kerzenformation wie beispielsweise eine zweite bullische Reversalkerze ausbilden können. Das würde für eine Bodenbildung sprechen. Bisher hat der Index lediglich ein "Leg" ausgebildet. Bisher ist das kein Boden.

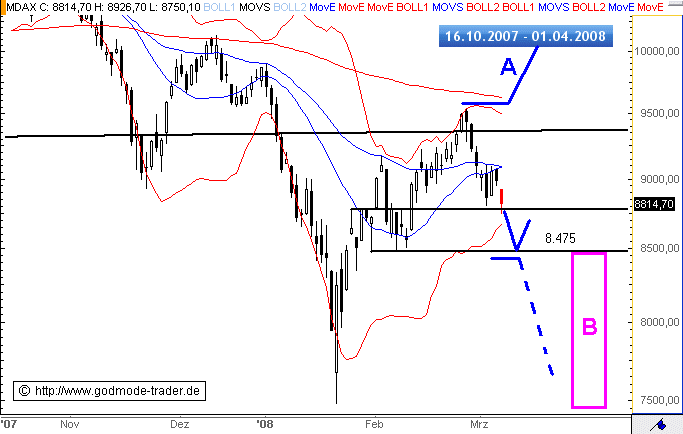

Tageschart (1 Kerze =1 Tag) seit Oktober 2007.

In dieser feineren zeitlichen Auflösung läßt sich eine kurzfristig relevante Unterstützung bei 8.475 Punkten darstellen. Der MDAX hat gute Chancen auf dieser nach oben abzuprallen. Wenn auch nur kurzfristig. Eine Aufgabe des Kursniveaus von 8.475 Punkten würde zu einem Abtauchen des MDAX in den Bereich in Richtung 7.482 Punkte bedeuten. Für einen Bodenbildungsprozess wäre es sehr wichtig, dass der Index in dem Bereich über dem Januar-Tief ein zweites Tief ausbilden kann. Wir werden das entsprechend kommentieren.

Und weiter geht es mit SDAX und TecDAX. Blättern Sie unten einfach weiter ...

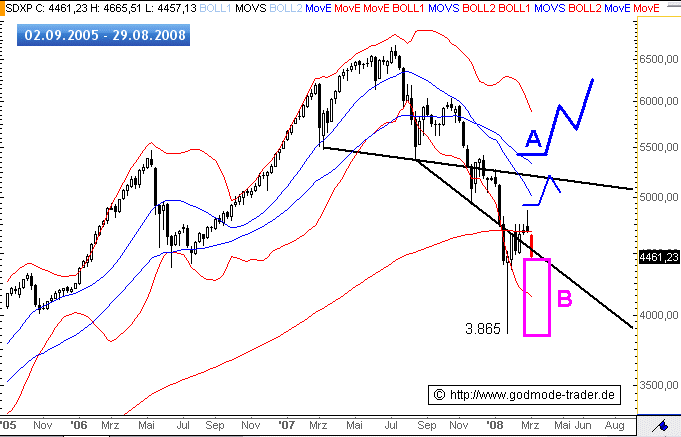

SDAX aktuell 4.461 Punkte.

Wochenchart (1 Kerze =1 Woche) seit September 2005.

Im Vergleich zum DAX und MDAX ist der SDAX besonders schwach. Er ist bereits deutlich weiter nach unten vorgelaufen. Auch der SDAX zeigt einen SKS Trendwendeprozess und auch der SDAX konnte ähnlich wie der MDAX in den vergangenen Wochen ein impulsives V-Bottom Muster ausbilden. Deshalb gilt es bei ihm genauso wie mit dem MDAX zu verfahren. In den nächsten Wochen muß sich zeigen, ob der V-Bottom ein belastbares Tief darstellt. Der SDAX dürfte zunächst in den Bereich oberhalb des Januar-Tiefs bei 3.865 Punkten hineinfallen. In der Chartgrafik ist dieser Bereich türkis markiert (B). Wir warten dann im Bereich dieser Kursstrecke auf eine positive Signallage.

Übrigens Scenario (A). Um die große SKS Trendwende wieder aufzubrechen, müßte der SDAX über 5.400-6.500 Punkte ansteigen; und zwar auf Wochenschlußkursbasis. Das würde ein solides Kaufsignal mittelfristiger Natur mit Zielen von 6.000 und 6.500 Punkten auslösen.

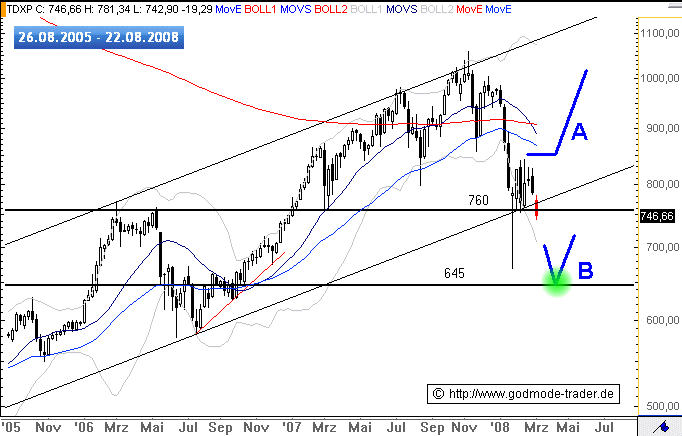

TecDAX aktuell 746 Punkte.

Wochenchart (1 Kerze =1 Woche) seit August 2005.

Der TecDAX konnte in der letzten Januarwoche eine bullische Reversalkerze auf einer Aufwärtstrendkanalvariante seit 2002 und einer wichtigen horizontalen Unterstützung ausbilden. Nämlich bei ca. 760 Punkten. Wie die Kerze der zurückliegenden Woche zeigt, gelingt auch diesem Index keine Bärenmarktrallye. Er beginnt wieder nach unten wegzubröckeln.

Prognostisch eingrenzend kann Folgendes festgehalten werden. Scenario (A). Steigt der TecDAX ab jetzt auf Wochenschlußkursbasis über 850 Punkte an, generiert dies ein Kaufsignal in Richtung 1.050 Punkte. Ein Anstieg über 850 Punkte würde die laufende Korrektur beenden. Zunächst einmal ist das aber Zukunftsmusik. Der TecDAX kippelt ebenso wie seine Pendants aus den USA. Beachten Sie als nächste relevante Unterstützung (B) die 645 Punktemarke sowie eine weitere bei ca. 600 Punkten.

Und weiter geht es mit ATX, SMI, DOW Jones, Nasdaq. Blättern Sie unten weiter ...

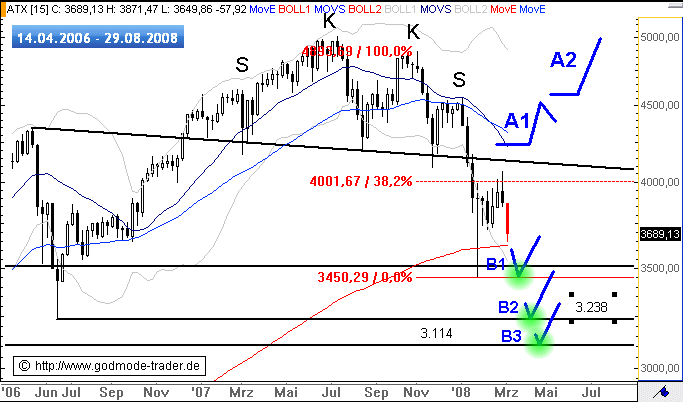

ATX aktuell 3.689 Punkte.

Wochenchart (1 Kerze =1 Woche) seit April 2006.

Seit Ende 2006 ebenfalls mit einer riesigen SKKS Trendwende. In das bullische Reversal von Ende Januar fällt der ATX bereits wieder hinein.

Folgende relevante Unterstützungen sind sondierbar.

B1 = 3.450 Punkte (Januar-Tief 2008)

B2 = 3.238 Punkte (Juni-Tief 2006)

B3 = 3.114 Punkte (Sehr wichtige Horizontale/ UP/DOWN bestätigt)

Im Bereich der genannten Unterstützungen ist die Wahrscheinlichkeit erhöht, dass der ATX nach oben abprallen kann. Zumindest kurzfristig. Insofern möge die Nennung dieser Unterstützungen Ihnen eine Hilfestellung bzw. einen Orientierungspunkt bieten.

Scenario (A). Nach oben hin gilt, dass der ATX über 4.250-4.300 Punkte auf Wochenschlußkursbasis ansteigen muß, um die Korrektur zu beenden und ein mittelfristiges Kaufsignal mit Zielen von 4.500 und 5.000 Punkten auszulösen.

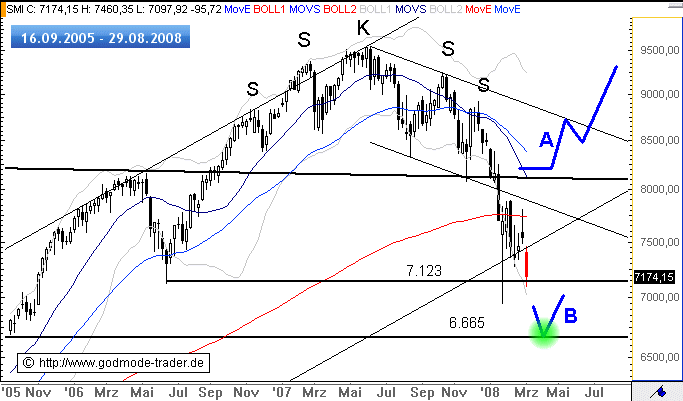

SMI aktuell 7.174 Punkte.

Wochenchart (1 Kerze =1 Woche) seit September 2005.

Der Schweizer Leitindex hat es schwer. Er ist sehr bankenlastig. Und da der Bankensektor weltweit brachialer Underperformer ist, trifft es die Schweizer Eidgenossen besonders hart.

Der SMI hat seit Ende 2006 eine komplexe SSKSS Formation ausgebildet, die Rounding Top Charakter hat. Eine Trendwende analog zu den Trendwendemustern der anderen bisher besprochenen Indizes. Es ist davon auszugehen, dass der SMI in den kommenden Wochen seine Unterstützung bei 7.123 Punkten aufgeben und die nächsttiefere (B) bei 6.665 Punkten ansteuern dürfte. Scenario (A) gibt es auch für den SMI. Steigt er auf Wochenschluß über das Widerstandsbollwerk bei 8.200 Punkten hat, wäre das im Sinne eines starken mittelfristigen Kaufsignals mit Zielen von 8.700 und anschließend wieder bis zu 9.500 Punkten zu werten.

Und weiter geht es mit dem DOW Jones. Blättern Sie unten auf die nächste Seite ...

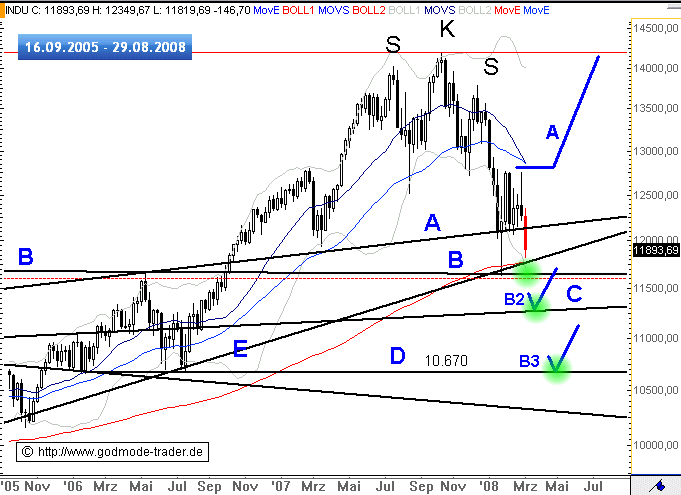

DOW Jones aktuell 11.893 Punkte.

Wochenchart (1 Kerze =1 Woche) seit September 2005.

Während viele bisher besprochene Indizes bereits seit Ende 2006 größere Trendwendeprozesse aufzeigen, sieht man einen solchen im DOW Jones erst ab Juni 2007. Viele Charttechniker klassifizieren den Topping-Prozess im DOW Jones als eine SKS Wende. Ich sehe es als eine Zwitterformation zwischen SKS und Diamant an. Das hat die Bewandnis, dass der SELL Trigger für meinen Diamanten höher liegt als bei der SKS.

Seit der letzten Januarwoche kann der DOW Jones oberhalb einer sehr starken Kreuzunterstützung bei 12.000 Punkten oszillieren. Diese Kreuzunterstützung (Support Cluster) setzt sich aus seiner mehrjährigen Fächerlinie, einem wichtigen Retracement und der markanten inneren Aufwärtstrendlinie seit 2004 zusammen. Eine Kreuzunterstützung, die "normalerweise" das Zeug dazu gehabt hätte, den DOW zumindest versuchsweise über ca. 12.800 Punkte zu hieven. Ein solcher Rebreak-Versuch mit Einleitung einer Bärenmarktrallye ist aber ausgeblieben. Das spricht für hohe technische Schwäche. Nachdem der Index in der vergangenen Woche unter die mehrwöchige Range-Unterkante bei ca. 12.100 Punkten abgerutscht ist, stehen die Vorzeichen auf Korrekturausdehnung.

Neben dem Januar-Tief bei 11.634 Punkten sind 2 wichtige Unterstützungen zu nennen:

B2 = ca. 11.270 Punkte (Wichtige mehrjährig Fächerlinie)

B3 = 10.670 Punkte ( BUY Triggerlinie (Nackenlinie) eines großen inversen SKS Bodenprozesses seit 2001)

Im Bereich der beiden genannten Unterstützungen hat der DOW Jones die Chance die Korrektur zu unterbrechen und gegenzureagieren, sprich nach oben abzuprallen oder sogar mittelfristige Trendwenden nach oben auszubilden.

Nach oben gilt eingrenzend Scenario (A) festzuhalten. Steigt der DOW Jones auf Wochenschluß über 12.900 Punkte an, wäre mit hoher Wahrscheinlichkeit die Korrektur beendet und es ergäbe sich ein mittelfristiges Kaufsignal mit Ziel 14.000 Punkte. Sie sehen, wie auch hier prognostisch eingrenzend vorgegangen wird. Abwärtstrend seit Oktober 2007 intakt, keine Bärenmarktrallye möglich, bisher also keine relevanten Käufer im Markt, Fortsetzung der Korrektur zunächst in Richtung (!) 11.270 Punkte wahrscheinlich. Sie lesen richtig. Ich schreibe "in Richtung" und nicht dezidiert "bis" 11.270 Punkte.

(Kurze Legende: A = mehrjährige steigende Fächerlinie, B = Fächerlinie ausgehend vom ehemaligen Allzeithoch März 2000, C = interne steigende Fächerlinie, D = BUY Triggerlinie (Nackenlinie) eines großen inversen SKS Bodenprozesses seit 2001, E = interne Aufwärtstrendlinie seit 2004)

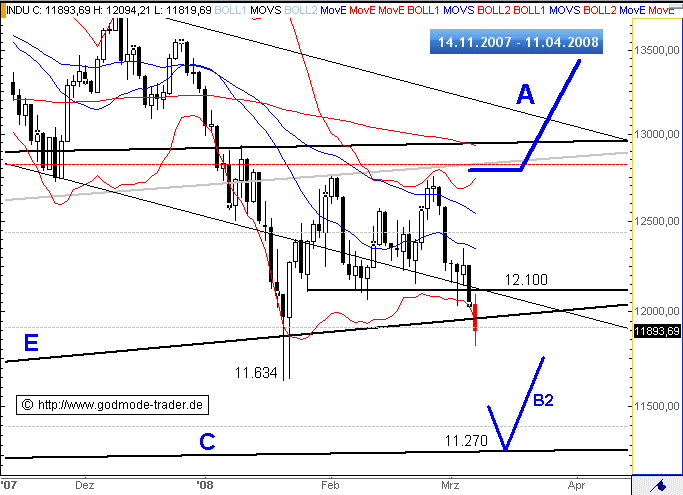

Tageschart (1 Kerze =1 Tag) seit November 2007.

In dem feineren Chartintervall werden die Mikromuster sichtbar. In der Seitwärts-Range zwischen 12.100 und 12.770 Punkten bildete der DOW Jones zuerst eine SKS als Trendfortsertzung (bullisch) aus, konnte das absolute Mindest-Kursziel von 12.770 Punkten nicht ganz erreichen, fiel dann zurück und neutralisierte innerhalb von 3-4 Handelstagen die bullischen Mikro-Muster. Am Donnerstag dann der Bruch der 12.100 und am Freitag die Bestätigung des Bruchs durch weiter nachgebende Notierungen. Seit Mitte Februar kann das Kursgeschehen jetzt als stark nach rechts unten verzogene SKS interpretiert werden. Eigentlich stark negativ ... Aber diese Mikro-Muster lassen wir erst einmal außen vor!

Und weiter geht es. Blättern Sie unten auf die nächte Seite ...

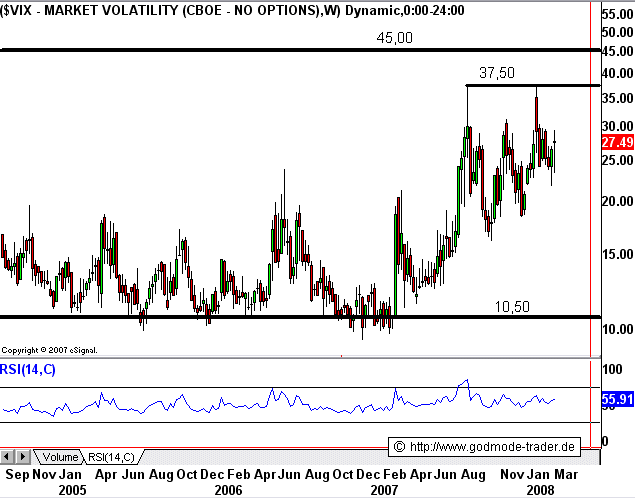

In den USA gibt es als Pendant zum VDAX den so genannten VIX (alte Berechnung bevorzugt!)

Der VIX steigt seit Anfang 2007 tendenziell an. Sie sehen, dass er bei 37,50 und anschließend bei 45,00 Peak-Niveaus hat. Ausgehend vom aktuellen Stand von 27,50 hätte dieser Volatilitätsindex also noch Platz nach oben. Und ein steigender VIX geht bekanntermaßen mit einem tendenziell eher fallenden S&P 500 Index und DOW Jones einher.

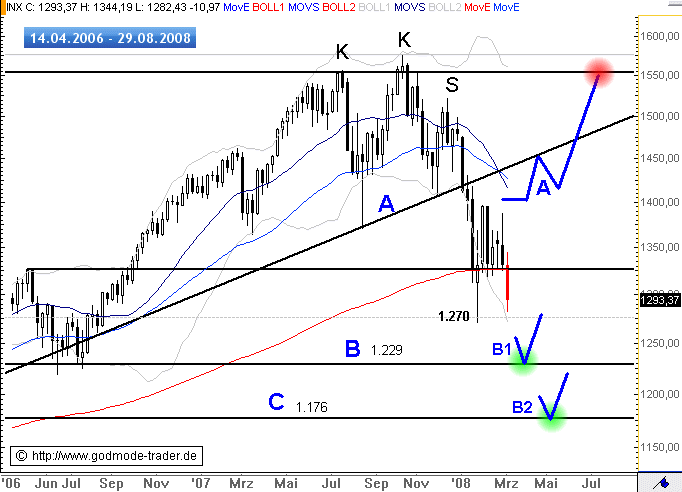

S&P 500 Index aktuell 1.293 Punkte.

Wochenchart (1 Kerze =1 Woche) seit April 2006.

Auch der marktbreite S&P 500 Index kann seine Kreuzunterstützung bei ca. 1.325 Punkten nicht halten. Immerhin verläuft hier eine wichtige horizontale Linie und die exp. GDL 200 (EMA200/rote Linie)). Seit Ende vergangener Woche tropft der S&P aus einer Art stumpfen symmetrischen Dreieck unten heraus. Lange Rede, kurzer Sinn. Ich nenne die relevanten Unterstützungen, auf die der Index im Rahmen einer Korrekturausdehnung treffen sollte.

B1 = 1.229 Punkte (Sehr wichtige Horizontale mit Ausgangspunkt März 2005)

B2 = 1.176 Punkte (Sehr wichtige Horizontale mit Ausgangspunkt Januar 2002)

Und nach oben gilt die Bedingung für Scenario (A). Steigt der S&P 500 Index auf Wochenschluß über 1.410 Punkte an, erhöht das schlagartig die Chance auf eine Ende der Korrektur und generiert ein Kaufsignal mit Zielen von 1.450 und 1.550 Punkten.

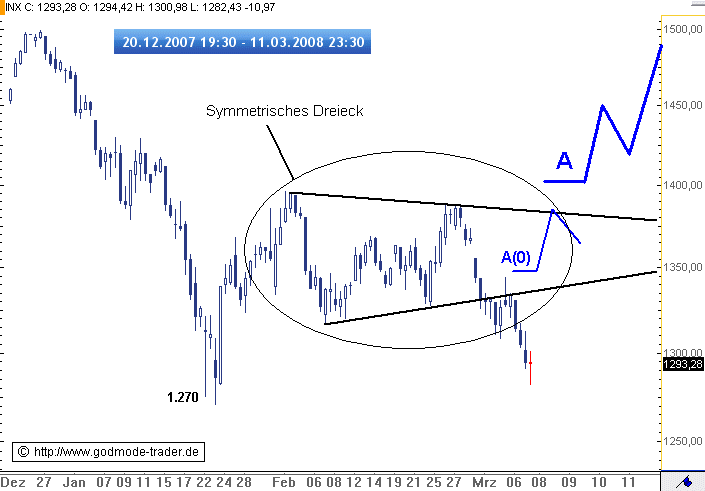

Zur Abwechslung und besseren Darstellung anbei der 240 Minutenchart (1 Kerze = 4 Stunden) seit Dezember 2007.

Hier wird sichtbar, dass das Kursgeschehen der mehrwöchigen Range in ein symmetrisches Dreieck "gemorpht" war. Aus diesem ist der S&P Pullback-bestätigt nach unten ausgebrochen. Wer weiß. Vielleicht spielt der Markt verrückt und startet in die neue Woche mit einem Rebreak zurück in das Dreieck. Die Bedingung für Scenario (A) steht fest. Erst ein Anstieg über 1.410 Punkte ist kaufenswert. Darunter muß man damit rechnen, dass der Markt weiter "fakt".

Wenden wir uns dem Nasdaq zu. Blättern Sie auf die nächste Seite ...

Man muß schon sagen, mehr als "nur" auf des Messers Schneide.

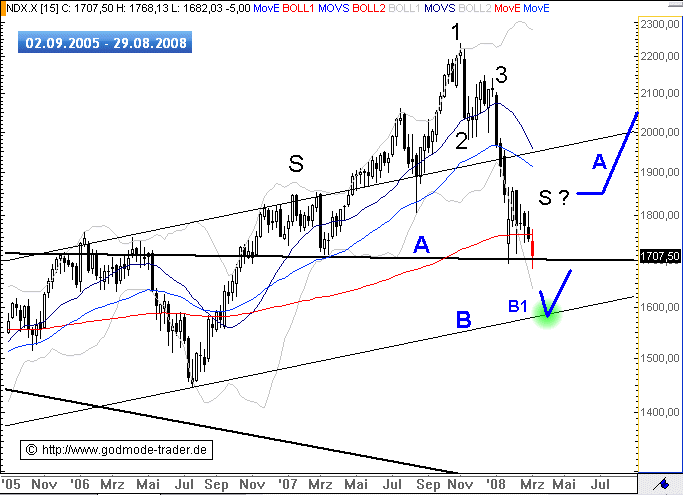

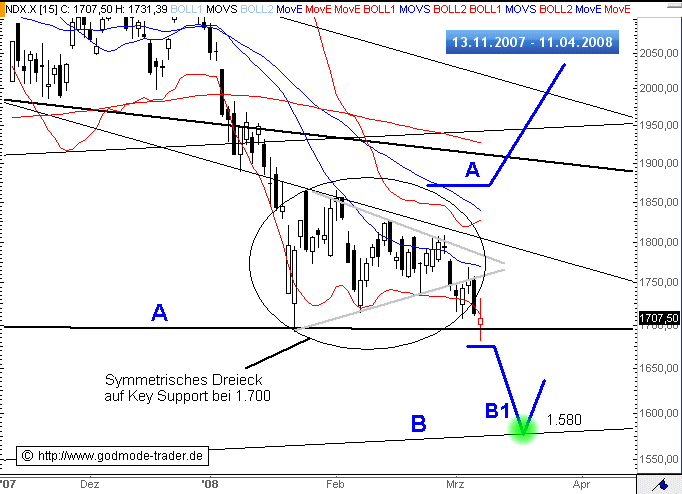

Nasdaq100 aktuell 1.707 Punkte.

Wochenchart (1 Kerze =1 Woche) seit September 2005.

Die Trendwende kam im Nasdaq mit der Ausbildung eines 1-2-3 Hochs, ich nenne das auch ein hohes fallendes Dreieck. Es ist diese Formation, die seitens der Signallage einen Grenzbereich in der Interpretationsmöglichkeit der DOW Theorie abdeckt. Reicht ein markantes "Lower High" bereits aus, um ein Verkaufssignal auszurufen? In bestimmten Konstellationen sehr wohl. Fakt ist, dass auch der Nasdaq100 deutlich von seinem Hoch bei 2.239 Punkten zurückgekommen ist. Seit mehreren Wochen steht er auf einer internen Fächerlinie bei 1.700 Punkten, die ihren Ursprung im Dezember 2001 hat. Diese Linie fungiert eigentlich als starke Unterstützung. Sie konnte den Kursverfall allerdings nur zeitlich aufhalten. Eine echte Reaktion, eine Bärenmarktrallye, konnte sie nicht initiieren. Und das spricht Bände. Wenn eine starke Unterstützung keine Käufer in den Markt bugsiert, dann sind schlichtweg keine Käufer da. Man hält sich vornehm zurück und überläßt den Bären das Feld.

Bei 1.580 Punkten wartet eine Aufwärtstrendlinie seit 2004 (B1). Bei 1.580 Punkten kann mit einem Abprallen nach oben gerechnet werden.

Nach oben wird Scenario (A) aktiv, wenn der Anstieg über 1.860 Punkte gelingen sollte. Ein Anstieg über 1.860 Punkte auf Wochenschlußkursbasis würde schlagartig die Wahrscheinlichkeit erhöhen, dass die Korrektur im Nasdaq beendet sein könnte. Formationstechnisch würden sie über 1.860 Punkten nämlich wieder an einer neuen Aufwärtsbewegung basteln.

Tageschart (1 Kerze = 1 Tag) seit November 2007.

Im Tageschartintervall wird ersichtlich, dass der Nasdaq auf der Fächerlinie bei 1.700 Punkten eine symmetrische Dreiecksformation ausgebildet hat. Eigentlich kein bullisches Kursmuster. Eher im Sinne einer Bestätigung der vorausgehenden Trendbewegung; und die war nach unten gerichtet. Ich hatte die Tatsache, dass praktisch alle von uns gecoverten Indizes zeitgleich auf starken Unterstützungsniveaus standen, dahingehend gewertet, dass sich diese Dreiecke zu Bodenmustern entwickeln könnten. So geschehen beispielsweise damals im Jahr 2001/2002 im Euro versus US-Dollar.

Im Verlauf der zurückliegenden Woche fiel der Nasdaq aus dem Dreieck aber unten heraus; also im klassischen Sinne. Viele Charttechniker haben dies so interpretiert. Ich habe diese konsensuelle Interpretation im Sinne eines Kontraindikators gewertet. Am Freitag konnte der Nasdaq100 auf der 1.700er Unterstützungen einen Doji absetzen. Zu Beginn der neuen Woche besteht also noch die allerletzte Möglichkeit "irgendwie" wieder in die Dreiecksspitze zurückzulaufen.

Die Bedingung nach oben für Scenario (A) ist aber so, wie einige Absätze weiter oben formuliert. Den momentumlosen, richtungssuchenden Kurskorridor sparen wir aus. Erst über 1.860 Punkten auf Wochenschlußkursbasis ist genügend technische Stärke vorhanden, um prozyklisch einzusteigen.

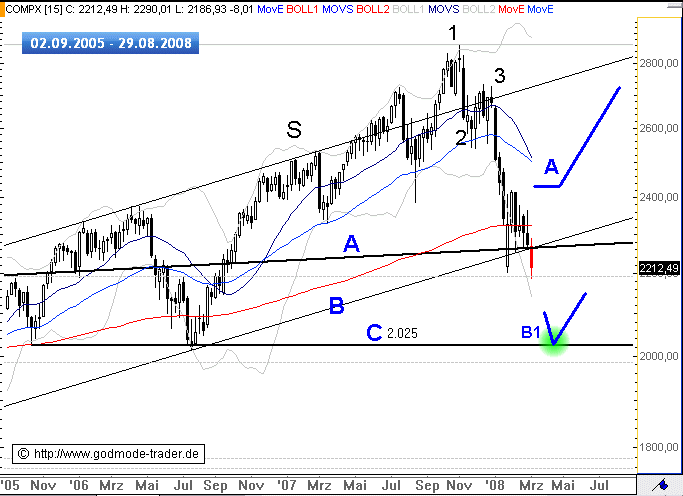

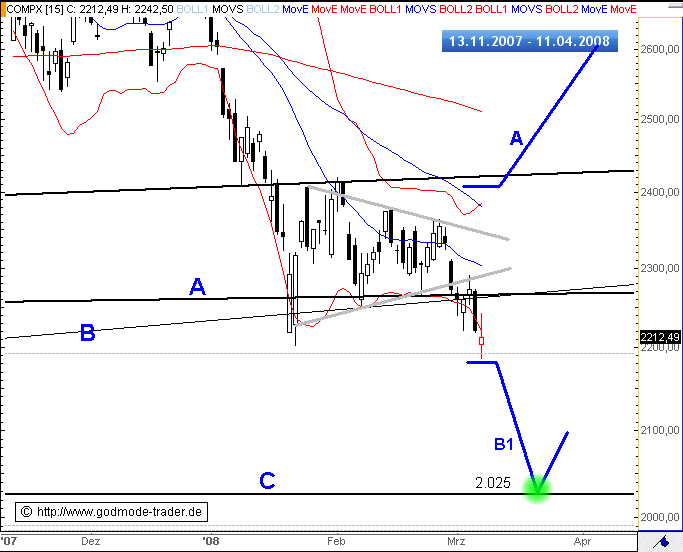

Nasdaq Composite aktuell 2.212 Punkte.

Wochenchart (1 Kerze =1 Woche) seit September 2005.

Während der Nasdaq100 noch Spielraum bis zu seiner Aufwärtstrendlinie seit 2004 hat, ist sein großer Bruder, der Nasdaq Composite vergangene Woche durch seine Aufwärtstrendlinie bei ca. 2.250 Punkten hindurchgefallen. Das Pikante ist, dass bei 2.250 Punkten nicht nur die Aufwärtstrendlinie, sondern noch eine mehrjährige Fächerlinie verläuft, die ebenfalls als Unterstützung wirkt. Keine Chance. Starke Unterstützung und keine Gegenwehr. Keine relevante Gegenreaktion, von einer Bärenmarktrallye ganz zu schweigen. Diese Situation spricht für einen Käuferstreik und erhöht die Wahrscheinlichkeit für eine Korrekturausdehnung. Erst bei 2.025 Punkten (B1) läßt sich für den Composite eine Unterstützung finden, die den Namen Unterstützung verdientermaßen trägt. Behalten Sie den Composite genau im Blick, wenn der Nasdaq100 seine 1.580er Unterstützung erreichen sollte. Denn diese dürfte der Nasdaq100 schneller erreichen als der Composite seine 2.025er.

Für das Scenario (A) sieht die Bedingung wie folgt aus. Der Nasdaq Composite muß auf Wochenschluß über 2.430 Punkte ansteigen, ein mittelfristiges Kaufsignal in Richtung zunächst 2.700 Punkte auszulösen. Unter 2.430 Punkte ist er aus charttechnischer Sicht lediglich spekulativ bei Erreichen der 2.025 ein Kauf.

Tageschart (1 Kerze = 1 Tag) seit November 2007.

Der Composite schließt am Freitag mit einem Doji im Bereich des Januar-Tiefs. Insofern besteht ähnlich wie im Nasdaq100 im Verlauf der neuen Woche gerade noch die Möglichkeit mit Ach und Krach in die Dreiecksspitze zurückzurudern. Um nicht in einem volatilen mit Fehlsignalen gespickten Vakuum zerrieben zu werden, bietet es sich an die 2.430er Marke als maßgeblichen BUY Trigger zu verwenden.

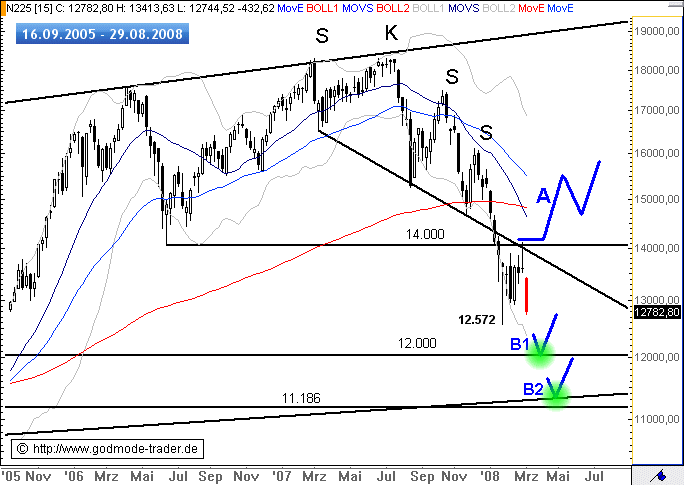

Nikkei 225 aktuell 12.782 Punkte.

Wochenchart (1 Kerze =1 Woche) seit September 2005.

Der Nikkei hätte über 14.300 Punkte ein "Rebreak" ausbilden müssen. Das wäre außerordentlich bullisch gewesen. Es wäre nämlich ein Rebreak über die SELL Triggerlinie (Nackenlinie) einer mittelfristigen, stark nach unten rechts verzogenen SKKS Formation gewesen. Diese SKKS trägt wegen ihres enormen Kippungswinkels formationstechnisch bullische Züge. Es handelt sich nämlich um einen Zwitter zwischen einer SKKS und einer bullischen Flaggung. Und gerade bei solchen steil nach unten wegkippenden Flaggen kommt es in der Endphase zu einem finalen Wegrutschen nach unten. Allerdings darf dieses finale Wegrutschen nicht zu ausgedehnt verlaufen. Und genau das bahnt sich jetzt an. Es wird gefährlich.

2 wichtige Unterstützungen hat der Nikkei 225.

B1 = 12.000 Punkten (Nackenlinie eines mehrjährigen inversen SKS Bodens seit 2001.)

B2 = 11.280 Punkte (Unterkante eines langgestreckten symmetrischen Dreiecks aus dem Jahr 2004, das Teil der rechten Schulter des inversen SKS Prozesses war)

Ein nachhaltiges Unterschreiten der 12.000er Marke würde den charttechnischen Boden der Jahre 2001 bis 2005 im Nikkei zerstören. Das muß man sich mal vorstellen. Insofern für den Nikke eine höchst angespannte Chartsituation.

Die Bedingung für Scenario (A) sieht so aus, dass der Nikkei über 14.300 Punkte ansteigen muß, um ein Kaufsignal in Richtung 15.500 und mehr zu generieren. Nach unten lassen sich aus charttechnischer Sicht spekulativ die beiden Unterstützungsniveaus kaufen.

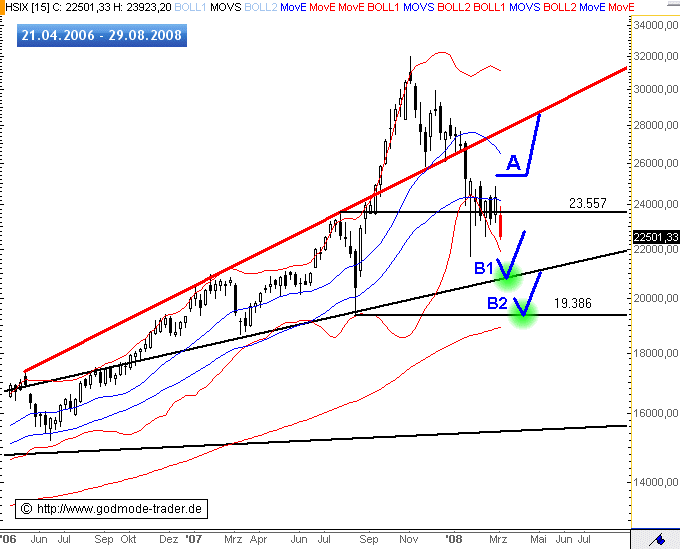

Hang Seng aktuell 22.501 Punkte.

Wochenchart (1 Kerze =1 Woche) seit April 2006.

In den vergangenen Wochen hat der Index eine symmetrische Dreiecksformation im Bereich eines horizontalen Unterstützungsniveaus bei 23.557 Punkten ausgebildet. Im Sog der schwachen US Vorgaben, fällt der Hang Seng aus diesem Dreieck seit Ende vergangener Woche unten heraus.

2 relevante Unterstützungen stellen sich der Korrekturausdehnung in den Weg.

B1 = ca. 20.800 Punkte (Ehemalige deckelnde Widerstandslinie, die im Rahmen einer Trendverschärfung überwunden werden konnte)

B2 = 19.386 Punkte (Markante Horizontale)

Im Bereich der beiden genannten Unterstützungen hat der Hang Seng gute Chancen nach oben abzuprallen.

Steigt der Index auf Wochenschluß (!) über 25.130 Punkte an, generiert dies ein neues mittelfristiges Kaufsignal bis zunächst ca. 29.000 Punkte.

World of Trading 2024: Triff die stock3-Experten live vor Ort

Am 22. & 23.11. findet die World of Trading in Frankfurt statt & stock3 ist mit dabei. Wir laden Dich ein, uns & unsere Experten näher kennenzulernen. Mit dabei sind u.a. Bastian Galuschka, Sascha Gebhard u.v.m.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.