DAX, DOW Jones in Bärmarketrallyes? - Nächster Schub im Ölpreis! - Gold naja - US-Dollar weiter im Crash?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Liebe Leserinnen und Leser.

Es ist wieder einmal soweit. Wir werfen zusammen eine Blick auf die wichtigen Finanzmärkte.

Was kann man kaufen ? Wo sollte man aufpassen ? Wie sollte man sich in so volatilen Marktpahsen verhalten ?

Um es vorwegzunehmen. Ich erwarte nach wie vor den Start einer Bärenmarktrallye an den Aktienmärkten. Anders ausgedrückt, im Verlauf der vergangenen Woche dürfte der Startschuß dazu bereits gefallen sein.

Das Augenmerk der Börsianer sollte unbedingt auch auf die Rohstoffmärkte gerichtet sein. Denn dort bewegt sich etwas. Ich möchte Ihnen dazu 3 meiner absoluten Top Picks aus charttechnischer Sicht vorstellen.

Allen Unkenrufen zum Trotz, der Euro bleibt stark, der US-Dollar bleibt schwach. Die Tradingmarken sind genau definiert. Gleiches gilt für Gold und Silber.

Für neue Leserinnen und Leser sei angemerkt, dass es sich es um charttechnische Erörterungen handelt. Im Rahmen der charttechnischen Analyse wird nicht die Angebots- und Nachfragesituation der fundamentalen Basis, also des Basiswerts beispeilsweise eines Unternehmens oder einer Volkswirtschaft ausgewertet, sondern die Angebots- und Nachfragesituation direkt an der Börse.

Es wird also die Angebots- und Nachfragesituation bei Aktien, Devisen, Futures odere Anleihen ausgewertet. Liegt Kaufinteresse, Kaufdruck vor? Oder aber Verkaufsinteresse und Verkaufsdruck? Wenn ja, wie stark und wie weit und wie schnell könnte es einen Kursanstieg bzw. einen Kursverfall tragen?

Wenn Sie an den Finanzmärkten agieren, müssen Sie wissen, dass gerade im kurz- und mittelfristigen Zeitfenster oftmals keine positive Korrelation oder wie auch immer geartete Korrelation zwischen Kursverläufen und der Nachrichtenlage vorliegt.

Selbst verstehen, selbst anwenden, selbst handeln.

Lesen Sie sich ein bzw. bilden Sie sich fort mit dem Wissensbereich "Charttechnische Analyse und Trading" : http://www.godmode-trader.de/wissen/chartlehrgang/

Da der technische Marktbericht diesmal sehr umfassend ausgefallen ist, habe ich ihn in 8 Kapitel gegliedert.

1.) DAX, Eurostoxx50, DOW Jones - Fragil, aber Bärenmarktrallye weiter wahrscheinlich.

2.) Ein paar Worte zum Rentenmarkt - Der BUND Future mit 2 Handlungsmöglichkeiten

3.) Ölpreisprognose - Druckaufbau intakt, 120 $ Kursziel steht!

4.) Rohstoffindizes allesamt mit Kaufsignalen!

5.) Das sind meine 3 Top-Picks aus dem Rohstoffsektor

6.) US-Dollar Crash in Fortsetzung, Euro und Schweizer Franken in Bullenhand!

7.) Edelmetalle - Gold und Silber "so la la", Palladium explodiert

8.) Goldindizes - Goldminenaktien in intakten Ausbruchbewegungen, aber ...

Herzliche Grüße,

Ihr Harald Weygand ( BörseGo AG )

1.) DAX, Eurostoxx50, DOW Jones - Fragil, aber Bärenmarktrallye weiter wahrscheinlich.

Wenn auch außerordentlich fragil, es bleibt dabei, dass in den Aktienindizes die Saat einer Bärenmarktrallye aufgehen dürfte.

Auch wenn ich mich wiederhole ...

Unterhalb von 8.200 Punkten im DAX und analog dazu unterhalb von 1.550-1.580 Punkten im S&P 500 Index bleibt der Markt ein so genannter Tradingmarket.

Für den DAX gilt, dass er unterhalb des Widerstandsbollwerks von 8.150 - 8.200 Punkten "tricky", volatil, unsicher und korrekturgefährdet bleibt. Insofern gilt neben dem Kaufen zentraler Unterstützungen wie der 6.400, der 6.162-6.200 und im absoluten "worst case" der 5.350er Punktemarke die folgende Vorgehensweise für mittel- und langfristig ausgerichtete Marktteilnehmer :

Einsteigen, kaufen, wenn der DAX auf Wochenschlußkursbasis, besser noch auf Monatsschlußkursbasis über das Widerstandsbollwerk bei 8.150-8.200 Punkte nach oben ausbrechen und damit ein neues großes Kaufsignal mittel- bis langfristiger Natur generieren kann. Wenn diese Bedingung erfüllt ist, ergeben sich für den DAX zunächst Ziele von 8.400, 9.000 und 9.200 Punkten. Die Besonderheit dieser Vorgehensweise ist die, dass Sie erst dann aufspringen, wenn der Index bereits deutlich vorgelaufen ist. Dafür ist der Index aber soweit vorgelaufen, dass genug technische Stärke entstanden ist, um Initialzündung für die eigentliche folgende Anstiegsbewegung zu sein.

Analog muß der S&P 500 Index seinen Widerstandsbereich bei 1.550-1.580 Punkten nach oben knacken, damit man als Investor aufspringen kann.

Wieder ist es an der Zeit, im Schnelldurchgang die Indizes charttechnisch zu kommentieren.

Was hat sich seit vergangener Woche getan ?

Sind die technischen Reaktionen schon wieder auf der Kippe ?

Bezugnahme auf die folgende Analysenserie :

DAX-DOW-Jones-Nasdaq-Unveraendert-es-baut-sich-Druck-nach-oben-auf - Bitte hier klicken.

Warren Buffett soll mir bitte nicht erzählen, dass Derivate ein Teufelszeug seien. In der Vergangenheit hatte sich Buffett mehrfach sehr kritisch zum Derivatemarkt geäußert. In der zurückliegenden Woche lancierte er die Meldung, wonach seine Beteiligungsgesellschaft Berkshire Hathaway bereit sei, den Bondversicheren MBIA, Ambac und FGIC eine Offerte zur Übernahme von Garantien in Höhe von 800 Milliarden Dollar für kommunale Anleihen zu unterbreiten.

Zufälligerweise notierte der DOW Jones genau an diesem Tag und die tage zuvor im Bereich seiner kurzfristig allesentscheidenden Unterstützung bei 12.100 Punkten und der DAX im Bereich seiner analogen Unterstützung bei 6.680 Punkten. Wenn sich solche Zufälle häufen, glaube ich nicht mehr an Zufälle.

Die 12.100er Marke im DOW und die 6.680er Marke im DAX stellten SELL Triggerniveau (Nackenlinien) 2-3wöchiger relativ angeordneter SKS Trendwendeformationen dar. Genau in diese Situation, kurz vor dem Durchfallen der Indizes nach unten, geht Buffett an die Öffentlichkeit und läßt es (auf den ersten Blick) nachrichtentechnisch richtig krachen.

Die Folge waren schnelle kurzfristige Kursanstige in den Indizes. Übrigens nahezu exakt entsprechend unserer Verlaufsskizzen.

Laut US Trackingseiten soll es sich aber nicht um echte Short Squeezes gehandelt haben. Statistische Auswertungen hätten ergeben, dass vor allem Aktien mit einer niedrigen Short Interest Rate stiegen. Der CEO von Ambac nahm im Verlauf der Woche Stellung zu Buffets Angebot. Das Angebot sei eine Scheinofferte, das Angebot sei lachhaft.

Mich würde es nicht wundern, wenn Buffett kurzfristig im Vorfeld seines Nachrichtencoups auch einmal die von ihm so kritisierten Derivate getankt hat. Durch seine Nachrichtenaktion wurden die SKS Trendwendeformationen zu SKS Trendfortsetzungsformationen umfunktioniert.

Bei den Charts innerhalb dieser Indexanalysenserie handelt es sich ausschließlich um Tagescharts (1 Kerze = 1 Tag).

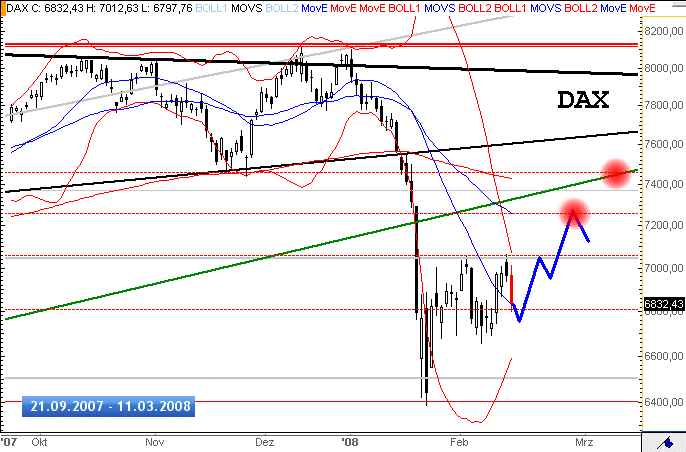

DAX aktuell 6.832 Punkte.

Das avisierte erste Ziel von 7.050 Punkten konnte der Index im Verlauf vergangener Woche erreichen. Ebenfalls wie erwartet, prallten die Notierungen bei 7.050 Punkten nochmals nach unten ab.

In dieser Woche am Montag dürfte im DAX nicht viel passieren. Am Montag sind die US Börsen wegen Feiertags geschlossen. Maximal sollte der DAX bis 6.680 Punkte abgeben. Aber bereits auf dem aktuellen Kursniveau besteht die Möglichkeit auf wieder anziehende Notierungen und einer erneuten Attacke auf die 7.050er Marke. Gelingt der Anstieg über 7.050 Punkte, wovon ich nach wie vor ausgehe, dürfte es im DAX relativ zügig bis 7.230 Punkte weiter hochgehen.

Ich halte ich eine Ausdehnung der Erholung bis zu den beiden Widerständen bei 7.370 und 7.445 Punkten für möglich. Beide Widerstände sollten kurzfristig aktive Marktteilnehmer genau im Blick behalten. Im Bereich dieser Widerstände dürfte der Index nach unten abprallen. Insofern ist der DAX sofern er eine der beiden Marken erreicht, aus charttechnischer Sicht eine Shortsellingmöglichkeit; und zwar jeweils kurzfristig.

Nochmals der Hinweis. Der Markt ist fragil, es handelt sich um einen Tradingmarket, den vor allem erfahrene Marktakteure spielen sollten.

Entweder Sie klinken sich long in den Markt ein, kaufen also vorsichtig, arbeiten aber strikt mit Stoplossabsicherung oder aber Sie warten ab und shorten den Index bei Erreichen der genannten Widerstände.

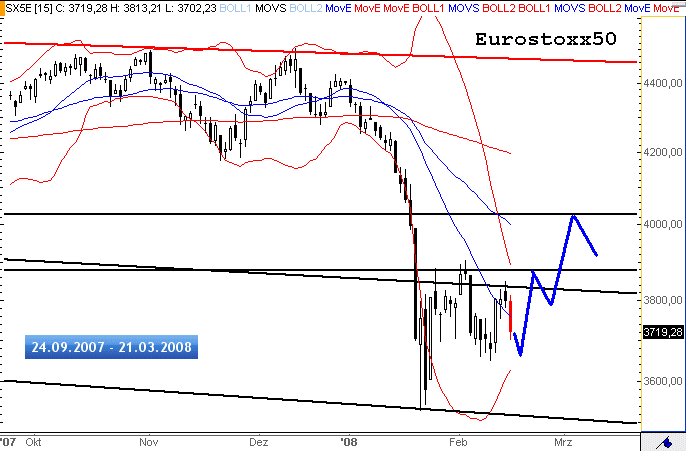

Eurostoxx50 : 3.719 Punkte

"Relativ direkt dürfte der nächste Schub der laufenden Erholung starten " so die Prognose in einer der vorhergehenden Kurz-Analysen. In der Tat konnte der Index nach oben durchziehen. Im Bereich unterhalb des 3.870er Ziels prallte der Index wieder nach unten ab. Entweder relativ direkt oder aber nach einer Ausdehnung des Rückfalls bis 3.650 Punkte sollte der Eurostoxx50 wieder anziehen können.

Ich erwarte nach wie vor eine Erholung bis 4.030 Punkte.

Bei 3.515 Punkten verläuft eine Unterstützungslinie. Sollte der Index wider Erwarten bis 3.515 Punkte abfallen, wäre er dort ein gutes Trading BUY auf Sicht einiger Tage. Ausgehend von 3.515 Punkten dürfte der Index nämlich nach oben abprallen und wieder ansteigen.

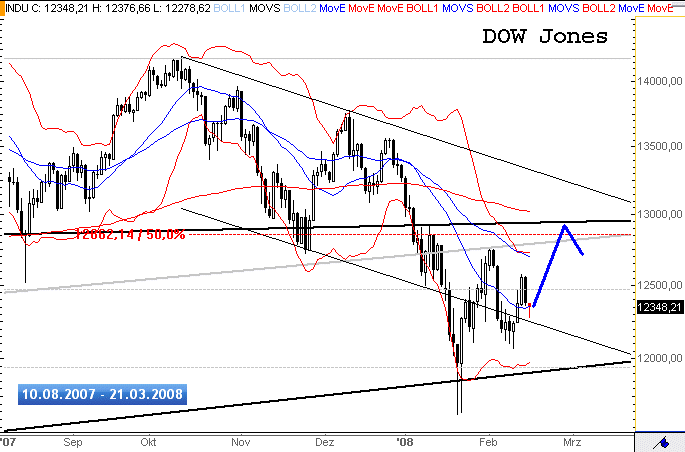

DOW Jones aktuell 12.348 Punkte.

Der Kursverlauf der vergangenen 2-3 Wochen zeigt eine relativ angeordnete SKS Formation als Fortsetzungformation. Am Freitag wurde eine kleine bullische Reversalkerze ausgebildet mit Rettung des Mittelbands des Bollingerbandkanals. Gute Voraussetzungen für Dienstag kommender Woche, um den Index weiter hochziehen.

(Nach unten hin fungiert ab jetzt der Bereich von 12.000 Punkten als relevante Unterstützung, in deren Bereich die Kursnotierungen nach oben abprallen sollte, wenn der Bereich nochmals angesteuert werden sollte.

Erholungsziel bleibt nach wie vor der Bereich von 13.000 Punkten.

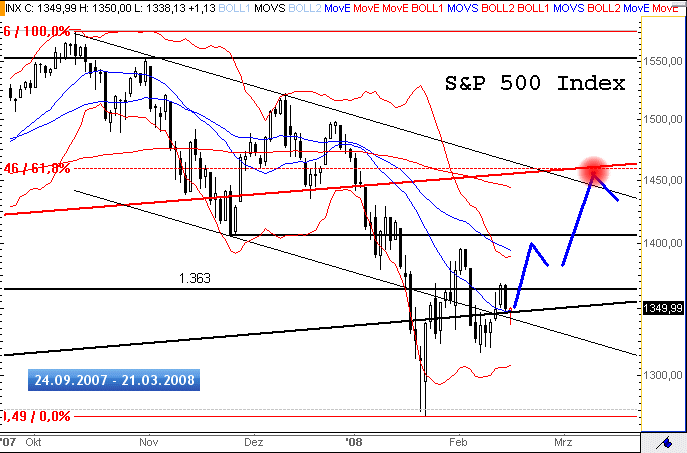

S&P 500 Index aktuell 1.349 Punkte.

Formationstechnisch zeigt sich das identische Bild wie im DOW Jones. SKS als Fortsetzung, bullische Reversalkerze am Freitag direkt auf der Aufwärtstrendlinie seit 2004.

Gute Voraussetzungen, dass der S&P 500 Index direkt ab Dienstag ansteigen kann.

Erholungsziel zunächst einmal 1.406 Punkte, maximal 1.450 Punkte. Bei 1.450 Punkten liegt ein hammerhartes Widerstandscluster. Bei 1.450 Punkten ist der S&P auch aus heutiger Sicht eine ideale Shortmöglichkeit. Bei 1.450 Punkten dürfte der Index nämlich mindestens kurzfristig nach unten abprallen.

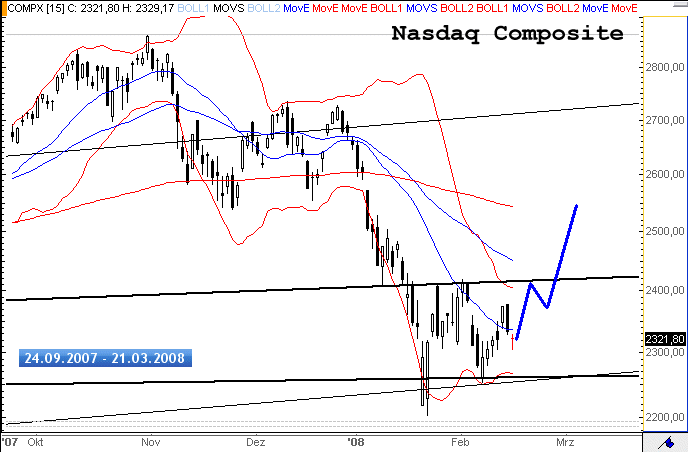

Nasdaq Composite aktuell 2.321 Punkte.

Bei 2.260 Punkten hat der Index eine sehr starke Unterstützung. Wenn er bis dahin nochmals abfallen sollte, böte sich eine sehr gute Kaufgelegenheit. Die kleine Hammerkerze vom Freitag spricht aber eher dafür, dass auch der Nasdaq ähnlich wie DOW Jones und S&P 500 Index am Dienstag direkt ansteigen dürfte.

Realistische Erholungsziele liegen bei 2.410 und 2.550 Punkten.

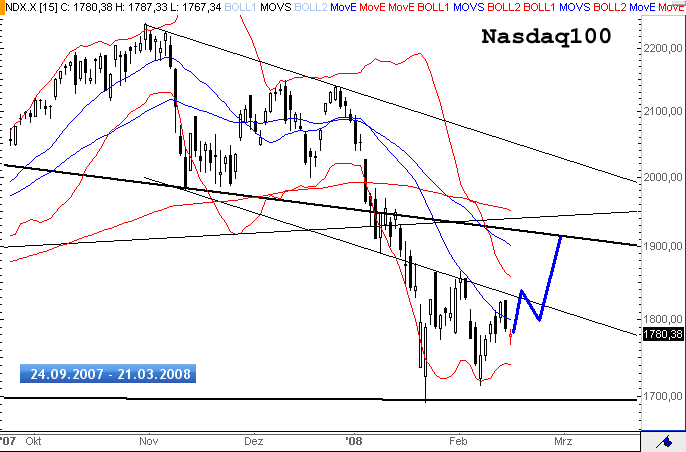

Nasdaq100 aktuell 1.780 Punkte.

Sehr schöne Unterstützung bei ca. 1.700 Punkten. Sollte sie nochmals erreicht werden, auch hier eine ideale Einstiegschance auf kurzfristige Sicht. Aber auch hier eine kleine Hammerkerze, also auch hier eine erhöhte Wahrscheinlichkeit für steigende Kurse ab Dienstag.

Erholungsziele 1.900 und 1.960 Punkte.

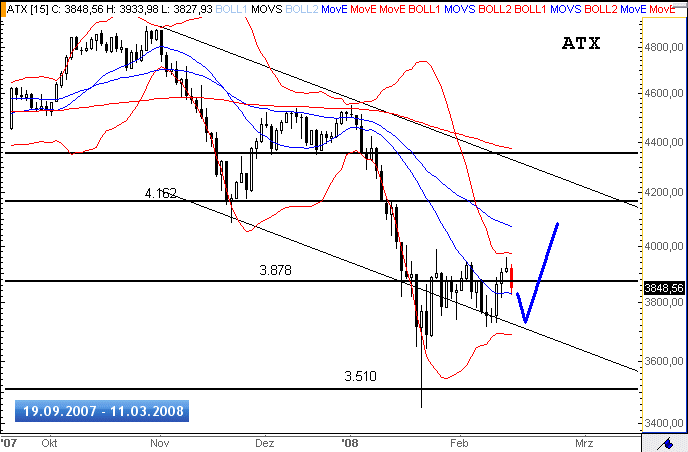

ATX aktuell 3.848 Punkte.

Rückfall bis 3.740 Punkte, dann aber auch hier nach wie vor eine gute Chance eine Ausdehnung der Reaktion nach oben zu sehen bis 4.100 und 4.162 Punkte.

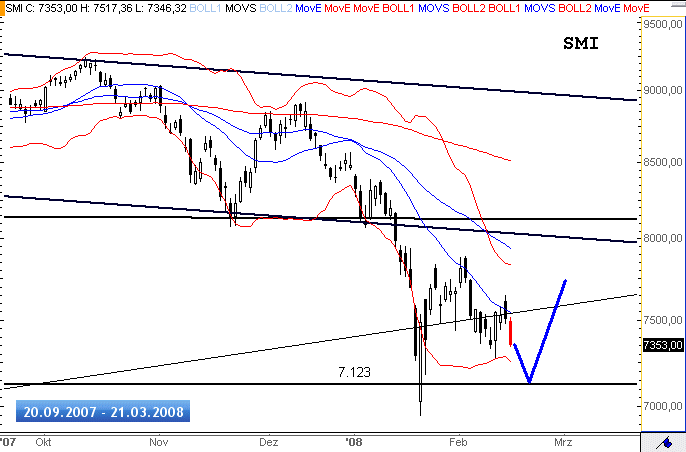

SMI aktuell 7.353 Punkte.

Der Index zeigt sich im Vergleich zu seinen Pendants ziemlich schwach, was sicherlich auch an dem hohem Gewicht der Bankenaktien liegt.

Bis 7.123 Punkte kann sich der Rücksetzer noch hinziehen. Dann Erholung in Richtung bis 8.000 - 8.100 Punkte möglich. Aber Vorsicht. Der Index underperformt.

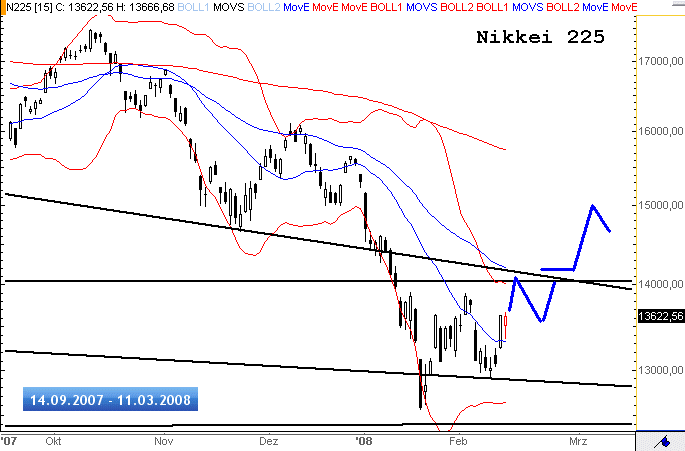

Nikkei 225 aktuell 13.622 Punkte.

Der Kursverlauf der vergangenen 2-3 Wochen zeigt sich außerordentlich konstruktiv. Erholung bis 14.000-14.300 Punkte weiter wahrscheinlich. Bei 14.300 Punkten kann man versuchen den Index kurzfristig zu shorten. Aber Vorsicht. Das Kursmuster der vergangenen Wochen zeigt sich so konstruktiv, dass ich eine Erholung sogar bis 15.000 Punkte für möglich halte.

2.) Ein paar Worte zum Rentenmarkt - Der BUND Future mit 2 Handlungsmöglichkeiten

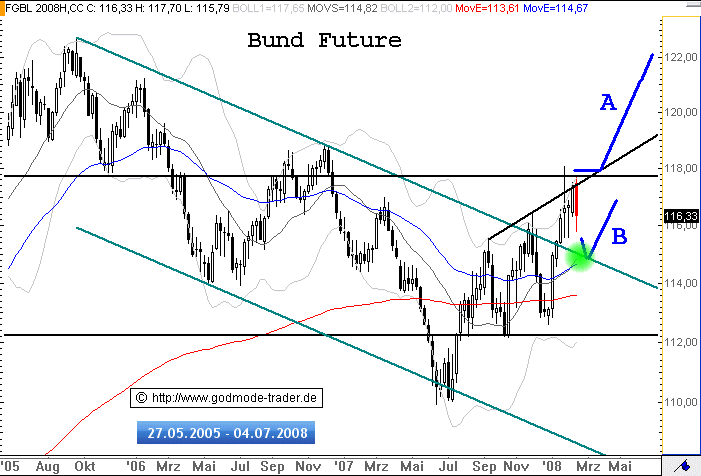

Der BUND Future ist der maßgebliche richtungweisende Future für den deutschen Rentenmarkt.

Den Future werten wir im adjustierten Endloskontrakt aus.

Bund Future - ISIN: DE0009652644

Börse: Eurex / Kursstand: 116,33 Punkte

In den vergangenen Wochen konnte der BUND Future über seine Abwärtwstrendlinie seit 2005 ausbrechen. Damit liegt ein Kaufsignal mittelfristiger Natur vor; und zwar im ersten Schritt.

Seit 3 Wochen fährt sich die Ausbruchbewegung an einem horizontalen Widerstand bei 117,70 Punkten fest. Hier wird sich auch die weitere mittelfristige Verlaufsrichtung entscheiden.

Es gibt 2 sinnvolle Handlungsansätze für den BUND Future.

A) Kaufen bei Ausbruch über 117,70 Punkte. Bedingung ist ein Anstieg über 117,70 auf Wochenschlußkursbasis. Am Ende einer Woche muß der Future also über 117,70 notieren . Erst dann wäre er ein Kauf. Das Kursziel würde im Bereich von 122,00 Punkten liegen.

B) Sollte der Future unterhalb der 117,70er Marke konsolidieren und weiter zurückkommen, wäre bei 114,50-114,80 Punkten eine gute Kaufgelegenheit. Und zwar deshalb, weil dort die gebrochene Abwärtstrendlinie und das Mittelband des Bollingerbandkanals verläuft.

Sie sehen. Im Rahmen der charttechnischen Analyse gilt es Kursverläufe prognostisch einzugrenzen.

Genau das habe ich beim BUND Future gemacht:

Kaufen bei Ausbruch über 117,70 oder kaufen bei Rückfall bis 114,50-114,80. In dem Kursbereich dazwischen ist der BUND aus Sicht von Positionstradern keinen Trade wert.

Wochenchart (1 Kerze = 1 Woche) seit 27.05.2005.

BUND Future in der PROFICHARTS Funktion zum eigenständigen Auswerten - Bitte klicken.

3.) Ölpreisprognose - Druckaufbau intakt, 120 $ Kursziel steht!

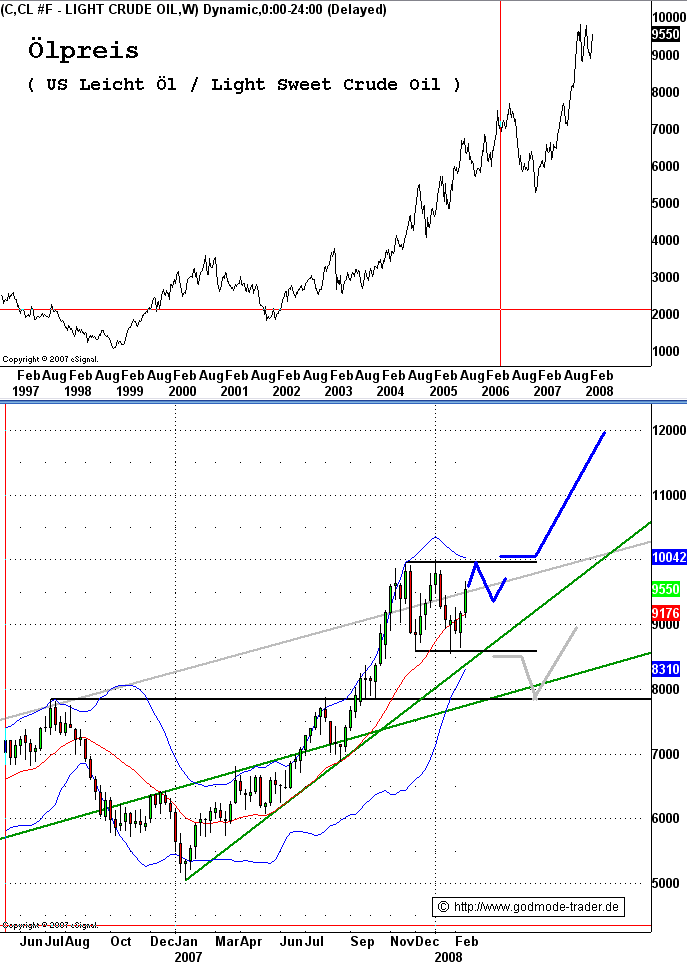

Im Folgenden eine aktuelle charttechnische Auswertung von Öl (US Leichtöl) und Heizöl. Beide bauen weiter Druck nach oben auf. Beide bewegen sich in intakten Aufwärtsbewegungen. Beide dürften in Bälde auf neue Hochs ausbrechen können.

Lesen Sie mehr ...

Wenn in den Medien vom Ölpreis die Rede ist, dann ist damit das Leichtöl, man sagt auch Rohöl (Crude Oil) gemeint.

Öl wird an den Terminmärkten über Futures gehandelt.

Die wichtigsten Rohöl-Kontrakte sind:

1.) Brent Crude Oil: Rohöl aus der Nordsee (Brent Ölfeld). Wichtigste Rohölsorte für Europa und so genannte „Benchmark“ für den Ölhandel. Die Nordseesorte wird weltweit an folgenden Börsen gehandelt: Intercontinetal Exchange (ICE, ehemalige IPE), New York Mercantile Exchange (NYMEX) und an Spotmärkten wie New York und Rotterdam.

Light Sweet Crude Oil: Oberbegriff für eine Reihe von Ölsorten mit einem Schwefelgehalt von maximal 0,42 Prozent. Sorten sind unter anderem: West Texas Intermediate, Oklahoma Sweet und New Mexican Sweet.

2.) WTI Light Sweet Crude Oil: West Texas Intermediate (WTI) ist auch bekannt als Texas Sweet Light. Diese Sorte wird als Basiswert für Rohölkontrakte an der New York Mercantile Exchange verwandt und fungiert als US-Öl-Benchmark. WTI hat eine höhere Qualität, enthält zirka 0,24 Prozent Schwefel und ist somit „süßer“ als Brent. Gewonnen wird WTI im Mittleren Westen der USA und in der Golf-Region.

Professionelle Marktteilnehmer handeln Öl direkt an den Terminbörsen mit Futures. Im Retailmarkt (Privatanleger) werden Zertifikate oder CFDs für den Handel von Öl eingesetzt. Sowohl auf Brent Öl als auch WTI Light Sweet Crude Oil (US Leichtöl) gibt es eine wohlsortierte Palette an Zertifikaten.

Auf GodmodeTrader.de werten wir sowohl das europäische Brent Öl als auch das US-amerikanische WTI Light Sweet Crude Oil charttechnisch aus.

US Leichtöl (Light Sweet Crude Oil Future) - Kürzel: CL

Börse: NYMEX in USD / Kursstand: 95,50 $ pro Barrel

Anbei Informationen zur Kontraktspezifikation : Bitte hier klicken.

Seit November läuft Öl in einer Range zwischen 85,80 und 100,00 $ seitwärts. Nach unten ist Öl durch eine Kreuzunterstützung bei 85,50-85,80 $ gut abgesichert. Dort verläuft u.a. auch die Aufwärtstrendlinie seit Anfang 2007.

Ein neues solides Kaufsignal entsteht bei Öl, wenn der Anstieg über 100 $ auf Tagesschlußkursbasis gelingt. Über 100 $ ergibt sich ein Kaufsignal in Richtung des nächsten Kursziels von ca. 120 $ pro Barrel.

Steigt der Ölpreis also über 100 $ an, kann man Öl kaufen. Öl können Sie kaufen über Zertifikate, als ETC (Exchange Traded Commodity), als CFD oder am effektivsten direkt über den Future.

Alternativscanario : Gelingt der Anstieg über 100 $ nicht und Öl gibt wieder deutlich ab, ist die Reaktion im 85 $ Bereich zu beachten. Fällt Öl merklich unter 85 $ ab, würde dies für eine Korrektur bis 78 $ sprechen. Bei 78 $ könnte man Öl dann kaufen, weil dort eine relevante Unterstützung liegt. (S. grauer alternativer Tendenzpfeil.)

Man darf wirklich gespannt sein. Fundamentals und Charttechnik gehen seit mittlerweile über einem halben Jahr deutlich auseinander. Seitens der fundamental zugrundeliegenden Situation wird immer wieder darauf verwiesen, dass der Ölpreis eigentlich deutlich zurückkommen müßte.

Fakt ist aber, dass die Charttechnik auf weiter ansteigende Notierungen hinweist. Und zwar deutlich weiter steigende Notierungen. Und die Charttechnik fragt nicht danach, was der Grund für einen solchen Anstieg sein könnte. Spekulation? Falsche Einschätzung der fundamentalen Angbot-/nachfragesituation? Interessen wichtiger Marktteilnehmer? Es ist verständlich, dass die OPEC für das in US-Dollar notierende Öl adäquat bezahlt werden will. Und wenn der US-Dollar im Wert immer weiter fällt, muß der Preis für Öl nun einmal hochgehalten werden.

Unser Kursziel für Öl in den kommenden 2-3 Jahren liegt übrigens bei 180 $ pro Barrel.

Preisentwicklung seit 1997 (oben).

Preisentwicklung seit März 2006 (1 Kerze = 1 Tag)

Ölpreis in der PROFICHARTS Funktion zum eigenständigen Auswerten - Bitte klicken

Über das neue Rohstoff Tool können Sie den Ölpreis im Realpush beobachten : http://tools.boerse-go.de/rohstoffe/

Jeden Tag wird in der Rohstoff-Trackbox ein Ölpreis Tagesausblick veröffentlicht. Wobei Brent Öl ausgewertet wird.

http://www.godmode-trader.de/rohstoffe

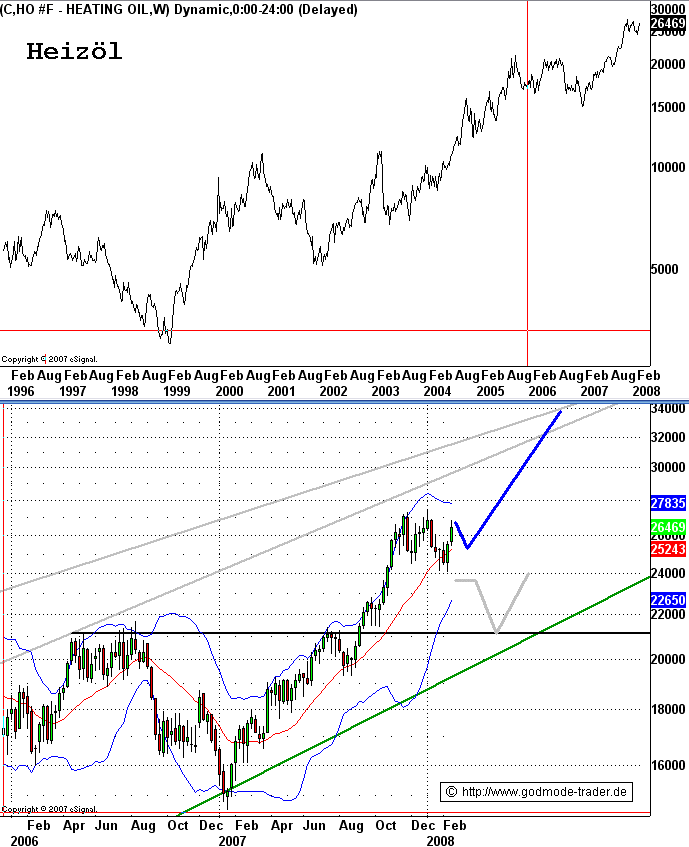

Future auf Heizöl (HO) im Endloskontrakt

Börse: NYMEX / Kursstand: 2,64 $

Schöne bullische Flaggenkonsolidierung seit Oktober 2007.

In Bälde dürfte Heizöl nach oben ausbrechen können. Kursziel mittelfristig 3,40 $.

Wichtig! Ab jetzt sollte Heizöl nicht mehr unter 2,40 $ abfallen. Wenn doch, wäre der Ausbruch in Richtung 3,40 $ erstmal vom Tisch und eine Konsolidierug bis ca. 2,10 $ würde anlaufen. Bei 2,10 $ wäre Heizöl wieder ein Kauf, da dort eine wichtige Unterstützung liegt.

Preisentwicklung seit 1996 (oben).

Preisentwicklung seit Januar 2006 (1 Kerze = 1 Tag)

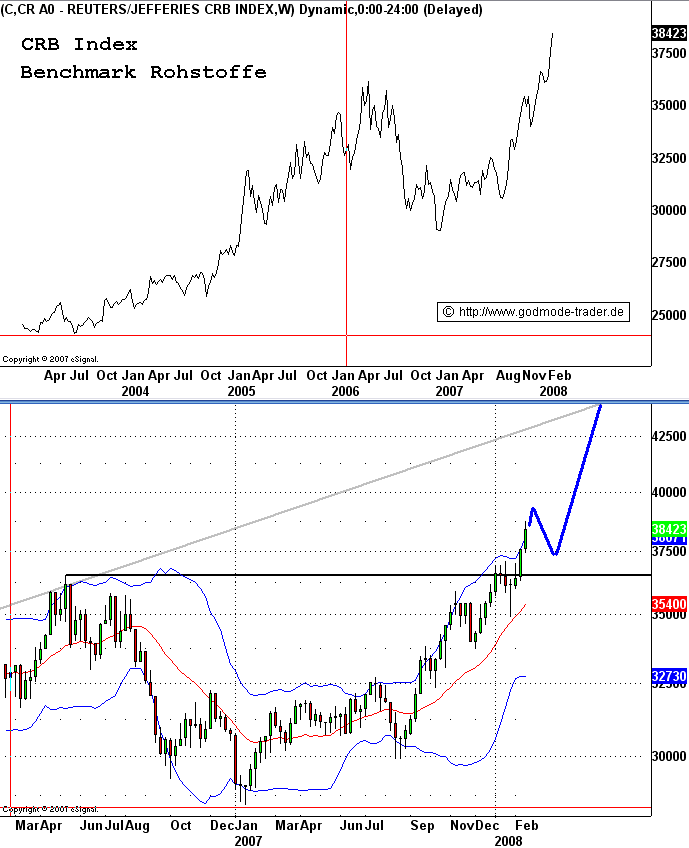

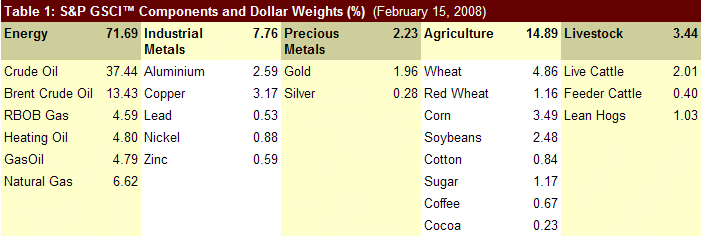

4.) Rohstoffindizes allesamt mit Kaufsignalen!

Ich möchte einen Schnelldurchgang durch eine Reihe von Rohstoff-Indizes machen.

Warum ?

Weil sich da einiges tut! Während die Aktienindizes weltweit deutlich Federn lassen müssen, insbesondere den Bankaktien sei dank, deuten sich bei den Rohstoffindizes neue starke Kaufsignale an.

Bei einigen Indizes sehen wir neue Ausbrüche nach oben auf neue Hochs, bei einigen Indizes ist aufffällig, die sie allesamt im Bereich relevanter Unterstützungen nach oben abgeprallt sind.

Commodities Research Bureau - CRB Index - Kürzel: CR A0Der CRB Index ist ein Benchmark Index für den Rohstoffsektor.

Börse: NYBOT / Kursstand: 384 Punkte

Dieser Index gilt als Benchmark für die Entwicklung der Rohstoffmärkte. In ihm sind die wichtigen Rohstoffsorten zusammengefaßt. Energie: Crude Oil, Heating Oil, Natural Gas, Edelmetalle: Gold, Silver, Platin, Industriegüter: Copper, Cotton, Fleischsorten: Lean Hogs, Live Cattle, Getreidesorten: Soybeans, Wheat, Corn, Weichwaren: Coffee, Orange Juice, Sugar, Cocoa.

Signifikanter Ausbruch in den vergangenen Wochen über einen ganz harten Widerstand bei 365 Punkten.

Damit liegt ein mittelfristiges Kaufsignal mit Zielbereich 450 Punkte vor.

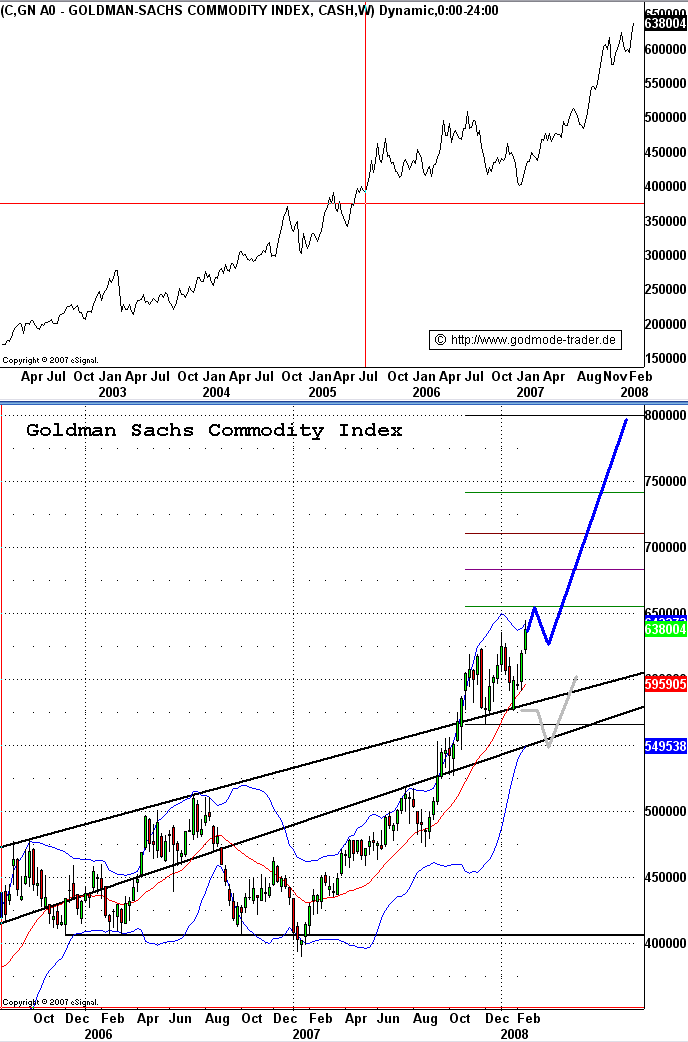

Goldman Sachs Commodity Index aktuell 638 Punkte.

Ebenfalls ein Benchmark Index für den Rohstoffsektor. In diesem Index ist das meiste Volumen.

Seit Oktober 2007 Ausbruch über 2 sehr wichtige Pullback-Widerstandslinien. Direkt darüber Range-Konsilidierung, aus der der Index seit vergangener Woche beginnt, nach oben auszubrechen.

Zielmarken liegen bei 650 und 800 Punkten.

Sollte der Index jetzt doch wider Erwarten nochmals unter 575 Punkte abfallen, würde dies eine schnelle Korrekturausdehnung bis 550 Punkte mit sich bringen. Bei 550 Punkten liegt wieder eine schöne Kreuzunterstützung, die eine Gegenbewegung nach oben einleiten sollte. Insofern wäre die 550 aus charttechnischer Sicht ein Trading BUY.

Unter 550 Punkten bietet sich eine unbedingte Stoplossabsicherung an. Sollte diese Marke aufgegeben werden, würde dies für den Beginn einer echten Korrektur sprechen.

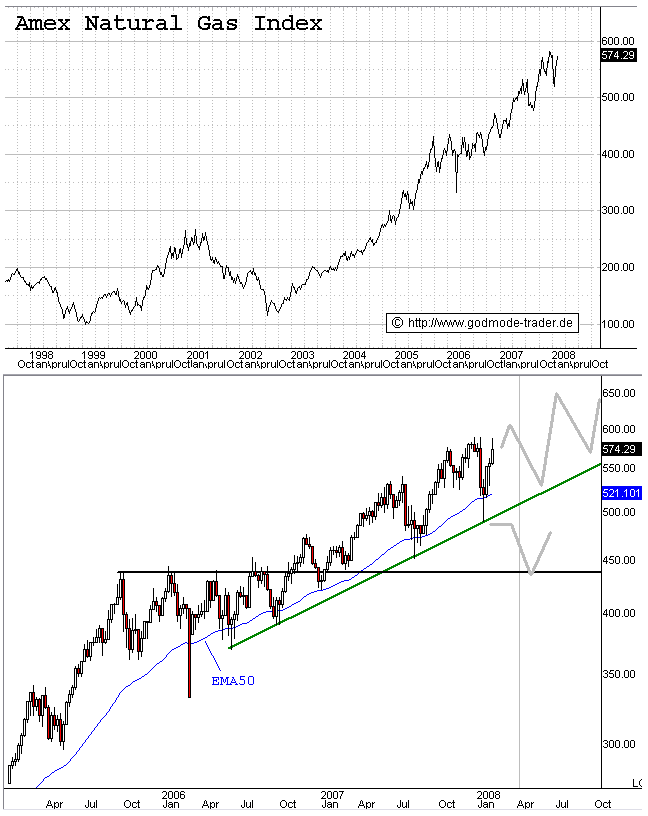

Amex Natural Gas Index aktuell 574 Punkte

Nur soviel zu diesem Rohstoff-Index. Seit 2002 läuft der Index in einem Aufwärtstrend, der wie mit dem Lineal gezogen ist.

Im Rahmen dieses Aufwärtstrends könnte der Index durchaus nochmals bis 500-520 Punkte zurückkommen. Dort wäre er ein charttechnischer Kauf. Dort wäre die Möglichkeit gegeben, sich in den langfristigen Aufwärtstrend long einzuklinken.

Sollte wider Erwarten das Kursniveau von 435 Punkten nochmals erreicht werden, wäre der Index auch dort ein charttechnisches Trading BUY. Bei 435 Punkten liegt eine etwa einjährig wirksame horizontale Unterstützungslinie.

Auf den Index gibt es meines Wissens Zertifikate.

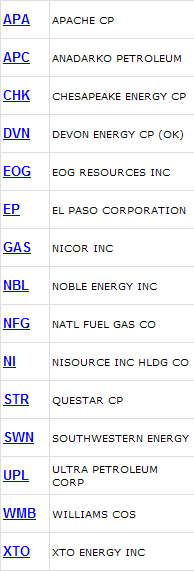

Folgende Aktien sind im Amex Gas Index gelistet.

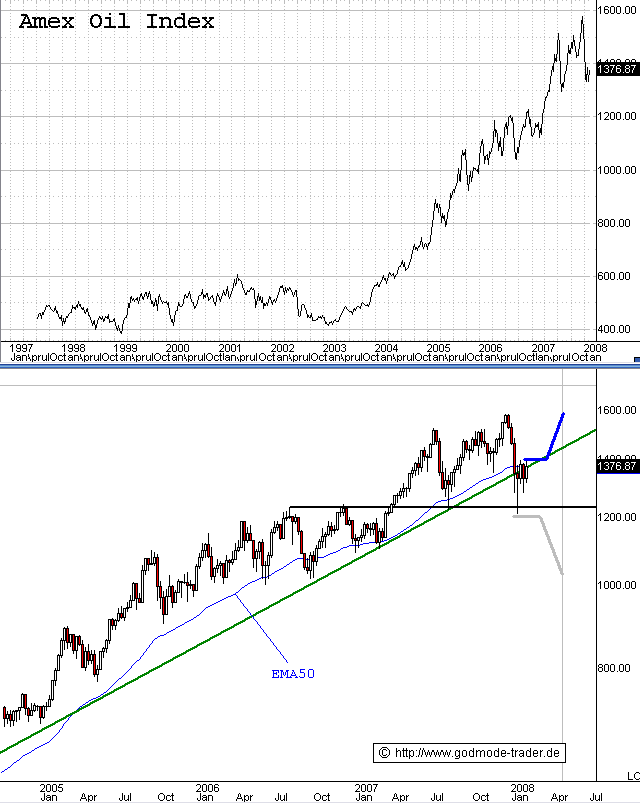

Amex Oil Index aktuell 1.376 Punkte.

In den vergangenen Wochen ist der Kurs von diesem Index auf eine aus dem Jahr 2006 herrührende horizontale Unterstützungslinie bei 1.230 Punkten aufgesetzt und nach oben abgeprallt.

4 Wochen in Folge steht der Index nun direkt unterhalb der exp. GDL 50 (EMA50). Steigt der Index über 1.400 Punkte an, dürften Stop BUY Orders getriggert werden. Das würde ein Kaufsignal bis 1.600 Punkte bedeuten.

Ab jetzt sollte der Amex Oil Index nicht mehr merklich unter 1.200 Punkte abfallen. Wenn doch, würde dies eine echte Korrektur bis 1.000 Punkte zunächst einleiten.

Folgende Aktien sind im Amex Oil Index gelistet.

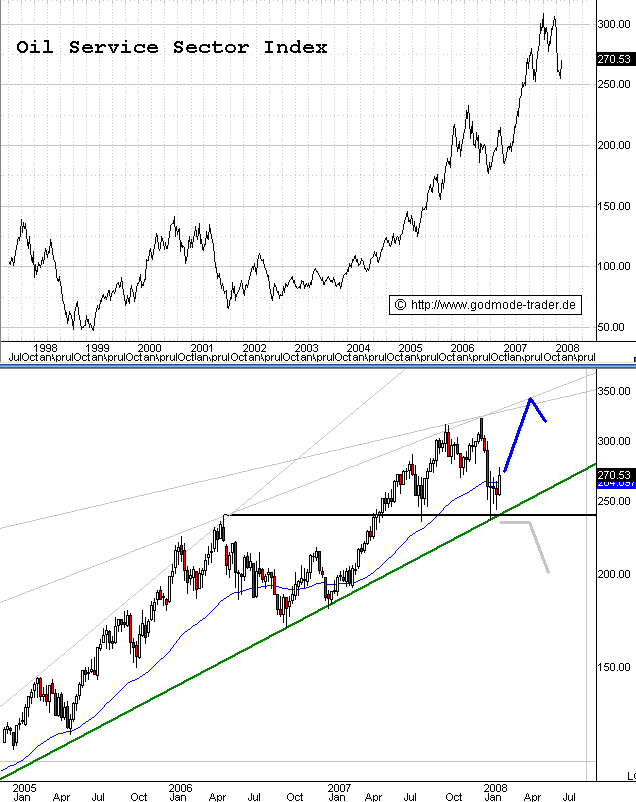

Oil Service Sector Index aktuell 207,53 Punkte

In den vergangenen Wochen ist dieser Index auf einer Kreuzunterstützung, die sich u.a. über eine seit Anfang 2004 bestehende Aufwärtstrendlinie definiert, bei ca. 240 Punkten nach oben abgeprallt.

In den kommenden Wochen ist die Bahn frei bis 350 Punkte. Bei 350 Punkten kreuzen 2 wichtige Pullback-Widerstandslinien. Deshalb ist bei 350 Punkten mit einem Abprallen nach unten zu rechnen.

Die folgenden Aktien sind im Oil Service Sector Index gelistet.

5.) Das sind meine 3 Top-Picks aus dem Rohstoffsektor

KAFFEE, KUPFER und NATURAL GAS gefallen mir im Rohstoffsektor besonders gut. KAFFEE ist bereits nach oben ausgebrochen, KUPFER und NATURAL GAS stehen kurz davor. Auf alle 3 Basiswerte gibt es ein umfangreiches Sortiment an Zertifikaten / Hebelzertifikaten. Beachten Sie die Besonderheiten beim Rohstoffhandel. Stichwort Contango und Backwardation.

Im Rohstoff-Report gab es dazu eine ausführliche Erläuterung. Der Rohstoff-Report ist der reichweitenstärkste Börsenbrief im deutschsprachigen Internet mit Fokus auf Rohstoffen und erneuerbaren Energien.

Melden Sie sich kostenlos an : http://www.godmode-trader.de/newsletter/b2c/#rohstoff_report

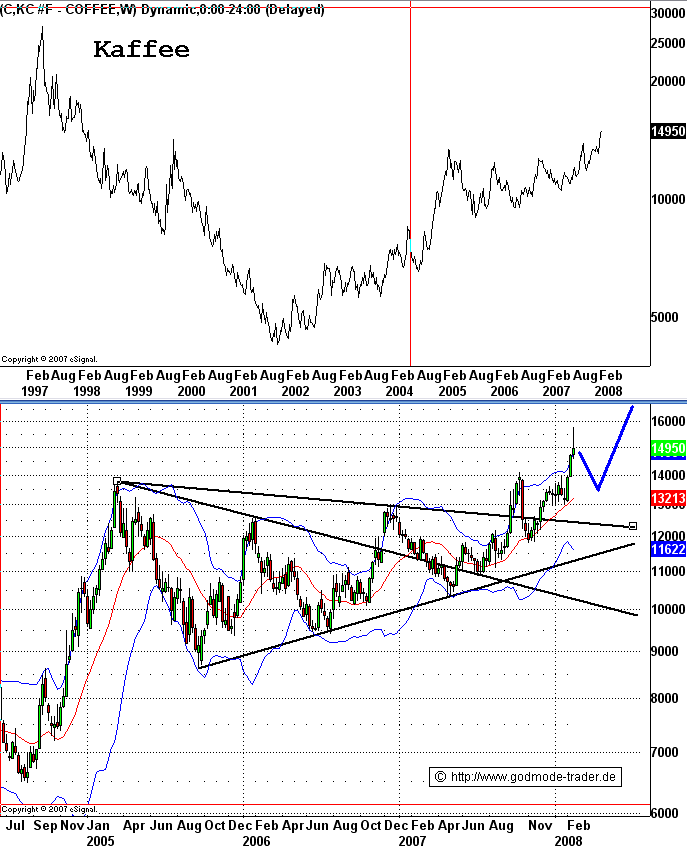

Future auf Kaffee im Endloskontrakt - Kürzel: KC - ISIN: XC0002272232

Börse: CME in US-Cent/pound / Kursstand: 149,50 US-Cent/pound

Seit Anfang 2005 hat sich bei KAFFEE eine symmetrische Dreiecksformation ausgebildet. Und seit Ende 2007 bricht der Kaffeepreis regelkonform aus diesem Dreieck nach oben aus. Ein neues mittelfristiges Kaufsignal mit Kurszielbereich 270-300 US-Cents liegt vor.

Aus charttechnischer Sicht ist KAFFEE insofern ein Kauf.

KAFFEE können Sie kaufen über Zertifikate, als ETC (Exchange Traded Commodity), als CFD oder am effektivsten direkt über den Future.

Sichern Sie sich mit einem Stoploss unterhalb von 120 US-Cents ab. Sollte KAFFEE nämlich unter 120 US-Cents abfallen, würde das für einen mißlungenen Ausbruch sprechen. Unter 120 US-Cents sollte man also die Reißleine ziehen.

Über das neue Rohstoff Tool können Sie den Kaffeepreis im Realpush beobachten : http://tools.boerse-go.de/rohstoffe/

Preisentwicklung seit 1997 (oben).

Preisentwicklung seit Juli 2004 (1 Kerze = 1 Woche)

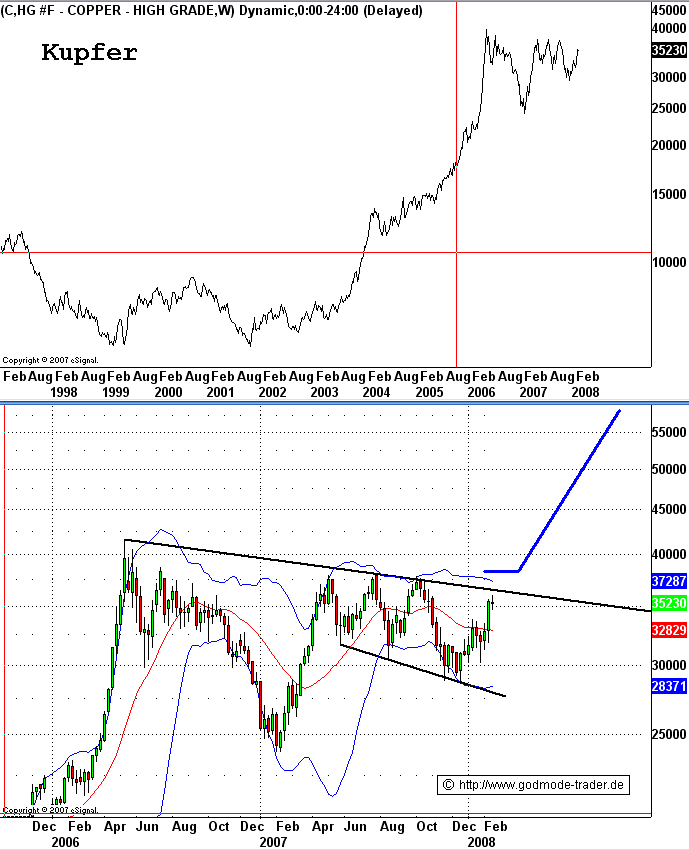

Kupfer - Kürzel: HG - ISIN: XC0007203216

Kursstand: 7.710 $ pro Tonne an der LME (London Metal Exchange)

Kursstand: 3,52 an der NYMEX.

KUPFER gilt als vorauslaufender Konjunkturindikator, so wie Gold als Inflationsindikator gilt.

Anbei zunächst eine Kommentierung des NYMEX KUPFERS.

Seit April 2006 korrigiert KUPFER innerhalb des seit 2001 bestehenden Aufwärtstrends. Speziell der Kursverlauf seit April 2007 zeigt eine schöne bullische Flaggenkonsolidierung.

Steigt NYMEX KUPFER auf Wochenschlußkursbasis über 3,80 an, liegt ein neues mittel- bis langfristiges Kaufsignal vor. Das charttechnische Kursziel liegt dann bei 6,00 - 6,50. Die Bedingung für das Kaufsignal ist aber jene, dass der Preis erst über 3,80 ansteigen muß!

KUPFER können Sie kaufen über Zertifikate, als ETC (Exchange Traded Commodity), als CFD oder am effektivsten direkt über den Future.

Zertifikate auf KUPFER haben in der Regel LME KUPFER als Basiswert.

Insofern nun ein paar Worte zu LME KUFPER. Es notiert derzeit bei 7.713 $. Bis 8.200 $ kann es in den kommenden Wochen noch ansteigen. Dort wird sich dann die weitere Verlaufsrichtung entscheiden. Auffällig ist die Diskrepanz zwischen NYMEX KUPFER, das sich bereits sehr nahe an seinem 3,80er BUY Trigger bewegt und LME KUPFER, das noch deutlich Platz bis zu seinem BUY Trigger bei 8.200 hat.

Wie dem auch sei. Für LME KUPFER gilt.

Gelingt dem Kupferpreis ein nachhaltiger Anstieg über 8.200 $ pro Tonne (und zwar auf Wochenschlußkursbasis), bedeutet dies ein neues großes Kaufsignal zunächst bis 10.000 $.

Behalten Sie KUPFER genau im Blickfeld. Ich kann mir vorstellen, dass wenn erst einmal die BUY Trigger ausgelöst sind (also überwunden worden sind) ähnlich explosive Preissteigerungen drinnen sind wie bei PLATIN.

KUPFER vor einer Fortsetzung der großen Aufwärtsbewegung mit neuen Hochs. Das spricht dafür, dass die konjunkturelle Situation weltweit wieder deutlich anspringen dürfte. Möglicherweise kommen die Impulse weiterhin aus dem asiatischen Raum.

Preisentwicklung seit 1997 (oben).

Preisentwicklung seit Oktober 2005 (1 Kerze = 1 Woche)

Über das neue Rohstoff Tool können Sie den Kupferpreis im Realpush beobachten : http://tools.boerse-go.de/rohstoffe/

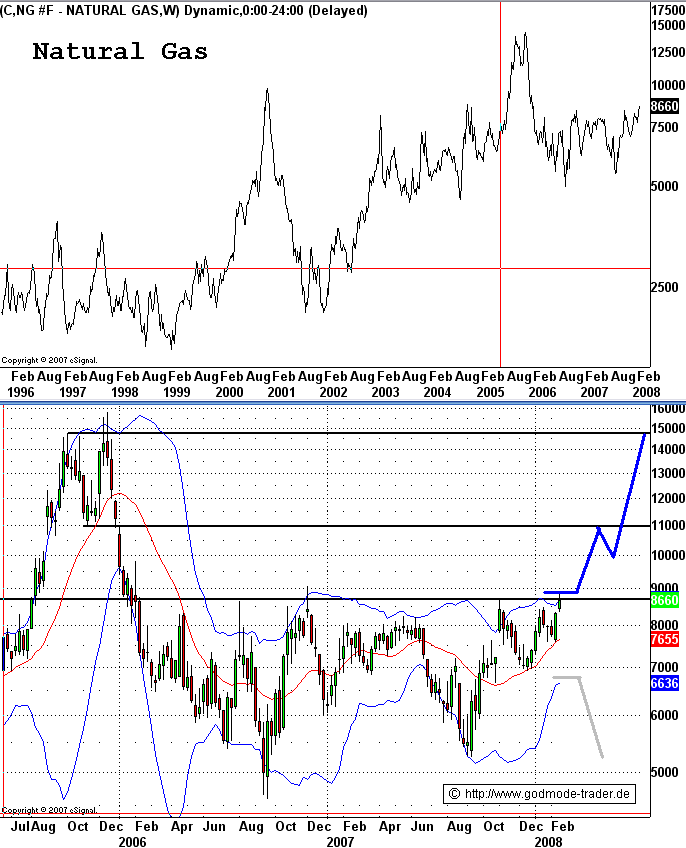

Mein dritter Favorit aus dem Rohstoff-Sektor ist Natural Gas.

Future auf Erdgas (Natural Gas) im Endloskontrakt - Kürzel: NG

Börse: NYMEX in USD / Kursstand: 8,66 $

Bei ca. 8,66 $ hat NATURAL GAS seit 2006 eine kursführende horizontale Widerstandslinie. Genau in diesem Bereich notiert dieser Energie-Basiswert.

Ein Anstieg über 8,66 $ auf Wochenschlußkursbasis, also ein Kurs am Ende einer Woche über 8,66 $, generiert ein mittelfristiges Kaufsignal mit Kurszielen von 11,00 und 15,00 $. Ein Ausbruch über den 8,66er BUY Trigger zeichnet sich ab. In der kommenden Woche dürfte es bereits soweit sein!

Behalten Sie NATURAL GAS genau im Blick. Auch wenn dieser Basiswert für Leser etwas exotisch klingen mag, man kann ihn handeln. Und es dürfte sich lohnen.

NATURAL GAS können Sie kaufen über Zertifikate, als ETC (Exchange Traded Commodity), als CFD oder am effektivsten direkt über den Future.

Beachten Sie. Unter 7,00 $ sollte der NATURAL GAS Preis ab jetzt nicht mehr abfallen. Wenn doch, dann würde dies eine Korrektur in Richtung 5,00 $ einleiten.

Preisentwicklung seit 1996 (oben).

Preisentwicklung seit Juli 2005 (1 Kerze = 1 Woche)

Über das neue Rohstoff Tool können Sie den Kupferpreis im Realpush beobachten : http://tools.boerse-go.de/rohstoffe/

6.) US-Dollar Crash in Fortsetzung, Euro und Schweizer Franken in Bullenhand!

Es ist mal wieder an der Zeit, einen konzentrierten Blick auf den Euro und den US-Dollar zu werfen. Es mehren sich gerade unter den Volkswirten die Stimmen, die eine bald einsetzende US-Dollaraufwertung sehen. Für den Euro würde das bedeuten, dass er korrigieren würde. Übrigens würde das auch für GOLD bedeuten, dass es korrigieren würde, da Gold gegenläufig zum US-Dollar verläuft.

Um es vorweg zu nehmen. Aus charttechnischer Sicht gibt es derzeit keinerlei Anzeichen, die eine relevante US-Dollaraufwertung ankündigen könnten. Wir haben das Geschehen aber engmaschig im Blickfeld.

Nach wie vor stehen die charttechnischen Signale auf Sturm für den US-Dollar. Nach wie vor können wir die Prognose aufrecht erhalten, wonach wir in den kommenden 2-3 Jahren mit einer weiteren deutlichen Abwertung rechnen. Und zwar in der bisher prognostizierten Größenordnung von 30-40 %.

Ein fallender US-Dollar bedeutet einen steigenden Goldpreis. Insofern passen die beiden Analysen gut zusammen. Für GOLD sind wir nach wie vor bullisch. Ein fallender US-Dollar bedeutet insgesamt eher ansteigende Rohstoffpreise.

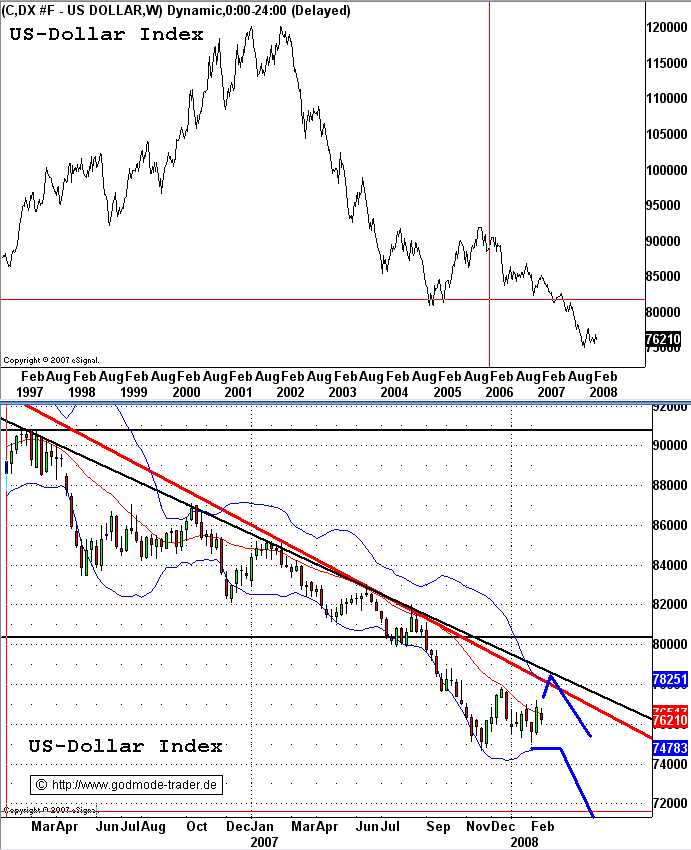

US-Dollarindex - Der Dollarindikator

Am US-Dollar Index können Sie den Verlauf vom US-Dollar ablesen.

Sie sehen, wenn der US-Dollar abwertet. Sie sehen, wenn der US-Dollar aufwertet.

Der US-Dollar Index (DX) eignet sich nicht nur als gutes Trading-Vehikel sondern auch, um eine generelle Indikation für den internationalen Wert des US Dollar vorzunehmen. Der US-Dollar Index wird aus einem Korb an sechs Währungen gegenüber dem Dollar berechnet. Dieser Korb von Währungen setzt sich wie folgt zusammen: Japanischer Yen, Euro, Britisches Pfund, Kanadischer Dollar, Schweizer Franken und Schwedische Krone. Die Formel für die Berechnung des Dollar Index setzt sich wie folgt zusammen:

DXt = 50,14348112 x (EURt)–0,567 x (JPYt)0,136 x (GBPt)–0,019 x (CADt)0,091 x (SEKt)0,042 x (CHFt)0,036

Anhand der Zahlen hinter der Klammer können Sie eine Gewichtung erkennen: 0,567 (s.o.) bedeutet Beispielsweise, dass dem Euro eine Gewichtung von 56,7% im Dollar Index zugrunde liegt.

Die Berechnung erfolgt seit März 1973. An diesem Datum wurde der US-Dollar Index auf einen Stand von 100,00 gefixed. In seiner Geschichte erreichte der Index als höchsten Stand einen Wert von 165,00 und notierte am unteren Ende knapp unter 80,00.

US-Dollar Index - Kürzel: DX (FINEX)

Kontraktumfang: US-$ 1000 mal U.S. Dollar Index Futureskurs

Tick-Größe: 0,01 Index-Punkte (US-$ 10/Kontrakt), alle Kursangaben in Index-Punkten mit 2 Dezimalstellen nach dem Komma (Basis = 100)

Kursstand: 76,21 Punkte

Aktuell notiert der US-Dollarindex bei 76,21 Punkten. Bereits bei 78,25-78,70 Punkten liegt ein wahres Widerstands-Bollwerk in Form einer mittel- und einer langfristigen Abwärtstrendlinie. Eine Erholung über 78,70 Punkte ist wenig wahrscheinlich. Der Aufwertungsspielraum für den US-Dollar zeigt sich also sehr begrenzt.

Aus heutiger Sicht sind weitere Abgaben in Richtung zunächst 70 Punkte wahrscheinlich. Der US-Dollar sollte also weiter seinen Abwertungstrend beibehalten.

Preisentwicklung seit 1997 (oben).

Preisentwicklung seit Februar 2006 (1 Kerze = 1 Woche)

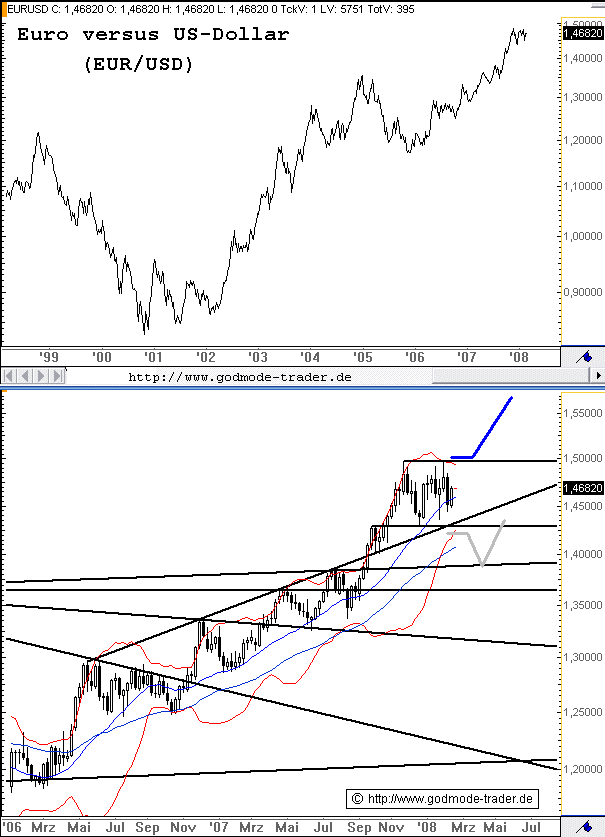

Euro gegenüber US-Dollar - Kürzel: EUR/USD

Kursstand: 1,4682 USD

Aufwärtstrends liegen in nahezu allen Zeitebenen vor. Der Kursverlauf seit November 2007 spielt sich in einem seitwärts gerichteten Kurskorridor zwischen 1,4200 und 1,4970 USD ab. Innerhalb dieser Schiebezone baut sich bereits wieder Druck nach oben auf.

Der 1,4200er Bereich stellt eine starke Kreuzunterstützung (Support Cluster) dar. Neben einer horizontalen Unterstützung und dem unteren Bollingerband auf Wochenbasis verläuft hier eine überwundene Pullback-Widerstandslinie seit 2006. Insofern sollten Sie diese Marke als mögliche Kaufmarke im Fokus haben.

Achtung! Sollte die 1,4200er Marke wider Erwarten nicht halten, müßte mit schnellen Abgaben bis 1,3950-1,4000 USD gerechnet werden. Unterhalb von 1,4200 USD dürften nämlich größere Stoplossabsicherungen liegen.

Ab jetzt gilt darüberhinaus : Steigt EUR/USD auf Wochenschluß über 1,4975 USD an, generiert dies ein frisches Kaufsignal mit ersten Zielen bei 1,5200 und 1,5400 USD.

Mittelfristige Kursziele für das Währungsverhältnis sehen wir nach wie vor bei 1,6000 und anschließend bis zu 1,8000 USD. Langfristig haben wir auch schon eine Zielmarke über 2,000 USD im Blick, aber das ist ersteinmal Zukunftsmusik.

Preisentwicklung seit 1998 (oben).

Preisentwicklung seit Februar 2006 (1 Kerze = 1 Woche)

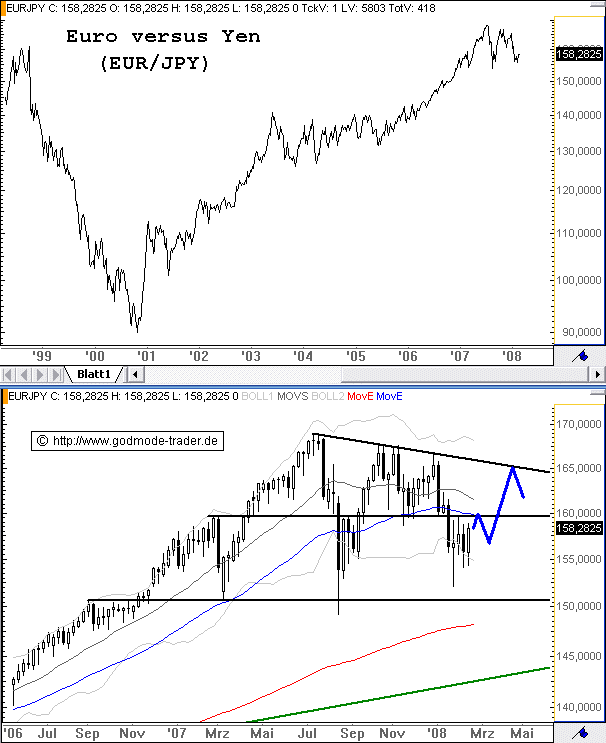

Euro gegenüber Yen - Kürzel: EUR/JPY

Kursstand: 158,28 JPY

Seit Ende 2006 bilden sich immer mehr die Konturen eines riesigen Trendwendeprozesses mit SELL Trigger bei 150 JPY aus. Wenn man aber genau hinschaut, wird man seit Juli 2007 eine Zwitterformationsstellung festmachen können. Seit Juli 2007 finden sich nämlich auch Anzeichen einer großen bullischen Flaggenbildung.

Für welche der beiden gegensätzlich interpretierbaren Formationsmuster sich der Markt entscheidet, ist derzeit nicht prognostizierbar.

Es läßt sich konstatieren, dass sich die Notierungen seit 4 Wochen stabilisieren können. Und zwar bevor die 150er Marke nochmals touchiert wurde. Die Stabilisierung findet unterhalb einer starken Widerstandslinie bei 160 JPY statt. Diese 160er Marke baut sich als neuer BUY Trigger auf. Ein Anstieg darüber, wovon ich ausgehe (!), löst Kursgewinne bis 165 JPY aus. Das würde also einen wieder fallenden Yen bedeuten (gegenüber dem Euro).

Übrigens. Für kurzfristig aktive Trader ist die genannte 165 JPY Zielmarke nützlich. Bei 165 JPY dürfte das Währungsverhältnis nämlich nach unten abprallen. Diesen Abpraller kann man shorten (leerverkaufen). Er dürfte einige Tage anhalten.

Ein Anstieg auf Wochenschluß über 167 JPY würde übrigens im EUR/JPY ein großes neues kaufsignal auslösen. Auch Zukunftsmusik, die aber durchaus schonmal gespielt werden darf.

Alternativ gilt es abschließend festzuhalten, dass es im EUR/JPY richtig knallt, wenn auf Wochenschluß die 150er Marke aufgegeben werden sollte. Dadurch würde nämlich der große Trendwendeprozess ausgelöst werden. Unterhalb von 150 JPY dürften starke Stoplossabsicherungen liegen.

Preisentwicklung seit 1998 (oben).

Preisentwicklung seit Juni 2006 (1 Kerze = 1 Woche)

Schweizer Franken mit grandiosem KaufsignalEinleitend verlinke ich die BIG PICTURE Analyse vom September vergangenen Jahres, in der auf ein bevorstehendes größeres Kaufsignal hingewiesen wurde.

Schweizer Franken mit grandiosem KaufsignalEinleitend verlinke ich die BIG PICTURE Analyse vom September vergangenen Jahres, in der auf ein bevorstehendes größeres Kaufsignal hingewiesen wurde.

Bitte hier klicken: http://www.godmode-trader.ch/news/?ida=695666&idc=430

" Ein Anstieg auf Wochenschlußkursbasis über 0,8822 Punkte generiert ein neues großes Kaufsignal in Richtung 1,1000 Punkte. "

Die Bedingung ist erfüllt. Der Future auf den Schweizer Franken ist in den vergangenen Wochen über besagte BUY Triggermarke von 0,8822 Punkten regelkonform ausgebrochen. Das Kaufsignal ist da. Der Schweizer Franken dürfte mittel- bis langfristig um weitere 30 % aufwerten.

Ein konsolidierender Rücksetzer bis 0,8890 Punkte ist möglich und unbedenklich. Das beschriebene Kaufsignal für den Schweizer Franken würde erst dann wieder aufgehoben werden, wenn die Notierungen unter 0,8600 abfallen sollten.

(Future auf Schweizer Franken vergleichbar mit dem Währungsverhältnis CHF/USD)

Preisentwicklung seit 1996 (oben).

Preisentwicklung seit Januar 2007 (1 Kerze = 1 Woche)

7.) Edelmetalle - Gold und Silber "so la la", Palladium explodiert

Preisansteige verzeichnen alle 4 prominenten Edelmetalle. Bei GOLD und SILBER zeichnet sich allerdings eine kleine Abschwächung ab, eine Konsolidierung ist möglich.

PLATIN und PALLADIUM bleiben sehr stark. Hier zeigen sich regelrecht explosive Preisausbrüche nach oben.

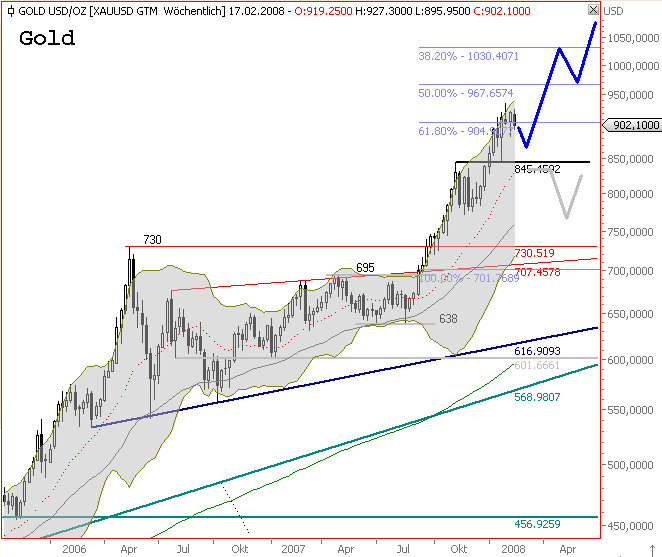

GOLD - ISIN: XC0009655157

Kursstand: 902 $ pro Feinunze

Einleitend möchte ich die letzte umfassende BIG PICTURE Analyse verlinken. Vergleichen Sie einfach mal den damals skizzierten Prognosepfeil mit der tatsächlichen Preisentwicklung.

GOLD-im-BIG-PICTURE-Der-naechste-groesere-Aufwaertsschub-steht-bevor - Bitte klicken.

Sie sehen, dass GOLD an dem 905er Ziel seit 5 Wochen verharrt. Hier ist nun eine Konsolidierung, ein Kursrücksetzer maximal bis 845 $ möglich. Mehr als 840 $ sollte die Konsolidierung nicht verlaufen. Wenn doch, würde dies eine Korrektur in Richtung 750 $ einleiten. Und es würde die Ausbruchbewegung von GOLD erst einmal abbrechen.

Bereits bei 870 $ hat GOLD eine gute Chance wieder nach oben zu drehen und nach oben durchziehen in Richtung der mehrfach genannten Kursziele von 1.000 und 1.230 $ in diesem Jahr.

Die Konsolidierung kann also bereits bei 870 $ beendet werden, maximal aber bei 845 $.

Über das neue Rohstoff Tool können Sie den Goldpreis im Realpush beobachten : http://tools.boerse-go.de/rohstoffe/

Preisentwicklung seit 2005 (1 Kerze = 1 Woche)

SILBER - ISIN : XC0009653103 Kursstand: 17,07 $ pro Feinunze

Auch hier einleitend der Link zur aktuellsten BIG PICTURE Analyse von SILBER.

SILBER-im-BIG-PICTURE-Eija-und-Warum-dauert-das-solange - Bitte hier klicken.

Preisrücksetzer ähnlich wie bei GOLD auch hier möglich.

Ein Rückfall per Tagesschluss unter 16,85 $ könnte nochmals Rücksetzer bis 15,95 - 16,21 $ einleiten. Eine solche Zwischenkorrektur wäre im Kontext der langfristigen Kursrallye aber völlig unbedenklich.

Ansonsten haben die wiederholt genannten mittel- bis langfristigen Kursziele von 21,50 und 25,00 $ weiter Bestand.

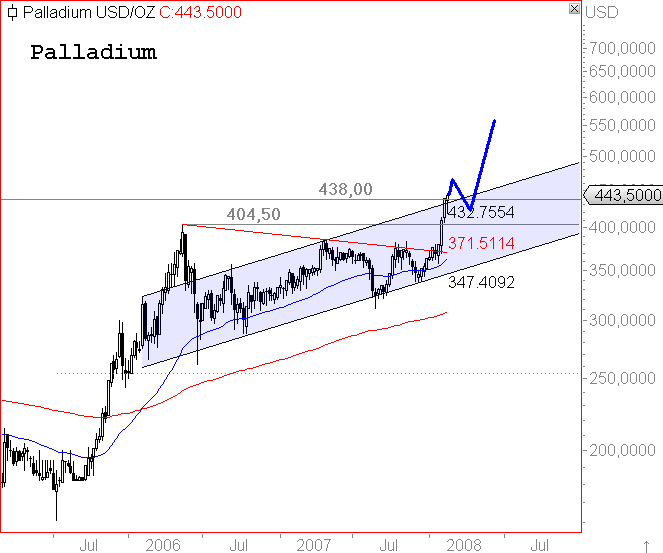

PALLADIUM - ISIN: XC0009665529

Kursstand: 443 $ pro Feinunze

Bezugnahme auf die aktuellste BIG PICTURE Analyse von PALLADIUM.

PALLADIUM-im-BIG-PICTURE-Die-Bullenherde-duerfte-jetzt-losrennen - Bitte hier klicken.

In dieser Analyse wurde folgendes festgehalten :

"Steigt der Preis von Palladium auf Wochenschlußkursbasis über 383 $ an, generiert dies für das Edelmetall ein neues großes Kaufsignal mittelfristiger Natur. Charttechnische Kursziele liegen dann bei 404,50 $, 438,00 $, 550,00 $ und anschließend 660,00 $."

Nun. PALLADIUM ist mit einem lauten Knall über besagte BUY Triggermarke bei 383 $ angestiegen. Das Kaufsignal ist da.

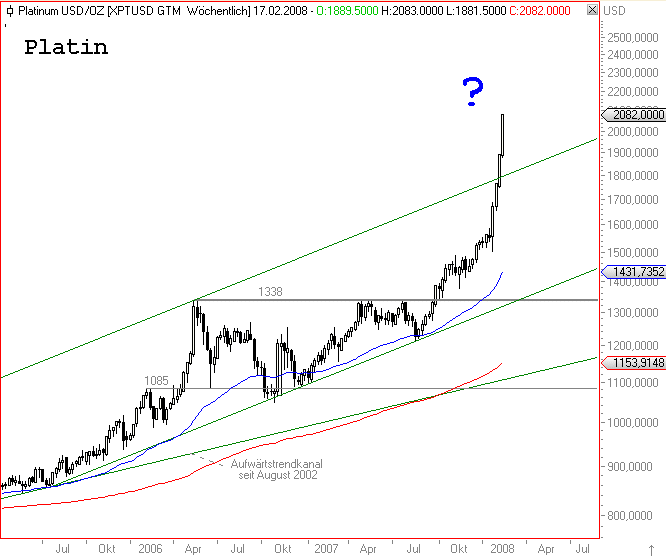

Kursstand: 2.082 $ je Unze

Anbei der obligatorische Verweis auf die aktuellste BIG PICTURE Analyse.

PLATIN-im-BIG-PICTURE-PLATIN-mausert-sich-zu-einem-Top-Performer Bitte hier klicken.

Seit 4 Wochen explodiert der Platinpreis. Seit 4 Wochen zeichnet sich eine Preisentwicklung ab, die als Short Squeeze klassifiziert werden kann. Mir kann niemand erzählen, dass sich die fundamentale Angebots-/Nachfragesituation dermaßen drastisch verändert hat, dass die Preise so schnell ansteigen müssen.

In der BIG PICTURE Analyse hatte ich einen langfristigen Zielbereich von 2.000-2.500 $ angegeben. Dieser Zielbereich wird nun deutlich schneller erreicht als erwartet.

Wer jetzt PLATIN handelt, sollte sich darüber im Klaren sein, dass im Anschluß an solch steile Preisanstiege, heftige und umfangreiche Korrekturbewegungen einsetzen können.

Es gibt Basiswerte, die sich charttechnisch sehr gut prognostizieren lassen. Die Edelmetalle gehören dazu.

Die BIG PICTURE Chartanalysen zu den Edelmetallen finden Sie wie gewohnt neuerdings auf der Rohstoffseite :http://www.godmode-trader.de/rohstoffe

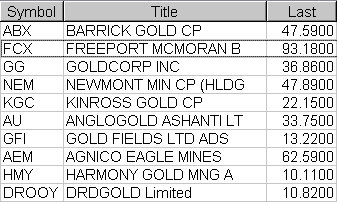

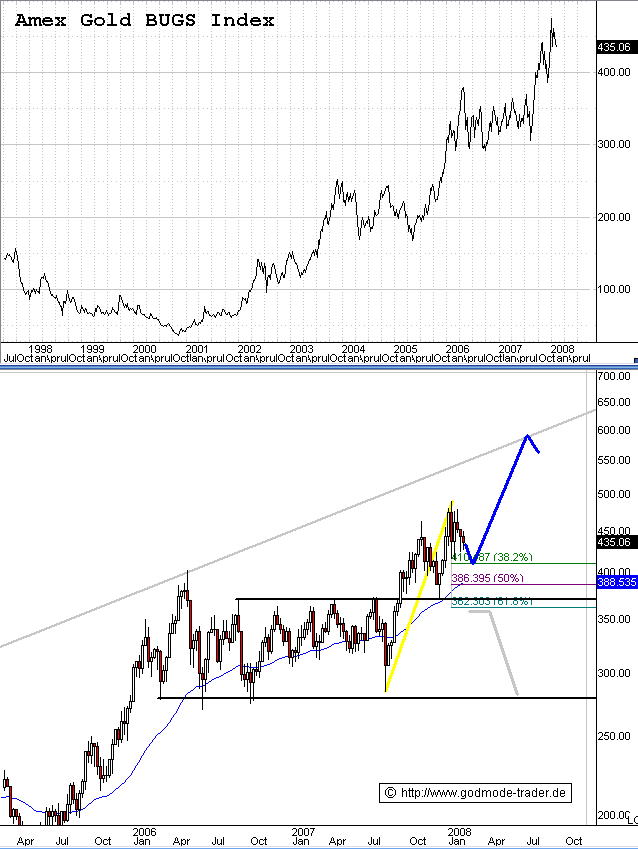

8.) Goldindizes - Goldminenaktien in intakten Ausbruchbewegungen, aber ...

Amex Gold BUGS Index aktuell 235 Punkte.Seit September 2007 läuft die Ausbruchbewegung über das Widerstandsniveau bei 370 Punkten. Bis jetzt läßt die Dynamik der Ausbruchbewegung aber ehrlich gesagt zu wünschen übrig.

Das charttechnische Kursziel auf mittelfristige Sicht liegt bei 600 Punkten.

Seit einigen Wochen bröckelt der Kurs nach unten ab. Bis 410 $ kann sich das noch fortsetzen. Idealerweise sollten die Notierungen von dort aber wieder anziehen können.

Ab jetzt darf der Index aus charttechnischer Sicht nicht mehr unter 360 $ abfallen. Dies würde nämlich eine Korrektur bis 280 Punkte einleiten.

Preisentwicklung seit 1998 (oben).

Preisentwicklung seit März 2005 (1 Kerze = 1 Woche)

Die folgenden Aktien sind im Amex Gold BUGS Index gelistet.

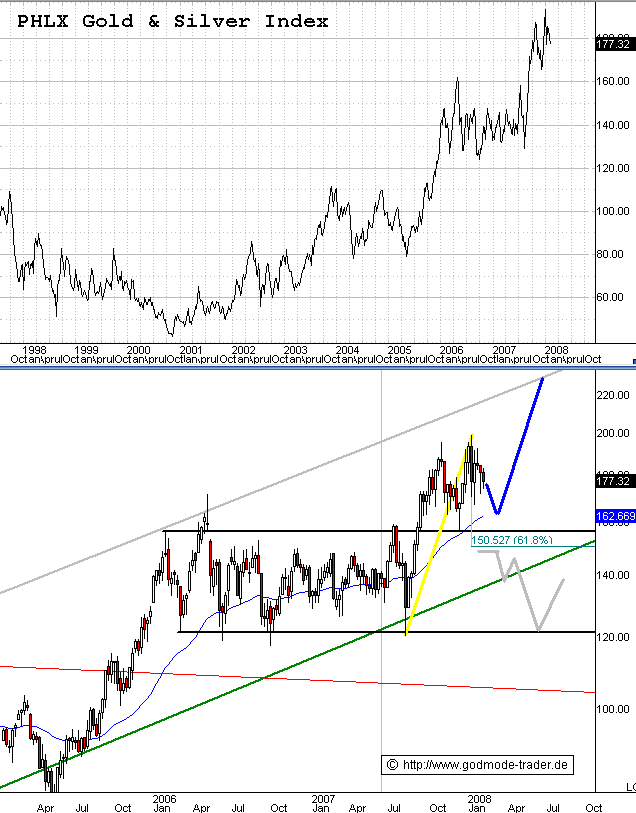

PHLX Gold & Silver Index aktuell 177,32 PunkteEbenfalls im September 2007 brach der Goldindex über sein Widerstandsniveau bei ca. 155 Punkten aus und löste damit ein neues mittelfristiges Kaufsignal mit Kursziel ca. 230 Punkte aus.

Auch hier verliert die Ausbruchbewegung deutlich an Dynamik. Bisher ist das wirklich nicht überzeugend!

Bis 160 Punkte kann der Index noch zurückkommen. Dann sollte er aber idealerweise wieder anziehen können.

Wichtig! Unter 150 Punkte sollte der Goldindex nicht mehr nachgeben, weil dies eine echte Korrektur bis 140 und anschließend sogar 120 Punkte einleiten würde.

Die folgenden Aktien sind im Goldindex gelistet.

World of Trading 2024: Triff die stock3-Experten live vor Ort

Am 22. & 23.11. findet die World of Trading in Frankfurt statt & stock3 ist mit dabei. Wir laden Dich ein, uns & unsere Experten näher kennenzulernen. Mit dabei sind u.a. Bastian Galuschka, Sascha Gebhard u.v.m.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.