DAX BIG PICTURE Update - Kippt der Markt wieder weg ? Oder erfolgt der Ausbruch über 6.845 Punkte ?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

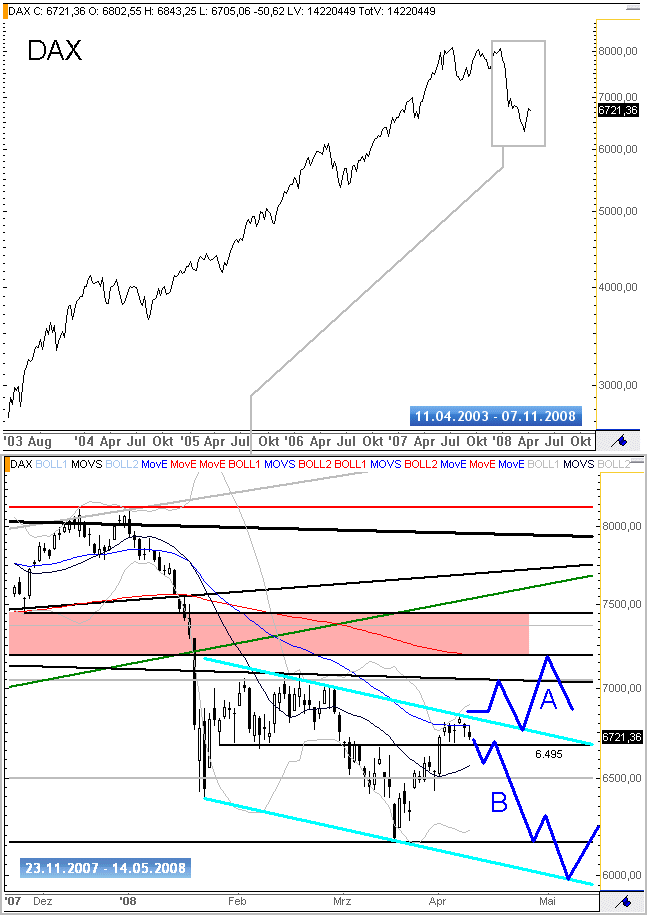

Seit 3 Wochen läuft im DAX eine Kurserholung. Aktienmarkt-Bullen hatten es in den vergangenen Monaten schwer, die laufende Erholung hat ihnen wieder etwas Leben eingehaucht. Die Situation bleibt meines Erachtens aus charttechnischer Sicht angespannt. Möglicherweise kippt uns der Markt schneller wieder nach unten weg als viele es erwarten.

DAX WKN: 846900 ISIN: DE0008469008

Kursstand: 6.721 Punkte

In Chartgrafik 2 habe ich einen abgeflachten Trendkanal auffällig türkis markiert. Im Bereich der oberen Begrenzung dieses Trendkanals bei 7.840 Punkten steht der DAX seit einigen Handelstagen. Diese obere Begrenzung fungiert als Widerstand, als Deckel. Solche Bereiche sind prädestiniert für wieder aufkommenden Abgabedruck. An dem Kursverhalten an solchen Kursmarken kann man als Charttechniker sehr schön das Kräfteverhältnis zwischen Bullen und Bären ablesen.

Ich habe 2 mögliche Scenarien skizziert.

Scenario (A): Dieses Scenario tritt dann ein, wenn der DAX über 6.845 Punkte ansteigen kann. Das ist die Bedingung. Steigt der DAX über 6.845 Punkte an, dürfte er bis 7.040-7.080 Punkte durchlaufen; maximal bis 7.190-7.200 Punkte. Bei 7.040-7.080 Punkten und bei 7.190-7.200 Punkten hat der DAX starke Widerstandsniveaus, die ideale punktuelle zunächst kurzfristige Short-Einstiegsniveaus darstellen.

Scenario (B): Die beschriebene projezierte obere Begrenzung des Trendkanals hält und der DAX fällt innerhalb des Trendkanals ab. Je nachdem wie lange dieser Abfall dauert, dürfte der DAX dann bis 6.160 und anschließend 6.000 Punkte abfallen.

Sie wissen, dass ich für das übergeordnete BIAS der Chartanalysen auf GodmodeTrader.de verantwortlich bin. Sie wissen, dass ich seit geraumer Zeit dem Aktienmarkt skeptisch gegenüber stehe. Und das, obwohl ich die bullischen Argumente alle kenne.

Es gibt viele Argumente, die für eine Bodenbildung auf dem aktuellen Niveau sprechen. US-Wahljahr, 08er Jahr, Bernanke & Co mit der Tendenz zum R-Wort wohlwissend, dass viele Marktteilnehmer die Gesetzmäßigkeit des Marktes kennen, wonach genau dann, wenn die Rezession festgestellt wird, der Aktienmarkt schon wieder deutlich weiter nach vorne schaut und nach oben durchzieht.

Ein weiteres Argument für die Bodenbildung ist die Reaktion der Märkte auf eigentlich gravierend negative Nachrichten. UBS und Deutsche Bank melden milliardenschwere Abschreibungen, die Kurse steigen. Einige größere US Hedgefunds geraten in Schieflage, die Kurse steigen. Normal einer der besten Indikatoren überhaupt. Was mich diesmal irritiert hat, war, dass diese brachial negativen Nachrichten recht kumuliert in einem Zeitfenster erschienen. Kaum waren die Nachrichten raus, sprang der Markt massiv an. Die Reaktion auf die negativen Nachrichten kam zu schnell. Normal oszilliert der Markt noch etwas seitwärts oder bröckelt noch etwas ab und dann kommt langsam Bewegung nach oben rein. Diesmal aber knallte wenige Minuten nach den Meldungen das Volumen hoch. Als ginge es darum, negatives Momentum sofort zu ersticken.

Möglicherweise ist es der gesunde Schuß Paranoia, - nein, das ist kein Widerspruch :-) -, eines Momentumtraders und -investors und die Intuition, die mir sagt, dass mir die Argumente diesmal zu idealtypisch serviert werden, wie einem Huhn eine Reihe von Körnern.

Wie dem auch sei. Basierend auf charttechnischer Analyse habe ich Ihnen die 2 besagten Scenarien skizziert. Die Aktienmärkte dürften turbulent, sprich volatil bleiben. Der Abwärtsdrall seit Beginn dieses Jahres entfaltet seine Wirkung im mittelfristigen Zeitfenster.

Ich möchte Sie ermuntern, die professionelle Arbeit unserer Trader einfach einmal zu testen.

Keine Frage. Solch volatile Märkte, die von einem Richtungsentscheid zum nächsten Richtungsentscheid fallen und ständig zwischen Ausbruch nach oben und Ausbruch nach unten hin und her morphen, spielen uns natürlich in die Hände. Solche Märkte sind für den normalen Börsianer schwierig zu handeln; vor allem auch deswegen, weil er die Vielzahl an Sektoren nicht ständig im Blick haben kann.

Lassen Sie uns die Arbeit machen.

Die Anmeldezahlen sind in den vergangenen Monaten sehr stark angestiegen. Wir bewegen uns auf Allzeithoch. Der Bedarf ist gewaltig. Testen Sie uns, testen Sie den Marktführer in Sachen Premiumservices.

Anbei der Link zum Godmode CFD Trader : http://www.godmode-trader.de/premium/cfdtrader/

Das Depot bewegt sich trotz oder gerade des deutlich korrigierenden Aktienmarkts nahe Allzeithoch. Es wird long und short gehandelt. Das heißt, dass auch an fallenden Kursnotierungen partizipiert werden kann. Im Godmode CFD Trader werden vornehmlich Aktien gehandelt. Sie können diese Aktien direkt kaufen oder aber sie handeln die Aktie gehebelt mit CFDs. Sie können sich vorstellen, dass wir in diesem Tradingservice deutlich "mehr" bieten als hier im kostenfreien Bereich von GodmodeTrader.de Meine Empfehlung. Melden Sie sich einfach für einen kostenlosen zweiwöchigen Test an. Innerhalb dieser Testphase können Sie dann sehen, ob wir Sie angemessen durch die turbulente Marktphase hindurchbugsieren.

Anbei der Link zum Godmode OS/Knock Out Trader : http://www.godmode-trader.de/premium/knockout/

Sie handeln den DAX, den DAX und nochmals den DAX ? Sie handeln den Index darüberhinaus gerne gehebelt mit Hebelzertifikaten oder Optionsscheinen ? Dann sind Sie hier richtig. Im Godmode OS/Knock Trader werden 2 Depots geführt. Der Index wird täglich getradet. Auch hier meine Empfehlung. Testen Sie kostenlos für 2 Wochen. Dann werden Sie sehen, ob Sie bereit sind für diese Tradingservices eine monatliche Abo-Gebühr zu bezahlen. Eigentlich eine einfache Rechnung. Verdienen Sie durch die Tradingservices angemessen, weil wir Ihnen die richtigen Signale geliefert haben, dann dürfte Ihre Entscheidung einfach zu treffen sein.

Herzliche Grüße,

Ihr Harald Weygand - Head of Trading bei GodmodeTrader.de

Chart 1: Linienchart seit April 2003 als Übersichtsdarstellung.

Chart 2: Tageschart (1 Kerze = 1 Tag) seit 23.11.2007.

DAX im BIG PICTURE - Bärenmarktrallye möglich, aber ist das wirklich ein finaler Boden ?

21.03.08 20:00

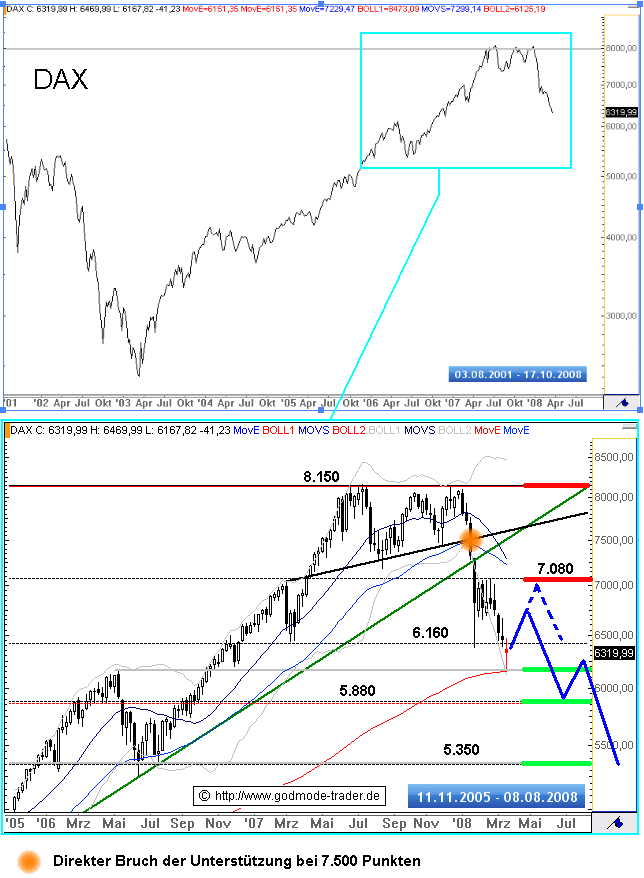

Fast punktgenau haben die Marktteilnehmer in der zurückliegenden Woche die Unterstützung bei 6.160 Punkten im DAX zu Käufen genutzt. Die Tatsache, dass bei 6.167 Punkten lediglich 7 Punkte über der 6.160er Unterstützung wieder Nachfrageüberhang in den Markt kam, spricht Bände. Es zeigt einmal mehr auf, dass sich mittels charttechnischer Analyse im kurz- und mittelfristigen Zeitfenster erstaunlich präzise potenzielle Wendepunkte benennen lassen.

DAX WKN: 846900 ISIN: DE0008469008

Kursstand: 6.319 Punkte

Rückblick: Seit Beginn dieses Jahres korrigiert der DAX. Bis 7.500 Punkten wurden die Kursabschläge von uns als Konsolidierung im Rahmen des übergeordneten Aufwärtstrends seit 2003 klassifiziert. Nach dem direkten Bruch der Kreuzunterstützung bei 7.500 Punkten war klar, dass die Musik kippt. Der Bruch der Unterstützung bei 7.500 Punkten war maßgeblich für unsere übergeordnete Einschätzung des Kursgeschehens. Direkt mit dem Bruch der 7.500er Marke drehten wir unsere Einschätzung auf bärisch.

Eigentlich bemerkenswert, daß die Kursbewegungen von lediglich 1-2 Handelstagen so entscheidend für die Prognose mittel-, sogar langfristiger Trends sein können.

Ich reite auf dieser Marke von 7.500 Punkten herum, aber sie stellt sich auch oder gerade im Nachinein als die entscheidende Schaltstelle, als Dreh- und Angelpunkt, für die nun vorliegende nach unten gerichtete Trendrichtung dar. Als Charttechniker gilt es im Rahmen übergeordneter Aufwärtstrends das Grundrauschen zwischengeschalteter Konsolidierungen auszublenden. Bis 7.500 Punkte Anfang dieses Jahres lag also Grundrauschen vor, bis dahin baute sich auf Sicht mehrerer Monate Druck nach oben auf, bis dahin war der Bullenmarkt im DAX intakt.

Im Februar konnte der Index in einer Range zwischen 6.650-7.000 Punkten seitwärts konsolidieren, eine Bärenmarktrallye ausgehend von diesem Niveau gelang jedoch nicht. Eine Bärenmarktrallye hatte ich erwartet. Eine solche hatte ich in den Prognosen angekündigt sogar ohne Angabe von Bedingungen. Die Bärenmarktrallye blieb aus, der Markt korrigierte direkt weiter. Die Einschätzung einer Bärenmarktrallye war schlichtweg falsch.

In der nun zurückliegenden Woche konnte der DAX auf der benannten zentralen Unterstützung bei 6.160 Punkten nach oben abprallen. Bei 6.130-6.160 Punkten liegt eine Unterstützungsniveau, das sich aus einer wichtigen horizontalen Trendlinie und der exp. GDL 200 (EMA200) zusammensetzt. Insofern wieder eine deutlich erhöhte Wahrscheinlichkeit, dass der DAX ausgehend von der Unterstützung nach oben abprallen kann, eine deutlich erhöhte Wahrscheinlichkeit, dass sich ein Nachfrageüberhang entwickeln kann. Ich habe bereits darauf hingewiesen, dass sehr viele Charttechniker diese 6.160er Unterstützung sehen und in ihrer Bedeutung ähnlich werten. Das wiederum sollte zur Vorsicht mahnen. Charttechnisch ausgerichtete Marktakteure positionieren sich hier also long, sie kaufen, und sie warten anschließend auf Anschlußkäufe. Wenn Anschlußkäufe ausbleiben, leitet dies eine verstärkte Verkaufslawine ein, weil eben diese charttechnisch ausgerichteten nicht selten auch tradingorientierten Marktakteure, wieder aus ihren Positionen gehen.

Bei 5.880 Punkten liegt ein Fibonacci Retracement Supportcluster, also eine Unterstützung, die sich ausschließlich über eine Reihe von Fibo Retracements darstellt. Anschließend wartet bei 5.350 Punkten eine weitere sehr starke Unterstützung. Bei 5.350 Punkten verläuft eine sehr wichtige horizontale Unterstützung, die von unten und oben mehrfach bestätigt worden ist. Bei 5.350 Punkten liegt außerdem das 61,8% Fibonacci Retracement der Aufwärtsbewegung seit August 2004.

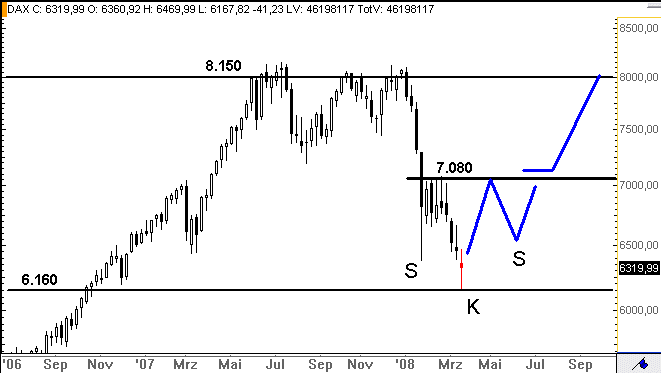

Charttechnischer Ausblick: Der DAX befindet sich seit Anfang 2008 in einer intakten Abwärtsbewegung. Und dieser Trend, es ist ein Abwärtstrend, ist nach wie vor "unser Freund". Allerdings konnte der DAX in dieser Woche auf der mehrfach benannten zentralen Unterstützung bei 6.160 Punkten nach oben abprallen und eine bullische Reversalkerze im Wochenchartintervall absetzen. Im Rahmen des Bärenmarkts seit Anfang 2008 besteht die Möglichkeit einer Bärenmarktrallye, also einer temporären Kurserholung. Den DAX kan diese Bärenmarktrallye bis 6.700 und anschließend möglicherweise sogar in Richtung 7.000 Punkte führen. Bei 7.080 Punkten ist aber erstmal der Deckel drauf.

Die Wahrscheinlichkeit einer Ausdehnung des jungen Bärenmarkts mit Ausbildung neuer Tief ist (leider) hoch. Bei 5.800 und 5.350 Punkten liegen die nächsten relevanten starken Unterstützungsniveaus, die Gegenbewegungen bzw. Bärenmarktrallyes initiieren können. Im Bereich der beiden genannten Unterstützungen ist der DAX ebenso ein charttechnisches Trading BUY wie er es auf der 6.160er Unterstützung war und ist. Insbesondere die Marke von 5.350 Punkten ist hervorzuheben. Es handelt sich um eine der stärksten Unterstützungstypen, die die charttechnische Analyse kennt.

Chart 1: Linienchart seit August 2001 als Übersichtsdarstellung.

Chart 2: Wochenchart (1 Kerze = 1 Woche) seit 11.11.2005.

Chart 3: Wochenchart (1 Kerze = 1 Woche) seit August 2006.

Gerade als Charttechniker gilt es sehr flexibel im Denken zu sein. Deshalb sollte man die Möglichkeit eines Bodenbildungsprozesses auf der Unterstützung von 6.160 Punkten nicht ausschließen. In der beigefügten dritten Chartgrafik habe ich eine mögliche Variante eines Bodenbildungsprozesses skizziert. Die Variante einer SKS Bodenformation. Voraussetzung dafür, dass eine solche Variante weiter gedacht werden kann, wäre eine Bärenmarktrallye in den kommenden Wochen bis in den 7.000 Punktebereich. Anschließend müßte eine von 7.000 Punkten ausgehende Konsolidierung genau beobachtet werden. Wichtig wäre die Ausbildung eines markanten zyklischen Tiefs oberhalb des Kopfes bei 6.160.

Dieses Scenario eines Bodenbildungsprozesses sehe ich zwar als wenig wahrscheinlich an, dennoch sei es an dieser Stelle schon einmal vorgestellt.

Sie sehen, dass seit Beginn dieses Jahres die Märkte schwieriger zu handeln sind. Wir Charttechniker sagen auch "Der Markt bewegt sich in einem Tradingmarkt". Value Investoren kaufen sich auf Sicht mehrerer Jahre in fundamental starke Aktientitel ein. Und zwar sukzessive, dann wenn der DAX auf 6.160, 5.880 und 5.350 Punkten steht. Für Investoren bieten solche starken Korrekturphasen beste Kaufgelegenheiten. Sie kaufen dann, wenn niemand mehr Aktien besitzen will. Value Investoren sind allerdings bereit mit ihren Positionen teilweise sehr hohe Buchverluste anlaufen zu lassen. Value Investoren müssen sich auf ihre fundamentale Einschätzung 100% verlassen können.

Tradingorientierte Marktakteure halten sich an der Seitenlinie auf und steigen in charttechnisch relevanten Marken lediglich kurzfristig punktuell in den Markt ein. In diesem Zusammenhang möchte ich auf unseren kostenpflichtigen PREMIUM-Bereich verweisen. Insbesondere 2 Tradingpakete möchte ich hervorheben. Zum einen den Godmode CFD Trader, in dem Aktien gehebelt gehandelt werden und zum anderen der Godmode OS/Knock Out Trader, in dem Hebelzertikate gehandelt werden. Ich stelle gerade diese beiden Tradingpakete vor, weil die beiden zuständigen Headtrader mit ihren Trades wirklich ein Feuerwerk abgefackelt haben.

Anbei der Link zum Godmode CFD Trader : http://www.godmode-trader.de/premium/cfdtrader/

Das Depot bewegt sich trotz oder gerade des deutlich korrigierenden Aktienmarkts nahe Allzeithoch. Es wird long und short gehandelt. Das heißt, dass auch an fallenden Kursnotierungen partizipiert werden kann. Im Godmode CFD Trader werden vornehmlich Aktien gehandelt. Sie können diese Aktien direkt kaufen oder aber sie handeln die Aktie gehebelt mit CFDs. Sie können sich vorstellen, dass wir in diesem Tradingservice deutlich "mehr" bieten als hier im kostenfreien Bereich von GodmodeTrader.de Meine Empfehlung. Melden Sie sich einfach für einen kostenlosen zweiwöchigen Test an. Innerhalb dieser Testphase können Sie dann sehen, ob wir Sie angemessen durch die turbulente Marktphase hindurchbugsieren.

Anbei der Link zum Godmode OS/Knock Out Trader : http://www.godmode-trader.de/premium/knockout/

Sie handeln den DAX, den DAX und nochmals den DAX ? Sie handeln den Index darüberhinaus gerne gehebelt mit Hebelzertifikaten oder Optionsscheinen ? Dann sind Sie hier richtig. Im Godmode OS/Knock Trader werden 2 Depots geführt. Der Index wird täglich getradet. Auch hier meine Empfehlung. Testen Sie kostenlos für 2 Wochen. Dann werden Sie sehen, ob Sie bereit sind für diese Tradingservices eine monatliche Abo-Gebühr zu bezahlen. Eigentlich eine einfache Rechnung. Verdienen Sie durch die Tradingservices angemessen, weil wir Ihnen die richtigen Signale geliefert haben, dann dürfte Ihre Entscheidung einfach zu treffen sein.

Soweit, so gut. Schauen wir, ob die Märkte die Gelegenheit am Schopfe packen und in den kommenden Wochen eine Bärenmarktrallye etablieren können. Das Stimmungsbild der Anleger dürfte sich durch eine solche Phase der Kurserholungen wieder deutlich aufhellen können.

Herzlichst,

Ihr Harald Weygand

DAX im BIG PICTURE - Bärisch - Das ist ein Crash, wird ein Crash ,es geht jetzt alles sehr schnell!

Datum 22.01.2008 - Uhrzeit 09:15

Man sollte das Kind beim Namen nennen. Die Märkte befinden sich in einer Crashphase. Auch wenn kurzfristige Erholungen möglich sind, besteht die Gefahr, dass wir einen echten Flächenbrand sehen, der im Sinne starker Preiskorrekturen endet.

Was ich damit meine? Lesen Sie einfach selbst ...

Anbei eine aktuelle DAX Analyse aus dem PREMIUM-Bereich zeitverzögert nun auch hier im freien Bereich.

DAX WKN: 846900 ISIN: DE0008469008

Kursstand: 6.790 Punkte

Rückblick: Die Art und Weise, wie der DAX den Key Support im 7.500 Punktebereich durchbrach, nämlich direkt ohne vorherige Gegenbewegung mit einem Gap Down, elektrisierte. Direkt und sofort wurde die Prognose ausgegeben, dass der DAX aller Voraussicht nach "relativ direkt" bis 7.000 Punkte durchrutschen dürfte. Die Prognose war korrekt!

Der schnelle Kursverfall, das direkte Brechen der Unterstützungen bei 7.500, 7.200 und 7.000 Punkten zeigt das Verhältnis zwischen Käufern und Verkäufern sehr gut auf. Es gibt praktisch keine Käufer. Es herrscht ein Käuferstreik. Und das schlagartig, nachdem der DAX seit Mitte 2007 auf hohem Niveau gehalten werden konnte.

Tatsächlich war dieser eine Tag des Bruchs der 7.500er Unterstützung der Tag, an dem die monatelange relative Stärke mit einem Paukenschlag aufgegeben wurde.

Der DAX tropft aus seinem mehrmonatigen steigenden und damit bullischen Dreieck regelwidrig nach unten heraus. Wichtige Unterstützungen hat der Index jetzt bei 6.417 und 6.162 Punkten.

Im Bereich einer der beiden Kursmarken besteht die Möglichkeit auf eine Stabilisierung. Ich betone "im Bereich"!

Beachten Sie, dass sich der Markt im Rahmen von Sell Offs, im Rahmen von Crashs, nicht wirklich relevant an Unterstützungsmarken hält. Es muß damit gerechnet werden, dass der Boden dann erreicht wird, nachdem zunächst eine Unterstützung nach unten durchgemacht wurde.

Werfen Sie einen Blick auf den zweiten Chart. Es handelt sich um eine BIG PICTURE Aufnahme, den Monatschart (1 Kerze steht hier für einen Monat). Hier läßt sich eine zentrale Unterstützung bei 5.350 Punkten sondieren. Es handelt sich um eine massive Unterstützung, eine Unterstützung, die sich über Chartstrukturen und -elemente verschiedener Intervalle herleiten läßt. Die derzeit laufende Preiskorrektur läuft Gefahr, sich mittelfristig bis in den 5.350er Bereich auszudehnen.

Charttechnicher Ausblick: Wir rechnen mit einer Fortsetzung des Crashs bis 6.417 und anschließend 6.162 Punkte. Keine Frage mit dem Bruch der 7.000er Unterstützung drehen wir ähnlich wie für die US Indizes bereits am 07.01.08 das Bias auf bärisch.

Was wir derzeit an den Aktienmärkten sehen sind echte Crashbewegungen. Hohe Kursverluste innerhalb kürzester Zeit ohne einstreute Gegenbewegungen.

Beachten Sie, dass sich im Rahmen von Crashbewegungen die Märkte nicht wirklich gut an charttechnischen Unterstützungen orientieren. Insofern macht es eher keinen Sinn punktgenau Unterstützungen zu kaufen, weil die Wahrscheinlichkeit einfach zu groß ist, dass man aus der Position sofort wieder herausgekegelt wird.

Ich weise dezidiert darauf hin, dass wir intraday und auf Tagesschlußkursbasis die Märkte sehr genau engmaschig covern. Von hoher Wichtigkeit für uns sind ab jetzt die entstehenden Kerzenmuster. Sobald sich eine bullische Reversalkerze ausbildet, sind wir potenziell bereit, die Prognose sofort ohne mit der Wimper zu zucken dahingehend anzupassen, einen zumindest temporären Boden auszurufen.

Herzliche Grüße,

Ihr Harald Weygand

Chart 1: Wochenchart (1 Kerze = 1 Woche) seit August 2005.

Chart 2: Monatschart (1 Kerze = 1 Monat) seit Oktober 1998.

DAX im BIG PICTURE - US Markt bringt auch den Stärksten zum Wanken/ DAX wechselt zunächst von Dur in Moll

Datum 17.01.2008 - Uhrzeit 05:00

Weltweit beginnen nun auch die Zugperde, die Indizes mit der höchsten relativen Stärke, relevant zu fallen. Sogar der Kuala Lumpur Composite, ein Index, der in der vergangenen Woche über eine wichtige mittelfristige BUY Triggerlinie ausbrechen und eigentlich eine weitere mittelfristige Aufwärtstrendverschärfung einleiten konnte, nimmt im Verlauf dieser Woche den Ausbruch wieder zurück.

In dieser Woche geben die Zugpferde unter den Indizes weltweit (auch der DAX) ihre Resistenz gegen den kollabierenden US Bankensektor auf.

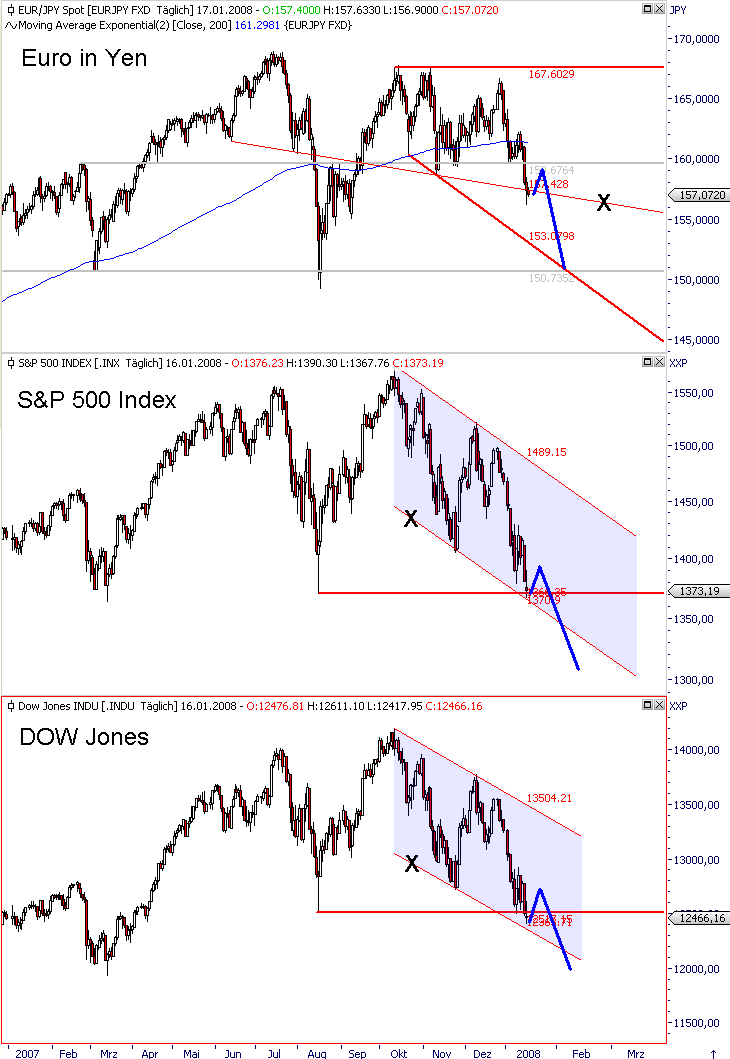

Was sagt uns das Dreigespann aus Yen, S&P 500 Index und DOW Jones ?

Ich möchte diese Chartbesprechung mit einer Intermarketgegenüberstellung von dem Währungsverhältnis Euro in Yen (EUR/JPY), dem S&P 500 Index und dem DOW Jones beginnen.

EUR/JPY aktuell 157,xx

S&P 500 Index aktuell 1.373

DOW Jones aktuell 12.466

Diese 3 Basiswerte weisen im mittelfristigen Zeitfenster eine hohe positive Korrelation auf. Ihre Kurse verlaufen tendenziell richtungsgleich. Steigt EUR/JPY, steigen DOW Jones und S&P 500 Index und umgekehrt.

In den Charts aller 3 Basiswerte habe ich eine Trendlinie, die für die aktuelle Prognose maßgeblich ist, mit dem Buchstaben "X" gekennzeichnet. Im S&P 500 Index und DOW Jones handelt es sich bei den mit X gekennzeichneten Linien um projezierte Unterkanten der Abwärtstrends seit Oktober 2007. Beide Indizes stehen zeitgleich direkt im Bereich dieser Unterkanten, die als Unterstützungen fungieren. Gleichzeitig steht auch das Währungsverhältnis EUR/JPY im Bereich einer formationstechnischen Linie, die bei ca. 157 JPY verläuft.

Eigentlich müßte JETZT eine Kurserholung starten. Eigentlich ...

Wenn miteinander korrelierende Basiswerte gleichzeitig im Bereich von Unterstützungen notieren, sprechen wir von einem so genannten Intermarketkorrelations Supportcluster. Normalerweise erhöht sich dadurch die Wahrscheinlichkeit, dass die Basiwerte ausgehend von ihren Unterstützungsniveau nach oben abprallen können.

ABER

Man sieht, dass der EUR/JPY im Overnighthandel keine Anstalten macht, nach oben abzuprallen. Stattdessen beginnt er in die gestrige "So la la" Reversalkerze hineinzufallen. Ähnliches beobachtet man derzeit auch bei vielen US Banktitel, die trotz total ausgebombten Kursniveaus im Bereich von Unterstützungen in weniger als zaghafte Erholungsversuche zurückfallen.

Indizes sprechen für schlagartigen Trendwechsel.

Und gleich werden wir zur Besprechung vom DAX kommen, der gestern durch eine hochgradige Kreuzunterstützung (Support Cluster) ohne vorherige Gegenbewegung mit einem Gap Down hindurchgefallen ist. Wenn solche Unterstützungen direkt gebrochen werden, dann ist das dahingehend zu interpretieren, dass schlagartig ein starker Trendwechsel vorliegt.

Die Situation ist damit von einem Tag auf den anderen als brandgefährlich einzuordnen! Und solche Situation gibt es nicht oft.

So dürfte es kurzfristig im EUR/JPY, S&P 500 Index und DOW Jones weitergehen.

EUR/JPY dürfte mit einer kleinen Gegenbewegung oder ohne weiter bis 150/151 JPY abfallen.

Der S&P 500 Index dürfte mit einer kleinen Gegenbewegung oder ohne zunächst (!) bis 1.325 Punkte abfallen.

Der DOW Jones dürfte mit einer kleinen Gegenbewegung oder ohne zunächst bis 12.000 Punkte abfallen.

Man darf gespannt sein. Irgendwie liegt der Geruch eines bevorstehenden Sell Offs in der Luft.

Die ausführliche Analyse von DOW Jones und S&P 500 Index anbei : Bitte hier klicken zum Lesen.

Kommen wir zum DAX ...

DAX WKN: 846900 ISIN: DE0008469008

Kursstand: 7.849 Punkte

Gestern ist im Chartbild von dem Index etwas "ganz schlimmes" passiert.

Ein Gap Down durch eine hochgradige Kreuzunterstützung bei 7.545-7.560 Punkten. Das sieht man in dieser Form normal nur bei Small und Midcap Aktien, deren Kurse anschließend kein Halten mehr kennen und drastisch einbrechen.

Mit den gestrigen Kursabgaben an dieser so wichtigen Stelle des Chartbilds liegt schlagartig eine gefährliche Situation vor.

Bullen zunächst auf dem Rückzug

Stellen Sie sich 2 Männer beim Armdrücken vor. Über weite Strecken liegt eine Pattsituation vor, beide geben ihr Bestes, es geht hin und her, vergleichbar mit der Chartsituation vom DAX seit Mitte 2007 unterhalb des BUY Triggerbereichs bei 8.150-8.200 Punkten. Dann plötzlich nimmt der eine Mann urplötzlich den Druck heraus, hört auf zu drücken. Zwangsläufig schlägt ihm durch den plötzlich nachlassenden Widerstand der andere Mann die Hand mit der Rückseite auf den Tisch.

Genau das ist gestern im DAX passiert, wobei die Bullen den Druck schlagartig herausgenommen haben; möglicherweise mit der Einsicht, dass der kollabierende US Bankensektor nun doch auf andere Sektoren und Regionen übergreift.

Die Sache mit dem Freibier

Wenn die Lage nicht so ernst wäre, wäre ich sicherlich früher auf mein "Freibierangebot für alle" eingegangen, das ich in einer der vorangegangenen DAX Analysen unterbreitet hatte und welches die enorme Bedeutung des 7.545-7.560er Bereichs unterstreichen sollte. Zunächst entschädige ich Sie mit solidem Content ...

So sieht der Fahrplan für den DAX zunächst aus

In dem steigenden bullischen Dreieck seit Mai/Juni 2007 hat sich nun seit September 2007 eine Doppeltop-Trendwendeformation ausgebildet. Unterstützungen liegen bei 7.372, 7.200 und 7.000-7.040 Punkten. Durch den direkten Bruch des 7.500er Bereichs liegt jetzt jedoch ein enormer Druck nach unten vor. Ich rechne damit, dass der DAX relativ direkt in Richtung 7.000 Punktemarke durchfallen könnte. Dennoch die relevanten Unterstützungen seien genannt. Wenn Sie sie kaufen und auf Gegenbewegungen spekulieren möchten, dann zwingendermaßen mit Stoplossabsicherung.

Wir shorten im DAX bereits seit Tagen einige Aktien, die relative Schwäche aufweisen. Im DAX selbst wollten wir eigentlich den erwarteten Bounce ausgehend von 7.545-7.560 Punkten long handeln. Da dieser aber wider Erwarten ausblieb, wechseln wir jetzt auf temporär short.

Nach oben bleibt das Terrain unverändert abgesteckt!

Nach oben gilt das mehrfach beschriebene Bedingungs Setup :

Steigt der DAX auf Wochenschlußkursbasis über 8.080-8.150 Punkte an, dann liegt ein neues mittelfristiges Kaufsignal mit Kurszielen von 8.400, 9.000 und 9.200 Punkten vor.

Allerdings ist dieses Setup ersteinmal Zukunftsmusik. So wie es aussieht, ist zunächst im Verlauf des ersten Quartals 2008 eine Sonate in Moll angesagt.

Was hat sich zu den bisherigen Analysen geändert?

Die Unterstützungen wurden wie bisher benannt, die Bedingungen für einen Ausbruch nach oben ebenfalls. Allerdings wurde durch die Art und Weise des gestrigen Bruch der erstgenannten Unterstützung die Einschätzung dahingehend angepaßt, dass nun ein Durchrutschen in Richtung 7.000er Marke für wahrscheinlich gehalten wird.

Beste Grüße,

Harald Weygand

Kursverlauf (oben) vom 25.11.2005 bis dato (log. Kerzenchartdarstellung / 1 Kerze = 1 Woche)

Kursverlauf (unten) vom 06.09.2007 bis dato (log. Kerzenchartdarstellung / 1 Kerze = 1 Tag)

World of Trading 2024: Triff die stock3-Experten live vor Ort

Am 22. & 23.11. findet die World of Trading in Frankfurt statt & stock3 ist mit dabei. Wir laden Dich ein, uns & unsere Experten näher kennenzulernen. Mit dabei sind u.a. Bastian Galuschka, Sascha Gebhard u.v.m.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.