Das fehlt für eine nachhaltige Trendwende am Aktienmarkt

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

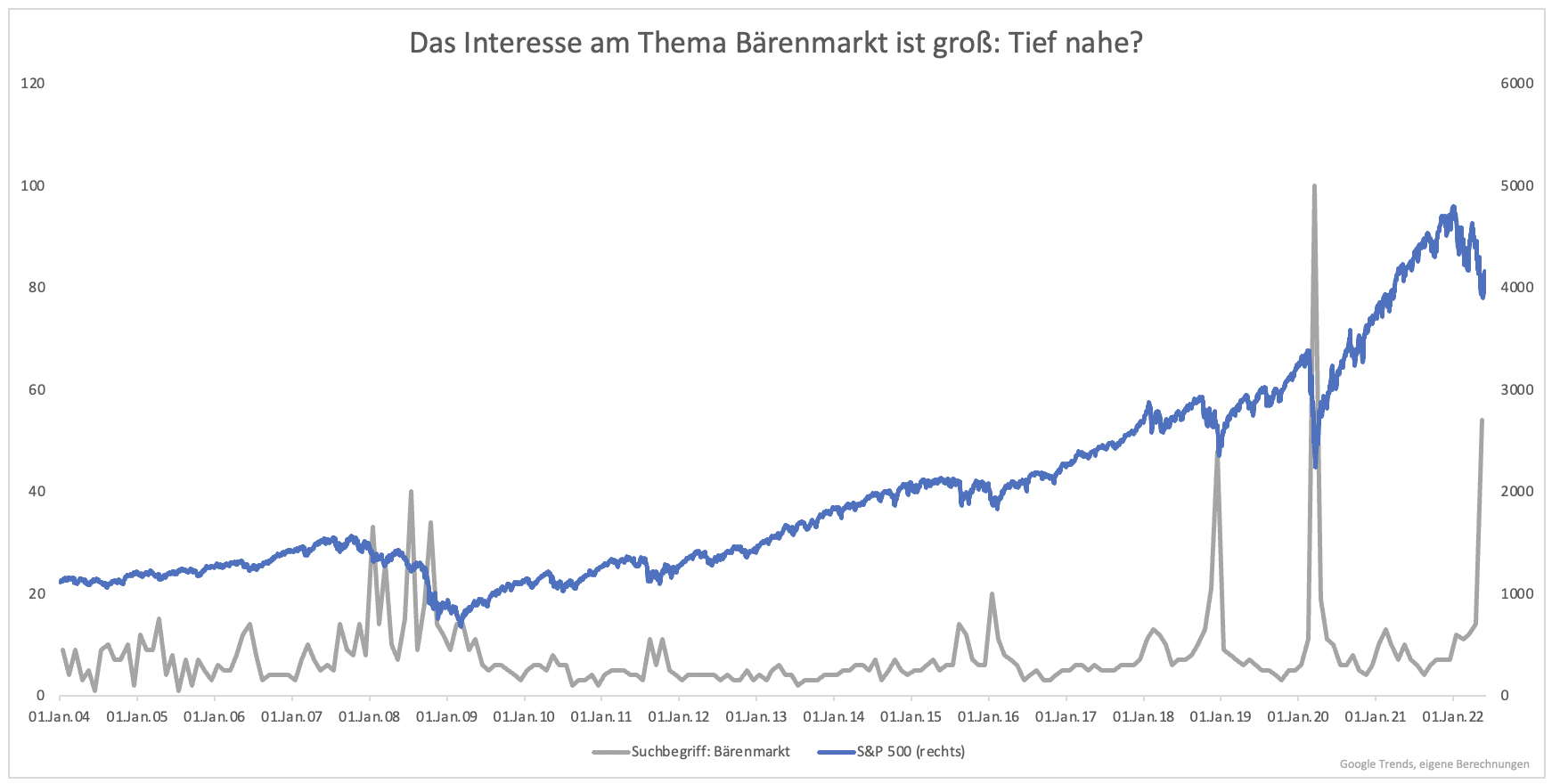

An Anlegern ist die Korrektur keineswegs spurlos vorübergegangen. Trotz der jüngsten Gegenbewegung sind die Kurse seit Jahresbeginn immer noch tief im Minus. Das Minus der meisten Indizes liegt knapp im zweistelligen Bereich. In Europa sind die Minuszeichen trotz des nahen Krieges kleiner als in den USA. Die vergleichsweise gute Performance in Europa hängt mit der Bewertung zusammen. Europäische Märkte waren nicht überbewertet. In den USA war das anders, was sich nun rächt. Das gilt insbesondere für Technologieaktien. Der Nasdaq 100 hat fast doppelt so viel verloren wie der S&P 500. Privatanleger hatten eine hohe Anlage-Konzentration im Technologiebereich. Das führt dazu, dass Privatanleger in diesem Jahr ein Minus von ca. 30 % zu verzeichnen haben. Während sich der Gesamtmarkt knapp im zweistelligen Bereich im Minus befindet, sind viele Depots von Privatanlegern in gravierender Schieflage. Trotzdem ist das Interesse am Aktienmarkt nach wie vor groß. Die Korrektur hat, wie frühere auch, zu einem Anstieg der Suchfrequenz geführt. Die Suchfrequenz nach dem Thema Bärenmarkt korreliert stark mit den Kursen. Je höher das Interesse, desto eher befindet sich der Markt in der Nähe eines Tiefs.

Aktuell ist das Interesse groß, allerdings weniger ausgeprägt als im März 2020 und nur unwesentlich höher als zum Jahreswechsel 2018/19 (Grafik 1). Ein großer Ausschlag nach oben kann ein Signal für ein Tief sein, wenn sich der Markt in einer kurzen und schmerzhaften Korrektur befindet.

Die Finanzkrise war anders. So gab es mehrere Spitzen. Das Tief wurde erst erreicht, als Anleger das Interesse verloren. Das unterscheidet einen Crash bzw. eine kurzlebige Korrektur von einem zeitlich ausgedehnten Bärenmarkt.

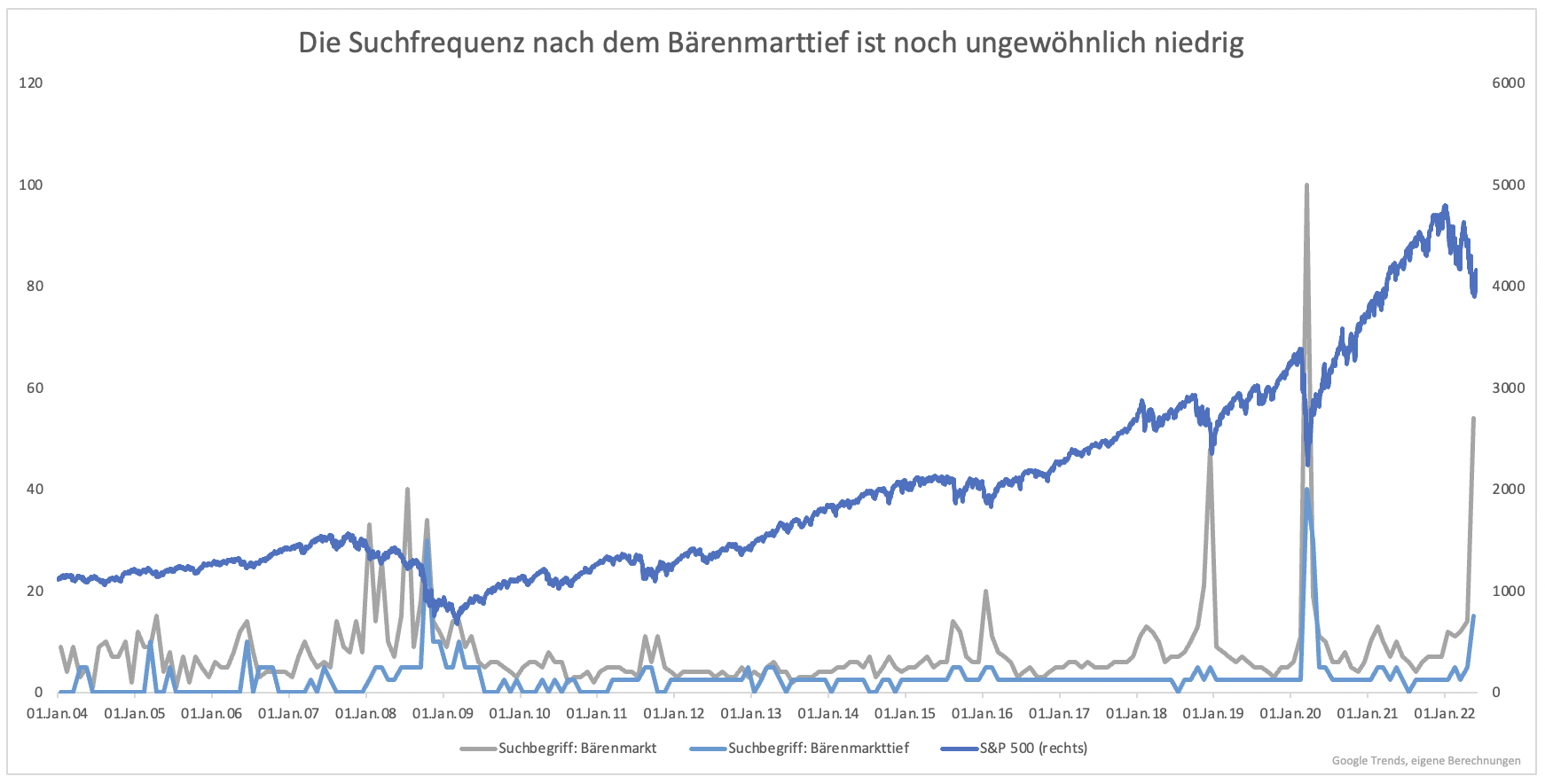

Wir wissen leider erst im Nachhinein, ob es sich aktuell um einen Trend wie 2008 handelt oder um eine zeitlich begrenzte Korrektur. Es macht jedoch stutzig, dass die Google-Suche nach einem Bärenmarkttief noch verhalten ist (Grafik 2). Selbst 2008 war das Suchaufkommen höher, obwohl Google vor 14 Jahren deutlich weniger stark genutzt wurde.

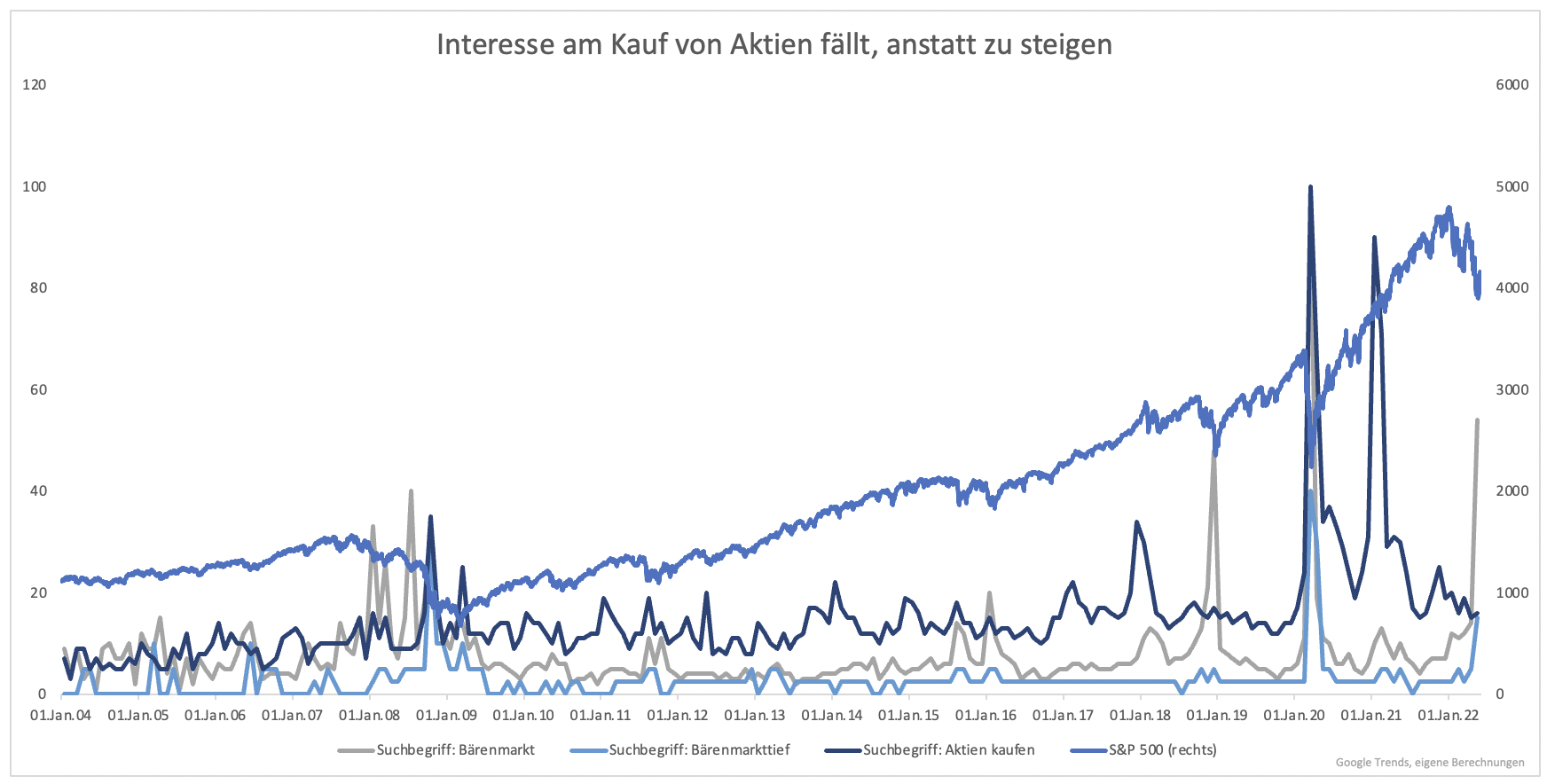

Wirklich bedenklich ist allerdings ein anderer Umstand. Das Kaufinteresse steigt nicht, es fällt (Grafik 3). Es gibt zwei Fälle, in denen das Kaufinteresse steigt. Zum einen geschieht dies in Korrekturen, wenn die Kurse gefallen sind. Zum anderen steigt das Interesse, wenn zu große Euphorie herrscht. Das war etwa Anfang 2021 der Fall, als Technologiewerte, Hype-Aktien und Blankoscheckunternehmen hoch im Kurs waren.

Obwohl die Kurse deutlich zurückgekommen sind, fällt das Interesse am Kauf von Aktien weiter. So sieht der Beginn eines neuen Aufwärtstrends nicht aus. Es ist eher ein Zeichen von Ratlosigkeit und Ernüchterung. Von der Korrektur ernüchtert und großen Verlusten in den Depots von Privatanlegern dürften viele den Rebound eher nutzen, um zu verkaufen und die Verluste zu begrenzen. Es ist genau dieses Verhalten, bei dem man versucht noch mit einem blauen Auge davonzukommen, welches den Abwärtstrend über längere Zeit nährt.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 50 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.