Corporate Bonds von guten Schuldnern sind Anlegers Liebling

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die Anleger am Bondmarkt sind vorsichtig und agieren nur sehr selektiv. Doch wenn eine Art von festverzinslichen Anlagen zu den Lieblingen der Investoren gehört, dann sind es Corporate Bonds von guten und bekannten Emittenten aus der Industrie. Während Staatsanleihen aus den Euro-Peripherie-Staaten weiterhin die Verkaufslisten anführen, gehen die Anleger auf die Suche nach Unternehmensanleihen ausgesuchter Schuldner.

So ist eine Anleihe von Henkel (WKN 664196), die bis 6/2013 läuft und bei einem Kupon von 4,25% mit rund 1,80% rentiert, ebenso gesucht wie ein Bond von Fresenius Medical Care (WKN A1GVFF) mit Laufzeit 9/2018, der mit 6,50% verzinst wird und eine Rendite von 5,66% aufweist. Für einen Umsatzanstieg an den Börsen sorgte auch der Rückkauf eines Teiles der Evonik Degussa-Anleihe (WKN 818050) durch Evonik Industries. Dadurch sollen vorzeitig Schulden abgebaut und die Finanzstruktur des Unternehmens verbessert werden. Der ehemals zehnjährige Bond ist 12/2013 fällig und mit 5,125% verzinst. Von 12. bis 20.10.2011 bietet Evonik den Anlegern an, Angebote zum Rückkauf abzugeben und dabei zusätzlich eine Rückkaufprämie auf den Kurs zum Ende der Angebotsfrist zu erhalten. Der endgültige Rückkaufpreis wird voraussichtlich am 21.10. bekannt gegeben.

Für Aufmerksamkeit sorgte die Trendumkehr bei einem Bond von Solarworld (WKN A1CR73), der Anfang Oktober bis auf 46% gefallen war. Inzwischen notiert die Anleihe, die 1/2017 fällig wird, wieder bei rund 60%. Es errechnet sich für diesen Titel, der zu den High Yields zu zählen ist, eine Rendite von über 18%. Interesse generierte auch die vergangene Woche emittierte Anleihe der Heidelberger Cement AG (WKN A1GV10). Der mit einem Kupon von 9,50% ausgestattete Bond läuft bis 12/2018 und rentiert mit gut 9%. Mit einer Benotung von Ba2/BB befindet sich das Unternehmen nur 2 Notches vom Investmentgradebereich entfernt.

Weiterhin auf den Kauflisten stehen Anleihen in norwegischen Kronen. Im Mittelpunkt des Interesses standen diese Woche eine Emission der Rabobank (WKN A1GK7U) mit Fälligkeit 1/2016, einem Kupon von 4,00% und einer Rendite von ca. 3,20%. Ebenso waren die auf norwegische Kronen lautenden Bonds der Landwirtschaftlichen Rentenbank (WKN A1EWDP) gesucht, die bis 10/2018 laufen und bei einer Verzinsung von 3,50% mit 3,75% rentieren.

Ungeachtet dieser Trends geht das Gros der Anleger auf Nummer Sicher und investiert in deutsche Staatsanleihen. So standen Bundesanleihen (WKN 113540) mit Laufzeit 7/2020, einem Kupon von 3,00% und einer Rendite von ca. 2,04% im Fokus. Gefragt waren auch die bis 1/2021 laufenden Bundestitel (WKN 113542), die mit 2,50% verzinst werden und mit ca. 2,11% rentieren.

Trotz neuer Gelder für Athen soll’s zum Friseur gehen

Verstehen ist momentan nicht gefragt. Zu unterschiedlich sind die Signale an den Märkten. Einerseits scheinen die Aktionäre davon überzeugt zu sein, dass die Kurskorrekturen überzogen waren und die Krise nicht so schlimm wird wie befürchtet. Andererseits sehen sich unsere Politiker aber bemüßigt, den EU-Gipfel zu verschieben, da die großen Probleme, die besondere Lösungen benötigen, in der Kürze der Zeit nicht darstellbar sind. Es ist verwunderlich, dass verschiedene Menschen so unterschiedlich auf die gleichen Themen reagieren.

Das führt an den Märkten zu Irritationen. Und diese werden nicht kleiner, wenn einmal davon gesprochen wird, dass die Troika der Auszahlung der nächsten Tranche höchstwahrscheinlich zustimmen wird. Denn gleichzeitig erläutert der Euro-Gruppen-Chef Jean-Claude Juncker die Ausmaße eines Schuldenschnitts. Diesen beziffert er auf 50%, 60% oder auch mehr. Dass man noch neue Gelder zur Auszahlung bringt und gleichzeitig über einen Schuldenschnitt diskutiert, erinnert an die immer wieder angeprangerte Vorgehensweise der KfW während der Lehmann-Pleite. Manchmal scheint man aus Erfahrung nichts zu lernen. Die Griechen erhalten also Geld, um anschließend den Haircut machen zu lassen?

Emissionsflaute bei Bundesanleihen wird ausbleiben

Während Anleger mit der Materialknappheit bei ausgewählten Unternehmensanleihen zu kämpfen haben, wird an anderer Stelle das Material nicht knapp werden. Nicht zuletzt durch die Euro-Schuldenkrise und die dadurch benötigten Summen, aber auch durch die möglichen „Eigenkapitalzuschüsse“ für Banken wird der Staat auf einen funktionierenden Anleihemarkt angewiesen sein. Die Emissionsflut wird daher ungemindert weiter gehen, denn das notwendige Kapital ist mittels Steuererhöhungen nicht zu beschaffen. Speziell das Bankenthema ist zwar schon in aller Munde, aber in den letzten Tagen werden immer mehr Finanzinstitute (britische, spanische, italienische) von den Ratingagenturen herabgestuft.

Inzwischen gibt es aber noch weitere hausgemachte Risiken für den deutschen Michel. Die Krankenkassen haben Liquiditätsprobleme und somit war die drohende Insolvenz der Betriebskrankenkasse (BKK) für Heilberufe sicherlich ein Grund für die anstehende Fusion zwischen der BKK und der DAK. 6,6 Millionen Menschen sind also nun unter einem Dach vereint. Ob dies allerdings die Finanzlöcher zu stopfen vermag, darf bezweifelt werden. Durch solche Zusammenschlüsse entstehen neue Risiken, die im Zweifelsfall über den Staat refinanziert werden. Daher ist anders als bei Unternehmensanleihen mit einem Engpass bei Bundesanleihen nicht zu rechnen.

Das Nein der Slowakei irritiert die Investoren

Viele Gegner des europäischen Bürgschaft- und Kreditprogramms waren stolz auf die unbeugsame Haltung der Politiker aus der Slowakei. Viele Beobachter haben die Slowakei mit dem kleinen, unbeugsamen gallischen Dorf verglichen. Aber das kann man so nicht gelten lassen. Das Widersetzen stimmt, aber die Slowakei ist nicht ein Widerstandsnest im sonst besetzten Europa. Die Slowakei ist ihren Bürgern und der europäischen Sache verpflichtet und hat so für das Nein geworben. Aber nachdem nun sichtbar wurde, dass auch dort das strikte Nein nur für machtpolitisches Kalkül herhalten musste, darf man diese Politiker getrost mit Politikern anderer Eurostaaten in den gleichen Sack stecken. Dieses Verhalten wird dem europäischen Gedanken lange Zeit schaden.

Es gibt in dieser Krise keinen Königsweg, aber was Investoren nicht lieben, ist Opportunismus. Wir brauchen Verlässlichkeit und somit ist es keinem ausländischen Beobachter zu vermitteln, dass heute Nein gesagt wird, man sich aber unter bestimmten Voraussetzungen vorstellen kann, morgen doch Ja zu sagen. Schade. Hätten uns doch verlässliche Volksvertreter gut getan.

Aktuelle Marktentwicklung

Der richtungsweisende Euro-Bund-Future schloss am gestrigen Abend mit einem gehandelten Volumen von 0,928 Mio. Kontrakten bei 133,56% (Vw.: 137,06%). Die Tradingrange lag in der Berichtswoche zwischen 137,33% und 133,63% (Vw.: 138,80% und 133,15%).

Der Euro-Buxl-Future (Range: 124,40% und 117,46%) schloss bei 117,90% (Vw.: 124,38%), der Euro-Bobl-Future (Range: 122,66% und 120,67%) bei 120,93% (Vw.: 122,46%) und der Euro-Schatz-Future (Range: 109,85% und 109,27%) bei 120,93% (Vw.: 109,765%). Die Rendite der zehnjährigen Bundesanleihe (Bundesbankfixing) lag bei 2,15% (Vw.: 1,761%).

Zweijährige US-Treasuries rentierten bei 0,29% (Vw.: 0,26%), fünfjährige Anleihen bei 1,15% (Vw.: 0,95%), die richtungsweisenden zehnjährigen Anleihen bei 2,21% (Vw.: 1,88%) und Longbonds mit 30 Jahren Laufzeit bei 3,18% (Vw.: 2,86%).

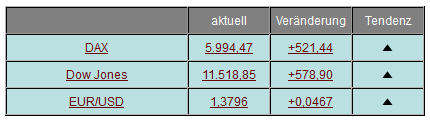

Am Aktien- und Devisenmarkt waren ggü. der letzten Ausgabe/Vorwoche folgende Änderungen zu registrieren:

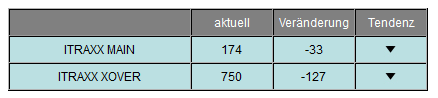

Die I-Traxx-Indizes, die die Bonität von Unternehmensanleihen widerspiegeln, sind binnen Wochenfrist erdrutschartig gefallen. Dies macht deutlich, dass die Anleger ihre Risiken als wesentlich niedriger einschätzen. Der I-Traxx Main für Unternehmensanleihen guter Bonität ging stark um 33 auf 174 Punkte zurück. Der I-Traxx-Cross-over, ein Index für spekulative Hochzinsanleihen, gab ebenfalls kräftig nach - und zwar um 127 auf 750 Punkte. Die I-Traxx-Indizes bilden derivative Kreditausfallversicherungen (Credit Default Swaps, CDS) ab, mit denen sich Investoren den Ausfall von Unternehmensanleihen absichern.

I-Traxx Entwicklung seit der letzten Ausgabe/Vorwoche:

Klaus Stopp, stv. Leiter Rentenhandel der Baader Bank

Rechtliche Hinweise/Disclaimer und Grundsätze zum Umgang mit Interessenskonflikten der Baader Bank AG:

http://www.baaderbank.de/disclaimer-und-umgang-mit-interessenskonflikten/

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.