China: Ist jetzt alles anders und besser?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die Meinungen über China gehen weiter auseinander. Der Hedgefondsmanager David Tepper sagt, man solle kaufen. Stanley Druckenmiller, ein nicht weniger legendärer Hedgefondsmanager, bleibt dem Markt fern, solange Xi Jingping Präsident ist. Viele Anleger folgen dem Rat Teppers.

Interessiert an weiteren Beiträgen von mir? Diese gibt es exklusiv in stock3 Plus. Mit dem Code STARTPLUS kannst Du das redaktionelle Premiumpaket von stock3 einen Monat lang kostenfrei testen.

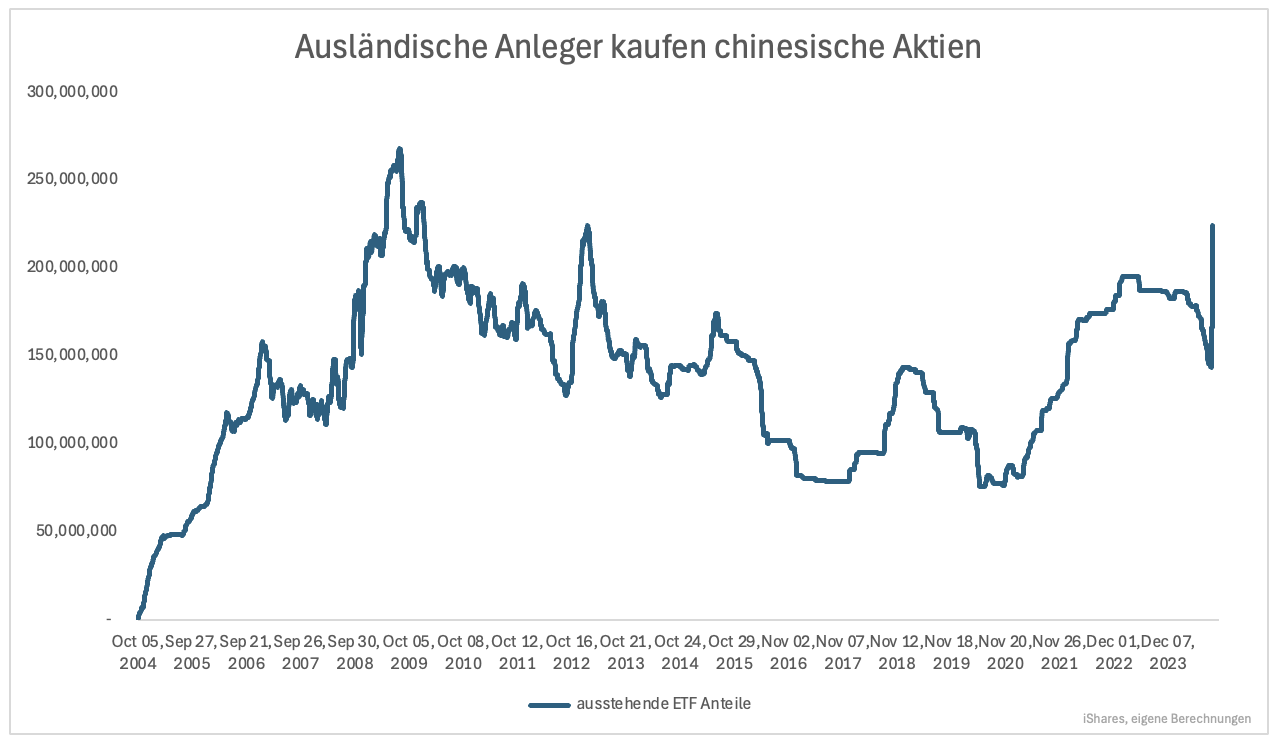

Das lässt sich unter anderem daran erkennen, wie sich die Zahl ausstehender ETF-Anteile verändert. Steigt die Anzahl ausstehender Anteile, fließt effektiv Geld in die ETFs. Einer der größten, der iShares China Large Cap ETF, zeigt den größten Mittelzufluss der Geschichte (Grafik 1).

Persönlich hielt ich den chinesischen Aktienmarkt für unterbewertet, teile aber die Meinung von Druckenmiller. Xi verfolgt eine Politik, die nicht auf Konsum ausgelegt ist. Eine nachhaltige Trendwende zu höherem Wachstum ist daher unwahrscheinlich. Das aktuelle Konjunkturprogramm dient vielmehr dazu, Schlimmeres zu verhindern.

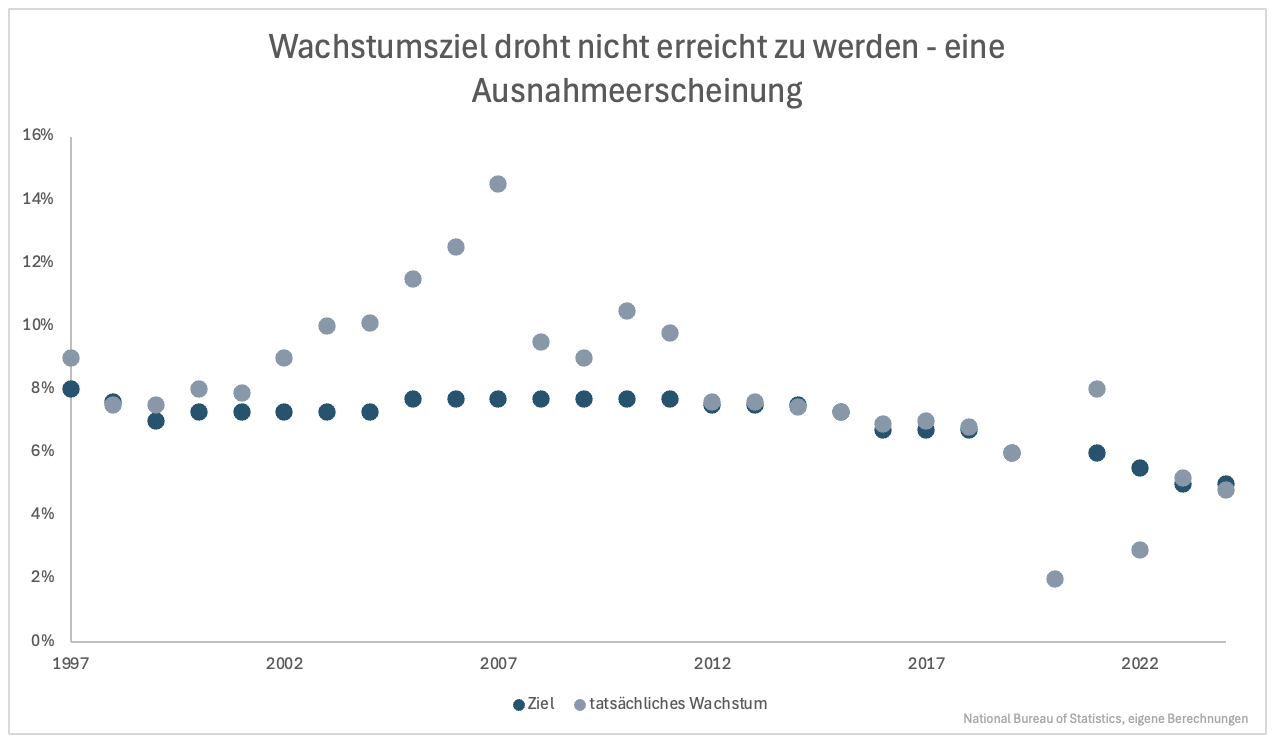

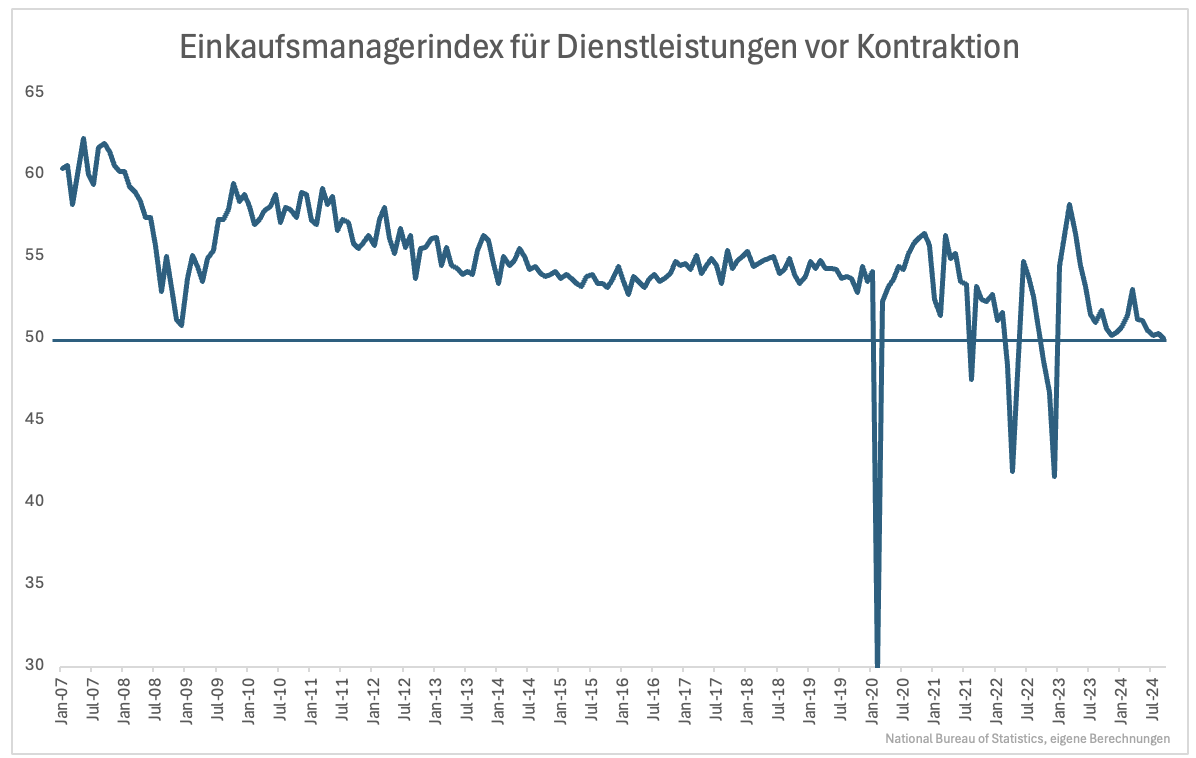

Zum einen ist da das Wachstumsziel. Ohne Unterstützung würde dieses knapp verfehlt werden. Das ist eine Seltenheit. Wachstumsziele werden in den meisten Jahren übertroffen, teils sehr deutlich (Grafik 2). Das Wachstumsziel steht auf der Kippe, wie z.B. der Einkaufsmanagerindex des Dienstleistungsgewerbes zeigt (Grafik 3).

Der Index steht genau bei 50 Punkten. Es drohte Kontraktion. Peking geht es darum, das Wachstumsziel zu erreichen. Dieses wiederum muss erreicht werden, damit die Arbeitslosigkeit nicht steigt und Haushalte zumindest nicht noch mehr sparen. Es geht um die Moral, wenn man so will. Der Trend der letzten Jahre ließ China auf eine Phase der Deflation zusteuern. Das muss verhindert werden.

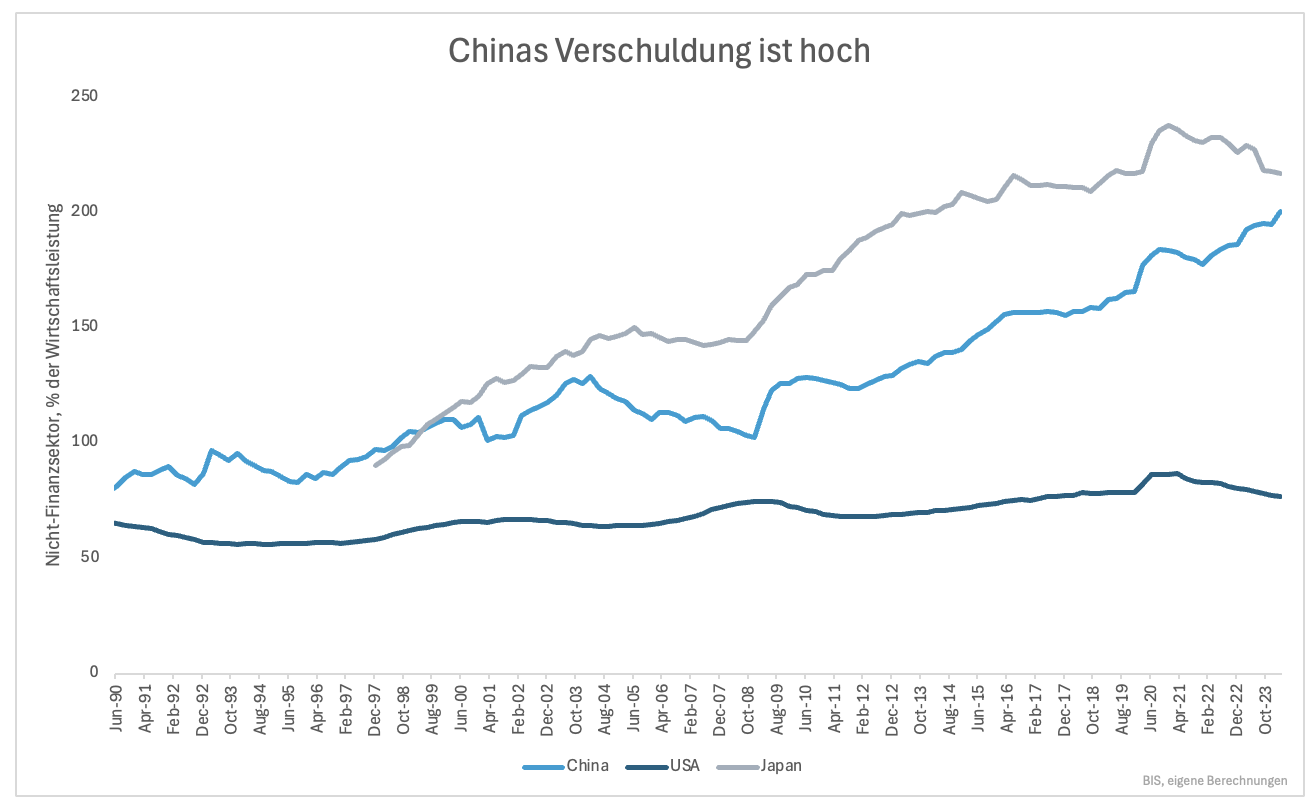

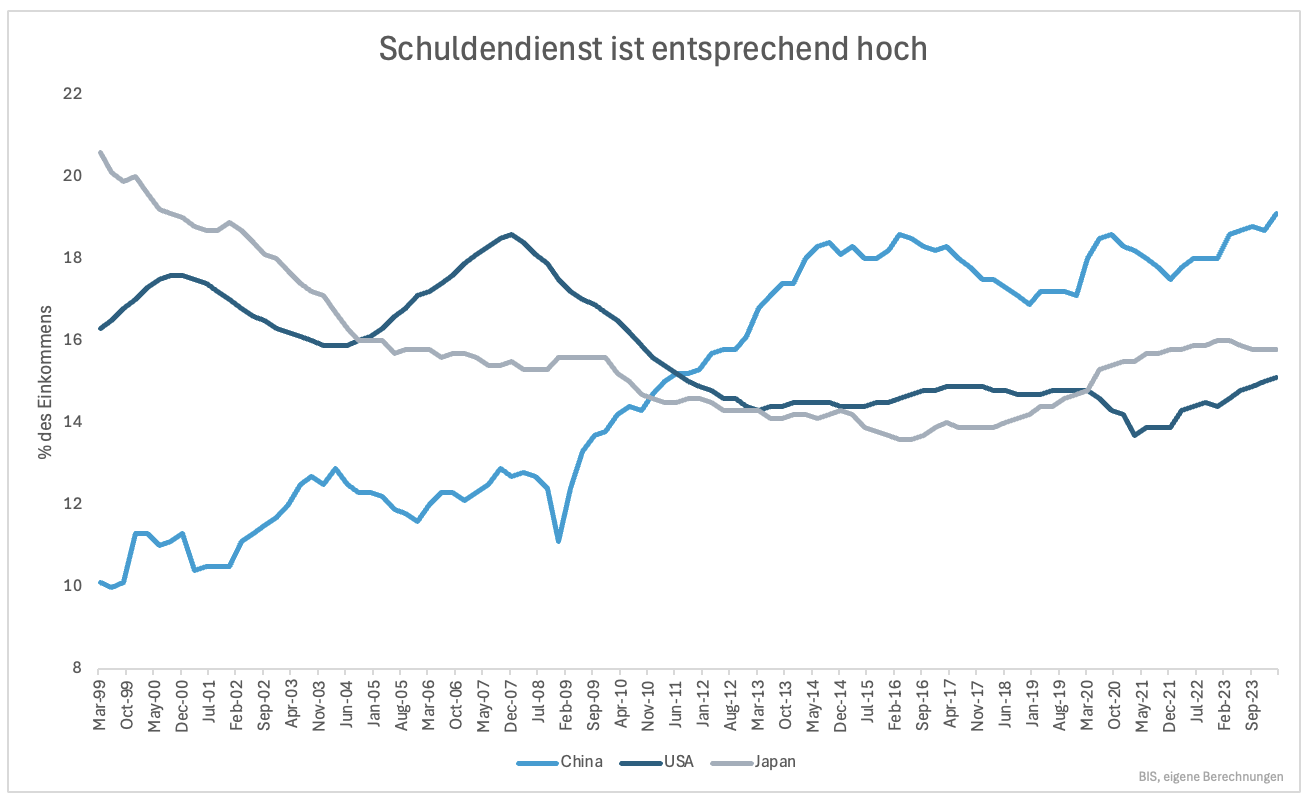

Zum anderen bleiben Chinas Grundprobleme so unüberwindbar wie eh und je. Die Verschuldung des privaten Nicht-Finanzsektors liegt bei 200 % der Wirtschaftsleistung. Das ist deutlich höher als in den USA und fast so hoch wie in Japan (Grafik 4). Die Zinsen sind höher als in Japan, sodass der Schuldendienst deutlich höher ist als in Japan oder den USA (Grafik 5).

China ist zu hoch verschuldet, um ein nachhaltiges Wachstumsfeuerwerk zu entfachen. Noch vor wenigen Jahren hätte der Staat einspringen können. Die Staatsverschuldung war niedrig. Inzwischen ist die Verschuldung so hoch wie die der EU-Staaten. Der fiskalische Spielraum ist begrenzt. Alle Sektoren sind hoch verschuldet. Es gibt keinen Sektor mehr, der einspringen kann.

Ich habe daher meine Zweifel, dass aus der kurzfristigen Euphorie mehr wird als ein Strohfeuer. Damit mag ich falsch liegen. Die Politik der letzten Jahre lassen allerdings vermuten, dass jetzt nicht alles anders und besser wird. Einen Hinweis darauf gab es am Dienstag. Das Planungsgremium kündigte keine weiteren Maßnahmen an. Es zeigt, dass es Peking nur darum geht, den Abwärtstrend zu stoppen und nicht ein Feuerwerk zu zünden.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.