Bund profitiert von Risikoscheu der Anleger

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Was derzeit an den Anleihemärkten abgeht, lässt zwar manchen Anleger erschüttern, doch muss es das Herz des deutschen Finanzministers höher schlagen lassen. Durch die erneute Zuspitzung der Finanz- und Schuldenkrise werden Bundesanleihen verzweifelt gesucht, was die Renditen für diese Papiere weiter nach unten drückt. So rentiert etwa eine bis 10/2014 laufende Bundesobligation (WKN 114155) nur mehr mit knapp 0,70% und zählt dennoch zu den am meisten gesuchten Anleihen an den Börsen Düsseldorf, Frankfurt und München, wo die Baader Bank den Handel betreut. Fest steht, dass aufgrund des niedrigen Zinsniveaus sich der Staat günstiges Geld besorgen kann, weshalb man sich fragt, warum Deutschland eigentlich nicht nur noch Langläufer auflegt. Denn mit 1,52% notiert die Umlaufrendite von Bundesanleihen auf Tiefstniveau.

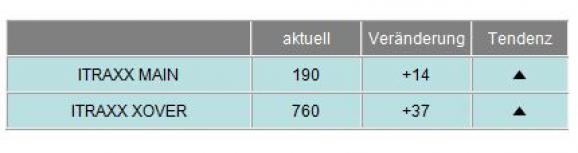

Die Kehrseite dieser Flucht in die Qualität ist eine Abkehr von den Lieblingen des 1. Halbjahres 2011 - den schlecht oder gar nicht gerateten Unternehmensanleihen, die derzeit von Anlegern gemieden werden, wie der Teufel das Weihwasser scheut. Entsprechend groß sind die Abschläge auf die Kurse von Papieren mit schlechten Bonitätsnoten. So notiert etwa die mit einem Kupon von 8,25% versehene Anleihe der Air Berlin mit Laufzeit 4/2018 (WKN AB100B) auf einem Niveau von nur mehr rund 88%. Ablesbar ist die hohe Risikoscheu der Anleger auch an den I-Traxx-Indizes (siehe unten, Tabelle), die so etwas wie das Angst-Barometer der Corporate Bond-Märkte darstellen und so hoch geklettert sind, wie seit zwei Jahren nicht mehr.

Wie ausgetrocknet der Primärmarkt für Corporates derzeit ist, hat auch der August gezeigt. Dieser wird als erster Monat seit drei Jahren in die jüngere Börsengeschichte eingehen, in dem keine Unternehmensanleihe in Euro platziert wurde. Unternehmen mit zweifelhafter Bonität bleiben deshalb auch in Deckung. Aber immerhin, mit Fresenius Medical Care zeigt derzeit ein bekanntes Unternehmen, dass es doch noch geht. So brachte das Dax-Unternehmen zwei Tranchen in Euro (WKN A1GVFF) und Dollar mit einem Kupon von jeweils 6,5% erfolgreich am Markt unter.

Indessen waren bei den jüngsten Favoriten des Bondmarkts, Anleihen in norwegischen Kronen, erste Gewinnmitnahmen zu sehen. Oft war zu beobachten, dass in Titel auf schwedische Kronen reinvestiert wurde.

Das Interbankenvertrauen ist angeschlagen –

aber längst nicht so wie nach der Lehman-Pleite

Vertrauen sieht anders aus. Derzeit haben die Banken knapp 200 Mrd. Euro Einlagen bei der EZB gebunkert, anstatt diese sich gegenseitig zu verleihen. Tendenz steigend.

Tendenz fallend, heißt es indessen beim Rating der französischen Banken. Die US-Ratingagentur Moody's stufte die Bonität der Crédit Agricole und der Société Générale um einen Grad herab. Die Kreditwürdigkeit der Crédit Agricole werde von Aa1 auf Aa2 herabgestuft, weil sie so viele griechische Staatsanleihen besitzen soll. Die Société Générale wurde von Aa2 auf Aa3 zurückgestuft. Die größte französische Bank, BNP Paribas, blieb vorläufig ungeschoren, aber unter Beobachtung.

Vertrauen gibt es dennoch. Bankanleihen mussten aktuell längst nicht einen Absturz in dem Ausmaß hinnehmen, wie sie es 2008 erlitten haben. So notiert etwa eine nachrangig besicherte Anleihe der Deutschen Bank mit einem Kupon von 8,0% und ohne Endfälligkeit (WKN A0TU30) derzeit bei rund 91,50%, nachdem der Titel im Zuge der Lehman-Pleite auf rund 45% abgestürzt war. Die Lage ist zwar ernst, aber sie war schon schlimmer. Somit scheint das Vertrauen in die Kapitalisierung der Banken noch vorhanden zu sein.

Chinesische Schnäppchenjäger in Italien unterwegs

China ist daran interessiert, sich neben den USA ein zweites Standbein in Sachen Devisenreserven zu schaffen – sind doch Pekings Vorräte in US-Dollar schon riesengroß. Der Euro scheint dem Reich der Mitte für ein Engagement da gerade recht zu sein. Bedingung: ein ernsthaftes Bemühen bei der Schuldenbekämpfung. Dann ist in Peking auch vorstellbar, sich an italienischen Staatsunternehmen zu beteiligen, zum Schnäppchenpreis in der Schuldenkrise, versteht sich. Das Hilfsangebot mag für Rom verlockend sein. Klar ist aber auch, dass hier geldpolitische mit wirtschaftlichen Interessen verknüpft werden. Die Beteiligung an italienischen Energieversorgern, wie sie erwogen wird, würde Pekings Einfluss in Italien mehr stärken, als manchem Politiker in Rom lieb sein kann.

In Griechenland hat Peking die Ernte in Form von Aufkäufen schon eingefahren. Hellas’ Schuldenkrise hält die Finanzmärkte freilich weiter in Atem. Immer noch offen ist die Frage nach der Zustimmungsquote für den Umtausch von Forderungen an Athen. Offen ist auch die Frage, ob Griechenland überhaupt noch zu helfen ist.

Bei der EZB werden die Falken von den Tauben verjagt

Bei der Europäischen Zentralbank stehen die Dinge auf dem Kopf. Da werden die Falken von den Tauben zerfleischt, nicht umgekehrt. Und somit war der Abgang des als Falken bekannten EZB-Chefvolkswirts, Jürgen Stark, die logische Konsequenz auf die Missachtung geldpolitischer Unabhängigkeit à la Bundesbank. Bekanntlich hatte ja bereits im April Falke und Bundesbank-Präsident Axel Weber ebenfalls das Handtuch geworfen. Diese Rücktritte spiegeln einen verhängnisvollen Trend wider, wonach die Notenbanken immer mehr zu Erfüllungsgehilfen der Politik werden und ihr stabilitätspolitischer Auftrag auf der Strecke bleibt. Die Unabhängigkeit ist passé und so verkommt die EZB zur größten europäischen Bad Bank.

Aktuelle Marktentwicklung

Der richtungsweisende Euro-Bund-Future (Dezember Kontrakt) schloss am gestrigen Abend mit einem gehandelten Volumen von 1,15 Mio. Kontrakten bei 136,87% (Vw.: 137,80%). Die Tradingrange lag in der Berichtswoche zwischen 138,91% und 136,18% (Vw.: 137,27% und 132,64% ).

Der Euro-Buxl-Future (Range: 124,50% und 119,08%) schloss bei 121,66% (Vw.: 119,76%), der Euro-Bobl-Future (Range: 123,36% und 121,99%) bei 122,25% (Vw.: 123,33%) und der Euro-Schatz-Future (Range: 110,08% und 109,575%) bei 109,685% (Vw.: 109,78%). Die Rendite der zehnjährigen Bundesanleihe (Bundesbankfixing) lag bei 1,786% (Vw.: 1,92%).

Zweijährige US-Treasuries rentierten bei 0,19% (Vw.: 0,21%), fünfjährige Anleihen bei 0,90% (Vw.: 0,90%), die richtungsweisenden zehnjährigen Anleihen bei 2,00% (Vw.: 2,02%) und Longbonds mit 30 Jahren Laufzeit bei 3,28% (Vw.: 3,34%).

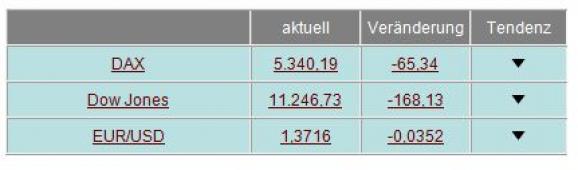

Am Aktien- und Devisenmarkt waren ggü. der letzten Ausgabe/Vorwoche folgende Änderungen zu registrieren:

Die I-Traxx-Indizes auf Anleihen, die "Angst-Barometer" für die Risikoeinschätzung für die Anlage in Corporate Bonds, sind auf ein neues Zweijahreshoch gestiegen. Der I-Traxx Main für Unternehmensanleihen guter Bonität zog um 14 auf 190 Punkte an. Daran lässt sich ablesen, dass die Anleger ihre Ausfallrisiken höher einschätzen als in der Vorwoche. Am I-Traxx-Cross-over ist die gleiche Entwicklung erkennbar. Dieser Index für spekulative Hochzinsanleihen schnellte um 37 auf 760 Punkte nach oben. Die I-Traxx-Indizes bilden derivative Kreditausfallversicherungen (Credit Default Swaps, CDS) ab, mit denen sich Investoren den Ausfall von Unternehmensanleihen absichern.

I-Traxx Entwicklung seit der letzten Ausgabe/Vorwoche:

Klaus Stopp, stv. Leiter Rentenhandel der Baader Bank

Rechtliche Hinweise/Disclaimer und Grundsätze zum Umgang mit Interessenskonflikten der Baader Bank AG:

http://www.baaderbank.de/disclaimer-und-umgang-mit-interessenskonflikten/

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.