Buffetts geniale Optionsstrategie

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

US-Starinvestor Warren Buffett ist vor allem als Stock Picker bekannt. Als „Value-Investor" investiert Buffett mit seiner Investmentholding Berkshire Hathaway in solide und günstig bewertete Aktien und schlägt damit seit Jahrzehnten recht verlässlich den Gesamtmarkt. Doch das Orakel von Omaha hat noch andere Qualitäten. Obwohl Buffett Derivate auch schon als „finanzielle Massenvernichtungswaffen" gebrandmarkt hat, kennt er sich mit Derivaten sehr gut aus und weiß, wie er diese zum eigenen Vorteil nutzen kann.

Im Jahresbericht 2008 seiner Investmentholding Berkshire Hathaway hat Warren Buffett seine auch heute noch laufenden Wetten mit Optionen genauer beschrieben – inklusive der Überlegungen, die Buffett zum Aufbau dieser Wetten verleitet haben.

Buffett verkauft im großen Stil Put-Optionen

In den Jahren 2004 bis 2008 verkaufte Buffetts Investmentholding Berkshire Hathaway im großen Stil langlaufende Put-Optionen auf vier Aktienindizes (S&P 500, FTSE 100, Nikkei 225 und Eurostoxx 50). Berkshire Hathaway tritt bei diesen Optionen als sogenannter Stillhalter auf und erhält eine Prämie dafür, dass er das Optionsrecht dem Käufer der Put-Option einräumt. Der Ausübungspreis der Put-Optionen lag zum Zeitpunkt der Vereinbarung des Geschäfts beim aktuellen Kurs der jeweiligen Indizes. Die Laufzeit der Optionen endet zwischen dem 9. September 2019 und dem 24. Januar 2028.

Das Risiko-Rendite-Profil dieser Wetten sieht auf den ersten Blick wenig erbaulich aus: Berkshire Hathaway erhielt zum Abschluss der Geschäfte Prämien im Volumen von 4,9 Mrd. Dollar und hat gleichzeitig mögliche Verbindlichkeiten in Höhe von 37,1 Mrd. Dollar.

Doch auf den zweiten Blick sieht die Sache für Buffett und seine Aktionäre schon besser aus: Denn die 37,1 Mrd. Dollar, die im Extremfall gezahlt werden müssen, werden nur fällig, wenn alle vier Indizes zum Fälligkeitstermin der Put-Optionen bei null stehen. Die wichtigsten börsennotierten Unternehmen in den USA, Großbritannien, Japan und der Eurozone müssten also alle wertlos werden.

Überhaupt muss an die Käufer der Optionen nur dann etwas gezahlt werden, wenn die fraglichen Indizes, auf die die Put-Optionen laufen, zur Fälligkeit der Put-Optionen nach 15 bis 20 Jahren tiefer stehen als zum Zeitpunkt, als die Put-Optionen verkauft wurden. Andernfalls verfallen die Optionen wertlos – und Buffett hat dann überhaupt keine Verbindlichkeiten gegenüber den Käufern der Put-Optionen.

Demgegenüber kann Buffett die 4,9 Mrd. Dollar, die er als Prämie für den Verkauf der Put-Optionen erhielt, auf jeden Fall behalten. Es kommt aber noch besser: Buffett hat die Prämien bereits zum Abschluss der Optionsgeschäfte kassiert und kann das Geld bis zur Fälligkeit für sich arbeiten lassen.

Buffett wettet darauf, dass Aktienkurse auf lange Sicht steigen

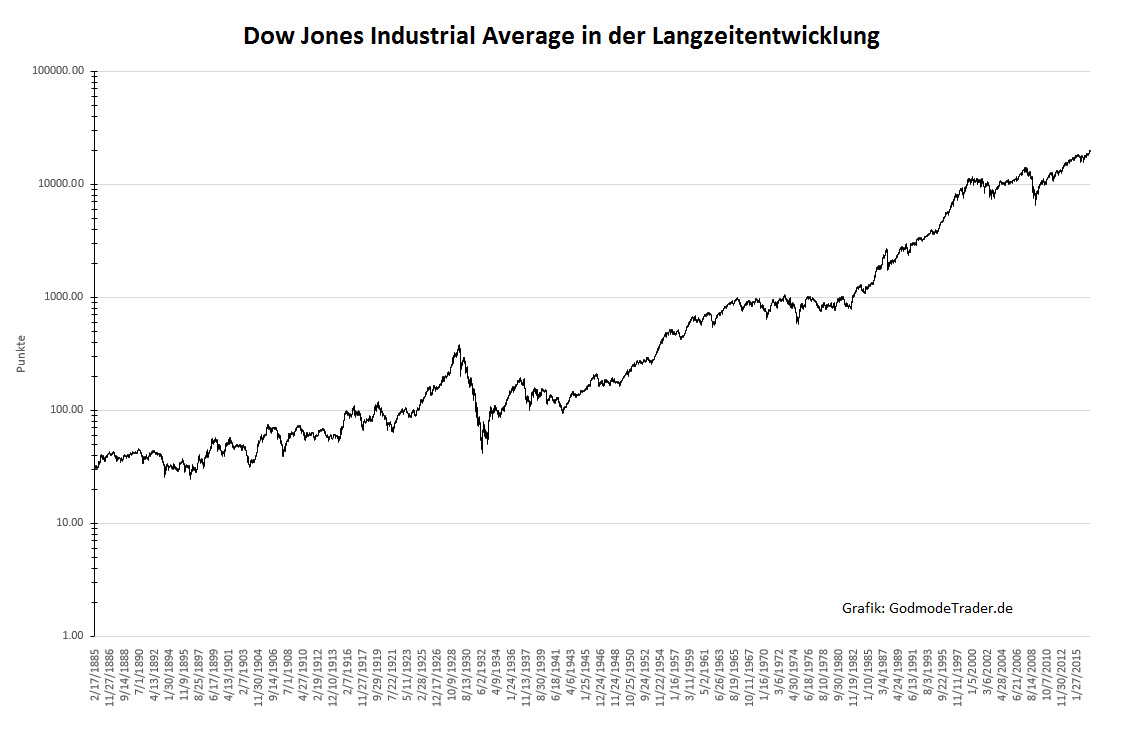

Die Optionswetten lassen sich in wenigen Worten so zusammenfassen: Buffett wettet darauf, dass die vier wichtigen Aktienindizes am Ende einer Laufzeit von 15 bis 20 Jahren nicht tiefer stehen werden als zu Beginn der Optionsgeschäfte. Buffett hat dabei die Wahrscheinlichkeit auf seiner Seite. Dass die Kurse über mehrere Jahrzehnte nicht steigen, ist die absolute Ausnahme. Schon die Inflation sorgt schließlich dafür, dass Aktienindizes steigen. Zudem sind Unternehmen produktive Vermögenswerte – sie erzielen in der Regel einen Gewinn. Nur ein Teil dieser Gewinne wird in Form von Dividenden an die Aktionäre ausgeschüttet. Der Rest wird reinvestiert. Kein Wunder also, dass die Anteilsscheine der Unternehmen, die Aktien, auf lange Sicht in der Regel an Wert gewinnen. Das zeigt auch der langfristige Chart des Dow Jones Industrial Average sehr schön.

Die Wette von Buffett ist fast idiotensicher: Nur, wenn die Kurse der wichtigsten Indizes auf Sicht von 15 bis 20 Jahren nicht steigen, muss Buffett überhaupt etwas an die Käufer der Put-Optionen zahlen. Die Wahrscheinlichkeit dafür ist äußerst gering. Im Gegenzug hat Buffett bereits zum Abschluss der Optionsgeschäfte 4,9 Mrd. Dollar vereinnahmt, die er bis zur Fälligkeit investieren und damit vervielfachen kann.

Als Stillhalter der Put-Optionen macht Buffett nichts anderes, als Versicherungen gegen Kursverluste an andere Marktteilnehmer zu verkaufen. Buffett weiß allerdings, dass die allermeisten der verkauften Optionen wertlos verfallen. Der Stillhalter hat eine Prämie bekommen, muss aber keine Gegenleistung erbringen.

Können Privatanleger die Strategie von Buffett nachbilden?

Für normale Privatanleger ist es in der Regel nicht sinnvoll, die Strategie von Buffett nachzubilden. Denn dazu wäre ein Margin-Konto an einer Terminbörse wie der EUREX notwendig. Ein solches kann im Prinzip zwar auch von Privatanlegern eröffnet werden, lohnt sich aber in der Regel erst bei größeren Beträgen. Außerdem müssten Privatanleger bei Abschluss der Optionsgeschäfte höhere Beträge als Sicherheitsleistung (Margin) für die möglichen Verbindlichkeiten hinterlegen.

Auch mit Optionsscheinen lässt sich die Strategie nicht nachbilden. Denn beim Kauf von Optionsscheinen (egal, ob Call oder Put) erwirbt der Anleger immer das Optionsrecht und verkauft es nicht. Nur, wenn der Anleger selbst Optionsscheine emittieren würde, würde er als Stillhalter der Optionen auftreten. Bei Optionsscheinen ist der Stillhalter der Option immer der Emittent.

Privatanleger können aber auf indirektem Weg vom Verkauf von Put-Optionen profitieren. Denn es gibt Derivate, die durch den Verkauf einer Put-Option und den gleichzeitigen Kauf einer Call-Option konstruiert werden. Zu diesen Derivaten gehören insbesondere Bonuszertifikate und Discountzertifikate. Diese Zertifikate ermöglichen dem Anleger im Vergleich zu einem Investment im Basiswert unter bestimmten Bedingungen eine Zusatzrendite. Diese Zusatzrendite ermöglicht der Emittent des Zertifikats durch den Verkauf von Put-Optionen auf den jeweiligen Basiswert. Die Strategie von Warren Buffett lässt sich damit zwar nicht nachbilden. Aber bei den genannten Produkttypen können Privatanleger vom selben Effekt profitieren, den sich auch Warren Buffett bei seiner Strategie zunutze macht.

Sie interessieren sich für das Value-Investing, die Geldpolitik der Notenbanken oder andere interessante Anlagethemen? Folgen Sie mir kostenlos auf der Investment- und Analyseplattform Guidants, um keinen Artikel zu verpassen!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

"Für normale Privatanleger ist es in der Regel nicht sinnvoll, die Strategie von Buffett nachzubilden. Denn dazu wäre ein Margin-Konto an einer Terminbörse wie der EUREX notwendig. Ein solches kann im Prinzip zwar auch von Privatanlegern eröffnet werden, lohnt sich aber in der Regel erst bei größeren Beträgen."

Wieso sollte diese Strategie für Privatanleger nicht sinnvoll sein? Dass dies erst mit größeren Beträgen lohnt halte ich schlichtweg für falsch. Bereits ab ein paar Tausend Euro kann hier jeden Monat sehr gutes zusätzliches Geld verdient werden. Was mir als Stillhalter sehr gefällt ist, dass ich jeden Monat Geld realisiert habe, und nicht irgendwelchen Buchgewinnen oder Buchverlusten hinterher jage.

"Diese Überlegung können sich auch Privatanleger zunutze machen. Schon durch den Kauf eines börsengehandelten Indexfonds (ETF) können Anleger am langfristigen Wertgewinn von Aktien profitieren."

Das ist schon richtig, dass man mit einem Indexfonds nicht wirklich etwas falsch machen kann, jedoch ist man hier abhängig von der allgemeinen Börsenmeinung. Was mich noch an diesen ETFs stört ist, dass man sie wieder verkaufen muss, um Geld zu verdienen. Ja, es gibt welche die Dividenden ausschütten, aber die Rendite finde ich persönlich hier einfach zu wenig um ein Vermögen aufzubauen.

An jeden Privatanleger, der dies liest: Ich kann nur jedem empfehlen sich zumindest in den Optionshandel einzulesen. Ob es etwas für einen ist, kann man später noch immer entscheiden. Aber von Beginn an zu sagen, dass dies nichts für Privatanleger ist halte ich für falsch. Ich bin sicher nicht der beste im Optionshandel, aber meine durchschnittliche Rendite liegt bei 2,7% im Monat. Ich kenne aber noch mehrere Optionshändler die weit mehr als das doppelte bis dreifach im Monat realisieren.

mfG

einer dieser Stillhalter

naked short puts sind nicht riskanter als ein diretes investement in das underlying selbst .... bei beiden muß ich das gleich R&M Management einhalten .... ich handel recht häufig short puts , was sich bei sorgfältiger auswahl des underlyings und entsprechender beachtung der griechen, durchaus schon mit einem 10k konto relativ entspannt bewerkstelligen läßt .... für eingefleischte retailkunden dt onlinebroker und banken bietet sich noch die möglichkeit ein ähnliche strategie mittels reverse convertibles bzw index/aktienanleihen nachzubilden (man müßte mal schauen ob es dort lange laufzeiten gibt) ... allerdings mit höheren kosten und dem risiko einer inhaberschuldverschreibung, was für arrivierte zertie-jünger aber kein problem sein sollte ... da die IV's allerdings aktuell extrem am boden sind , ist der zeitpunkt für das aufsetzen einen stillhalterstrategie auf aktienindizes just eine ziemlich blöde idee ....

die pauschalaussage , daß kurzlaufende short puts risikobehafteter sind als langlaufende ist auch nicht zielführend ...

Dass Buffets Strategie nicht immer funktionieren muss, zeigt jedoch ein Blick auf einen langfristigen Chart des Nikkei225.

Stand 1990: >30.000 Stand heute: ca. 20.000.

Das sind mittlerweile 27 Jahre und wir sind noch meilenweit von den Kursen von damals entfernt.

Und da die Gesellschaft bspw. in DE auch nicht jünger wird, kann das hier auch mal so kommen.

Was ist bitte an dieser Strategie besonders? Er wettet einfach, dass die besagten Indizes am Stichtag oberhalb des Strikes notieren. Meiner Meinung nach ist das sehr riskant. Es sei denn, er hat auch Calls mit gleichem Strike verkauft. Denn so hat der zweimal Spread kassiert und ist gehedget.

Wieso sollte das für Privatanleger nicht möglich sein? Eurexhandel mit Marginkonto ist über Degiro oder Consorsbank möglich.